Ontdek de Voordelen van Lening Simulatie voor Financiële Planning

Lening Simulatie: Ontdek de Voordelen van Vooraf Plannen

Een lening aangaan is een serieuze financiële beslissing die goed doordacht moet worden. Om u te helpen bij het plannen en begrijpen van de mogelijke kosten en aflossingen, is het uitvoeren van een lening simulatie een waardevolle stap.

Wat is een Lening Simulatie?

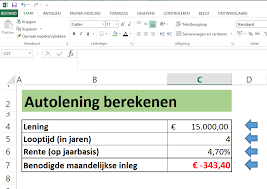

Een lening simulatie is een handige tool die u toelaat om verschillende aspecten van een lening te berekenen voordat u daadwerkelijk de verplichtingen aangaat. Door eenvoudigweg enkele gegevens in te voeren, zoals het leenbedrag, de looptijd en de rentevoet, kunt u een gedetailleerd overzicht krijgen van hoeveel uw maandelijkse aflossingen zullen bedragen.

Voordelen van Lening Simulatie

Door gebruik te maken van een lening simulatie kunt u:

- Beter inzicht krijgen in uw financiële verplichtingen.

- Verschillende leningsopties vergelijken om de meest geschikte keuze te maken.

- De totale kosten van de lening evalueren en bepalen of deze binnen uw budget passen.

- Vooraf plannen en financiële verrassingen vermijden.

Hoe Werkt het?

Het uitvoeren van een lening simulatie is eenvoudig. U hoeft alleen maar naar de website van uw kredietverstrekker te gaan waar meestal een online tool beschikbaar is. Vul de gevraagde gegevens in en klik op ‘bereken’ om direct de resultaten te zien. U kunt spelen met verschillende scenario’s door bijvoorbeeld de looptijd aan te passen of te experimenteren met verschillende rentevoeten.

Besluit

Een lening simulatie biedt duidelijkheid en transparantie bij het plannen van uw financiën. Het stelt u in staat om weloverwogen beslissingen te nemen en u voor te bereiden op wat komen gaat. Neem dus gerust de tijd om een lening simulatie uit te voeren voordat u zich vastlegt op een bepaalde leningsovereenkomst.

7 Voordelen van Lening Simulatie: Een Gids voor Doordachte Financiële Planning

- Biedt inzicht in maandelijkse aflossingen.

- Helpt bij het vergelijken van verschillende leningsopties.

- Evalueert totale kosten van de lening.

- Maakt vooraf plannen mogelijk en voorkomt financiële verrassingen.

- Gemakkelijk en snel te gebruiken online tool.

- Stelt u in staat om verschillende scenario’s te verkennen.

- Ondersteunt weloverwogen besluitvorming bij het aangaan van een lening.

Nadelen van Lening Simulaties: Een Overzicht

- De berekende maandelijkse aflossingen kunnen variëren afhankelijk van de werkelijke rentevoet die u krijgt.

- Sommige lening simulaties kunnen verborgen kosten of extra vergoedingen niet volledig weergeven.

- Het gebruik van een lening simulatie kan u doen vergeten om andere belangrijke leningsvoorwaarden te controleren, zoals boetes voor vroegtijdige terugbetaling.

- Er bestaat een risico dat u zich te veel focust op de berekende cijfers en het emotionele aspect van lenen uit het oog verliest.

- Niet alle lening simulaties zijn even nauwkeurig en betrouwbaar, waardoor de verkregen informatie mogelijk niet volledig accuraat is.

Biedt inzicht in maandelijkse aflossingen.

Een van de voordelen van het uitvoeren van een lening simulatie is dat het inzicht biedt in de maandelijkse aflossingen. Door vooraf te berekenen hoeveel u maandelijks moet terugbetalen, krijgt u een duidelijk beeld van de financiële verplichtingen die gepaard gaan met de lening. Dit stelt u in staat om uw budget beter te plannen en te beoordelen of de aflossingen haalbaar zijn op lange termijn. Het helpt ook om verrassingen te voorkomen en geeft u de controle over uw financiële situatie, waardoor u weloverwogen beslissingen kunt nemen bij het aangaan van een lening.

Helpt bij het vergelijken van verschillende leningsopties.

Een van de voordelen van het uitvoeren van een lening simulatie is dat het u helpt bij het vergelijken van verschillende leningsopties. Door verschillende scenario’s te bekijken en de effecten van variabelen zoals leenbedrag, looptijd en rentevoet te analyseren, kunt u een weloverwogen beslissing nemen over welke lening het beste bij uw financiële behoeften past. Het stelt u in staat om de totale kosten en maandelijkse aflossingen van elke optie te evalueren, zodat u kunt kiezen voor de lening die het meest gunstig is voor uw situatie.

Evalueert totale kosten van de lening.

Een belangrijk voordeel van het uitvoeren van een lening simulatie is dat het u in staat stelt om de totale kosten van de lening te evalueren. Door vooraf de kosten te berekenen, inclusief rente en eventuele bijkomende kosten, krijgt u een duidelijk beeld van wat de lening uiteindelijk zal kosten. Dit helpt u om een weloverwogen beslissing te nemen en te bepalen of de lening binnen uw budget past, waardoor verrassingen en onverwachte financiële lasten worden voorkomen.

Maakt vooraf plannen mogelijk en voorkomt financiële verrassingen.

Een van de voordelen van een lening simulatie is dat het vooraf plannen mogelijk maakt en financiële verrassingen helpt voorkomen. Door de verschillende leningsopties te berekenen en inzicht te krijgen in de mogelijke kosten en aflossingen, kunnen leningnemers hun financiële situatie beter beoordelen en zich voorbereiden op toekomstige betalingsverplichtingen. Dit helpt om onverwachte financiële verrassingen te vermijden en biedt een duidelijk beeld van wat er nodig is om de lening succesvol af te betalen.

Gemakkelijk en snel te gebruiken online tool.

Een van de voordelen van lening simulatie is het feit dat het een gemakkelijk en snel te gebruiken online tool is. Door simpelweg enkele gegevens in te voeren, zoals het gewenste leenbedrag en de looptijd, krijgt u direct inzicht in mogelijke maandelijkse aflossingen en totale kosten. Deze gebruiksvriendelijke aanpak maakt het plannen van uw financiën eenvoudig en efficiënt, waardoor u snel kunt beoordelen welke leningsoptie het beste bij uw behoeften past.

Stelt u in staat om verschillende scenario’s te verkennen.

Een van de voordelen van een lening simulatie is dat het u in staat stelt om verschillende scenario’s te verkennen. Door verschillende parameters aan te passen, zoals het leenbedrag, de looptijd en de rentevoet, kunt u diverse situaties simuleren en de impact daarvan op uw financiële verplichtingen begrijpen. Op deze manier krijgt u een holistisch beeld van hoe verschillende leningsopties zich tot elkaar verhouden en kunt u een weloverwogen beslissing nemen die aansluit bij uw financiële doelen en mogelijkheden.

Ondersteunt weloverwogen besluitvorming bij het aangaan van een lening.

Een belangrijk voordeel van het uitvoeren van een lening simulatie is dat het ondersteuning biedt bij het maken van weloverwogen beslissingen wanneer u overweegt een lening aan te gaan. Door de mogelijkheid om verschillende scenario’s te verkennen en de impact van variabelen zoals leenbedrag, looptijd en rentevoet te analyseren, kunt u een duidelijk beeld krijgen van de financiële verplichtingen die gepaard gaan met de lening. Dit stelt u in staat om op basis van concrete gegevens en inzichten een doordachte keuze te maken die aansluit bij uw financiële situatie en doelen.

De berekende maandelijkse aflossingen kunnen variëren afhankelijk van de werkelijke rentevoet die u krijgt.

Een nadeel van lening simulatie is dat de berekende maandelijkse aflossingen kunnen variëren afhankelijk van de werkelijke rentevoet die u uiteindelijk krijgt toegekend. Hoewel de simulatie een nuttig hulpmiddel is om een schatting te maken van uw financiële verplichtingen, is het belangrijk om te onthouden dat de daadwerkelijke rentevoet kan afwijken van de gesimuleerde waarde, waardoor uw maandelijkse aflossingen hoger of lager kunnen uitvallen dan oorspronkelijk berekend. Het is daarom verstandig om flexibiliteit in te bouwen en rekening te houden met mogelijke schommelingen in de rentevoet bij het plannen van uw lening.

Sommige lening simulaties kunnen verborgen kosten of extra vergoedingen niet volledig weergeven.

Het nadeel van sommige lening simulaties is dat ze mogelijk niet alle verborgen kosten of extra vergoedingen volledig weergeven. Hierdoor kan het zijn dat de geschatte maandelijkse aflossingen niet het volledige financiële plaatje weergeven en u uiteindelijk geconfronteerd wordt met onverwachte kosten bij het aangaan van de lening. Het is daarom belangrijk om kritisch te blijven en indien mogelijk aanvullende informatie op te vragen om een nauwkeuriger beeld te krijgen van de totale kosten van de lening.

Het gebruik van een lening simulatie kan u doen vergeten om andere belangrijke leningsvoorwaarden te controleren, zoals boetes voor vroegtijdige terugbetaling.

Het gebruik van een lening simulatie kan u doen vergeten om andere belangrijke leningsvoorwaarden te controleren, zoals boetes voor vroegtijdige terugbetaling. Terwijl de simulatie zich richt op het berekenen van maandelijkse aflossingen en totale kosten, is het essentieel om ook aandacht te besteden aan eventuele verborgen kosten of strafmaatregelen die van invloed kunnen zijn op uw financiële flexibiliteit. Het is daarom verstandig om niet alleen te vertrouwen op de simulatieresultaten, maar ook om de volledige leningsovereenkomst zorgvuldig door te nemen en eventuele bijkomende voorwaarden grondig te controleren.

Er bestaat een risico dat u zich te veel focust op de berekende cijfers en het emotionele aspect van lenen uit het oog verliest.

Er bestaat een concreet risico bij het gebruik van lening simulatie, namelijk dat men zich te sterk kan richten op de berekende cijfers en daardoor het emotionele aspect van lenen uit het oog verliest. Het is belangrijk om niet enkel te vertrouwen op de getallen die uit de simulatie komen, maar ook stil te staan bij hoe de lening uw financiële situatie en emotioneel welzijn zal beïnvloeden. Het is essentieel om een balans te vinden tussen rationele overwegingen en emotionele aspecten bij het nemen van een leningbeslissing.

Niet alle lening simulaties zijn even nauwkeurig en betrouwbaar, waardoor de verkregen informatie mogelijk niet volledig accuraat is.

Niet alle lening simulaties zijn even nauwkeurig en betrouwbaar, waardoor de verkregen informatie mogelijk niet volledig accuraat is. Het is belangrijk om te beseffen dat de resultaten van een lening simulatie slechts een schatting kunnen zijn en dat er verschillende factoren kunnen zijn die de werkelijke kosten en voorwaarden van een lening beïnvloeden. Daarom is het verstandig om niet uitsluitend te vertrouwen op de uitkomsten van een simulatie, maar ook advies in te winnen bij financiële experts en grondig onderzoek te doen voordat u een definitieve beslissing neemt over het aangaan van een lening.