Hypothecaire lening berekenen: Een Stap dichter bij uw Droomhuis

Het kopen van een huis is een grote stap in het leven. Het is een spannende en vaak ook complexe beslissing die veel planning en voorbereiding vereist. Een belangrijk onderdeel van het koopproces is het berekenen van uw hypothecaire lening. Dit helpt u om een realistisch beeld te krijgen van wat u zich kunt veroorloven en welke financiële verplichtingen u aangaat.

Een hypothecaire lening is een lening die wordt gebruikt om de aankoop van onroerend goed te financieren. Het bedrag dat u kunt lenen hangt af van verschillende factoren, zoals uw inkomen, spaargeld, kredietwaardigheid en de waarde van het pand. Om een idee te krijgen van hoeveel u kunt lenen en welke maandelijkse aflossingen u kunt verwachten, kunt u gebruik maken van een hypothecaire lening calculator.

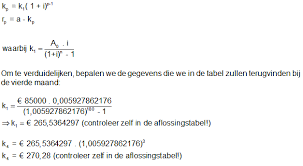

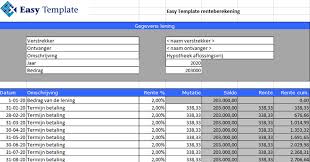

Een hypothecaire lening calculator is een handige tool die u helpt om snel en eenvoudig verschillende scenario’s te berekenen. U vult gewoon enkele gegevens in, zoals het bedrag dat u wilt lenen, de looptijd van de lening, de rentevoet en eventuele extra kosten zoals notariskosten of registratierechten. Vervolgens geeft de calculator u een overzicht van uw maandelijkse aflossingen en totale kosten over de looptijd van de lening.

Door gebruik te maken van een hypothecaire lening calculator kunt u verschillende scenario’s vergelijken en de lening vinden die het beste bij uw financiële situatie past. U kunt bijvoorbeeld experimenteren met verschillende looptijden en rentevoeten om te zien hoe dit uw maandelijkse aflossingen beïnvloedt. Op deze manier kunt u een weloverwogen beslissing nemen en voorkomen dat u zich in financiële problemen brengt.

Het is belangrijk op te merken dat een hypothecaire lening calculator slechts een indicatie geeft en geen definitieve goedkeuring van de lening. Het is altijd raadzaam om contact op te nemen met een professionele kredietverstrekker om uw specifieke situatie te bespreken en advies op maat te krijgen. Zij kunnen u helpen bij het verkrijgen van de juiste informatie en begeleiden u door het hele proces, van aanvraag tot afsluiting.

Het berekenen van uw hypothecaire lening is een cruciale stap in het koopproces van uw droomhuis. Het stelt u in staat om realistische verwachtingen te hebben en verantwoorde financiële beslissingen te nemen. Met behulp van een hypothecaire lening calculator kunt u verschillende scenario’s onderzoeken en de lening vinden die het beste bij uw behoeften past. Neem contact op met een professionele kredietverstrekker voor deskundig advies en begeleiding tijdens dit spannende proces.

Realistisch financieel overzicht

Vergelijking van verschillende scenario’s

Besparing op tijd en moeite

Volledige transparant

- Realistisch financieel overzicht

- Vergelijking van verschillende scenario’s

- Besparing op tijd en moeite

- Volledige transparantie

- Betere onderhandelingspositie

- Professioneel advies

6 nadelen van het berekenen van een hypothecaire lening

- Beperkte nauwkeurigheid

- Geen rekening houden met individuele omstandigheden

- Veranderende rentevoeten

- Gebrek aan flexibiliteit

- Geen rekening houden met individuele kredietwaardigheid

- Beperkte informatie

Realistisch financieel overzicht

Realistisch financieel overzicht: Hypothecaire lening berekenen

Een hypothecaire lening is een belangrijke stap bij het kopen van een huis. Het is essentieel om een realistisch financieel overzicht te hebben voordat u zich in deze langetermijnverplichting stort. Daarom is het berekenen van uw hypothecaire lening een waardevol hulpmiddel.

Door uw hypothecaire lening te berekenen, krijgt u een duidelijk beeld van wat u zich kunt veroorloven en welke maandelijkse aflossingen u kunt verwachten. Dit helpt bij het opstellen van een realistisch budget en voorkomt dat u zich in financiële problemen brengt.

Het berekenen van uw hypothecaire lening geeft u inzicht in de totale kosten die gepaard gaan met het kopen van een huis. U kunt verschillende scenario’s verkennen door te spelen met variabelen zoals de looptijd van de lening, de rentevoet en eventuele extra kosten. Op deze manier kunt u zien hoe deze factoren uw maandelijkse aflossingen beïnvloeden en welke impact ze hebben op uw budget.

Een realistisch financieel overzicht stelt u in staat om verantwoorde beslissingen te nemen bij het kopen van een huis. Het helpt u om binnen uw mogelijkheden te blijven en niet meer uit te geven dan wat haalbaar is voor uw persoonlijke situatie. Door vooraf te weten wat u kunt verwachten, kunt u ook beter plannen voor andere uitgaven, zoals onderhoudskosten of verbouwingen.

Bovendien kan het berekenen van uw hypothecaire lening u helpen om uw financiële doelen op lange termijn te bepalen. Het kan u helpen om te beslissen of u zich een groter huis kunt veroorloven, of dat het verstandiger is om een bescheidener woning te kiezen en zo meer ruimte te laten voor andere investeringen of spaargeld.

Kortom, het berekenen van uw hypothecaire lening biedt u een realistisch financieel overzicht. Het stelt u in staat om uw budget nauwkeurig te plannen en verantwoorde beslissingen te nemen bij het kopen van een huis. Neem de tijd om uw hypothecaire lening te berekenen en raadpleeg indien nodig een professional voor deskundig advies. Zo kunt u met vertrouwen de volgende stap zetten op weg naar uw droomhuis.

Vergelijking van verschillende scenario’s

Vergelijking van verschillende scenario’s: De voordelen van het berekenen van uw hypothecaire lening

Bij het plannen van de aankoop van een huis is het belangrijk om verschillende scenario’s te overwegen en te vergelijken. Een hypothecaire lening calculator biedt u de mogelijkheid om dit gemakkelijk te doen. Door verschillende scenario’s te vergelijken, zoals verschillende looptijden en rentevoeten, kunt u de beste optie kiezen die past bij uw financiële situatie en doelen.

Een hypothecaire lening calculator geeft u inzicht in hoe verschillende factoren van invloed zijn op uw maandelijkse aflossingen en totale kosten over de looptijd van de lening. U kunt experimenteren met verschillende looptijden, bijvoorbeeld 20 jaar versus 25 jaar, en zien hoe dit uw maandelijkse aflossingen beïnvloedt. Op dezelfde manier kunt u ook spelen met verschillende rentevoeten om te zien welke impact dit heeft op uw financiële verplichtingen.

Door deze vergelijkingen te maken, kunt u een weloverwogen beslissing nemen over welk scenario het beste bij u past. Misschien wilt u een kortere looptijd kiezen om sneller schuldenvrij te zijn, maar dit kan betekenen dat uw maandelijkse aflossingen hoger zijn. Of misschien wilt u juist een langere looptijd om lagere maandelijkse aflossingen te hebben, maar dan betaalt u meer rente over de hele periode.

Het berekenen van uw hypothecaire lening stelt u in staat om deze verschillende scenario’s te vergelijken en de beste keuze te maken op basis van uw persoonlijke financiële situatie en doelen. Het geeft u een duidelijk beeld van wat u kunt verwachten en helpt u om verantwoorde beslissingen te nemen.

Het is belangrijk om op te merken dat een hypothecaire lening calculator slechts een indicatie geeft en geen definitieve goedkeuring van de lening. Het is altijd raadzaam om contact op te nemen met een professionele kredietverstrekker voor gedetailleerd advies en begeleiding.

Kortom, het berekenen van uw hypothecaire lening biedt u de mogelijkheid om verschillende scenario’s te vergelijken, zoals verschillende looptijden en rentevoeten. Dit helpt u bij het maken van weloverwogen beslissingen die passen bij uw financiële situatie en doelen. Neem contact op met een professionele kredietverstrekker voor deskundig advies en begeleiding tijdens dit belangrijke proces.

Besparing op tijd en moeite

Besparing op tijd en moeite: Het gebruik van een hypothecaire lening calculator

Het berekenen van een hypothecaire lening kan een ingewikkeld en tijdrovend proces zijn. Gelukkig is er een handige tool beschikbaar die u veel tijd en moeite kan besparen: de hypothecaire lening calculator. Met deze calculator kunt u snel en eenvoudig meerdere berekeningen uitvoeren zonder dat u handmatig formules hoeft toe te passen.

Een hypothecaire lening calculator neemt alle complexe wiskundige berekeningen voor zijn rekening. U hoeft alleen maar enkele gegevens in te voeren, zoals het te lenen bedrag, de looptijd van de lening en de rentevoet. Vervolgens geeft de calculator u direct een overzicht van uw maandelijkse aflossingen en totale kosten over de looptijd van de lening.

Dit is vooral handig als u verschillende scenario’s wilt vergelijken. Misschien wilt u weten wat uw maandelijkse aflossingen zouden zijn bij verschillende rentevoeten of looptijden. Met een hypothecaire lening calculator kunt u deze berekeningen in slechts enkele seconden uitvoeren, zonder dat u elke keer opnieuw formules hoeft toe te passen of complexe spreadsheets moet maken.

Door gebruik te maken van een hypothecaire lening calculator bespaart u niet alleen tijd, maar ook moeite. U hoeft niet langer zelf ingewikkelde berekeningen uit te voeren of urenlang met spreadsheets bezig te zijn. In plaats daarvan kunt u vertrouwen op de nauwkeurigheid en efficiëntie van de calculator, zodat u meer tijd overhoudt om andere belangrijke aspecten van het koopproces aan te pakken.

Kortom, het gebruik van een hypothecaire lening calculator biedt een duidelijk voordeel: het bespaart u tijd en moeite. Met deze handige tool kunt u snel en eenvoudig meerdere berekeningen uitvoeren zonder dat u zelf complexe formules hoeft toe te passen. Dit stelt u in staat om weloverwogen beslissingen te nemen en uw financiële situatie beter te begrijpen. Maak gebruik van een hypothecaire lening calculator en ervaar zelf hoeveel gemak het kan bieden bij het plannen van uw toekomstige woningfinanciering.

Volledige transparantie

Volledige transparantie: Een hypothecaire lening calculator geeft een gedetailleerd overzicht van uw maandelijkse aflossingen, totale kosten over de looptijd van de lening en eventuele extra kosten zoals notariskosten of registratierechten. Dit zorgt voor volledige transparantie in uw financiële verplichtingen.

Wanneer u een hypothecaire lening overweegt, is het belangrijk om een duidelijk beeld te hebben van wat u kunt verwachten op financieel gebied. Een hypothecaire lening calculator biedt u deze transparantie door alle kosten en aflossingen inzichtelijk te maken.

Met behulp van de calculator kunt u nauwkeurig berekenen wat uw maandelijkse aflossingen zullen zijn gedurende de gehele looptijd van de lening. Dit stelt u in staat om uw budget beter te plannen en te beoordelen of deze aflossingen haalbaar zijn binnen uw financiële mogelijkheden.

Bovendien toont de hypothecaire lening calculator ook de totale kosten die u gedurende de looptijd van de lening zult maken. Dit omvat niet alleen het geleende bedrag, maar ook de rente die u betaalt over de gehele periode. Hierdoor krijgt u een duidelijk beeld van het totale bedrag dat u aan rente betaalt en kunt u dit meenemen in uw financiële planning.

Daarnaast houdt een goede hypothecaire lening calculator ook rekening met eventuele extra kosten, zoals notariskosten of registratierechten. Deze kosten kunnen aanzienlijk variëren en kunnen een aanzienlijke invloed hebben op uw totale financiële verplichtingen. Door deze kosten in de berekening op te nemen, krijgt u een compleet overzicht van wat u kunt verwachten.

Kortom, het gebruik van een hypothecaire lening calculator biedt volledige transparantie in uw financiële verplichtingen. U krijgt een gedetailleerd overzicht van uw maandelijkse aflossingen, totale kosten en eventuele extra kosten. Dit stelt u in staat om weloverwogen beslissingen te nemen en zorgt ervoor dat u niet voor verrassingen komt te staan tijdens het aflossen van uw hypothecaire lening.

Betere onderhandelingspositie

Betere onderhandelingspositie: Met kennis over uw maximale leencapaciteit door middel van het berekenen van uw hypothecaire lening, kunt u een sterkere positie innemen bij het onderhandelen over de aankoopprijs van een woning. U weet precies wat u zich kunt veroorloven en kunt beter inschatten of een prijs realistisch is.

Het berekenen van uw hypothecaire lening biedt u een belangrijk voordeel bij het onderhandelen over de aankoop van uw droomhuis. Door te weten hoeveel u kunt lenen en welke maandelijkse aflossingen u kunt verwachten, heeft u een duidelijk beeld van uw financiële mogelijkheden. Dit stelt u in staat om realistische grenzen te stellen en effectief te onderhandelen over de prijs.

Met deze kennis kunt u beter inschatten of de vraagprijs van een woning binnen uw budget past. Als de prijs te hoog is, kunt u met vertrouwen en feitelijke informatie argumenteren waarom een lagere prijs meer passend zou zijn. Dit geeft u een sterke positie tijdens de onderhandelingen en vergroot de kans op succes.

Bovendien voorkomt het berekenen van uw hypothecaire lening dat u zich laat verleiden tot het doen van onrealistische biedingen. Soms kan de emotie rondom het vinden van uw droomhuis ervoor zorgen dat u geneigd bent om meer uit te geven dan eigenlijk verstandig is. Door vooraf uw maximale leencapaciteit te kennen, zult u beter in staat zijn om rationele beslissingen te nemen en uw financiële gezondheid te beschermen.

Kortom, het berekenen van uw hypothecaire lening geeft u een betere onderhandelingspositie bij het kopen van een woning. Het stelt u in staat om realistische grenzen te stellen en effectief te onderhandelen over de prijs. Door op de hoogte te zijn van uw financiële mogelijkheden, kunt u verstandige beslissingen nemen en voorkomen dat u zich in financiële problemen brengt. Neem dus de tijd om uw hypothecaire lening te berekenen en ga met vertrouwen het onderhandelingsproces in.

Professioneel advies

Professioneel advies: Haal het beste uit uw hypothecaire lening berekening

Het gebruik van een hypothecaire lening calculator is een handige manier om een eerste inzicht te krijgen in uw financiële mogelijkheden bij het kopen van een huis. Het stelt u in staat om verschillende scenario’s te vergelijken en een idee te krijgen van uw maandelijkse aflossingen. Echter, het raadplegen van een professionele kredietverstrekker kan nog meer voordelen bieden.

Een professionele kredietverstrekker is gespecialiseerd in hypothecaire leningen en heeft diepgaande kennis van de markt en de verschillende mogelijkheden. Zij kunnen u voorzien van deskundig advies dat specifiek is afgestemd op uw persoonlijke situatie. Ze kunnen u helpen bij het begrijpen van de complexe voorwaarden en bepalingen die gepaard gaan met hypothecaire leningen, zodat u weloverwogen beslissingen kunt nemen.

Daarnaast hebben professionele kredietverstrekkers toegang tot een breed scala aan leningsopties en kunnen zij u helpen bij het vinden van de beste deal die past bij uw behoeften. Ze kunnen u informeren over de actuele rentetarieven en eventuele subsidies of premies waarvoor u in aanmerking komt. Dit kan resulteren in aanzienlijke kostenbesparingen op lange termijn.

Een ander voordeel van het raadplegen van een professionele kredietverstrekker is dat zij uw financiële situatie grondig kunnen analyseren. Ze zullen rekening houden met factoren zoals uw inkomen, spaargeld en kredietwaardigheid om u te helpen bepalen hoeveel u kunt lenen en welke lening het beste bij u past. Dit voorkomt dat u zich in een financieel benarde situatie bevindt en helpt u om verantwoorde financiële beslissingen te nemen.

Kortom, hoewel een hypothecaire lening calculator een nuttige tool is, kan het raadplegen van een professionele kredietverstrekker nog meer voordelen bieden. Hun expertise en ervaring stellen hen in staat om u te voorzien van deskundig advies dat specifiek is afgestemd op uw situatie. Ze kunnen u helpen bij het vinden van de beste leningsoptie en zorgen ervoor dat u weloverwogen beslissingen neemt tijdens het koopproces van uw droomhuis. Neem contact op met een professionele kredietverstrekker en haal het beste uit uw hypothecaire lening berekening.

Beperkte nauwkeurigheid

Beperkte nauwkeurigheid: Een hypothecaire lening calculator geeft slechts een schatting van de maandelijkse aflossingen en totale kosten. Het kan moeilijk zijn om rekening te houden met alle variabelen die invloed hebben op uw specifieke situatie, zoals verzekeringen, belastingen en andere bijkomende kosten.

Bij het berekenen van uw hypothecaire lening is het belangrijk om te beseffen dat een hypothecaire lening calculator beperkte nauwkeurigheid biedt. Hoewel het u een idee kan geven van de geschatte maandelijkse aflossingen en totale kosten, kan het moeilijk zijn om alle variabelen in overweging te nemen die van invloed zijn op uw specifieke situatie.

Een hypothecaire lening gaat gepaard met verschillende bijkomende kosten, zoals verzekeringen (zoals brandverzekering of schuldsaldoverzekering), belastingen (zoals onroerende voorheffing) en notariskosten. Deze kosten kunnen aanzienlijk variëren afhankelijk van factoren zoals de locatie van het pand, de waarde ervan en uw persoonlijke omstandigheden. Een hypothecaire lening calculator houdt mogelijk geen rekening met al deze variabelen, waardoor de geschatte cijfers mogelijk niet volledig accuraat zijn.

Daarnaast moet u er rekening mee houden dat rentevoeten kunnen fluctueren over tijd. Een hypothecaire lening calculator gebruikt vaak een vaste rentevoet voor de berekeningen, maar in werkelijkheid kunnen deze rentevoeten veranderen gedurende de looptijd van uw lening. Dit kan invloed hebben op uw maandelijkse aflossingen en totale kosten.

Om een nauwkeuriger beeld te krijgen van uw hypothecaire lening en de bijbehorende kosten, is het raadzaam om contact op te nemen met een professionele kredietverstrekker. Zij kunnen u voorzien van gedetailleerd advies dat is afgestemd op uw specifieke situatie. Door met een expert te praten, kunt u alle variabelen in overweging nemen en een beter inzicht krijgen in de werkelijke kosten van uw hypothecaire lening.

Hoewel hypothecaire lening calculators handige tools zijn om een eerste schatting te maken, moeten ze worden gebruikt met voorzichtigheid. Het is altijd verstandig om professioneel advies in te winnen om ervoor te zorgen dat u volledig op de hoogte bent van alle kosten en verplichtingen die gepaard gaan met het afsluiten van een hypothecaire lening.

Geen rekening houden met individuele omstandigheden

Geen rekening houden met individuele omstandigheden: Een hypothecaire lening calculator kan handig zijn om een eerste inschatting te maken van uw leningsmogelijkheden. Echter, het is belangrijk om te begrijpen dat deze calculators geen rekening houden met uw persoonlijke financiële situatie. Ze baseren zich voornamelijk op algemene gegevens zoals het geleende bedrag, de looptijd en de rentevoet.

Het ontbreken van individuele omstandigheden in de berekeningen kan leiden tot onnauwkeurige resultaten. Bijvoorbeeld, als u een hoog inkomen heeft of aanzienlijke spaargelden heeft opgebouwd, kunt u mogelijk meer lenen dan wat de calculator aangeeft. Aan de andere kant, als u al andere schulden heeft of een fluctuerend inkomen, kan het zijn dat uw werkelijke leencapaciteit lager is dan verwacht.

Het negeren van uw persoonlijke financiële situatie kan ernstige gevolgen hebben. Het kan ertoe leiden dat u zichzelf overbelast met een te hoge lening die u niet kunt dragen of dat u juist minder kunt lenen dan nodig is voor uw specifieke behoeften. Daarom is het raadzaam om altijd contact op te nemen met een professionele kredietverstrekker die uw individuele omstandigheden grondig kan beoordelen en u advies op maat kan geven.

Een ervaren kredietverstrekker zal rekening houden met factoren zoals uw inkomen, spaargeld, schuldenlast en andere financiële verplichtingen. Op basis van deze informatie kunnen zij een realistisch beeld schetsen van uw leencapaciteit en u helpen bij het vinden van de juiste hypothecaire lening die past bij uw individuele behoeften en financiële situatie.

Hoewel hypothecaire lening calculators handig kunnen zijn als eerste stap in het verkennen van uw leenmogelijkheden, is het belangrijk om te onthouden dat ze geen volledig beeld geven. Het is altijd verstandig om professioneel advies in te winnen en uw persoonlijke financiële situatie zorgvuldig te laten evalueren voordat u een definitieve beslissing neemt over een hypothecaire lening.

Veranderende rentevoeten

Veranderende rentevoeten: Een belangrijk aspect om rekening mee te houden bij het gebruik van een hypothecaire lening calculator is de mogelijkheid van veranderende rentevoeten. Hypothecaire rentevoeten kunnen variabel zijn en in de loop der tijd veranderen, afhankelijk van economische factoren en marktomstandigheden.

Het is belangrijk om te begrijpen dat een hypothecaire lening calculator meestal geen rekening houdt met deze fluctuaties. De berekende bedragen die u ziet, zoals maandelijkse aflossingen en totale kosten, kunnen dus mogelijk niet overeenkomen met de werkelijke kosten als de rentevoeten veranderen.

Dit kan een potentieel nadeel zijn, omdat het betekent dat uw werkelijke financiële verplichtingen anders kunnen zijn dan wat u oorspronkelijk hebt berekend met behulp van de hypothecaire lening calculator. Als de rentevoeten stijgen, kunnen uw maandelijkse aflossingen hoger uitvallen dan u had verwacht. Aan de andere kant, als de rentevoeten dalen, kunt u mogelijk profiteren van lagere maandelijkse aflossingen.

Om dit risico te beperken en een nauwkeuriger beeld te krijgen van uw toekomstige financiële verplichtingen, is het raadzaam om contact op te nemen met een professionele kredietverstrekker. Zij kunnen u voorzien van actuele informatie over rentetarieven en helpen bij het berekenen van uw lening op basis van mogelijke scenario’s met variabele rentevoeten.

Het is altijd verstandig om rekening te houden met de mogelijkheid van veranderende rentevoeten en flexibiliteit in uw financiële planning in te bouwen. Door rekening te houden met dit con van hypothecaire lening berekenen, kunt u beter voorbereid zijn op mogelijke veranderingen in uw financiële situatie en ervoor zorgen dat u een weloverwogen beslissing neemt bij het afsluiten van een hypothecaire lening.

Gebrek aan flexibiliteit

Gebrek aan flexibiliteit: Een beperking van hypothecaire lening calculators

Het berekenen van uw hypothecaire lening met behulp van een calculator kan een handige tool zijn om inzicht te krijgen in uw financiële verplichtingen. Het biedt u de mogelijkheid om verschillende scenario’s te vergelijken en een idee te krijgen van uw maandelijkse aflossingen. Echter, een mogelijke beperking van deze calculators is het gebrek aan flexibiliteit.

Hoewel hypothecaire lening calculators nuttig zijn, kunnen ze soms niet zo flexibel zijn als u zou willen. Ze hebben vaak standaardparameters en kunnen moeite hebben om specifieke situaties of complexere scenario’s te modelleren. Bijvoorbeeld, als u extra aflossingen wilt doen op uw lening of geïnteresseerd bent in herfinancieringsopties, kan het moeilijk zijn om deze aspecten nauwkeurig in de calculator op te nemen.

Dit gebrek aan flexibiliteit kan problematisch zijn voor mensen die op zoek zijn naar meer gedetailleerde informatie over hun hypothecaire lening. Het kan leiden tot een vertekend beeld van de werkelijke kosten en aflossingen die gepaard gaan met hun specifieke situatie. Het is belangrijk om te onthouden dat hypothecaire lening calculators slechts een ruwe schatting geven en dat het raadzaam is om contact op te nemen met een professionele kredietverstrekker voor persoonlijk advies.

Ondanks deze beperkingen blijft het gebruik van een hypothecaire lening calculator nuttig bij het verkrijgen van een algemeen beeld van uw financiële verplichtingen. Het kan u helpen bij het vergelijken van verschillende leningsopties en het begrijpen van de mogelijke impact op uw maandelijkse budget. Echter, als u behoefte heeft aan meer flexibiliteit en nauwkeurigheid, is het raadzaam om professioneel advies in te winnen om een completer beeld te krijgen van uw hypothecaire lening.

Geen rekening houden met individuele kredietwaardigheid

Geen rekening houden met individuele kredietwaardigheid: Een hypothecaire lening calculator houdt geen rekening met uw individuele kredietwaardigheid. Dit betekent dat de berekende bedragen mogelijk niet overeenkomen met wat u daadwerkelijk kunt lenen op basis van uw financiële geschiedenis en credit score.

Hoewel een hypothecaire lening calculator handig kan zijn om een algemeen idee te krijgen van uw maandelijkse aflossingen en totale kosten, is het belangrijk om te onthouden dat het geen rekening houdt met uw individuele kredietwaardigheid. Uw kredietwaardigheid wordt bepaald door verschillende factoren, zoals uw inkomen, schuldenlast, betalingsgeschiedenis en andere financiële verplichtingen.

Een hypothecaire lening calculator kan u bijvoorbeeld laten zien dat u een bepaald bedrag kunt lenen tegen een bepaalde rentevoet en looptijd. Echter, als uw individuele kredietwaardigheid lager is dan gemiddeld, kan het zijn dat u niet in aanmerking komt voor dezelfde voorwaarden. Kredietverstrekkers gebruiken vaak strengere criteria bij het beoordelen van de werkelijke leningaanvraag.

Het is daarom essentieel om contact op te nemen met een professionele kredietverstrekker om uw individuele situatie te bespreken en een nauwkeurige beoordeling van uw kredietwaardigheid te krijgen. Zij kunnen u helpen bij het verkrijgen van de juiste informatie en u adviseren over het bedrag dat u daadwerkelijk kunt lenen, rekening houdend met uw individuele financiële geschiedenis.

Het negeren van uw individuele kredietwaardigheid kan leiden tot teleurstelling en onverwachte obstakels tijdens het aanvraagproces voor een hypothecaire lening. Het is belangrijk om realistische verwachtingen te hebben en te begrijpen dat de berekende bedragen van een hypothecaire lening calculator slechts een ruwe schatting zijn. Neem altijd contact op met een professional om uw persoonlijke financiële situatie grondig te beoordelen voordat u belangrijke beslissingen neemt met betrekking tot uw hypotheek.

Beperkte informatie: Een hypothecaire lening berekenen heeft zijn beperkingen

Het berekenen van een hypothecaire lening met behulp van een online calculator kan een handige tool zijn om een idee te krijgen van uw financiële mogelijkheden. Het geeft u snel en eenvoudig inzicht in de geschatte maandelijkse aflossingen en totale kosten. Echter, het is belangrijk om te begrijpen dat deze calculators hun beperkingen hebben en niet alle aspecten van uw lening kunnen dekken.

Een van de nadelen van het gebruik van een hypothecaire lening calculator is dat het alleen rekening houdt met de basisinformatie die u invoert. Het houdt geen rekening met specifieke individuele omstandigheden, zoals uw persoonlijke financiële situatie, andere lopende leningen of eventuele extra kosten die verband houden met het pand.

Daarnaast kan het gebruik van een hypothecaire lening calculator misleidend zijn als u geen volledig inzicht heeft in de rentetarieven en voorwaarden die beschikbaar zijn op de markt. De rentevoet die wordt gebruikt in de calculator kan slechts een schatting zijn en kan variëren afhankelijk van uw kredietwaardigheid en andere factoren.

Bovendien kunnen er verborgen kosten of bijkomende administratieve procedures zijn die niet worden meegenomen in de berekening. Denk bijvoorbeeld aan notariskosten, registratierechten of verzekeringen. Deze kosten kunnen aanzienlijk variëren afhankelijk van uw locatie en individuele omstandigheden.

Om deze beperkingen te omzeilen en een completer beeld te krijgen van uw hypothecaire lening, is het raadzaam om contact op te nemen met een professionele kredietverstrekker. Zij kunnen u voorzien van gedetailleerde informatie over de rentetarieven, voorwaarden en alle bijkomende kosten die gepaard gaan met het afsluiten van een hypothecaire lening.

Hoewel het berekenen van een hypothecaire lening met behulp van een online calculator handig kan zijn, moet u zich bewust zijn van de beperkingen ervan. Het is altijd verstandig om professioneel advies in te winnen en uw specifieke situatie grondig te bespreken voordat u belangrijke financiële beslissingen neemt. Op deze manier kunt u vol vertrouwen uw droomhuis verwerven zonder onverwachte verrassingen onderweg.