Het Belang van een Nauwkeurige Berekening van uw Hypothecair Krediet

Alles wat u moet weten over het berekenen van een hypothecair krediet

Een hypothecair krediet is een lening die wordt gebruikt om de aankoop van een woning te financieren. Het is belangrijk om de kosten en voorwaarden van een hypothecair krediet goed te begrijpen voordat u zich engageert. Een cruciaal aspect van het afsluiten van een hypothecaire lening is het berekenen van de financiële aspecten ervan.

Belangrijke factoren bij het berekenen van een hypothecair krediet:

- Hoofdsom: Dit is het bedrag dat u leent voor de aankoop van uw woning.

- Rentevoet: De rentevoet bepaalt hoeveel rente u betaalt op het geleende bedrag. Het is belangrijk om te kijken naar zowel de vaste als variabele rentevoeten.

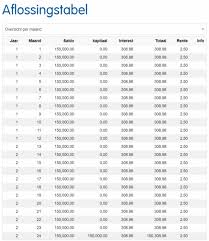

- Looptijd: Dit is de periode waarin u de lening terugbetaalt. Hoe langer de looptijd, hoe lager uw maandelijkse aflossingen, maar hoe meer interest u in totaal betaalt.

- Aflossingswijze: U kunt kiezen tussen vaste of variabele maandelijkse aflossingen. Bij vaste aflossingen blijft het bedrag constant gedurende de looptijd, terwijl bij variabele aflossingen dit kan veranderen op basis van marktomstandigheden.

Het berekenen van uw maandelijkse aflossingen en totale interestkosten kan complex zijn, daarom zijn er online tools en hypotheekadviseurs die u kunnen helpen bij deze berekeningen. Door verschillende scenario’s te evalueren, kunt u een beter inzicht krijgen in welk type hypothecaire lening het beste bij uw financiële situatie past.

Zorg ervoor dat u alle kosten en voorwaarden grondig doorneemt voordat u een hypothecair krediet afsluit. Het is verstandig om advies in te winnen bij experts en verschillende aanbieders te vergelijken om de beste deal te vinden die aansluit bij uw behoeften en budget.

Veelgestelde Vragen over de Berekening van Hypothecair Krediet

- Hoe bereken je de rentevoet?

- Hoe bereken je de rente van een hypotheek?

- Hoeveel kan ik lenen voor 500 euro per maand?

- Hoeveel afbetalen voor 250000?

- Hoe bereken je hypothecaire lening?

- Wat is de huidige rentevoet voor hypothecaire lening?

- Hoeveel afbetalen per maand hypothecaire lening?

- Hoeveel staan de hypothecaire leningen?

Hoe bereken je de rentevoet?

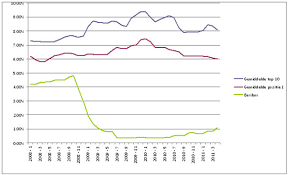

Om de rentevoet van een hypothecair krediet te berekenen, wordt meestal gekeken naar verschillende factoren, waaronder de marktrente, het risicoprofiel van de lener, en de looptijd van de lening. De rentevoet kan zowel vast als variabel zijn, waarbij een vaste rentevoet gedurende de hele looptijd gelijk blijft en een variabele rentevoet kan schommelen op basis van marktomstandigheden. Financiële instellingen gebruiken complexe formules en modellen om de rentevoet te bepalen, maar het is belangrijk voor leners om te begrijpen hoe deze berekening tot stand komt en hoe deze hun maandelijkse aflossingen en totale interestkosten beïnvloedt. Het is raadzaam om advies in te winnen bij hypotheekadviseurs of financiële experts om een duidelijk inzicht te krijgen in hoe de rentevoet wordt berekend en welke impact dit heeft op uw hypothecaire lening.

Hoe bereken je de rente van een hypotheek?

Het berekenen van de rente van een hypotheek is een essentieel onderdeel van het begrijpen van de totale kosten van uw hypothecair krediet. De rentevoet van een hypotheek wordt bepaald door verschillende factoren, waaronder de marktomstandigheden, de looptijd van de lening en uw financiële profiel. Over het algemeen wordt de rente berekend als een percentage van het openstaande saldo dat u nog moet terugbetalen. Hoe hoger de rentevoet, hoe meer interest u in totaal zult betalen over de looptijd van de lening. Het is verstandig om verschillende rentevoeten te vergelijken en te overwegen of u kiest voor een vaste of variabele rentevoet, afhankelijk van uw financiële doelen en risicobereidheid. Het raadplegen van een hypotheekadviseur kan u helpen bij het begrijpen en berekenen van de rentekosten van uw hypotheek.

Hoeveel kan ik lenen voor 500 euro per maand?

Een veelgestelde vraag bij het berekenen van een hypothecair krediet is: “Hoeveel kan ik lenen voor 500 euro per maand?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder de rentevoet, looptijd en het bedrag dat u maandelijks kunt missen voor aflossingen. Door deze gegevens te combineren, kan een hypotheekadviseur of online rekeninstrument u helpen bij het bepalen van het maximale leenbedrag dat past binnen uw budget en financiële mogelijkheden. Het is belangrijk om realistisch te blijven over wat u maandelijks kunt betalen om ervoor te zorgen dat u comfortabel en verantwoordelijk een hypothecaire lening kunt afsluiten.

Hoeveel afbetalen voor 250000?

Een veelgestelde vraag bij het berekenen van een hypothecair krediet is: “Hoeveel moet ik maandelijks afbetalen voor een lening van 250.000 euro?” Het exacte bedrag dat u maandelijks moet aflossen voor een hypothecaire lening van 250.000 euro hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en het type aflossingswijze dat u kiest. Door deze gegevens in overweging te nemen en eventueel gebruik te maken van online rekenhulpmiddelen of advies in te winnen bij experts, kunt u een nauwkeurige schatting maken van uw maandelijkse aflossingen en zo een weloverwogen beslissing nemen over uw hypothecaire lening.

Hoe bereken je hypothecaire lening?

Het berekenen van een hypothecaire lening vereist een grondige analyse van verschillende financiële aspecten. Om uw hypothecair krediet te berekenen, moet u rekening houden met factoren zoals de hoofdsom die u wilt lenen, de rentevoet die van toepassing is op de lening, de looptijd van de lening en de aflossingswijze die u verkiest. Door deze elementen zorgvuldig te evalueren en te combineren, kunt u een duidelijk beeld krijgen van uw maandelijkse aflossingen en totale interestkosten. Het is raadzaam om gebruik te maken van online tools of advies in te winnen bij hypotheekadviseurs om een nauwkeurige berekening te maken die aansluit bij uw specifieke financiële situatie en behoeften.

Wat is de huidige rentevoet voor hypothecaire lening?

Een veelgestelde vraag met betrekking tot het berekenen van een hypothecair krediet is: “Wat is de huidige rentevoet voor een hypothecaire lening?” De rentevoet voor hypothecaire leningen kan variëren en wordt beïnvloed door verschillende factoren, zoals de marktomstandigheden, de economische situatie en het beleid van financiële instellingen. Het is essentieel om regelmatig de actuele rentetarieven te raadplegen bij verschillende kredietverstrekkers om een goed beeld te krijgen van de beschikbare opties en om een weloverwogen beslissing te nemen bij het afsluiten van een hypothecaire lening.

Hoeveel afbetalen per maand hypothecaire lening?

Een veelgestelde vraag bij het berekenen van een hypothecair krediet is: “Hoeveel moet ik per maand afbetalen voor mijn hypothecaire lening?” Het maandelijkse aflossingsbedrag van uw hypothecaire lening wordt bepaald door verschillende factoren, waaronder de hoofdsom van de lening, de rentevoet en de looptijd van de lening. Door deze gegevens in overweging te nemen en gebruik te maken van een hypotheekcalculator of advies van een specialist, kunt u een nauwkeurige schatting maken van het bedrag dat u maandelijks moet aflossen. Het is essentieel om dit bedrag realistisch te plannen binnen uw budget om financiële stabiliteit te waarborgen gedurende de looptijd van uw hypothecaire lening.

Hoeveel staan de hypothecaire leningen?

Een veelgestelde vraag met betrekking tot hypothecaire leningen is: “Hoeveel bedragen de hypothecaire leningen?” De hoogte van hypothecaire leningen varieert afhankelijk van verschillende factoren, waaronder het geleende bedrag, de rentevoet, de looptijd en de aflossingswijze. Het is essentieel om een grondige berekening te maken om te bepalen hoeveel u maandelijks zult moeten aflossen en hoeveel interest u in totaal zult betalen over de looptijd van de lening. Door deze berekeningen zorgvuldig uit te voeren en verschillende aanbieders te vergelijken, kunt u een goed geïnformeerde beslissing nemen over welke hypothecaire lening het meest geschikt is voor uw financiële situatie.