Leen Geld: Financiële Flexibiliteit binnen Handbereik

Leen Geld: Financiële Flexibiliteit binnen Handbereik

Of u nu voor onverwachte kosten staat, uw droomproject wilt realiseren of uw bedrijf wilt laten groeien, soms is het nodig om geld te lenen. Het lenen van geld kan een waardevolle financiële tool zijn om uw doelen te bereiken en flexibiliteit te creëren in uw budget.

Er zijn verschillende redenen waarom mensen ervoor kiezen om geld te lenen. Voor sommigen kan het een tijdelijke oplossing zijn om onvoorziene uitgaven, zoals medische kosten of autoreparaties, te dekken. Anderen gebruiken leningen om grote aankopen te financieren, zoals een huis of een auto. Ook ondernemers maken vaak gebruik van zakelijke leningen om hun bedrijf uit te breiden of investeringen te doen.

Het is belangrijk om verantwoordelijkheid te nemen bij het lenen van geld. Voordat u een lening afsluit, is het essentieel om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden. Het is raadzaam om verschillende kredietverstrekkers en leningsopties te vergelijken om de beste keuze voor uw behoeften te maken.

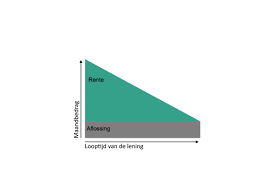

Bij het leenproces spelen rentevoeten, looptijden en aflossingsvoorwaarden een cruciale rol. Het is belangrijk om deze aspecten goed te begrijpen voordat u een lening afsluit, zodat u niet voor verrassingen komt te staan tijdens de terugbetalingsperiode.

Met de juiste planning en begeleiding kan het lenen van geld een effectieve manier zijn om financiële flexibiliteit en mogelijkheden binnen handbereik te brengen. Door verstandig gebruik te maken van leningen kunt u uw doelen bereiken en uw financiële toekomst veiligstellen.

Kortom, leengeld kan een nuttig instrument zijn als het op verantwoorde wijze wordt gebruikt. Bij CYMISS staan we klaar om u bij elke stap van het leenproces bij te staan en op maat gemaakte kredietoplossingen aan te bieden die aansluiten bij uw behoeften. Neem vandaag nog contact met ons op en ontdek hoe wij u kunnen helpen met uw financiële doelen!

Voordelen van Geld Lenen: 9 Redenen om te Overwegen

- Financiële flexibiliteit

- Directe beschikbaarheid

- Diversificatie van financiering

- Op maat gemaakte opties

- Verbeterde liquiditeit

- Flexibele terugbetalingsvoorwaarden

- Opbouw van kredietgeschiedenis

- Snelle goedkeuring

- Professioneel advies

Nadelen van Geld Lenen: Financiële Verplichtingen, Schuldenlast en Complexiteit

- Het lenen van geld kan leiden tot extra financiële verplichtingen en kosten in de vorm van rente en eventuele bijkomende kosten.

- Onverantwoord lenen kan leiden tot schuldenlast en financiële stress als de lening niet op tijd en volgens afspraak wordt terugbetaald.

- Het afsluiten van meerdere leningen kan resulteren in een complexe financiële situatie met verschillende aflossingstermijnen en rentetarieven.

Financiële flexibiliteit

Een belangrijk voordeel van het lenen van geld is de financiële flexibiliteit die het biedt. Door geld te lenen, krijgt u de mogelijkheid om onverwachte kosten op te vangen en grotere aankopen te doen die anders misschien buiten uw bereik zouden liggen. Dit stelt u in staat om uw financiële planning aan te passen aan veranderende omstandigheden en uw doelen te realiseren zonder directe liquiditeit in gevaar te brengen.

Directe beschikbaarheid

Een groot voordeel van geld lenen is de directe beschikbaarheid ervan. Door geld te lenen kunnen financiële middelen snel en gemakkelijk worden geregeld, waardoor u snel over het benodigde kapitaal kunt beschikken. Dit kan vooral handig zijn in situaties waarin snelle financiële ondersteuning nodig is, zoals bij onverwachte kosten of dringende investeringen. Geld lenen biedt dus een efficiënte manier om direct toegang te krijgen tot de benodigde financiële middelen.

Diversificatie van financiering

Een van de voordelen van het lenen van geld is de diversificatie van financiering. Lenen stelt u in staat om verschillende financiële doelen en projecten tegelijkertijd aan te pakken, zonder dat u al uw beschikbare middelen op één doel hoeft te richten. Door gebruik te maken van leningen kunt u uw financiële mogelijkheden verbreden en flexibiliteit creëren om meerdere initiatieven te ondersteunen en te laten groeien. Dit kan helpen om risico’s te spreiden en uw kansen op succes op verschillende gebieden te vergroten.

Op maat gemaakte opties

Op maat gemaakte opties: Er zijn diverse leenproducten beschikbaar die aansluiten bij uw specifieke behoeften en situatie. Of u nu op zoek bent naar een persoonlijke lening voor een grote aankoop, een zakelijke lening om uw bedrijf te laten groeien of een flexibele kredietlijn voor onverwachte uitgaven, er zijn oplossingen die perfect passen bij uw financiële doelen. Door te kiezen voor leen geld met op maat gemaakte opties, kunt u de financiële ondersteuning krijgen die precies aansluit bij wat u nodig heeft.

Verbeterde liquiditeit

Een belangrijk voordeel van het lenen van geld is de verbeterde liquiditeit die het biedt. Door geld te lenen kunt u uw cashflow behouden voor andere investeringen of uitgaven, terwijl u toch in staat bent om direct te profiteren van de benodigde financiële middelen. Dit stelt u in staat om uw operationele activiteiten soepel te laten verlopen en tegelijkertijd ruimte te creëren voor groei en ontwikkeling binnen uw financiële strategie.

Flexibele terugbetalingsvoorwaarden

Een van de voordelen van het lenen van geld is de mogelijkheid om flexibele terugbetalingsvoorwaarden te hebben. Leningen kunnen worden afgestemd op uw budget met flexibele aflossingstermijnen, waardoor u meer controle heeft over hoe en wanneer u uw lening terugbetaalt. Deze aanpasbaarheid zorgt ervoor dat u de lening kunt afstemmen op uw financiële situatie en comfortabel kunt voldoen aan de betalingsverplichtingen, waardoor financiële stress wordt geminimaliseerd en de kans op succesvolle terugbetaling wordt vergroot.

Opbouw van kredietgeschiedenis

Een belangrijk voordeel van lenen van geld is de opbouw van uw kredietgeschiedenis. Door leningen tijdig terug te betalen, kunt u uw kredietwaardigheid verbeteren en uw toekomstige financieringsmogelijkheden vergroten. Een positieve kredietgeschiedenis toont aan dat u een betrouwbare en verantwoordelijke lener bent, wat financiële instellingen kan aanmoedigen om u gunstigere voorwaarden te bieden bij toekomstige leningen. Het zorgvuldig beheren van leningen kan dus niet alleen helpen om uw huidige financiële behoeften te vervullen, maar ook om uw financiële welzijn op lange termijn te versterken.

Snelle goedkeuring

Een belangrijk voordeel van het lenen van geld is de snelle goedkeuring die vaak gepaard gaat met leningen. In veel gevallen kunnen leningen snel worden goedgekeurd, waardoor u direct toegang heeft tot de benodigde financiële middelen. Deze efficiënte goedkeuringsprocessen stellen u in staat om snel te reageren op financiële behoeften en onverwachte situaties, waardoor u flexibiliteit en gemoedsrust krijgt in tijden van financiële uitdagingen.

Professioneel advies

Professioneel advies is een waardevol aspect van het lenen van geld. Kredietverstrekkers zoals CYMISS staan bekend om hun deskundige advies en begeleiding, die u helpen om weloverwogen beslissingen te nemen bij het afsluiten van een lening. Door te luisteren naar uw behoeften en financiële situatie, kunnen zij op maat gemaakt advies geven dat aansluit bij uw doelen en mogelijkheden. Met professioneel advies aan uw zijde kunt u met vertrouwen de juiste leenbeslissing nemen en uw financiële toekomst veiligstellen.

Het lenen van geld kan leiden tot extra financiële verplichtingen en kosten in de vorm van rente en eventuele bijkomende kosten. Het is belangrijk om zich bewust te zijn van de totale kosten die gepaard gaan met het lenen van geld, aangezien deze kunnen oplopen en de uiteindelijke terugbetaling aanzienlijk kunnen beïnvloeden. Het is essentieel om de voorwaarden van een lening grondig te begrijpen en zorgvuldig te plannen om ervoor te zorgen dat men in staat is om de lening terug te betalen zonder financiële stress of problemen.

Onverantwoord lenen kan leiden tot schuldenlast en financiële stress als de lening niet op tijd en volgens afspraak wordt terugbetaald.

Onverantwoord lenen kan leiden tot een zware schuldenlast en financiële stress als de lening niet op tijd en volgens afspraak wordt terugbetaald. Het niet kunnen voldoen aan de aflossingsverplichtingen kan resulteren in hoge boetes, extra kosten en zelfs negatieve gevolgen voor uw kredietgeschiedenis. Hierdoor kan het moeilijker worden om in de toekomst leningen af te sluiten of andere financiële transacties aan te gaan. Het is daarom van essentieel belang om verstandig te lenen, rekening houdend met uw financiële mogelijkheden en het nakomen van betalingsafspraken om onnodige schuldenlast en financiële problemen te voorkomen.

Het afsluiten van meerdere leningen kan resulteren in een complexe financiële situatie met verschillende aflossingstermijnen en rentetarieven.

Het afsluiten van meerdere leningen kan resulteren in een complexe financiële situatie met verschillende aflossingstermijnen en rentetarieven. Wanneer men meerdere leningen heeft lopen, kan het moeilijk worden om het overzicht te behouden en de verschillende betalingstermijnen bij te houden. Dit kan leiden tot verwarring en stress, en in sommige gevallen tot betalingsachterstanden of financiële problemen. Het is daarom belangrijk om verstandig om te gaan met het afsluiten van leningen en een duidelijk plan te hebben voor de terugbetaling ervan om ongewenste complicaties te voorkomen.