Hoe een Hypothecaire Lening Aanvragen: Stap-voor-Stap Gids voor Financiële Zekerheid

Hoe een Hypothecaire Lening Aanvragen – Alles wat u moet weten

Een hypothecaire lening is een belangrijke stap bij het kopen van een huis. Het is een langetermijnverplichting die zorgvuldige planning en overweging vereist. Hier zijn enkele essentiële stappen om een hypothecaire lening correct aan te vragen:

Financiële Voorbereiding

Voordat u een hypothecaire lening aanvraagt, is het belangrijk om uw financiële situatie te evalueren. Zorg ervoor dat u inzicht heeft in uw inkomsten, uitgaven, schulden en spaargeld. Dit zal helpen bij het bepalen van hoeveel u zich kunt veroorloven te lenen.

Vergelijk Verschillende Leners

Het is verstandig om verschillende kredietverstrekkers te vergelijken voordat u een keuze maakt. Let op de rentetarieven, voorwaarden, kosten en klantenservice van elke geldschieter om de beste optie voor uw situatie te vinden.

Verzamel Documentatie

Om uw aanvraag voor een hypothecaire lening te voltooien, moet u mogelijk diverse documenten verstrekken, zoals bewijs van inkomen, belastingaangiften, bankafschriften en identificatiedocumenten. Zorg ervoor dat u deze documentatie op orde heeft voordat u begint met de aanvraagprocedure.

Dien Uw Aanvraag In

Zodra u alle benodigde informatie heeft verzameld, kunt u uw aanvraag voor de hypothecaire lening indienen bij de gekozen geldschieter. Wees nauwkeurig en volledig bij het invullen van het aanvraagformulier om vertragingen te voorkomen.

Beoordeling van Uw Aanvraag

Nadat u uw aanvraag heeft ingediend, zal de geldschieter deze beoordelen op basis van verschillende factoren zoals uw kredietgeschiedenis, financiële situatie en het vastgoed dat u wilt kopen. Wees geduldig tijdens dit proces en wees bereid eventuele vervolgvragen te beantwoorden.

Goedkeuring en Afsluiting

Als uw aanvraag wordt goedgekeurd, ontvangt u een officiële goedkeuringsbrief met daarin de details van uw hypotheeklening. Na ondertekening van alle documenten kan de lening worden afgesloten en kunt u zich richten op het verwerven van uw nieuwe woning.

Door deze stappen te volgen en goed geïnformeerd te zijn over het proces van het aanvragen van een hypothecaire lening, kunt u met vertrouwen beginnen aan deze belangrijke financiële beslissing.

Zeven Onmisbare Tips voor het Aanvragen van een Hypothecaire Lening in België

- Zorg voor een goed overzicht van je financiële situatie.

- Vergelijk verschillende kredietverstrekkers en hun voorwaarden.

- Let op de rentevoet en de looptijd van de lening.

- Informeer naar eventuele extra kosten zoals dossierkosten of schattingskosten.

- Controleer of je in aanmerking komt voor eventuele premies of subsidies.

- Wees realistisch over het bedrag dat je kunt lenen en terugbetalen.

- Vraag advies aan een specialist zoals een financieel adviseur of makelaar.

Zorg voor een goed overzicht van je financiële situatie.

Zorg ervoor dat je een goed overzicht hebt van je financiële situatie voordat je een hypothecaire lening aanvraagt. Het is essentieel om inzicht te hebben in je inkomsten, uitgaven, schulden en spaargeld om realistisch te kunnen beoordelen hoeveel je kunt lenen en terugbetalen. Door een duidelijk beeld te hebben van je financiële positie, kun je beter voorbereid zijn op het aanvraagproces en de juiste beslissingen nemen die aansluiten bij jouw financiële doelen en mogelijkheden.

Vergelijk verschillende kredietverstrekkers en hun voorwaarden.

Een essentiële tip bij het aanvragen van een hypothecaire lening is het vergelijken van verschillende kredietverstrekkers en hun voorwaarden. Door grondig onderzoek te doen naar de rentetarieven, voorwaarden, kosten en klantenservice van diverse geldschieters, kunt u een weloverwogen beslissing nemen die aansluit bij uw financiële behoeften en doelen. Het vergelijken van kredietverstrekkers stelt u in staat om de beste optie te selecteren die niet alleen gunstige voorwaarden biedt, maar ook past binnen uw budget en toekomstplannen. Het nemen van de tijd om verschillende opties te overwegen kan u helpen om een hypothecaire lening te vinden die perfect bij u past.

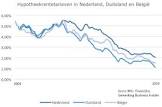

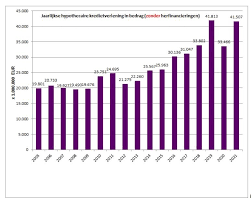

Let op de rentevoet en de looptijd van de lening.

Bij het aanvragen van een hypothecaire lening is het essentieel om aandacht te besteden aan zowel de rentevoet als de looptijd van de lening. De rentevoet bepaalt hoeveel u uiteindelijk zult betalen voor uw lening en kan een aanzienlijk verschil maken in de totale kosten. Daarnaast is de looptijd van de lening belangrijk, aangezien deze invloed heeft op de maandelijkse aflossingen en de totale terugbetalingsperiode. Het is verstandig om zorgvuldig te overwegen welke combinatie van rentevoet en looptijd het meest geschikt is voor uw financiële situatie op lange termijn.

Informeer naar eventuele extra kosten zoals dossierkosten of schattingskosten.

Bij het aanvragen van een hypothecaire lening is het belangrijk om te informeren naar eventuele extra kosten, zoals dossierkosten of schattingskosten. Deze bijkomende kosten kunnen vaak over het hoofd worden gezien, maar ze kunnen aanzienlijke invloed hebben op de totale kosten van uw lening. Door vooraf duidelijkheid te krijgen over alle mogelijke extra kosten, kunt u een meer nauwkeurige inschatting maken van de totale financiële verplichtingen die gepaard gaan met uw hypotheeklening. Het is verstandig om transparantie te vragen over alle kosten die verbonden zijn aan uw lening, zodat u goed voorbereid bent en geen verrassingen tegenkomt tijdens het proces.

Controleer of je in aanmerking komt voor eventuele premies of subsidies.

Controleer of je in aanmerking komt voor eventuele premies of subsidies bij het aanvragen van een hypothecaire lening. Sommige instanties bieden financiële voordelen aan kopers die voldoen aan bepaalde criteria, zoals energiezuinige renovaties of aankoop van een eerste woning. Door te onderzoeken welke premies of subsidies beschikbaar zijn, kun je mogelijk extra financiële steun ontvangen en je totale kosten verlagen. Het is daarom verstandig om deze mogelijkheden te verkennen en ze mee te nemen in je besluitvormingsproces bij het afsluiten van een hypothecaire lening.

Wees realistisch over het bedrag dat je kunt lenen en terugbetalen.

Het is essentieel om realistisch te zijn over het bedrag dat je kunt lenen en terugbetalen bij het aanvragen van een hypothecaire lening. Het is verleidelijk om een groter bedrag te lenen dan eigenlijk nodig is, maar het is belangrijk om je financiële situatie realistisch te beoordelen. Door een lening af te sluiten die past bij je inkomen en financiële verplichtingen, voorkom je financiële stress en houd je de controle over je budget op lange termijn. Wees verstandig en zorg ervoor dat de lening die je aangaat haalbaar is binnen jouw financiële mogelijkheden.

Vraag advies aan een specialist zoals een financieel adviseur of makelaar.

Het is verstandig om advies in te winnen bij een specialist, zoals een ervaren financieel adviseur of makelaar, wanneer u een hypothecaire lening aanvraagt. Deze professionals beschikken over de nodige expertise en kennis om u te begeleiden door het complexe proces van leningaanvragen en kunnen u helpen bij het nemen van weloverwogen beslissingen die aansluiten bij uw financiële doelen en situatie. Het raadplegen van een specialist kan u waardevol inzicht bieden en u helpen bij het vinden van de beste hypothecaire lening die past bij uw behoeften.