Alles over de Hypothecaire Lening Rente: Belangrijke Informatie voor Huizenkopers

Alles wat u moet weten over de hypothecaire lening rente

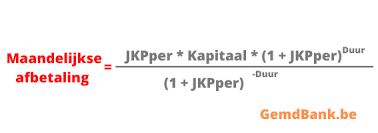

De rente op een hypothecaire lening is een cruciale factor bij het afsluiten van een hypotheek. Het bepaalt immers hoeveel u uiteindelijk zult betalen voor het geleende bedrag. Hier zijn enkele belangrijke zaken die u moet weten over de hypothecaire lening rente:

Wat is de hypothecaire lening rente?

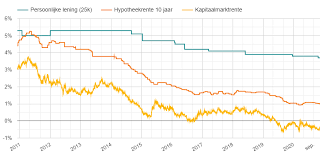

De hypothecaire lening rente is het percentage dat u betaalt aan de kredietverstrekker voor het gebruik van het geleende geld. Het wordt meestal uitgedrukt op jaarbasis en kan vast of variabel zijn.

Vaste vs. Variabele rente

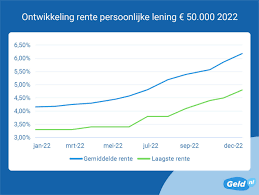

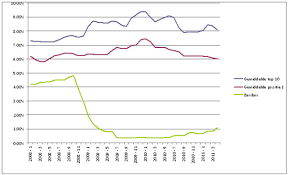

Bij een vaste rente blijft het rentepercentage gedurende de looptijd van de lening constant, waardoor u zekerheid heeft over uw maandelijkse betalingen. Een variabele rente kan echter fluctueren op basis van marktomstandigheden, waardoor uw maandelijkse betalingen kunnen veranderen.

Invloed van de rente op uw totale kosten

Zelfs een klein verschil in rentepercentage kan aanzienlijke invloed hebben op de totale kosten van uw hypotheek. Het is daarom belangrijk om verschillende aanbieders te vergelijken en te onderhandelen over een gunstig rentetarief.

Rentevoeten vergelijken

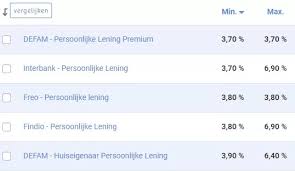

Voordat u een hypothecaire lening afsluit, is het verstandig om verschillende rentetarieven te vergelijken bij diverse kredietverstrekkers. Let niet alleen op het rentepercentage zelf, maar ook op eventuele bijkomende kosten en voorwaarden.

Onderhandelen over de rente

Soms is het mogelijk om te onderhandelen over de hypothecaire leningrente met uw kredietverstrekker. Als u een sterke financiële positie heeft of bereid bent om bepaalde risico’s te nemen, kunt u wellicht gunstigere voorwaarden bedingen.

Besluit

De hypotheekrente is een essentieel element bij het afsluiten van een hypotheek en kan aanzienlijke invloed hebben op uw financiën op lange termijn. Door goed geïnformeerd te zijn en actief te vergelijken, kunt u ervoor zorgen dat u de beste deal krijgt die past bij uw financiële situatie.

7 Essentiële Tips om de Beste Hypothecaire Lening Rente te Bekomen in België

- Vergelijk rentetarieven bij verschillende banken om de beste deal te vinden.

- Let op bijkomende kosten zoals dossierkosten en schattingskosten.

- Onderhandel over de rentevoet en probeer een lagere rente te bekomen.

- Kies tussen een vaste of variabele rente, afhankelijk van jouw voorkeuren en financiële situatie.

- Hou rekening met de looptijd van de lening, aangezien dit invloed heeft op het totale bedrag dat je zal terugbetalen.

- Informeer naar eventuele kortingen die je kan krijgen, bijvoorbeeld als je ook andere producten bij dezelfde bank afneemt.

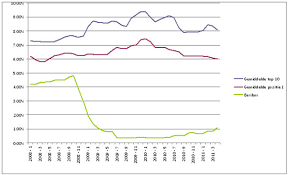

- Blijf op de hoogte van veranderingen in de marktrente en overweeg om je lening te herfinancieren als dat gunstiger wordt.

Vergelijk rentetarieven bij verschillende banken om de beste deal te vinden.

Een belangrijke tip bij het afsluiten van een hypothecaire lening is om rentetarieven te vergelijken bij verschillende banken om zo de beste deal te vinden. Door verschillende aanbieders te onderzoeken en de rentepercentages te vergelijken, kunt u een weloverwogen beslissing nemen die past bij uw financiële behoeften en situatie. Het loont de moeite om tijd te investeren in het vergelijken van rentetarieven, aangezien zelfs een klein verschil in percentage aanzienlijke invloed kan hebben op uw totale kosten op lange termijn.

Let op bijkomende kosten zoals dossierkosten en schattingskosten.

Bij het afsluiten van een hypothecaire lening is het belangrijk om aandacht te besteden aan bijkomende kosten zoals dossierkosten en schattingskosten. Deze extra kosten kunnen aanzienlijk bijdragen aan de totale financieringslasten en dienen daarom niet over het hoofd gezien te worden. Door vooraf goed geïnformeerd te zijn over alle mogelijke bijkomende kosten en deze mee te nemen in uw financiële planning, kunt u een realistisch beeld krijgen van de totale kosten van uw hypotheek en onaangename verrassingen vermijden.

Onderhandel over de rentevoet en probeer een lagere rente te bekomen.

Een waardevolle tip bij het afsluiten van een hypothecaire lening is om te onderhandelen over de rentevoet en te streven naar een lagere rente. Door actief te onderhandelen met uw kredietverstrekker kunt u mogelijk gunstigere voorwaarden bedingen, waardoor u op lange termijn aanzienlijk kunt besparen op uw totale kosten. Het loont de moeite om te proberen een lagere rente te bekomen, aangezien zelfs een kleine verlaging van het rentepercentage een aanzienlijk verschil kan maken in uw maandelijkse betalingen en financiële stabiliteit.

Kies tussen een vaste of variabele rente, afhankelijk van jouw voorkeuren en financiële situatie.

Kies verstandig tussen een vaste of variabele rente voor je hypothecaire lening, afhankelijk van jouw persoonlijke voorkeuren en financiële situatie. Een vaste rente biedt stabiliteit en voorspelbaarheid in je maandelijkse betalingen, terwijl een variabele rente kan profiteren van mogelijke marktfluctuaties. Het is belangrijk om zorgvuldig te overwegen welk type rente het beste aansluit bij jouw behoeften en risicotolerantie, zodat je een weloverwogen beslissing kunt nemen die gunstig is op lange termijn.

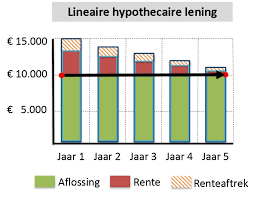

Hou rekening met de looptijd van de lening, aangezien dit invloed heeft op het totale bedrag dat je zal terugbetalen.

Het is belangrijk om rekening te houden met de looptijd van de lening bij het afsluiten van een hypothecaire lening, aangezien dit een significante invloed heeft op het totale bedrag dat je uiteindelijk zal terugbetalen. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar ook tot hogere totale kosten door de rente die zich over een langere periode opstapelt. Kortere looptijden kunnen daarentegen leiden tot hogere maandelijkse betalingen, maar resulteren vaak in lagere totale kosten doordat de rente minder tijd heeft om zich op te bouwen. Het is daarom verstandig om zorgvuldig de juiste balans te vinden tussen de looptijd en de financiële impact op lange termijn bij het kiezen van een hypothecaire lening.

Informeer naar eventuele kortingen die je kan krijgen, bijvoorbeeld als je ook andere producten bij dezelfde bank afneemt.

Een belangrijke tip bij het afsluiten van een hypothecaire lening is om te informeren naar eventuele kortingen die je kunt krijgen, bijvoorbeeld wanneer je ook andere producten bij dezelfde bank afneemt. Sommige banken bieden aantrekkelijke kortingen of voordelen aan klanten die meerdere financiële producten bij hen afnemen, zoals een zichtrekening of verzekering. Door dit soort bundelvoordelen te verkennen, kun je mogelijk besparen op de totale kosten van je hypotheek en profiteren van extra voordelen die de financiële relatie met de bank versterken. Het loont dus zeker de moeite om navraag te doen naar dergelijke kortingsmogelijkheden en te kijken hoe deze jouw financiële situatie positief kunnen beïnvloeden.

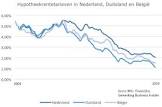

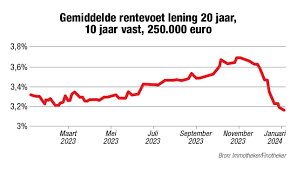

Blijf op de hoogte van veranderingen in de marktrente en overweeg om je lening te herfinancieren als dat gunstiger wordt.

Het is verstandig om op de hoogte te blijven van eventuele veranderingen in de marktrente, vooral wanneer je een hypothecaire lening hebt. Als de rentetarieven gunstiger worden, kan het interessant zijn om te overwegen om je lening te herfinancieren. Door je lening te herzien en mogelijk over te stappen naar een lagere rente, kun je mogelijk aanzienlijke besparingen realiseren op je maandelijkse aflossingen en totale kosten over de looptijd van de lening. Het regelmatig evalueren van je financiële situatie en het benutten van gunstige marktomstandigheden kan je helpen om optimaal te profiteren van je hypothecaire lening.