Persoonlijke Lening Rente Berekenen: Zo Doe Je Het Correct

Persoonlijke Lening Rente Berekenen

Een persoonlijke lening kan een handige financiële oplossing zijn voor het realiseren van uw doelen, of het nu gaat om het renoveren van uw huis, het financieren van een bruiloft of het consolideren van schulden. Bij het afsluiten van een persoonlijke lening is het belangrijk om de rente te begrijpen en te berekenen, zodat u een weloverwogen beslissing kunt nemen.

Hoe wordt de rente op een persoonlijke lening berekend?

De rente op een persoonlijke lening wordt meestal uitgedrukt als een jaarlijks percentage, ook wel bekend als de jaarlijkse kostenpercentage (JKP). Het JKP omvat niet alleen de rente die u betaalt, maar ook eventuele bijkomende kosten zoals administratiekosten.

Om de totale kosten van uw persoonlijke lening te begrijpen, is het belangrijk om de rente correct te berekenen. De formule voor het berekenen van de totale kosten van een lening is als volgt:

Totale Kosten = Hoofdsom + (Hoofdsom x JKP x Looptijd)

Voorbeeld:

Stel dat u een persoonlijke lening van €10.000 afsluit met een JKP van 5% en een looptijd van 3 jaar. De berekening zou er als volgt uitzien:

Totale Kosten = €10.000 + (€10.000 x 0,05 x 3) = €10.000 + €1.500 = €11.500

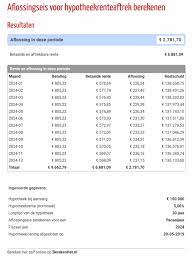

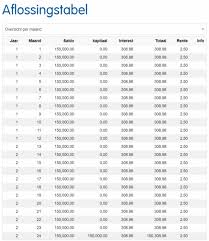

Gebruik maken van online tools voor renteberekening

Gelukkig zijn er tal van online tools beschikbaar waarmee u eenvoudig de rente op uw persoonlijke lening kunt berekenen. Door gebruik te maken van deze tools kunt u snel inzicht krijgen in de totale kosten en maandelijkse aflossingen, waardoor u beter geïnformeerde beslissingen kunt nemen over uw financiën.

Zorg ervoor dat u alle details van uw lening invoert, inclusief het geleende bedrag, de looptijd en het JKP, om nauwkeurige resultaten te verkrijgen.

6 Tips voor het Berekenen van de Rente op een Persoonlijke Lening

- Bekijk de actuele rentetarieven van verschillende kredietverstrekkers.

- Vergelijk de voorwaarden en kosten van verschillende persoonlijke leningen.

- Houd rekening met de looptijd van de lening bij het berekenen van de rente.

- Let op eventuele extra kosten zoals administratiekosten of boetes bij vervroegd aflossen.

- Gebruik online tools en calculators om de rente van een persoonlijke lening te berekenen.

- Raadpleeg een financieel adviseur voor gepersonaliseerd advies over het berekenen van rente bij een persoonlijke lening.

Bekijk de actuele rentetarieven van verschillende kredietverstrekkers.

Een belangrijke tip bij het berekenen van de rente voor een persoonlijke lening is om de actuele rentetarieven van verschillende kredietverstrekkers te bekijken. Door de rentetarieven van verschillende aanbieders te vergelijken, kunt u een goed beeld krijgen van wat er momenteel op de markt beschikbaar is en welke opties het meest gunstig zijn voor uw financiële situatie. Het vergelijken van rentetarieven stelt u in staat om een weloverwogen beslissing te nemen en ervoor te zorgen dat u een persoonlijke lening afsluit met een concurrerende rente en gunstige voorwaarden.

Vergelijk de voorwaarden en kosten van verschillende persoonlijke leningen.

Het is essentieel om de voorwaarden en kosten van verschillende persoonlijke leningen te vergelijken bij het berekenen van de rente. Door grondig onderzoek te doen en verschillende leningsopties te evalueren, kunt u een weloverwogen beslissing nemen die past bij uw financiële behoeften en doelen. Let op factoren zoals het jaarlijks kostenpercentage (JKP), eventuele bijkomende kosten en flexibiliteit in aflossingstermijnen. Door de voorwaarden en kosten van verschillende leningen te vergelijken, kunt u de meest gunstige optie vinden die aansluit bij uw budget en financiële situatie.

Houd rekening met de looptijd van de lening bij het berekenen van de rente.

Bij het berekenen van de rente op een persoonlijke lening is het essentieel om rekening te houden met de looptijd van de lening. De looptijd, oftewel de periode waarin u de lening terugbetaalt, heeft een directe invloed op de totale kosten die u zult dragen. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar ook tot een hogere totale rentekost. Aan de andere kant kan een kortere looptijd resulteren in hogere maandelijkse aflossingen, maar uiteindelijk minder rente betalen. Het is daarom belangrijk om zorgvuldig af te wegen welke looptijd het beste bij uw financiële situatie past en welke impact dit zal hebben op de totale kosten van uw lening.

Let op eventuele extra kosten zoals administratiekosten of boetes bij vervroegd aflossen.

Bij het berekenen van de rente op een persoonlijke lening is het essentieel om ook aandacht te besteden aan eventuele extra kosten, zoals administratiekosten of boetes bij vervroegd aflossen. Deze bijkomende kosten kunnen aanzienlijke invloed hebben op de totale kosten van uw lening en dienen daarom niet over het hoofd te worden gezien. Het is verstandig om bij het vergelijken van leningsopties niet alleen naar het rentepercentage te kijken, maar ook naar alle mogelijke extra kosten die van invloed kunnen zijn op uw financiële situatie. Zo voorkomt u verrassingen en kunt u een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening.

Gebruik online tools en calculators om de rente van een persoonlijke lening te berekenen.

Een handige tip voor het berekenen van de rente van een persoonlijke lening is om gebruik te maken van online tools en calculators. Deze hulpmiddelen kunnen u helpen om snel en eenvoudig inzicht te krijgen in de totale kosten en maandelijkse aflossingen van uw lening. Door nauwkeurige informatie zoals het geleende bedrag, de looptijd en het jaarlijks kostenpercentage (JKP) in te voeren, kunt u beter geïnformeerde financiële beslissingen nemen. Het gebruik van online tools maakt het proces van renteberekening transparant en efficiënt, waardoor u meer controle heeft over uw financiële situatie.

Raadpleeg een financieel adviseur voor gepersonaliseerd advies over het berekenen van rente bij een persoonlijke lening.

Voor gepersonaliseerd advies over het berekenen van rente bij een persoonlijke lening is het raadzaam om een financieel adviseur te raadplegen. Een financieel adviseur kan u helpen bij het begrijpen van de complexe aspecten van renteberekening en u voorzien van op maat gemaakt advies dat aansluit bij uw specifieke financiële situatie en doelen. Door de expertise van een financieel adviseur in te roepen, kunt u ervoor zorgen dat u weloverwogen beslissingen neemt en de juiste stappen zet om uw financiële welzijn te waarborgen.