Flexibele Financiering: Geld Lenen via Doorlopend Krediet

Geld Lenen via Doorlopend Krediet: Flexibele Financieringsopties

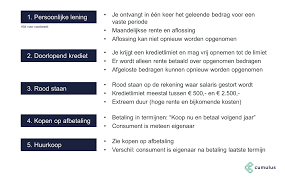

Doorlopend krediet is een populaire vorm van lenen waarbij u flexibel geld kunt opnemen en terugbetalen binnen een vooraf bepaalde kredietlimiet. Het biedt financiële vrijheid en gemak voor mensen die behoefte hebben aan een variabele geldreserve.

Met een doorlopend krediet heeft u de mogelijkheid om geld op te nemen tot aan uw limiet, wanneer u het nodig heeft. U betaalt alleen rente over het opgenomen bedrag, wat betekent dat u geen rente hoeft te betalen over het volledige kredietbedrag.

Een van de voordelen van doorlopend krediet is de flexibiliteit. U kunt geld opnemen en terugbetalen volgens uw eigen tempo en behoeften. Dit maakt het ideaal voor onverwachte uitgaven of als buffer voor financiële tegenvallers.

Het is belangrijk om verantwoordelijk om te gaan met doorlopend krediet en uw uitgaven goed te beheren. Zorg ervoor dat u zich bewust bent van de rentevoeten en de voorwaarden van het krediet, zodat u geen onnodige kosten maakt.

Als u overweegt om geld te lenen via doorlopend krediet, is het raadzaam om advies in te winnen bij een financieel adviseur. Zij kunnen u helpen bij het vinden van de beste financieringsoptie die past bij uw persoonlijke situatie en doelen.

Kortom, doorlopend krediet biedt flexibele financieringsmogelijkheden voor mensen die behoefte hebben aan een variabele geldreserve. Met de juiste planning en beheer kan deze vorm van lenen een handige optie zijn voor verschillende financiële behoeften.

Veelgestelde Vragen over Geld Lenen met een Doorlopend Krediet

- Wat is een doorlopend krediet en hoe werkt het?

- Wat zijn de voordelen van geld lenen via doorlopend krediet?

- Hoeveel kan ik lenen met een doorlopend krediet?

- Wat zijn de rentevoeten en kosten verbonden aan doorlopend krediet?

- Hoe lang duurt het om een doorlopend krediet af te sluiten?

- Zijn er risico’s verbonden aan het gebruik van doorlopend krediet?

- Hoe kan ik mijn financiële situatie beoordelen om te beslissen of doorlopend krediet geschikt is voor mij?

Wat is een doorlopend krediet en hoe werkt het?

Een doorlopend krediet is een flexibele vorm van lenen waarbij u toegang heeft tot een vooraf bepaalde kredietlimiet die u naar eigen behoefte kunt opnemen en terugbetalen. U betaalt rente alleen over het bedrag dat u daadwerkelijk heeft opgenomen. Dit biedt financiële vrijheid en gemak, omdat u op elk moment geld kunt opnemen tot aan uw limiet. Doorlopend krediet werkt als een financiële buffer voor onvoorziene uitgaven of als aanvulling op uw reguliere inkomsten. Het is belangrijk om verantwoordelijk met deze vorm van lenen om te gaan en de rentevoeten en voorwaarden goed te begrijpen om onnodige kosten te voorkomen.

Wat zijn de voordelen van geld lenen via doorlopend krediet?

Geld lenen via doorlopend krediet biedt verschillende voordelen voor leners. Een van de belangrijkste voordelen is de flexibiliteit die het biedt. Met doorlopend krediet kunnen leners geld opnemen en terugbetalen volgens hun eigen behoeften en tempo, waardoor ze gemakkelijk toegang hebben tot financiële middelen wanneer dat nodig is. Daarnaast betaalt men enkel rente over het opgenomen bedrag, niet over het volledige kredietbedrag, wat kan resulteren in lagere kosten. Deze flexibiliteit en rentestructuur maken doorlopend krediet een aantrekkelijke optie voor mensen die behoefte hebben aan een variabele geldreserve en de vrijheid willen om geld te lenen wanneer dat nodig is.

Hoeveel kan ik lenen met een doorlopend krediet?

Met een doorlopend krediet kunt u een flexibele geldreserve opbouwen binnen een vooraf bepaalde kredietlimiet. De exacte hoeveelheid die u kunt lenen met een doorlopend krediet hangt af van verschillende factoren, waaronder uw financiële situatie, inkomen, uitgaven en kredietgeschiedenis. Het is belangrijk om verantwoordelijk te lenen en alleen het bedrag op te nemen dat u nodig heeft en kunt terugbetalen. Door vooraf goed te plannen en realistische financiële doelen te stellen, kunt u de maximale lening bepalen die past bij uw individuele behoeften en mogelijkheden. Het is altijd verstandig om advies in te winnen bij een financieel adviseur om u te helpen bij het maken van weloverwogen beslissingen met betrekking tot uw doorlopend krediet.

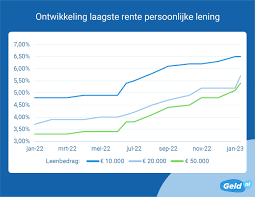

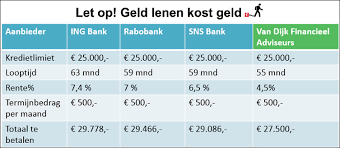

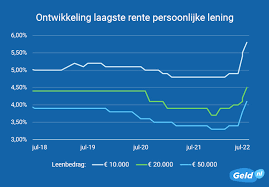

Wat zijn de rentevoeten en kosten verbonden aan doorlopend krediet?

De rentevoeten en kosten verbonden aan doorlopend krediet kunnen variëren afhankelijk van de kredietverstrekker en de specifieke voorwaarden van het krediet. Over het algemeen worden rentevoeten bij doorlopend krediet vaak berekend op basis van het bedrag dat u opneemt en kunnen variëren afhankelijk van de marktomstandigheden. Daarnaast kunnen er ook kosten verbonden zijn aan het openen of behouden van een doorlopend krediet, zoals administratiekosten of jaarlijkse bijdragen. Het is belangrijk om goed geïnformeerd te zijn over deze rentevoeten en kosten voordat u besluit om een doorlopend krediet af te sluiten, zodat u een weloverwogen financiële beslissing kunt nemen die past bij uw behoeften en budget.

Hoe lang duurt het om een doorlopend krediet af te sluiten?

Het afsluiten van een doorlopend krediet kan variëren in tijd, afhankelijk van verschillende factoren zoals de specifieke kredietverstrekker, uw financiële situatie en de benodigde documentatie. Over het algemeen kan het proces van aanvraag tot goedkeuring en uitbetaling enkele dagen tot weken duren. Het is belangrijk om nauw samen te werken met de kredietverstrekker en alle vereiste informatie tijdig te verstrekken om het proces zo soepel mogelijk te laten verlopen. Het is ook verstandig om vooraf goed geïnformeerd te zijn over de voorwaarden en kosten van het doorlopend krediet voordat u een definitieve beslissing neemt.

Zijn er risico’s verbonden aan het gebruik van doorlopend krediet?

Ja, er zijn zeker risico’s verbonden aan het gebruik van doorlopend krediet. Een van de belangrijkste risico’s is dat door de flexibiliteit van deze leningsvorm mensen gemakkelijk meer kunnen lenen dan ze eigenlijk kunnen terugbetalen. Hierdoor kan er een situatie ontstaan waarin de schuld zich opstapelt en de rentekosten toenemen. Daarnaast kan het verleidelijk zijn om telkens opnieuw geld op te nemen, waardoor men moeite kan krijgen om uit de schulden te komen. Het is daarom essentieel om verantwoordelijk om te gaan met doorlopend krediet, goed op de hoogte te zijn van de voorwaarden en rentetarieven, en alleen geld op te nemen wat echt nodig is en binnen uw financiële mogelijkheden ligt. Het raadplegen van een financieel adviseur kan helpen bij het beheersen van deze risico’s en het maken van weloverwogen beslissingen omtrent doorlopend krediet.

Hoe kan ik mijn financiële situatie beoordelen om te beslissen of doorlopend krediet geschikt is voor mij?

Om te bepalen of doorlopend krediet geschikt is voor uw financiële situatie, is het essentieel om een grondige evaluatie te maken van uw huidige financiële omstandigheden en doelen. Begin met het analyseren van uw inkomsten, uitgaven en eventuele bestaande schulden. Vervolgens is het belangrijk om uw financiële doelstellingen en behoeften in kaart te brengen. Overweeg of u behoefte heeft aan een flexibele kredietlijn voor onverwachte uitgaven of als buffer voor toekomstige financiële tegenvallers. Het is ook verstandig om de rentevoeten en voorwaarden van doorlopend krediet te vergelijken met andere leenvormen om een weloverwogen beslissing te nemen. Het raadplegen van een financieel adviseur kan u helpen bij het beoordelen van uw financiële situatie en het bepalen of doorlopend krediet aansluit bij uw specifieke behoeften en doelen.