Financier uw Droomauto met Beobank Autoleningen

Beobank Autolening: Financiering op Maat voor uw Droomauto

Op zoek naar een betaalbare lening om uw droomauto te financieren? Ontdek de autoleningen van Beobank en maak uw autodromen waar zonder financiële zorgen.

Met een Beobank autolening kunt u genieten van:

- Competitieve tarieven: Profiteer van aantrekkelijke rentevoeten die passen bij uw budget.

- Flexibele terugbetalingstermijnen: Kies de looptijd die het beste bij u past en spreid uw terugbetalingen over een comfortabele periode.

- Snel en eenvoudig aanvraagproces: Vraag uw autolening online aan en ontvang snel goedkeuring, zodat u snel de weg op kunt met uw nieuwe wagen.

- Persoonlijke begeleiding: Onze deskundige adviseurs staan klaar om u te helpen bij elke stap van het leningsproces en om al uw vragen te beantwoorden.

Bij Beobank begrijpen we dat de aanschaf van een auto een belangrijke investering is. Daarom streven we ernaar om leningen aan te bieden die transparant, flexibel en klantgericht zijn. Of u nu een nieuwe wagen wilt kopen of een tweedehandsvoertuig wilt financieren, Beobank heeft de juiste oplossing voor u.

Dus waar wacht u nog op? Neem vandaag nog contact op met Beobank en ontdek hoe onze autoleningen u kunnen helpen om achter het stuur te kruipen van de auto van uw dromen!

9 Essentiële Tips voor het Kiezen van een Beobank Autolening

- Vergelijk de rentetarieven van Beobank met andere kredietverstrekkers.

- Let op eventuele extra kosten, zoals dossierkosten of verzekeringen.

- Bereken hoeveel je maandelijks kunt aflossen en kies een passende looptijd.

- Controleer of er mogelijkheid is tot vervroegd aflossen zonder extra kosten.

- Lees de voorwaarden en contractdetails zorgvuldig door voordat je tekent.

- Informeer naar eventuele kortingen of promoties die Beobank aanbiedt.

- Zorg ervoor dat je een duidelijk beeld hebt van het totale leenbedrag en de kosten.

- Vraag advies aan een financieel expert als je twijfels hebt over de leningvoorwaarden.

- Houd rekening met onvoorziene omstandigheden bij het afsluiten van een autolening.

Vergelijk de rentetarieven van Beobank met andere kredietverstrekkers.

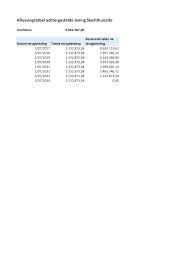

Het is verstandig om de rentetarieven van Beobank te vergelijken met die van andere kredietverstrekkers voordat u een autolening afsluit. Door verschillende aanbiedingen te vergelijken, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u de meest voordelige lening voor uw droomauto krijgt. Beobank staat bekend om zijn competitieve tarieven, maar het loont altijd de moeite om te kijken hoe deze zich verhouden tot andere opties op de markt. Zo kunt u zeker zijn dat u de beste financiële deal krijgt die past bij uw behoeften en budget.

Let op eventuele extra kosten, zoals dossierkosten of verzekeringen.

Let bij het afsluiten van een autolening bij Beobank goed op eventuele extra kosten, zoals dossierkosten of verzekeringen. Deze bijkomende kosten kunnen invloed hebben op de totale kosten van uw lening en dienen in overweging te worden genomen bij het bepalen van uw budget. Het is belangrijk om volledig geïnformeerd te zijn over alle mogelijke extra kosten om verrassingen te voorkomen en een weloverwogen beslissing te nemen bij het financieren van uw nieuwe auto.

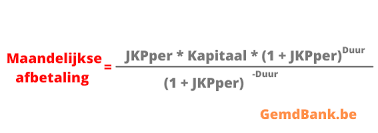

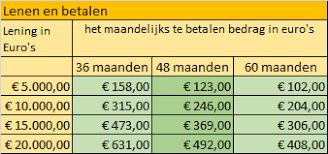

Bereken hoeveel je maandelijks kunt aflossen en kies een passende looptijd.

Bij het aanvragen van een autolening bij Beobank is het verstandig om vooraf te berekenen hoeveel je maandelijks kunt aflossen en vervolgens een passende looptijd te kiezen. Door deze stap te nemen, kun je een realistisch beeld krijgen van je financiële verplichtingen en ervoor zorgen dat de lening goed binnen je budget past. Met de flexibele terugbetalingstermijnen die Beobank biedt, kun je de looptijd aanpassen aan wat voor jou het meest comfortabel is. Op die manier kun je met vertrouwen genieten van je nieuwe auto, wetende dat je financiën goed beheerd zijn.

Controleer of er mogelijkheid is tot vervroegd aflossen zonder extra kosten.

Bij het overwegen van een autolening bij Beobank is het verstandig om te controleren of er de mogelijkheid bestaat tot vervroegd aflossen zonder extra kosten. Door deze optie te hebben, kunt u eventuele extra financiële middelen gebruiken om uw lening sneller af te lossen en zo rentekosten te besparen. Het is belangrijk om flexibiliteit te hebben bij het terugbetalen van uw lening, zodat u financiële vrijheid behoudt en uw lening op uw eigen tempo kunt aflossen.

Lees de voorwaarden en contractdetails zorgvuldig door voordat je tekent.

Het is van essentieel belang om de voorwaarden en contractdetails van de Beobank autolening zorgvuldig door te nemen voordat u het contract ondertekent. Door grondig te begrijpen wat er in het contract staat, kunt u vol vertrouwen instemmen met de leningsvoorwaarden en weet u precies waar u aan toe bent. Neem de tijd om alle clausules en bepalingen te bestuderen, zodat u helder inzicht krijgt in uw verplichtingen en rechten. Op die manier kunt u met een gerust hart genieten van uw nieuwe auto, wetende dat u een weloverwogen beslissing heeft genomen.

Informeer naar eventuele kortingen of promoties die Beobank aanbiedt.

Bij het aanvragen van een autolening bij Beobank is het verstandig om te informeren naar eventuele kortingen of promoties die momenteel worden aangeboden. Door op de hoogte te zijn van mogelijke kortingsacties kunt u mogelijk profiteren van extra voordelen of lagere kosten bij het financieren van uw droomauto. Het loont dus zeker de moeite om navraag te doen en te ontdekken welke interessante aanbiedingen Beobank beschikbaar heeft voor autoleningen.

Zorg ervoor dat je een duidelijk beeld hebt van het totale leenbedrag en de kosten.

Het is essentieel om een duidelijk beeld te hebben van het totale leenbedrag en de bijkomende kosten bij het afsluiten van een autolening bij Beobank. Door transparantie en inzicht in de totale kosten te hebben, kun je beter plannen en budgetteren voor de financiering van je droomauto. Wees proactief in het begrijpen van alle aspecten van de lening, inclusief rentevoeten, administratieve kosten en eventuele extra’s, zodat je vol vertrouwen de juiste financiële beslissing kunt nemen.

Vraag advies aan een financieel expert als je twijfels hebt over de leningvoorwaarden.

Als u twijfels heeft over de leningvoorwaarden, is het verstandig om advies in te winnen bij een financieel expert. Een professionele adviseur kan u helpen de voorwaarden van de autolening van Beobank beter te begrijpen en u begeleiden bij het nemen van een weloverwogen beslissing die past bij uw financiële situatie en doelen. Het raadplegen van een expert kan u helpen om eventuele onzekerheden weg te nemen en ervoor te zorgen dat u vol vertrouwen de juiste keuze maakt met betrekking tot uw lening voor uw droomauto.

Houd rekening met onvoorziene omstandigheden bij het afsluiten van een autolening.

Bij het afsluiten van een autolening bij Beobank is het essentieel om rekening te houden met onvoorziene omstandigheden. Het is verstandig om een financiële buffer in te bouwen voor eventuele tegenvallers, zoals onverwachte kosten of veranderingen in uw financiële situatie. Door voorbereid te zijn op dergelijke scenario’s, kunt u uw lening op een verantwoorde manier beheren en ervoor zorgen dat u de maandelijkse aflossingen probleemloos kunt blijven voldoen. Het overwegen van deze aspecten bij het afsluiten van uw autolening zal u helpen om financiële gemoedsrust te behouden gedurende de looptijd van de lening.