Efficiënt Krediet Berekenen: Een Cruciale Stap in Uw Financiële Planning

Krediet Berekenen: Een Belangrijke Stap in Uw Financiële Planning

Als u overweegt om een lening af te sluiten, is het essentieel om vooraf het kredietbedrag en de bijbehorende kosten te berekenen. Door uw krediet zorgvuldig te plannen, kunt u een beter inzicht krijgen in uw financiële verplichtingen en ervoor zorgen dat u de lening op een verantwoorde manier kunt terugbetalen.

Stap 1: Bepaal het Kredietbedrag

Om te beginnen met het berekenen van uw krediet, moet u eerst het gewenste kredietbedrag bepalen. Dit is het totale bedrag dat u wilt lenen van de kredietverstrekker. Houd rekening met uw financiële behoeften en zorg ervoor dat u niet meer leent dan nodig is.

Stap 2: Kies de Looptijd van de Lening

De looptijd van de lening verwijst naar de periode waarin u de lening terugbetaalt. Het is belangrijk om een looptijd te kiezen die past bij uw financiële situatie en terugbetalingscapaciteit. Over het algemeen geldt: hoe langer de looptijd, hoe lager de maandelijkse aflossingen, maar hoe hoger de totale kosten van de lening.

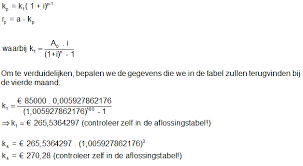

Stap 3: Bereken de Rentevoet

De rentevoet is een percentage dat wordt toegepast op het geleende bedrag en bepaalt hoeveel rente u moet betalen bovenop het oorspronkelijke kredietbedrag. Het is cruciaal om de rentevoet nauwkeurig te berekenen, aangezien dit een grote invloed heeft op de totale kosten van uw lening.

Stap 4: Voer de Kredietsimulatie Uit

Nadat u alle benodigde informatie heeft verzameld, kunt u een kredietsimulatie uitvoeren om het maandelijkse aflossingsbedrag en totale kosten van het krediet te berekenen. Door verschillende scenario’s te vergelijken, kunt u een weloverwogen beslissing nemen over welke lening het beste bij uw financiële doelen past.

Conclusie

Het correct berekenen van uw krediet is essentieel voor een gezonde financiële planning. Neem de tijd om alle aspecten van uw lening zorgvuldig te overwegen en raadpleeg indien nodig een financieel adviseur voor professioneel advies. Met deze stapsgewijze gids bent u goed op weg naar een succesvolle en verantwoorde leningsaanvraag.

6 Essentiële Tips voor het Berekenen van uw Krediet in België

- Bepaal hoeveel krediet je nodig hebt.

- Vergelijk de rentevoeten van verschillende kredietverstrekkers.

- Let op bijkomende kosten zoals dossierkosten en verzekeringen.

- Controleer de looptijd van het krediet en bereken de totale kosten.

- Zorg ervoor dat je het geleende bedrag binnen een redelijke termijn kan terugbetalen.

- Raadpleeg een financieel adviseur bij twijfel of vragen over het krediet.

Bepaal hoeveel krediet je nodig hebt.

Een belangrijke tip bij het berekenen van krediet is om nauwkeurig te bepalen hoeveel krediet je daadwerkelijk nodig hebt. Het is verleidelijk om meer te lenen dan nodig is, maar het is essentieel om realistisch te blijven en alleen te lenen wat strikt noodzakelijk is. Door een gedegen inschatting te maken van het benodigde kredietbedrag, kun je voorkomen dat je onnodige schulden opbouwt en ervoor zorgen dat je de lening op een verantwoorde manier kunt terugbetalen. Het bepalen van een passend kredietbedrag is een cruciale eerste stap naar een succesvolle en doordachte financiële planning.

Vergelijk de rentevoeten van verschillende kredietverstrekkers.

Een belangrijke tip bij het berekenen van een krediet is het vergelijken van de rentevoeten van verschillende kredietverstrekkers. Door de rentetarieven van verschillende aanbieders te vergelijken, kunt u een beter inzicht krijgen in welke kredietverstrekker de meest gunstige voorwaarden biedt voor uw lening. Het is essentieel om niet alleen te kijken naar de hoogte van de rente, maar ook naar eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op de totale kosten van uw lening. Door zorgvuldig onderzoek te doen en offertes te vergelijken, kunt u ervoor zorgen dat u een weloverwogen beslissing neemt en de beste financiële deal krijgt die past bij uw behoeften en budget.

Let op bijkomende kosten zoals dossierkosten en verzekeringen.

Bij het berekenen van uw krediet is het belangrijk om rekening te houden met bijkomende kosten, zoals dossierkosten en verzekeringen. Deze extra kosten kunnen aanzienlijk bijdragen aan de totale leningkosten en dienen daarom niet over het hoofd gezien te worden. Door deze bijkomende kosten mee te nemen in uw kredietberekening, krijgt u een realistischer beeld van wat de lening daadwerkelijk zal kosten en kunt u een weloverwogen beslissing maken over uw financiële verplichtingen. Het is verstandig om transparantie te vragen over alle mogelijke extra kosten voordat u een lening afsluit, zodat u niet voor verrassingen komt te staan tijdens de looptijd van de lening.

Controleer de looptijd van het krediet en bereken de totale kosten.

Een belangrijke tip bij het berekenen van krediet is om de looptijd van de lening zorgvuldig te controleren en de totale kosten nauwkeurig te berekenen. De looptijd van het krediet bepaalt niet alleen hoe lang u aan uw financiële verplichtingen gebonden bent, maar heeft ook een directe invloed op de totale kosten die u zult betalen. Door de looptijd en totale kosten grondig te evalueren, kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie en doelstellingen. Het is essentieel om deze aspecten in overweging te nemen om ervoor te zorgen dat u een lening afsluit die u comfortabel kunt terugbetalen en die geen onverwachte financiële last met zich meebrengt.

Zorg ervoor dat je het geleende bedrag binnen een redelijke termijn kan terugbetalen.

Het is van cruciaal belang om ervoor te zorgen dat je het geleende bedrag binnen een redelijke termijn kunt terugbetalen bij het berekenen van een krediet. Door realistisch te zijn over je terugbetalingscapaciteit en de looptijd van de lening zorgvuldig te kiezen, voorkom je financiële stress en onnodige kosten op lange termijn. Het is verstandig om een evenwicht te vinden tussen het lenen van voldoende geld voor je behoeften en ervoor te zorgen dat je de lening op tijd en zonder problemen kunt aflossen. Het naleven van deze richtlijn helpt bij het bevorderen van financiële stabiliteit en verantwoordelijk lenen.

Raadpleeg een financieel adviseur bij twijfel of vragen over het krediet.

Bij twijfel of vragen over het berekenen van uw krediet is het altijd verstandig om een financieel adviseur te raadplegen. Een financieel adviseur kan u helpen bij het begrijpen van de verschillende aspecten van leningen, zoals rentevoeten, looptijden en totale kosten. Door hun expertise in te schakelen, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat uw lening past bij uw financiële situatie en doelen op lange termijn. Het advies van een professional kan u helpen om eventuele valkuilen te vermijden en een solide financieel plan op te stellen.