Lenen: Een Verstandige Keuze voor Financiële Flexibiliteit

Of het nu gaat om het financieren van een huis, het starten van een bedrijf of het betalen van onverwachte medische kosten, soms hebben we allemaal wat extra geld nodig. In zulke situaties kan lenen een verstandige keuze zijn om de nodige financiële flexibiliteit te verkrijgen.

Lenen biedt de mogelijkheid om direct toegang te krijgen tot geld dat u op dat moment niet beschikbaar heeft. Het stelt u in staat om uw doelen te bereiken en uw dromen waar te maken zonder dat u hoeft te wachten tot u voldoende spaargeld heeft opgebouwd. Het kan ook helpen bij het overbruggen van tijdelijke financiële tekorten en het afhandelen van onvoorziene uitgaven.

Eén van de voordelen van lenen is de flexibiliteit die het biedt. Er zijn verschillende soorten leningen beschikbaar die zijn afgestemd op specifieke behoeften. Of u nu op zoek bent naar een persoonlijke lening, een autolening, een hypotheek of een zakelijke lening, er is altijd wel een optie die past bij uw situatie.

Daarnaast kunnen leningen ook helpen bij het opbouwen van uw kredietgeschiedenis. Door tijdig aflossingen te doen en verantwoordelijk met uw lening om te gaan, kunt u uw kredietwaardigheid verbeteren. Dit kan in de toekomst gunstig zijn wanneer u bijvoorbeeld een huis wilt kopen of een andere grote aankoop wilt doen.

Bij het afsluiten van een lening is het belangrijk om verantwoordelijk te handelen en de voorwaarden goed te begrijpen. Zorg ervoor dat u de kosten, rentevoeten en aflossingsvoorwaarden begrijpt voordat u een lening aangaat. Het is ook verstandig om verschillende aanbieders te vergelijken om de beste voorwaarden en tarieven te vinden die passen bij uw financiële situatie.

Het is ook belangrijk om alleen te lenen wat u kunt terugbetalen. Maak een realistische inschatting van uw financiële mogelijkheden en zorg ervoor dat u maandelijkse aflossingen kunt doen zonder uw budget te overbelasten. Op deze manier kunt u genieten van de voordelen van lenen zonder in financiële problemen te raken.

Lenen kan een waardevol instrument zijn om uw financiële doelen te bereiken en onverwachte uitgaven op te vangen. Met de juiste planning, verantwoordelijkheid en kennis van de voorwaarden, kunt u met vertrouwen gebruikmaken van leningen als een middel tot financiële flexibiliteit. Neem altijd de tijd om grondig onderzoek te doen voordat u een beslissing neemt en raadpleeg indien nodig een financieel adviseur voor professioneel advies.

Onthoud: lenen is een serieuze beslissing die zorgvuldige overweging vereist. Maar met de juiste aanpak kan het u helpen uw doelen sneller te bereiken en gemoedsrust te bieden in tijden van financiële uitdagingen.

9 Tips voor verstandig lenen: Vergelijk rentetarieven, begrijp de voorwaarden, kies een passende looptijd, houd rekening met extra kosten, maak een realistisch budget, beta

- Wees verstandig

- Vergelijk rentetarieven

- Begrijp de voorwaarden

- Kies een passende looptijd

- Houd rekening met extra kosten

- Maak een realistisch budget

- Betaal op tijd

- Overweeg alternatieven

- Wees bewust van jouw schuldenlast

Wees verstandig

Wees verstandig: Tips voor Verstandig Lenen

Lenen kan een nuttig hulpmiddel zijn om uw financiële doelen te bereiken, maar het is belangrijk om verstandig te handelen bij het aangaan van een lening. Hier zijn enkele tips om ervoor te zorgen dat u verantwoordelijk en slim leent.

- Leen alleen wat u nodig heeft: Voordat u een lening afsluit, bepaal nauwkeurig hoeveel geld u echt nodig heeft. Het kan verleidelijk zijn om meer te lenen dan nodig is, maar onthoud dat elke geleende euro moet worden terugbetaald met rente.

- Vergelijk aanbieders: Neem de tijd om verschillende aanbieders te vergelijken voordat u een beslissing neemt. Let op de rentetarieven, voorwaarden en bijkomende kosten. Door te winkelen voor de beste deal kunt u mogelijk geld besparen op de totale kosten van uw lening.

- Begrijp de voorwaarden: Lees altijd de kleine lettertjes voordat u akkoord gaat met een lening. Zorg ervoor dat u de rentevoet, aflossingsvoorwaarden en eventuele boetes bij vroegtijdige aflossing begrijpt. Wees niet bang om vragen te stellen als er iets onduidelijk is.

- Maak een realistisch terugbetalingsplan: Voordat u een lening aangaat, maak een gedetailleerd budget en bepaal hoeveel u zich kunt veroorloven om maandelijks terug te betalen. Houd rekening met uw andere financiële verplichtingen om ervoor te zorgen dat u niet in de problemen komt.

- Wees op tijd met betalingen: Het is essentieel om uw lening op tijd terug te betalen. Late betalingen kunnen resulteren in boetes en negatieve invloed hebben op uw kredietgeschiedenis. Stel herinneringen of automatische betalingen in om ervoor te zorgen dat u nooit een betaling mist.

- Overweeg een buffer: Als u een lening afsluit voor onvoorziene uitgaven, overweeg dan om een extra buffer toe te voegen aan het geleende bedrag. Dit kan helpen om onverwachte kosten op te vangen zonder dat u weer een nieuwe lening moet afsluiten.

- Raadpleeg een financieel adviseur: Als u twijfels heeft of niet zeker weet welke lening het beste bij uw situatie past, aarzel dan niet om professioneel advies in te winnen bij een financieel adviseur. Zij kunnen u helpen bij het nemen van weloverwogen beslissingen en u begeleiden door het leenproces.

Onthoud altijd dat lenen een serieuze verplichting is die verantwoordelijkheid vereist. Door verstandig te handelen en de bovenstaande tips in gedachten te houden, kunt u ervoor zorgen dat lenen geen last wordt, maar juist een hulpmiddel is om uw financiële doelen te bereiken.

Vergelijk rentetarieven

Vergelijk Rentetarieven: Bespaar Geld bij het Lenen

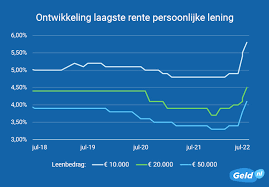

Wanneer u overweegt om een lening af te sluiten, is het essentieel om de rentetarieven van verschillende aanbieders te vergelijken. Het vergelijken van rentetarieven kan u helpen geld te besparen en de beste leningsoptie voor uw behoeften te vinden.

Rentetarieven kunnen sterk variëren tussen verschillende kredietverstrekkers. Door de tijd te nemen om deze tarieven te vergelijken, kunt u een beter inzicht krijgen in welke aanbieder de meest gunstige voorwaarden biedt. Een klein verschil in rentepercentage kan op lange termijn een groot verschil maken in de totale kosten van uw lening.

Het vergelijken van rentetarieven is tegenwoordig gemakkelijker dan ooit. U kunt online verschillende kredietverstrekkers raadplegen en hun tarieven en voorwaarden vergelijken. Websites en tools zijn beschikbaar die u kunnen helpen bij het vinden van de meest actuele rentetarieven en het maken van een weloverwogen beslissing.

Bij het vergelijken van rentetarieven is het belangrijk om niet alleen naar het percentage zelf te kijken, maar ook naar andere factoren zoals eventuele bijkomende kosten of administratiekosten. Deze kunnen invloed hebben op de totale kostprijs van uw lening.

Het is ook belangrijk om rekening te houden met uw persoonlijke financiële situatie bij het vergelijken van rentetarieven. Sommige kredietverstrekkers bieden mogelijk lagere tarieven aan voor klanten met een goede kredietgeschiedenis of voor specifieke leningstypes. Het is dus belangrijk om te kijken naar de tarieven die specifiek gelden voor uw situatie.

Het vergelijken van rentetarieven kan u helpen om de beste leningsoptie te vinden die past bij uw financiële behoeften en doelen. Het kan u niet alleen geld besparen, maar ook zorgen voor gemoedsrust bij het afsluiten van een lening.

Onthoud: neem de tijd om verschillende aanbieders te vergelijken en let niet alleen op het rentepercentage, maar ook op eventuele bijkomende kosten. Met deze aanpak kunt u een weloverwogen beslissing nemen en de lening vinden die het beste bij u past.

Begrijp de voorwaarden

Begrijp de Voorwaarden: Essentieel bij het Lenen

Wanneer u overweegt om een lening af te sluiten, is het begrijpen van de voorwaarden van essentieel belang. Het kan verleidelijk zijn om snel akkoord te gaan met een leningsovereenkomst zonder de kleine lettertjes te lezen, maar dit kan later leiden tot onaangename verrassingen.

Het is belangrijk om te weten welke kosten er verbonden zijn aan de lening. Denk hierbij aan rentevoeten, administratiekosten en eventuele verzekeringen. Deze kosten kunnen variëren afhankelijk van de kredietverstrekker en het type lening dat u afsluit. Door deze kosten in kaart te brengen, kunt u een beter beeld krijgen van de totale kosten van de lening en kunt u een weloverwogen beslissing nemen.

Daarnaast is het cruciaal om de aflossingsvoorwaarden goed te begrijpen. Hoeveel zult u maandelijks moeten aflossen? Wat is de looptijd van de lening? Zijn er boetes voor vervroegde aflossing? Door deze vragen te stellen en antwoorden te krijgen voordat u zich vastlegt op een lening, voorkomt u mogelijke problemen in de toekomst.

Het is ook verstandig om na te gaan of er specifieke vereisten zijn voor het verkrijgen van de lening. Sommige kredietverstrekkers kunnen bijvoorbeeld vragen naar uw kredietgeschiedenis, bewijs van inkomen of andere documenten. Zorg ervoor dat u aan deze vereisten kunt voldoen voordat u een lening aanvraagt, om teleurstellingen te voorkomen.

Het begrijpen van de voorwaarden van een lening is essentieel om financiële gemoedsrust te hebben. Het stelt u in staat om weloverwogen beslissingen te nemen en uw financiële situatie goed te beheren. Neem de tijd om alle documenten grondig door te lezen en vraag om verduidelijking als er iets niet duidelijk is.

Het is ook raadzaam om professioneel advies in te winnen bij een financieel adviseur voordat u een lening afsluit. Zij kunnen u helpen de voorwaarden te begrijpen, mogelijke valkuilen te identificeren en alternatieven voorstellen die beter bij uw financiële situatie passen.

Onthoud: het begrijpen van de voorwaarden van een lening is de sleutel tot verantwoord lenen. Neem de tijd om alles zorgvuldig door te nemen, stel vragen en zoek professioneel advies indien nodig. Op deze manier kunt u met vertrouwen gebruikmaken van leningen als een middel tot financiële groei en gemoedsrust behouden tijdens het afbetalingsproces.

Kies een passende looptijd

Kies een passende looptijd: De Sleutel tot Succesvol Lenen

Bij het afsluiten van een lening is het kiezen van de juiste looptijd een belangrijke factor om rekening mee te houden. De looptijd van een lening verwijst naar de periode waarin u de lening volledig moet terugbetalen. Het kiezen van een passende looptijd is essentieel om ervoor te zorgen dat uw lening succesvol en betaalbaar is.

Een kortere looptijd kan aantrekkelijk lijken, omdat u sneller van uw schuld af bent en minder rente betaalt. Het kan ook helpen om de totale kosten van de lening te verminderen. Echter, het maandelijkse aflossingsbedrag zal hoger zijn bij een kortere looptijd, wat mogelijk uw budget kan belasten.

Aan de andere kant kan een langere looptijd zorgen voor lagere maandelijkse aflossingen, waardoor uw budget minder onder druk komt te staan. Dit kan vooral handig zijn als u momenteel niet veel financiële ruimte heeft. Houd er echter rekening mee dat een langere looptijd betekent dat u over het algemeen meer rente betaalt gedurende de gehele periode van de lening.

Het is belangrijk om uw persoonlijke financiële situatie grondig te evalueren voordat u beslist over de looptijd van uw lening. Overweeg factoren zoals uw inkomen, uitgaven en financiële doelen. Stel uzelf vragen zoals: Kan ik me comfortabel voelen met hogere maandelijkse aflossingen? Kan ik de lening binnen een redelijke termijn terugbetalen? Wat zijn mijn toekomstplannen en hoe past de lening daarin?

Het is ook verstandig om rekening te houden met de aard van uw lening. Bijvoorbeeld, voor een kortetermijnlening zoals een persoonlijke lening kan het voordelig zijn om een kortere looptijd te kiezen. Aan de andere kant, voor een grotere investering zoals een hypotheek, kan een langere looptijd meer geschikt zijn.

Het belangrijkste is dat u zich comfortabel voelt bij de gekozen looptijd en dat deze past bij uw financiële situatie. Een passende looptijd helpt u om uw lening op tijd en zonder problemen af te betalen, waardoor u financiële gemoedsrust krijgt.

Bij twijfel kunt u altijd professioneel advies inwinnen bij een financieel adviseur. Zij kunnen u helpen bij het nemen van weloverwogen beslissingen en u begeleiden naar de beste keuze voor uw specifieke situatie.

Onthoud: het kiezen van een passende looptijd is cruciaal bij het afsluiten van een lening. Neem de tijd om uw opties te overwegen, wees realistisch over uw financiële mogelijkheden en maak gebruik van professioneel advies indien nodig. Met de juiste looptijd legt u de basis voor succesvol lenen en kunt u zorgeloos werken aan het bereiken van uw financiële doelen.

Wanneer u overweegt om een lening af te sluiten, is het belangrijk om rekening te houden met meer dan alleen het geleende bedrag en de rentevoet. Het is essentieel om ook de extra kosten in overweging te nemen die gepaard kunnen gaan met lenen.

Bij het afsluiten van een lening kunnen er verschillende bijkomende kosten zijn, zoals administratiekosten, dossierkosten, advieskosten en verzekeringen. Deze kosten kunnen variëren afhankelijk van de kredietverstrekker en het type lening dat u kiest.

Het is van cruciaal belang om deze extra kosten in uw berekeningen op te nemen bij het bepalen van het totale bedrag dat u moet terugbetalen. Het negeren van deze kosten kan leiden tot onaangename verrassingen en een hogere financiële last dan verwacht.

Een andere factor om rekening mee te houden zijn mogelijke boetes of vergoedingen bij vervroegde aflossing. Sommige leningen kunnen een boete opleggen als u ervoor kiest om de lening eerder af te lossen dan de oorspronkelijke looptijd. Het is belangrijk om dit aspect te begrijpen voordat u een lening aangaat, vooral als u verwacht de mogelijkheid te hebben om extra betalingen te doen.

Om onaangename verrassingen te voorkomen, is het verstandig om alle voorwaarden en kosten grondig door te nemen voordat u een definitieve beslissing neemt. Neem de tijd om offertes van verschillende kredietverstrekkers te vergelijken en vraag om verduidelijking als er iets niet duidelijk is.

Het is ook aan te raden om advies in te winnen bij een financieel expert of een vertrouwde adviseur voordat u een lening afsluit. Zij kunnen u helpen de kosten en voorwaarden beter te begrijpen en u begeleiden bij het maken van een weloverwogen beslissing.

Onthoud dat het belangrijk is om niet alleen naar de rentevoet te kijken, maar ook naar alle bijkomende kosten die gepaard gaan met lenen. Door rekening te houden met deze extra kosten kunt u een realistisch beeld krijgen van wat de lening daadwerkelijk zal kosten en beter geïnformeerde financiële beslissingen nemen.

Maak een realistisch budget

Maak een realistisch budget: Een Sleutel tot Verstandig Lenen

Wanneer u overweegt om geld te lenen, is het essentieel om een realistisch budget op te stellen. Een goed doordacht budget is de sleutel tot verstandig lenen en kan u helpen om uw financiële situatie onder controle te houden.

Het opstellen van een budget begint met het in kaart brengen van uw inkomsten en uitgaven. Noteer al uw bronnen van inkomsten, zoals salaris, bijverdiensten of huurinkomsten. Vervolgens maakt u een lijst van al uw vaste uitgaven, zoals huur of hypotheekbetalingen, nutsvoorzieningen, verzekeringen en transportkosten.

Daarnaast is het belangrijk om ook rekening te houden met variabele uitgaven, zoals boodschappen, entertainment en persoonlijke uitgaven. Analyseer uw bankafschriften van de afgelopen maanden om een idee te krijgen van hoeveel u gemiddeld per maand aan deze kosten besteedt.

Eens u een duidelijk beeld heeft van uw inkomsten en uitgaven, kunt u beginnen met het opstellen van een realistisch budget. Streef ernaar om uw uitgaven binnen uw beschikbare inkomen te houden en zorg ervoor dat er voldoende ruimte is voor sparen en eventuele leningaflossingen.

Door een realistisch budget op te stellen voordat u gaat lenen, kunt u beter inschatten hoeveel u zich kunt veroorloven om maandelijks aan aflossingen te besteden. Dit helpt u om leningen te kiezen die passen binnen uw financiële mogelijkheden en voorkomt dat u in de toekomst in financiële problemen raakt.

Een budget biedt ook een duidelijk overzicht van uw financiële doelen en prioriteiten. Het stelt u in staat om bewuste keuzes te maken over waar u uw geld aan wilt besteden en helpt u om uw financiële toekomst te plannen. Door het opstellen van een budget kunt u ook besparingsmogelijkheden identificeren en uw geld effectiever beheren.

Onthoud dat een budget flexibel moet zijn en kan worden aangepast naarmate uw financiële situatie verandert. Het is belangrijk om regelmatig uw budget te herzien en aan te passen aan nieuwe omstandigheden, zoals veranderingen in inkomen of onverwachte uitgaven.

Kortom, het opstellen van een realistisch budget is een belangrijke stap bij het verstandig lenen. Het geeft u controle over uw financiën, helpt u om verantwoorde keuzes te maken en zorgt ervoor dat leningen binnen uw bereik blijven. Neem de tijd om een gedetailleerd budget op te stellen voordat u besluit om geld te lenen, en geniet van de gemoedsrust die komt met financiële stabiliteit.

Betaal op tijd

Een belangrijke tip bij het lenen van geld is om altijd op tijd te betalen. Of u nu een persoonlijke lening, een hypotheek of een andere vorm van financiering heeft, het nakomen van uw betalingsverplichtingen is essentieel.

Het op tijd betalen van uw lening heeft verschillende voordelen. Ten eerste voorkomt u late betalingskosten en boetes die kunnen worden opgelegd als u niet aan uw verplichtingen voldoet. Deze extra kosten kunnen de totale kosten van uw lening aanzienlijk verhogen en uw financiële situatie negatief beïnvloeden.

Daarnaast heeft het op tijd betalen van uw lening een positieve invloed op uw kredietgeschiedenis. Kredietverstrekkers kijken naar uw betaalgedrag om te bepalen of u een betrouwbare kandidaat bent voor toekomstige leningen. Door consistent en tijdig af te lossen, bouwt u aan een positieve kredietwaardigheid, wat gunstig kan zijn bij het aanvragen van andere vormen van financiering in de toekomst.

Het is belangrijk om goed georganiseerd te zijn en ervoor te zorgen dat u altijd voldoende geld beschikbaar heeft om aan uw betalingsverplichtingen te voldoen. Stel indien nodig herinneringen in of automatiseer de betalingen, zodat u er zeker van kunt zijn dat u nooit een deadline mist.

Als u merkt dat het moeilijk is om aan uw aflossingsverplichtingen te voldoen, is het belangrijk om proactief te zijn en contact op te nemen met uw kredietverstrekker. In sommige gevallen kunnen zij mogelijk een betalingsregeling of andere oplossingen aanbieden om u te helpen uw lening succesvol af te lossen.

Kortom, het betalen van uw lening op tijd is een belangrijke gewoonte om aan te houden bij het lenen van geld. Het helpt u financiële problemen te voorkomen, versterkt uw kredietwaardigheid en zorgt voor gemoedsrust in uw financiële leven. Door verantwoordelijkheid te tonen en consistent te zijn in uw betalingen, kunt u met vertrouwen gebruikmaken van leningen als een instrument voor persoonlijke groei en financiële stabiliteit.

Overweeg alternatieven

Overweeg Alternatieven: Slimme Opties voor Financiële Flexibiliteit

Wanneer u nadenkt over het aangaan van een lening, is het altijd verstandig om alternatieven te overwegen voordat u een definitieve beslissing neemt. Hoewel lenen een nuttig hulpmiddel kan zijn om uw financiële doelen te bereiken, zijn er andere opties die mogelijk beter bij uw situatie passen.

Een van de eerste alternatieven om te overwegen is sparen. Als u de tijd heeft en uw financiële doelen niet dringend zijn, kan het opbouwen van spaargeld een verstandige keuze zijn. Door regelmatig geld opzij te zetten, kunt u langzaam maar zeker uw gewenste bedrag bereiken zonder rente of aflossingen aan te gaan.

Een andere optie is het zoeken naar subsidies of financieringsprogramma’s die specifiek gericht zijn op uw behoeften. Afhankelijk van uw situatie en doelen, kunnen er overheidsprogramma’s of non-profitorganisaties zijn die u kunnen helpen bij het verkrijgen van de nodige financiering zonder dat u zich in de schulden hoeft te steken.

Daarnaast is crowdfunding een steeds populairdere manier om financiële steun te krijgen voor projecten of zakelijke ideeën. Door mensen uit uw netwerk of zelfs vreemden te betrekken, kunt u geld inzamelen zonder dat er traditionele leningen nodig zijn.

Als lenen nog steeds de beste optie lijkt, kunt u ook overwegen om met familieleden of vrienden te praten voordat u naar een bank stapt. Het lenen van geld van mensen in uw directe omgeving kan gunstige voorwaarden en flexibele aflossingsopties bieden.

Het is belangrijk om te onthouden dat elk financieel besluit persoonlijk is en afhankelijk van uw specifieke situatie. Het is verstandig om professioneel advies in te winnen bij een financieel adviseur voordat u een definitieve keuze maakt.

Het overwegen van alternatieven kan u helpen om de beste financiële beslissing te nemen die past bij uw behoeften en doelen. Of het nu gaat om sparen, subsidies, crowdfunding of lenen van vrienden en familie, er zijn verschillende paden die u kunt verkennen voordat u zich vastlegt op een lening. Neem de tijd om uw opties zorgvuldig te onderzoeken en maak een weloverwogen keuze die past bij uw financiële situatie.

Wees bewust van jouw schuldenlast

Wees bewust van jouw schuldenlast: Een essentiële tip bij lenen

Wanneer je ervoor kiest om geld te lenen, is het van groot belang om bewust te zijn van jouw schuldenlast. Het is verleidelijk om snel en gemakkelijk toegang te krijgen tot extra geld, maar het is essentieel om de consequenties van lenen goed te begrijpen.

Het hebben van schulden kan een grote impact hebben op jouw financiële situatie en toekomstige plannen. Het is daarom belangrijk om een duidelijk beeld te hebben van hoeveel schuld je hebt en hoe dit zich verhoudt tot jouw inkomen en uitgaven.

Een goede manier om bewust te zijn van jouw schuldenlast is door een overzicht te maken van al jouw leningen, inclusief de rentevoeten, aflossingsvoorwaarden en maandelijkse betalingen. Dit geeft je inzicht in hoeveel geld er maandelijks naar afbetalingen gaat en hoe lang het zal duren voordat je al jouw schulden hebt afbetaald.

Daarnaast is het belangrijk om realistisch te zijn over wat je kunt veroorloven. Zorg ervoor dat je alleen leent wat je daadwerkelijk kunt terugbetalen zonder dat dit een zware last wordt op jouw budget. Overweeg ook de mogelijke risico’s, zoals veranderingen in jouw financiële situatie of onverwachte uitgaven die kunnen optreden.

Het bewust zijn van jouw schuldenlast stelt je in staat om weloverwogen financiële beslissingen te nemen. Het kan je helpen om een evenwicht te vinden tussen jouw behoeften en jouw financiële verantwoordelijkheden. Bovendien kun je met dit inzicht beter plannen voor de toekomst en werken aan het verminderen van jouw schuldenlast.

Onthoud dat het hebben van schulden geen slechte zaak is, zolang je er verstandig mee omgaat. Het is belangrijk om leningen te gebruiken als een middel om jouw doelen te bereiken, maar altijd met oog voor de gevolgen op lange termijn.

Wees bewust van jouw schuldenlast en neem verantwoordelijke beslissingen bij het lenen van geld. Door jouw financiën goed in de gaten te houden en bewust te zijn van jouw schuldensituatie, kun je een solide basis leggen voor een gezonde financiële toekomst.