Financier uw Droomauto met een Persoonlijke Lening

Alles wat u moet weten over een persoonlijke lening voor uw auto

Wanneer u op zoek bent naar een manier om een nieuwe auto te financieren, is een persoonlijke lening vaak een goede optie. Een persoonlijke lening stelt u in staat om het volledige bedrag voor uw auto te lenen en dit vervolgens terug te betalen in vaste maandelijkse termijnen over een vooraf bepaalde periode.

Voordelen van een persoonlijke lening voor uw auto

Er zijn verschillende voordelen verbonden aan het afsluiten van een persoonlijke lening voor de aankoop van uw auto. Ten eerste biedt een persoonlijke lening vaak lagere rentetarieven dan bijvoorbeeld een autofinanciering via de dealer. Daarnaast heeft u met een persoonlijke lening meer flexibiliteit en controle over uw financiën, aangezien u het geleende bedrag vrij kunt besteden zonder dat de auto als onderpand dient.

Belangrijke overwegingen bij het afsluiten van een persoonlijke lening

Vooraleer u beslist om een persoonlijke lening af te sluiten voor uw auto, is het belangrijk om enkele zaken in overweging te nemen. Zo dient u rekening te houden met de totale kosten van de lening, inclusief rente en eventuele administratieve kosten. Daarnaast is het verstandig om te kijken naar de looptijd van de lening en ervoor te zorgen dat deze aansluit bij uw financiële situatie.

Hoe kunt u een persoonlijke lening voor uw auto aanvragen?

Het aanvragen van een persoonlijke lening voor uw auto is over het algemeen eenvoudig en kan vaak online worden gedaan. U dient meestal enkele documenten, zoals bewijs van inkomen en identiteitsbewijs, aan te leveren om uw aanvraag te ondersteunen. Zodra uw aanvraag is goedgekeurd, ontvangt u het geleende bedrag op uw rekening en kunt u op zoek gaan naar de perfecte auto.

Besluit

Een persoonlijke lening kan een handige manier zijn om de aankoop van uw nieuwe auto te financieren. Door goed geïnformeerd te zijn over de verschillende aspecten van zo’n lening, kunt u weloverwogen beslissingen nemen die aansluiten bij uw financiële behoeften en doelen.

9 Tips voor het Kiezen van een Persoonlijke Lening voor je Auto in België

- Vergelijk de rentetarieven van verschillende kredietverstrekkers.

- Let op bijkomende kosten, zoals administratiekosten en verzekeringen.

- Bepaal vooraf het bedrag dat je wilt lenen en de looptijd van de lening.

- Zorg ervoor dat je maandelijkse aflossingen binnen je budget passen.

- Controleer of vervroegd aflossen mogelijk is en onder welke voorwaarden.

- Lees de kleine lettertjes van het leencontract goed door om verrassingen te voorkomen.

- Kies een betrouwbare kredietverstrekker met goede klantenservice.

- Overweeg om een aanbetaling te doen om het leenbedrag te verlagen en rentekosten te verminderen.

- Raadpleeg een financieel adviseur als je twijfelt over welke lening het beste bij jou past.

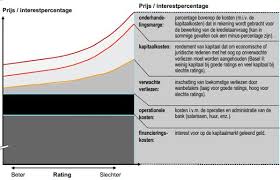

Vergelijk de rentetarieven van verschillende kredietverstrekkers.

Het is essentieel om de rentetarieven van verschillende kredietverstrekkers te vergelijken wanneer u een persoonlijke lening voor uw auto overweegt. Door verschillende aanbieders te onderzoeken en de rentetarieven te vergelijken, kunt u de beste deal vinden die past bij uw financiële situatie. Het vergelijken van rentetarieven helpt u niet alleen om geld te besparen op de kosten van uw lening, maar stelt u ook in staat om een weloverwogen keuze te maken en de meest voordelige optie te kiezen voor het financieren van uw nieuwe auto.

Let op bijkomende kosten, zoals administratiekosten en verzekeringen.

Bij het overwegen van een persoonlijke lening voor uw auto is het essentieel om aandacht te besteden aan eventuele bijkomende kosten, zoals administratiekosten en verzekeringen. Deze extra kosten kunnen de totale lening aanzienlijk beïnvloeden en dienen daarom niet over het hoofd gezien te worden. Zorg ervoor dat u volledig op de hoogte bent van alle mogelijke extra uitgaven die gepaard gaan met de lening, zodat u een weloverwogen beslissing kunt nemen die past bij uw financiële situatie en doelen.

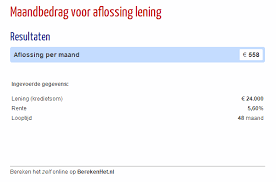

Bepaal vooraf het bedrag dat je wilt lenen en de looptijd van de lening.

Het is essentieel om vooraf het bedrag dat u wilt lenen en de looptijd van de lening te bepalen bij het overwegen van een persoonlijke lening voor uw auto. Door een duidelijk beeld te hebben van het geleende bedrag en hoe lang u nodig heeft om dit terug te betalen, kunt u realistische financiële doelen stellen en een lening afsluiten die past bij uw budget en behoeften. Het vooraf bepalen van deze factoren helpt u ook om de totale kosten van de lening beter te begrijpen en zorgt ervoor dat u een weloverwogen beslissing kunt nemen die aansluit bij uw financiële situatie.

Zorg ervoor dat je maandelijkse aflossingen binnen je budget passen.

Het is essentieel om ervoor te zorgen dat de maandelijkse aflossingen van je persoonlijke lening voor de auto binnen je budget passen. Door realistisch te zijn over wat je maandelijks kunt betalen, voorkom je financiële stress en onnodige druk op je budget. Het is verstandig om een lening af te sluiten waarvan de aflossingen comfortabel binnen je financiële mogelijkheden vallen, zodat je zonder zorgen kunt genieten van je nieuwe auto en tegelijkertijd je financiële gezondheid behoudt.

Controleer of vervroegd aflossen mogelijk is en onder welke voorwaarden.

Het is van essentieel belang om te controleren of vervroegd aflossen mogelijk is bij het afsluiten van een persoonlijke lening voor uw auto, en onder welke voorwaarden dit kan plaatsvinden. Door deze voorwaarden vooraf te begrijpen, kunt u in de toekomst flexibiliteit behouden en mogelijk besparen op rentekosten door eerder dan gepland af te lossen. Het is verstandig om deze optie te overwegen en eventuele bijkomende kosten of beperkingen goed in kaart te brengen voordat u de lening afsluit.

Lees de kleine lettertjes van het leencontract goed door om verrassingen te voorkomen.

Het is van essentieel belang om de kleine lettertjes van het leencontract voor uw persoonlijke lening voor de auto zorgvuldig door te lezen om onaangename verrassingen te voorkomen. Door de voorwaarden en bepalingen van het contract grondig te begrijpen, kunt u volledig op de hoogte zijn van uw verplichtingen, eventuele extra kosten en de algemene financiële verplichtingen die gepaard gaan met de lening. Het naleven van deze tip kan u helpen om een weloverwogen beslissing te nemen en uw financiële situatie effectief te beheren.

Kies een betrouwbare kredietverstrekker met goede klantenservice.

Het is essentieel om bij het afsluiten van een persoonlijke lening voor uw auto te kiezen voor een betrouwbare kredietverstrekker met een goede klantenservice. Een kredietverstrekker die transparant is over hun voorwaarden en tarieven, en die bereid is om uw vragen te beantwoorden en u te begeleiden gedurende het hele proces, kan u gemoedsrust geven en ervoor zorgen dat u de juiste keuze maakt. Door te kiezen voor een kredietverstrekker met een goede reputatie op het gebied van klantenservice, kunt u met vertrouwen uw persoonlijke lening afsluiten en genieten van een soepele en professionele ervaring.

Overweeg om een aanbetaling te doen om het leenbedrag te verlagen en rentekosten te verminderen.

Overweeg om een aanbetaling te doen bij het afsluiten van een persoonlijke lening voor uw auto. Door een aanbetaling te doen, verlaagt u het uiteindelijke leenbedrag en kunt u mogelijk de rentekosten verminderen. Dit kan resulteren in lagere maandelijkse aflossingen en een totale besparing op de kosten van de lening. Het doen van een aanbetaling kan dus een verstandige financiële zet zijn bij het financieren van uw nieuwe auto met een persoonlijke lening.

Raadpleeg een financieel adviseur als je twijfelt over welke lening het beste bij jou past.

Het is verstandig om een financieel adviseur te raadplegen als je twijfelt over welke lening het beste bij jou past voor de financiering van je auto. Een financieel adviseur kan je helpen bij het analyseren van je financiële situatie, het vergelijken van verschillende leningsopties en het maken van een weloverwogen beslissing die aansluit bij jouw specifieke behoeften en doelen. Met professioneel advies kun je zeker zijn dat je de juiste keuze maakt en op lange termijn financiële stabiliteit behoudt.