KBC Lening: Financiële Oplossingen op Maat

Als het gaat om het realiseren van onze financiële doelen, kan het soms nodig zijn om een lening af te sluiten. Of het nu gaat om het kopen van een nieuwe auto, het financieren van een huisverbouwing of het consolideren van bestaande schulden, een lening kan een handige oplossing zijn. Bij KBC begrijpen ze dit en bieden ze een breed scala aan leningen aan die zijn afgestemd op de unieke behoeften van hun klanten.

Een van de belangrijkste voordelen van een KBC-lening is de flexibiliteit. Of u nu kiest voor een persoonlijke lening of een hypothecaire lening, KBC biedt verschillende opties die kunnen worden aangepast aan uw specifieke situatie. Met de persoonlijke lening kunt u bijvoorbeeld een vast bedrag lenen dat u in termijnen terugbetaalt. Dit kan handig zijn als u bijvoorbeeld geld nodig heeft voor onverwachte uitgaven of om uw droomvakantie te financieren.

Voor wie op zoek is naar financiering voor onroerend goed, biedt KBC hypothecaire leningen aan met verschillende looptijden en rentevoeten. Of u nu uw eerste huis koopt of wilt herfinancieren, KBC kan u helpen bij elke stap van het proces. Ze bieden ook advies op maat en begeleiding om ervoor te zorgen dat u de juiste keuzes maakt en begrijpt wat er allemaal komt kijken bij het afsluiten van een hypothecaire lening.

Een ander voordeel van een KBC-lening is het gemak en de snelheid van het aanvraagproces. Met hun online aanvraagformulier kunt u eenvoudig uw gegevens invullen en een lening aanvragen zonder dat u naar een fysiek kantoor hoeft te gaan. Bovendien hanteert KBC snelle doorlooptijden, zodat u snel weet of uw leningaanvraag is goedgekeurd.

Wat KBC onderscheidt van andere kredietverstrekkers is hun sterke focus op klantenservice. Ze begrijpen dat het afsluiten van een lening een belangrijke financiële beslissing is en ze streven ernaar om hun klanten duidelijke en transparante informatie te bieden. Hun ervaren adviseurs staan klaar om al uw vragen te beantwoorden en u te begeleiden bij het maken van de beste keuze voor uw financiële situatie.

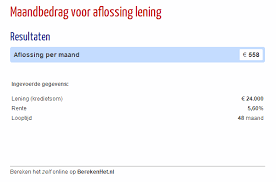

Bij het afsluiten van een lening is het belangrijk om aandacht te besteden aan de rentevoeten en de totale kosten over de looptijd van de lening. Bij KBC kunt u rekenen op competitieve tarieven en flexibele terugbetalingsmogelijkheden die passen bij uw budget.

Of u nu op zoek bent naar een persoonlijke lening of een hypothecaire lening, KBC biedt betrouwbare financiële oplossingen op maat. Met hun uitgebreide ervaring en toewijding aan klantenservice kunt u erop vertrouwen dat u in goede handen bent bij KBC. Neem vandaag nog contact op met een van hun adviseurs en ontdek hoe zij u kunnen helpen uw financiële doelen te bereiken.

6 voordelen van een KBC lening: Flexibele leenopties, Eenvoudige online aanvraag, Snelle goedkeuring, Competitieve rentetarieven, Transparantie en duid

- Flexibele leningsopties

- Gemakkelijke online aanvraag

- Snelle goedkeuring

- Competitieve rentetarieven

- Transparantie en duidelijkheid

- Klantenservice

4 nadelen van KBC lening: rentetarieven, terugbetalingsvoorwaarden, mogelijke extra kosten en beperkte beschikbaarheid

- Rentetarieven

- Terugbetalingsvoorwaarden

- Mogelijke extra kosten

- Beperkte beschikbaarheid

Flexibele leningsopties

Flexibele leningsopties: KBC biedt diverse leningsopties aan die afgestemd kunnen worden op uw specifieke behoeften en financiële situatie. Of u nu een persoonlijke lening of een hypothecaire lening nodig heeft, KBC heeft flexibele opties beschikbaar.

Een van de belangrijkste voordelen van het leningsaanbod van KBC is de flexibiliteit die ze bieden. Ze begrijpen dat elke klant uniek is en verschillende financiële behoeften heeft. Daarom hebben ze verschillende soorten leningen ontwikkeld die kunnen worden aangepast aan uw specifieke situatie.

Als u bijvoorbeeld op zoek bent naar een persoonlijke lening, kunt u bij KBC kiezen uit verschillende bedragen en looptijden. Dit stelt u in staat om het geleende bedrag en de terugbetalingsperiode af te stemmen op uw persoonlijke behoeften en budget. Of het nu gaat om het financieren van een nieuwe auto, het betalen van medische kosten of het doen van verbouwingen, de flexibiliteit van de persoonlijke leningsopties van KBC zorgt ervoor dat u de juiste keuze kunt maken.

Voor wie op zoek is naar financiering voor onroerend goed, biedt KBC ook flexibele hypothecaire leningen aan. U kunt kiezen uit verschillende looptijden en rentevoeten, afhankelijk van uw situatie en voorkeuren. Dit stelt u in staat om een hypotheeklening te vinden die past bij uw budget en lange termijn doelen.

Het hebben van flexibele leningsopties is essentieel, omdat het u de vrijheid geeft om uw lening af te stemmen op uw specifieke behoeften en omstandigheden. Of u nu behoefte heeft aan een klein bedrag voor een korte periode of een grotere lening voor een langere termijn, KBC heeft de juiste opties beschikbaar.

Bij het afsluiten van een lening is het belangrijk om rekening te houden met uw individuele financiële situatie en doelen. Het hebben van flexibele leningsopties stelt u in staat om de controle te behouden over uw financiën en ervoor te zorgen dat u een lening afsluit die bij u past. Met KBC kunt u erop vertrouwen dat u de beste keuze maakt voor uw persoonlijke situatie.

Kortom, de flexibele leningsopties van KBC stellen u in staat om een lening af te sluiten die perfect aansluit bij uw specifieke behoeften en financiële situatie. Of u nu kiest voor een persoonlijke lening of een hypothecaire lening, met KBC kunt u rekenen op flexibiliteit en maatwerkoplossingen die passen bij uw individuele wensen en doelen. Neem vandaag nog contact op met KBC en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële plannen.

Gemakkelijke online aanvraag

Gemakkelijke online aanvraag: Het aanvragen van een KBC-lening kan eenvoudig en snel online gebeuren. U kunt de benodigde gegevens invullen via het online aanvraagformulier, wat u tijd en moeite bespaart.

Bij KBC begrijpen ze dat uw tijd kostbaar is. Daarom hebben ze het proces van het aanvragen van een lening zo eenvoudig mogelijk gemaakt. Met slechts een paar klikken kunt u alle benodigde informatie invullen en uw leningaanvraag indienen, zonder dat u naar een fysiek kantoor hoeft te gaan.

Het online aanvraagformulier is gebruiksvriendelijk en duidelijk gestructureerd, zodat u gemakkelijk alle vereiste gegevens kunt invullen. U wordt stap voor stap door het proces geleid, waarbij u informatie verstrekt over uw persoonlijke situatie, financiële gegevens en het gewenste leenbedrag.

Een ander voordeel van de online aanvraag is dat u op elk moment van de dag toegang heeft tot het formulier. Of u nu ’s avonds laat of in het weekend wilt solliciteren, met de online optie bent u niet gebonden aan reguliere kantooruren.

Daarnaast biedt de online aanvraag ook snelheid en efficiëntie. Zodra u uw gegevens heeft ingevuld en uw leningaanvraag heeft ingediend, zal KBC deze zo spoedig mogelijk beoordelen. U ontvangt snel een reactie over de goedkeuring van uw leningaanvraag.

Het gemak van de online aanvraag bij KBC bespaart u niet alleen tijd, maar ook moeite. U hoeft niet langer persoonlijk naar een bankkantoor te gaan en in de rij te staan. Met slechts een paar klikken kunt u uw leningaanvraag indienen en uw financiële doelen dichterbij brengen.

KBC maakt het gemakkelijk voor u om een lening aan te vragen met hun eenvoudige en efficiënte online aanvraagproces. Profiteer van dit voordeel en ontdek hoe KBC u kan helpen bij het realiseren van uw financiële plannen.

Snelle goedkeuring

Snelle goedkeuring: KBC begrijpt dat tijd belangrijk is wanneer u geld nodig heeft. Daarom streven ze ernaar om snelle doorlooptijden te hanteren bij het beoordelen van leningaanvragen. Bij KBC kunt u rekenen op een efficiënt proces, zodat u snel weet of uw leningaanvraag is goedgekeurd.

Of het nu gaat om het financieren van een dringende aankoop, het betalen van onverwachte kosten of het realiseren van uw financiële doelen, de snelle goedkeuring van een KBC-lening kan een groot voordeel zijn. U hoeft niet lang te wachten op een beslissing, waardoor u snel kunt handelen en uw plannen kunt realiseren.

Het aanvraagproces bij KBC is eenvoudig en gemakkelijk online in te vullen. Nadat u alle benodigde informatie heeft verstrekt, wordt uw aanvraag zo spoedig mogelijk beoordeeld. Dit betekent dat u binnen korte tijd duidelijkheid krijgt over de goedkeuring van uw lening.

De snelle goedkeuring bij KBC stelt u in staat om snel te handelen en financiële gemoedsrust te krijgen. Of het nu gaat om het kopen van een nieuwe auto, het renoveren van uw huis of het consolideren van schulden, met de snelle goedkeuring van KBC kunt u snel over de benodigde financiële middelen beschikken.

Bij KBC begrijpen ze dat tijd waardevol is en dat wachten op goedkeuring geen optie is wanneer u snel geld nodig heeft. Met hun snelle doorlooptijden zorgen ze ervoor dat u snel weet waar u aan toe bent. Neem vandaag nog contact op met KBC en ontdek hoe zij u kunnen helpen met een snelle goedkeuring van uw leningaanvraag.

Competitieve rentetarieven

Competitieve rentetarieven: KBC maakt het verschil

Bij het afsluiten van een lening is een van de belangrijkste aspecten waarop u moet letten de rentevoet. Een hogere rente kan immers leiden tot hogere kosten over de looptijd van uw lening. Gelukkig staat KBC bekend om zijn competitieve rentetarieven, waardoor u mogelijk kunt profiteren van gunstige voorwaarden en lagere kosten.

KBC begrijpt dat het belangrijk is om financieel verstandige keuzes te maken en biedt daarom concurrerende rentetarieven aan voor hun leningen. Of u nu een persoonlijke lening of een hypothecaire lening afsluit, u kunt erop vertrouwen dat KBC zich inzet om u de best mogelijke tarieven te bieden.

Met competitieve rentetarieven kunt u mogelijk besparen op de totale kosten van uw lening. Lagere rentekosten betekenen dat u minder geld hoeft terug te betalen en meer kunt besparen op lange termijn. Dit kan vooral gunstig zijn bij langlopende leningen, zoals hypothecaire leningen, waarbij zelfs kleine verschillen in rentepercentages aanzienlijke besparingen kunnen opleveren.

Bovendien kunnen competitieve rentetarieven ervoor zorgen dat uw maandelijkse aflossingen betaalbaar blijven. Met lagere rentekosten heeft u mogelijk meer financiële ruimte om aan andere behoeften te voldoen of om extra aflossingen te doen om uw lening sneller af te lossen.

Het is echter belangrijk op te merken dat de rentetarieven kunnen variëren op basis van verschillende factoren, zoals het type lening, de looptijd en uw kredietwaardigheid. Het is dus altijd verstandig om advies in te winnen bij een KBC-adviseur om de meest nauwkeurige informatie te krijgen over de rentetarieven die van toepassing zijn op uw specifieke situatie.

KBC streeft ernaar om leningen aan te bieden met competitieve rentetarieven, zodat u kunt profiteren van gunstige voorwaarden en lagere kosten over de looptijd van uw lening. Neem contact op met een KBC-adviseur en ontdek hoe zij u kunnen helpen bij het vinden van een lening die past bij uw financiële behoeften en doelen.

Transparantie en duidelijkheid

Transparantie en duidelijkheid: De troef van een KBC-lening

Bij het afsluiten van een lening is transparantie en duidelijkheid essentieel. Gelukkig biedt KBC deze belangrijke aspecten aan hun klanten. Bij het overwegen van een KBC-lening kunt u rekenen op heldere en begrijpelijke informatie, evenals duidelijke communicatie over de voorwaarden, kosten en terugbetalingsmogelijkheden. Dit stelt u in staat om weloverwogen beslissingen te nemen die passen bij uw financiële situatie.

Bij KBC begrijpen ze dat het afsluiten van een lening een belangrijke financiële stap is. Daarom zorgen ze ervoor dat alle informatie die u nodig heeft om een weloverwogen keuze te maken, beschikbaar en begrijpelijk is. U krijgt een duidelijk overzicht van de rentevoeten, de totale kosten over de looptijd van de lening en eventuele bijkomende kosten. Dit stelt u in staat om de financiële impact van de lening te beoordelen en te bepalen of het past binnen uw budget.

Daarnaast staat KBC bekend om hun heldere communicatie. Ze leggen de voorwaarden en procedures duidelijk uit, zodat u precies weet wat er van u wordt verwacht tijdens het afsluiten en terugbetalen van de lening. Als klant kunt u rekenen op transparante communicatie via verschillende kanalen, zoals persoonlijk adviesgesprekken, telefonische ondersteuning en online informatiebronnen.

De transparantie en duidelijkheid die KBC biedt, stellen u in staat om met vertrouwen een lening af te sluiten. U weet precies waar u aan toe bent en kunt de financiële gevolgen van de lening goed inschatten. Dit helpt u bij het nemen van weloverwogen beslissingen die aansluiten bij uw persoonlijke financiële doelen.

Kortom, transparantie en duidelijkheid zijn belangrijke troeven van een KBC-lening. Bij het afsluiten van een lening wilt u zekerheid hebben over de voorwaarden, kosten en terugbetalingsmogelijkheden. Met KBC kunt u erop vertrouwen dat zij deze informatie helder en begrijpelijk aan u verstrekken. Neem contact op met KBC voor meer informatie en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële doelen met een transparante lening die past bij uw behoeften.

Klantenservice

Klantenservice: KBC Leningen – Uitstekende Ondersteuning voor uw Financiële Behoeften

Wanneer het aankomt op het afsluiten van een lening, is goede klantenservice van onschatbare waarde. Bij KBC begrijpen ze dit als geen ander en staan ze bekend om hun uitstekende klantenservice. Met hun ervaren adviseurs aan boord, kunt u rekenen op professioneel advies en begeleiding bij het kiezen van de juiste lening die perfect past bij uw financiële behoeften.

Het proces van het afsluiten van een lening kan soms overweldigend zijn, vooral als u niet bekend bent met de verschillende opties en voorwaarden. Gelukkig staat KBC klaar om al uw vragen te beantwoorden en u te helpen bij elke stap van het proces. Of u nu wilt weten welk type lening het beste bij uw situatie past, wat de rentetarieven zijn of hoe lang de looptijd kan zijn, de adviseurs van KBC hebben de expertise om u te voorzien van duidelijke en begrijpelijke antwoorden.

Wat deze klantenservice nog waardevoller maakt, is dat deze volledig afgestemd is op uw individuele behoeften. De adviseurs bij KBC nemen de tijd om naar uw specifieke situatie te luisteren en begrijpen wat belangrijk voor u is. Ze zullen samen met u kijken naar uw financiële doelen en helpen bij het vinden van de beste lening die past bij uw budget en levensstijl.

Bovendien biedt KBC niet alleen ondersteuning tijdens het aanvraagproces, maar ook gedurende de hele looptijd van uw lening. Als u vragen heeft of advies nodig heeft over uw lening, staan de adviseurs altijd klaar om u te helpen. Ze begrijpen dat uw financiële situatie kan veranderen en ze zijn er om oplossingen te bieden die passen bij uw nieuwe omstandigheden.

KBC is trots op hun reputatie als betrouwbare partner die klantenservice hoog in het vaandel draagt. Ze begrijpen dat het afsluiten van een lening een belangrijke financiële beslissing is en ze willen ervoor zorgen dat u zich comfortabel voelt bij elke stap die u neemt. Met hun uitstekende klantenservice kunt u erop vertrouwen dat u altijd de ondersteuning krijgt die u nodig heeft.

Dus, als u op zoek bent naar een lening en waarde hecht aan goede klantenservice, dan is KBC de juiste keuze voor u. Neem vandaag nog contact op met hun ervaren adviseurs en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële doelen met een lening die perfect bij u past.

Rentetarieven

Rentetarieven: Een aandachtspunt bij een KBC-lening

Bij het afsluiten van een lening is het belangrijk om rekening te houden met de rentetarieven die worden toegepast. Hoewel KBC bekend staat om zijn betrouwbare financiële oplossingen, kan een nadeel van hun leningen de rentevoet zijn die wordt berekend. Hoewel KBC concurrerende tarieven biedt, kunnen deze nog steeds hoger zijn dan die van andere kredietverstrekkers.

Het is essentieel om de rentevoeten van verschillende kredietverstrekkers te vergelijken voordat u een beslissing neemt. Door dit te doen, kunt u een beter inzicht krijgen in de kosten en afbetalingen over de looptijd van uw lening. Het totale kostenplaatje moet haalbaar zijn binnen uw budget en financiële situatie.

Hoewel de rentetarieven belangrijk zijn, moet u ook rekening houden met andere factoren, zoals flexibiliteit in terugbetalingsmogelijkheden en klantenservice. Het is altijd verstandig om advies in te winnen bij een deskundige adviseur voordat u een definitieve beslissing neemt.

KBC biedt nog steeds waardevolle financiële oplossingen en heeft veel te bieden aan klanten die op zoek zijn naar leningen. Het is echter belangrijk om alle aspecten zorgvuldig af te wegen voordat u zich vastlegt op een specifieke leningsovereenkomst.

Onthoud dat het vergelijken van rentetarieven en het begrijpen van de totale kosten van uw lening u kan helpen om een weloverwogen beslissing te nemen die past bij uw financiële behoeften en doelen. Neem de tijd om verschillende opties te onderzoeken en raadpleeg een adviseur als u twijfels heeft.

Bij KBC kunt u rekenen op transparantie en duidelijke informatie over rentetarieven en andere voorwaarden. Neem contact op met een van hun adviseurs om meer te weten te komen over de rentetarieven die zij hanteren en hoe deze zich verhouden tot uw persoonlijke financiële situatie.

Terugbetalingsvoorwaarden

Terugbetalingsvoorwaarden: Let op bij het afsluiten van een lening bij KBC

Bij het afsluiten van een lening is het belangrijk om alle aspecten zorgvuldig te overwegen, waaronder de terugbetalingsvoorwaarden. Hoewel KBC bekend staat om zijn flexibele financiële oplossingen, is het essentieel om te begrijpen dat de terugbetalingsvoorwaarden kunnen variëren afhankelijk van het type lening dat u kiest.

Een potentieel nadeel van een KBC-lening zijn de mogelijke strikte en minder flexibele terugbetalingsvoorwaarden. Het is belangrijk om goed te begrijpen welke verplichtingen er verbonden zijn aan uw lening voordat u ermee instemt. Dit kan onder meer betrekking hebben op de duur van de lening, de hoogte van de maandelijkse betalingen en eventuele boetes of kosten in geval van achterstallige betalingen.

Het is raadzaam om de tijd te nemen om de voorwaarden en bepalingen van uw lening grondig door te nemen voordat u akkoord gaat. Zorg ervoor dat u een duidelijk beeld heeft van hoeveel u maandelijks moet betalen en of dit past binnen uw budget. Als u vragen heeft over de terugbetalingsvoorwaarden, aarzel dan niet om contact op te nemen met een adviseur bij KBC voor verduidelijking.

Hoewel strikte terugbetalingsvoorwaarden als een nadeel kunnen worden beschouwd, is het belangrijk op te merken dat deze ook bedoeld zijn om ervoor te zorgen dat u uw lening op een verantwoorde manier terugbetaalt. Het kan helpen om een realistische inschatting te maken van uw financiële situatie en ervoor te zorgen dat u de maandelijkse betalingen kunt nakomen zonder in financiële problemen te komen.

Kortom, bij het afsluiten van een lening bij KBC is het belangrijk om aandacht te besteden aan de terugbetalingsvoorwaarden. Zorg ervoor dat u goed begrijpt welke verplichtingen er verbonden zijn aan uw lening en of deze passen binnen uw financiële mogelijkheden. Neem indien nodig contact op met een adviseur bij KBC voor meer informatie en verduidelijking.

Mogelijke extra kosten: Wees op de hoogte bij het afsluiten van een KBC-lening

Bij het afsluiten van een lening bij KBC is het belangrijk om op de hoogte te zijn van mogelijke extra kosten die kunnen worden toegevoegd aan uw lening. Naast de rentevoeten kunnen er andere bijkomende kosten zijn, zoals administratiekosten, notariskosten of verzekeringspremies (bij hypothecaire leningen). Het is essentieel om deze kosten volledig te begrijpen voordat u akkoord gaat met de lening.

Administratiekosten zijn een veelvoorkomende extra kost die in rekening kan worden gebracht bij het afsluiten van een lening. Deze kosten dekken de administratieve taken die gepaard gaan met het verwerken van uw leningsaanvraag en het opstellen van contracten. Hoewel ze meestal een vast bedrag zijn, kunnen ze variëren afhankelijk van het type lening en het geleende bedrag.

Bij hypothecaire leningen kunnen er ook notariskosten zijn. Deze kosten hebben betrekking op de juridische aspecten van het kopen of herfinancieren van onroerend goed en omvatten onder andere notariële akten en registratierechten. Het is belangrijk om te begrijpen dat deze kosten aanzienlijk kunnen zijn en een aanzienlijke invloed kunnen hebben op het totale bedrag dat u moet terugbetalen.

Daarnaast kunnen verzekeringspremies ook worden toegevoegd aan hypothecaire leningen. Dit kan onder meer betrekking hebben op brandverzekeringen, schuldsaldoverzekeringen of andere verzekeringen die nodig zijn om het geleende bedrag te beschermen. Het is van cruciaal belang om de voorwaarden en kosten van deze verzekeringen te begrijpen voordat u een lening afsluit.

Het is essentieel om volledige transparantie te hebben over alle kosten die gepaard gaan met uw KBC-lening. Zorg ervoor dat u alle details begrijpt en vraag naar eventuele extra kosten voordat u akkoord gaat met de lening. Op deze manier kunt u een weloverwogen beslissing nemen en vermijdt u verrassingen in de toekomst.

Bij KBC streven ze naar duidelijkheid en transparantie in hun leningsovereenkomsten. Hun adviseurs staan klaar om al uw vragen te beantwoorden en eventuele zorgen weg te nemen. Neem contact op met een van hun experts om volledige informatie te krijgen over mogelijke extra kosten en maak een weloverwogen keuze bij het afsluiten van uw KBC-lening.

Beperkte beschikbaarheid

Beperkte beschikbaarheid: Hoewel KBC een gerenommeerde financiële instelling is, is het belangrijk om te weten dat hun leningen alleen beschikbaar zijn voor klanten die aan bepaalde criteria voldoen. Dit kan betekenen dat niet iedereen in aanmerking komt voor een lening bij KBC. Het is raadzaam om contact op te nemen met KBC of hun website te raadplegen om erachter te komen of u in aanmerking komt voor een lening bij hen.

KBC hanteert specifieke criteria bij het beoordelen van leningaanvragen, zoals inkomen, kredietwaardigheid en andere factoren. Dit betekent dat sommige mensen mogelijk niet kunnen profiteren van de leningsopties van KBC. Het kan frustrerend zijn als u graag een lening wilt afsluiten bij KBC, maar niet aan de vereisten voldoet.

Om teleurstelling te voorkomen, is het verstandig om uw financiële situatie zorgvuldig te evalueren voordat u een lening aanvraagt bij KBC. Als u niet voldoet aan de vereisten, kunt u overwegen om andere kredietverstrekkers te onderzoeken die mogelijk meer flexibiliteit bieden in hun acceptatiecriteria.

Het is ook belangrijk op te merken dat de beperkte beschikbaarheid van KBC-leningen geen afbreuk doet aan de reputatie en kwaliteit van hun diensten. Ze hebben strenge normen en procedures om ervoor te zorgen dat ze verantwoordelijk en ethisch handelen bij het verstrekken van leningen. Het is gewoon een kwestie van ervoor zorgen dat u aan de vereisten voldoet voordat u een aanvraag indient.

Al met al is het belangrijk om bewust te zijn van de beperkte beschikbaarheid van KBC-leningen. Neem de tijd om uw opties te onderzoeken en te kijken welke kredietverstrekker het beste past bij uw financiële behoeften en situatie. Door goed geïnformeerd te zijn, kunt u de juiste beslissing nemen en een lening vinden die bij u past.