Hypothecair Krediet: Een Weg naar het Verwezenlijken van Uw Droomwoning

Het kopen van een huis is een grote stap in iemands leven. Voor velen is het zelfs een lang gekoesterde droom. Het realiseren van deze droom kan echter een uitdaging zijn, vooral als het gaat om de financiële aspecten. Gelukkig biedt hypothecair krediet een oplossing die u kan helpen uw droomwoning te verwerven zonder grote financiële lasten.

Wat is hypothecair krediet? Het is een lening die wordt verstrekt door financiële instellingen, zoals banken, om de aankoop van onroerend goed mogelijk te maken. In ruil voor het geleende bedrag wordt er een hypotheek gevestigd op het vastgoed als waarborg voor de terugbetaling.

Eén van de voordelen van hypothecair krediet is dat het u in staat stelt om uw woning te verwerven zonder dat u al het benodigde geld in één keer hoeft neer te leggen. In plaats daarvan kunt u het geleende bedrag over een langere periode afbetalen, vaak tot wel 30 jaar. Dit maakt het haalbaar voor veel mensen om hun droomhuis te kopen en tegelijkertijd hun financiën beheersbaar te houden.

Een ander voordeel van hypothecair krediet is dat de rente meestal lager is dan bij andere vormen van leningen. Dit komt omdat de hypotheek als onderpand fungeert en dus minder risico met zich meebrengt voor de kredietverstrekker. Dit kan resulteren in lagere maandelijkse aflossingen, waardoor het betalen van uw lening meer betaalbaar wordt.

Bovendien biedt hypothecair krediet u de mogelijkheid om uw lening aan te passen aan uw specifieke behoeften. U kunt bijvoorbeeld kiezen tussen een vaste rentevoet, waarbij de rente gedurende de hele looptijd van de lening hetzelfde blijft, of een variabele rentevoet, waarbij de rente kan stijgen of dalen afhankelijk van marktomstandigheden. Daarnaast zijn er verschillende formules beschikbaar, zoals aflossingen op basis van kapitaal en interest of enkel interest gedurende een bepaalde periode.

Het is echter belangrijk om te onthouden dat hypothecair krediet een grote financiële verplichting is die zorgvuldig moet worden overwogen. Voordat u een hypothecaire lening afsluit, is het raadzaam om uw financiële situatie grondig te analyseren en rekening te houden met toekomstige veranderingen in uw leven, zoals gezinsuitbreiding of carrièremogelijkheden. Het is ook verstandig om verschillende aanbieders te vergelijken en advies in te winnen bij professionals in de financiële sector.

Bij het nemen van deze belangrijke stap naar het verwerven van uw droomwoning is het essentieel om goed geïnformeerd te zijn over alle aspecten van hypothecair krediet. Met de juiste kennis en begeleiding kunt u een weloverwogen beslissing nemen en genieten van uw nieuwe thuis zonder financiële zorgen.

Kortom, hypothecair krediet biedt een uitstekende mogelijkheid om uw droomwoning te verwerven zonder grote financiële lasten. Het stelt u in staat om uw lening aan te passen aan uw behoeften en maakt het betalen van uw lening betaalbaarder. Wees echter voorzichtig en zorgvuldig bij het nemen van deze stap, zodat u kunt genieten van uw nieuwe woning met gemoedsrust en financiële stabiliteit.

22 Veelgestelde Vragen over Hypothecair Krediet: Een Overzicht

- Welke soorten hypothecair krediet zijn er?

- Wat is het verschil tussen een lening en een krediet?

- Wat kost een hypotheek van 150.000 euro?

- Wat is de rentevoet vandaag 2023?

- Wat zijn de voordelen van een hypothecair krediet?

- Welke kosten zijn er verbonden aan een hypothecair krediet?

- Wat is de huidige rentevoet voor hypothecaire lening?

- Wat is de Kredietakte?

- Wat is het verschil tussen een hypothecair mandaat en een hypotheek?

- Waarom hypothecair krediet?

- Wat staat de rentevoet vandaag?

- Wat is een hypothecair krediet?

- Is hypothecaire lening hetzelfde als hypotheek?

- Is woonkrediet hetzelfde als hypothecaire lening?

- Hoeveel eigen inbreng huis 2022?

- Hoeveel afbetalen voor 250000 euro?

- Wat zijn de hypotheekkosten?

- Wat is de huidige rentevoet?

- Wat is een hypothecaire lening?

- Wat kost het om 100.000 euro te lenen?

- Wat is de rentevoet op dit moment?

- Wat zijn de verschillen tussen consumptief krediet en hypothecair krediet?

Welke soorten hypothecair krediet zijn er?

Er zijn verschillende soorten hypothecair krediet beschikbaar, afhankelijk van uw specifieke behoeften en financiële situatie. Hier zijn enkele veelvoorkomende vormen van hypothecair krediet:

- Vaste rentevoet: Bij deze vorm van hypothecair krediet blijft de rente gedurende de hele looptijd van de lening hetzelfde. Dit biedt stabiliteit en voorspelbaarheid, omdat uw maandelijkse aflossingen niet zullen veranderen, zelfs als de marktrente stijgt.

- Variabele rentevoet: Bij een variabele rentevoet kan de rente gedurende de looptijd van de lening fluctueren op basis van marktomstandigheden. Als de rente daalt, profiteert u mogelijk van lagere maandelijkse aflossingen. Houd er echter rekening mee dat als de rente stijgt, uw aflossingen ook kunnen stijgen.

- Herzienbare rentevoet: Deze vorm combineert elementen van zowel een vaste als een variabele rentevoet. Gedurende een bepaalde periode (bijvoorbeeld 5 jaar) wordt uw lening tegen een vaste rentevoet aangeboden. Na deze periode wordt de rente periodiek herzien op basis van marktomstandigheden.

- Aflossingsvrij krediet: Bij deze vorm betaalt u alleen interest gedurende een bepaalde periode (bijvoorbeeld 10 jaar). U lost het geleende bedrag niet af tijdens deze periode, waardoor uw maandelijkse aflossingen lager zijn. Na de afloop van de aflossingsvrije periode begint u met het aflossen van zowel het geleende bedrag als de interest.

- Lineair krediet: Bij een lineair krediet lost u gedurende de looptijd van de lening een vast bedrag per maand af, naast de verschuldigde interest. Hierdoor neemt uw schuld geleidelijk af en betaalt u steeds minder interest naarmate u vordert in de looptijd.

- Annuïteitenkrediet: Bij een annuïteitenkrediet betaalt u elke maand een vast bedrag dat bestaat uit zowel kapitaalaflossing als interestbetalingen. Hoewel het totaalbedrag dat u maandelijks betaalt in het begin voornamelijk uit interest bestaat, neemt het aandeel voor kapitaalaflossing toe naarmate de tijd verstrijkt.

Het is belangrijk om te benadrukken dat deze verschillende vormen van hypothecair krediet elk hun eigen voor- en nadelen hebben. Het is verstandig om advies in te winnen bij financiële professionals om te bepalen welke vorm het beste past bij uw specifieke situatie en financiële doelen.

Wat is het verschil tussen een lening en een krediet?

Hoewel de termen “lening” en “krediet” vaak door elkaar worden gebruikt, zijn er enkele belangrijke verschillen tussen beide.

Een lening is een financieel arrangement waarbij een geldbedrag wordt verstrekt aan een persoon of entiteit, meestal door een financiële instelling, met de afspraak dat het bedrag in termijnen zal worden terugbetaald over een bepaalde periode. De lening heeft doorgaans een vastgesteld bedrag, een specifieke looptijd en vaste aflossingen. Het geleende bedrag wordt in één keer uitbetaald en de rente wordt berekend over het volledige geleende bedrag.

Aan de andere kant is krediet flexibeler. Krediet is een financiële regeling waarbij u een vooraf bepaald maximumbedrag kunt lenen van een financiële instelling, zoals een bank. In tegenstelling tot een lening hoeft u niet het volledige geleende bedrag op te nemen, maar kunt u naar behoefte geld opnemen binnen het vastgestelde kredietlimiet. U betaalt alleen rente over het opgenomen bedrag en niet over het totale kredietlimiet.

Bij leningen betaalt u vaak maandelijkse aflossingen die zijn gebaseerd op de totale schuld (het geleende bedrag plus rente), terwijl bij kredieten meestal alleen rentebetalingen vereist zijn totdat u geld opneemt. Zodra u geld heeft opgenomen van uw kredietlijn, begint u periodieke aflossingen te doen.

Een ander verschil is dat leningen meestal worden gebruikt voor specifieke doeleinden, zoals het kopen van een huis, een auto of het financieren van een studie. Het geleende bedrag wordt in één keer uitbetaald en de aflossingen beginnen meestal kort na de uitbetaling. Kredieten daarentegen worden vaak gebruikt voor algemene financieringsbehoeften, zoals het beheer van cashflow of onverwachte uitgaven. U kunt geld opnemen wanneer u het nodig heeft en rente betalen over het opgenomen bedrag.

Kort samengevat: leningen hebben doorgaans vaste bedragen, vaste termijnen en vaste aflossingen, terwijl kredieten flexibeler zijn met variabele opnames binnen een vastgesteld limietbedrag en rentebetalingen alleen over opgenomen bedragen.

Het is belangrijk om te benadrukken dat de exacte voorwaarden en definities kunnen variëren afhankelijk van de specifieke financiële instelling en het soort lening of krediet dat wordt aangeboden. Het is altijd verstandig om advies in te winnen bij professionals in de financiële sector voordat u een beslissing neemt over welke optie het beste bij uw behoeften past.

Wat kost een hypotheek van 150.000 euro?

De kosten van een hypotheek van 150.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type hypotheek dat u kiest. Hier is een algemene schatting van de kosten die u kunt verwachten:

- Rente: De rentevoet is een belangrijke factor bij het bepalen van de totale kosten van uw hypotheek. Het kan variëren afhankelijk van de marktomstandigheden en uw persoonlijke financiële situatie. Laten we zeggen dat u een rentevoet van 2% heeft voor uw hypotheek.

- Looptijd: De looptijd van uw hypotheek heeft invloed op de totale kosten. Stel dat u kiest voor een looptijd van 20 jaar.

- Maandelijkse aflossingen: Met behulp van een hypotheekcalculator kunt u berekenen wat uw maandelijkse aflossingen zouden zijn op basis van de rentevoet, looptijd en geleend bedrag. Laten we aannemen dat uw maandelijkse aflossing ongeveer 750 euro bedraagt.

- Totale interestkosten: Om de totale kosten te berekenen, vermenigvuldigt u het aantal maanden met de maandelijkse aflossing en trekt u het geleende bedrag ervan af (150.000 euro). In dit geval zou het totaal aan interestkosten ongeveer 80.000 euro zijn.

Houd er rekening mee dat deze cijfers slechts schattingen zijn en dat ze kunnen variëren op basis van uw individuele situatie en de voorwaarden die u met uw kredietverstrekker overeenkomt. Het is altijd raadzaam om een financieel adviseur te raadplegen voor een nauwkeurige berekening en om specifieke informatie te verkrijgen over hypotheektarieven en voorwaarden bij verschillende geldschieters.

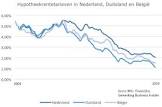

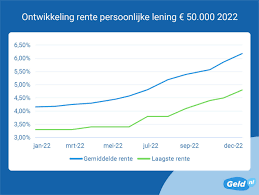

Wat is de rentevoet vandaag 2023?

Als AI-model heb ik geen real-time gegevens en kan ik geen specifieke informatie verstrekken over de rentevoet in 2023. De rentevoet kan variëren afhankelijk van verschillende factoren, zoals economische omstandigheden, beleidsbeslissingen van centrale banken en markttrends. Het is raadzaam om contact op te nemen met financiële instellingen of hypotheekverstrekkers voor actuele informatie over de rentevoet in 2023. Zij kunnen u voorzien van de meest recente en relevante gegevens op basis van uw specifieke situatie.

Wat zijn de voordelen van een hypothecair krediet?

Een hypothecair krediet biedt verschillende voordelen voor mensen die een huis willen kopen. Hier zijn enkele van de belangrijkste voordelen:

- Toegang tot financiering: Een hypothecair krediet stelt u in staat om een groot bedrag te lenen om uw droomwoning te verwerven zonder dat u al het benodigde geld in één keer hoeft neer te leggen. Dit opent de deur naar de aankoop van onroerend goed dat anders misschien buiten uw bereik zou liggen.

- Lagere rentetarieven: Hypothecaire leningen hebben over het algemeen lagere rentetarieven dan andere vormen van leningen, zoals persoonlijke leningen of creditcardschulden. Dit komt doordat de hypotheek fungeert als onderpand voor de lening, waardoor het risico voor de kredietverstrekker wordt verminderd. Lagere rente betekent lagere maandelijkse aflossingen en kan op lange termijn aanzienlijke besparingen opleveren.

- Flexibele aflossingsvoorwaarden: Hypothecaire leningen bieden flexibiliteit bij het aflossen van de lening. U kunt bijvoorbeeld kiezen tussen een vaste rentevoet, waarbij uw rente gedurende de hele looptijd van de lening hetzelfde blijft, of een variabele rentevoet, waarbij de rente kan stijgen of dalen afhankelijk van marktomstandigheden. Daarnaast zijn er verschillende aflossingsformules beschikbaar, zoals annuïteiten (vaste maandelijkse aflossingen van kapitaal en interest) of lineaire aflossingen (vaste maandelijkse aflossingen van kapitaal).

- Mogelijkheid tot belastingvoordelen: In sommige landen kunnen hypotheekrente en bepaalde kosten die verband houden met uw hypotheek fiscale voordelen opleveren. Dit kan resulteren in belastingaftrek of vermindering van het belastbaar inkomen, waardoor uw totale belastingverplichting kan worden verlaagd.

- Opbouwen van vermogen: Terwijl u uw hypothecaire lening aflost, bouwt u geleidelijk aan vermogen op in de vorm van onroerend goed. Naarmate u meer eigen vermogen opbouwt, kunt u dit later gebruiken als financiële reserve of om andere doelen te financieren, zoals renovaties of investeringen.

Het is belangrijk om te onthouden dat elk individu unieke financiële behoeften en doelen heeft. Het is raadzaam om professioneel advies in te winnen bij een hypotheekadviseur of financieel expert om te bepalen welk type hypothecair krediet het beste past bij uw specifieke situatie en doelstellingen.

Welke kosten zijn er verbonden aan een hypothecair krediet?

Bij het afsluiten van een hypothecair krediet zijn er verschillende kosten waarmee u rekening moet houden. Hier zijn enkele van de belangrijkste kosten die vaak gepaard gaan met een hypothecaire lening:

- Rente: Dit is de vergoeding die u aan de kredietverstrekker betaalt voor het lenen van het geld. De rente kan vast of variabel zijn, afhankelijk van de gekozen leningsvoorwaarden.

- Dossierkosten: Dit zijn administratieve kosten die in rekening worden gebracht door de kredietverstrekker voor het verwerken en beoordelen van uw hypotheekaanvraag.

- Schattingskosten: Voordat een hypothecaire lening wordt toegekend, moet de waarde van het onroerend goed worden bepaald door een erkende schatter. Deze kosten worden meestal door u als kredietnemer gedragen.

- Notariskosten: Een notaris is betrokken bij het opstellen en registreren van de hypotheekakte en andere juridische documenten die nodig zijn voor het afsluiten van de lening. Deze kosten kunnen variëren, afhankelijk van de complexiteit en waarde van het onroerend goed.

- Hypotheekkosten: Om uw hypotheek te registreren, moeten er registratierechten worden betaald aan de overheid. De hoogte van deze kosten varieert per regio.

- Verzekeringspremies: Het kan verplicht zijn om een schuldsaldoverzekering af te sluiten om ervoor te zorgen dat uw hypothecaire lening wordt afbetaald in geval van overlijden of arbeidsongeschiktheid. Daarnaast kan ook een brandverzekering voor het onroerend goed vereist zijn.

Het is belangrijk om al deze kosten in overweging te nemen bij het plannen van uw hypothecaire lening. Ze kunnen aanzienlijk variëren, afhankelijk van de specifieke leningsvoorwaarden, de waarde van het onroerend goed en andere factoren. Het is raadzaam om met uw kredietverstrekker te praten en een gedetailleerd overzicht te krijgen van alle kosten die verbonden zijn aan uw specifieke leningsovereenkomst.

Houd er ook rekening mee dat er mogelijk andere kosten zijn die verband houden met het bezitten van een woning, zoals onroerende voorheffing, onderhoudskosten en eventuele gemeenschappelijke kosten in geval van appartementsgebouwen. Het is belangrijk om deze kosten ook in uw financiële planning op te nemen bij het afsluiten van een hypothecair krediet.

Wat is de huidige rentevoet voor hypothecaire lening?

Als virtuele assistent heb ik geen real-time toegang tot actuele financiële gegevens of rentetarieven. Rentetarieven voor hypothecaire leningen kunnen variëren afhankelijk van verschillende factoren, waaronder de geldende marktomstandigheden, het type lening, de looptijd en uw persoonlijke financiële situatie.

Om de meest actuele rentevoeten voor hypothecaire leningen te verkrijgen, raad ik u aan contact op te nemen met verschillende banken, kredietverstrekkers of hypotheekadviseurs. Zij kunnen u voorzien van specifieke informatie en u begeleiden bij het vinden van een passend tarief dat past bij uw behoeften en omstandigheden.

Het is ook belangrijk om te onthouden dat rentetarieven kunnen veranderen in de loop van de tijd, dus het is verstandig om regelmatig de markt te volgen en advies in te winnen bij professionals in de financiële sector om goed geïnformeerd te blijven over actuele tarieven.

Wat is de Kredietakte?

De kredietakte, ook wel bekend als de leningsakte of hypotheekakte, is een juridisch document dat wordt opgesteld bij het afsluiten van een lening, met name hypothecair krediet. Het is een belangrijk onderdeel van het proces van het verkrijgen van een lening en heeft als doel de rechten en verplichtingen van zowel de kredietverstrekker als de kredietnemer vast te leggen.

De kredietakte bevat gedetailleerde informatie over de lening, zoals het geleende bedrag, de rentevoet, de looptijd van de lening en andere voorwaarden die tussen beide partijen zijn overeengekomen. Daarnaast bevat het document ook informatie over het onderpand dat wordt gevestigd om de terugbetaling van de lening te waarborgen. Dit onderpand kan bijvoorbeeld een onroerend goed zijn waarvoor een hypotheek wordt gevestigd.

Het opstellen van de kredietakte gebeurt meestal door een notaris, die ervoor zorgt dat alle wettelijke vereisten worden nageleefd en dat het document rechtsgeldig is. De notaris speelt een belangrijke rol bij het controleren en bevestigen van de identiteit van beide partijen, evenals bij het registreren van de akte bij relevante instanties zoals het kadaster.

Na ondertekening door zowel de kredietverstrekker als de kredietnemer wordt de kredietakte bindend en legt deze juridische verplichtingen op aan beide partijen. Het dient als bewijs van hun overeenkomst en regelt de rechten en plichten met betrekking tot de lening.

Het is van groot belang om de kredietakte zorgvuldig te lezen en te begrijpen voordat u deze ondertekent. Het is aan te raden om professioneel advies in te winnen bij een notaris of juridisch adviseur om ervoor te zorgen dat u volledig op de hoogte bent van de inhoud en gevolgen van het document.

Kortom, de kredietakte is een juridisch document dat wordt opgesteld bij het afsluiten van een lening, met name hypothecair krediet. Het legt de rechten en verplichtingen van zowel de kredietverstrekker als de kredietnemer vast en speelt een cruciale rol bij het regelen van de leningsovereenkomst.

Wat is het verschil tussen een hypothecair mandaat en een hypotheek?

Een hypothecair mandaat en een hypotheek zijn beide juridische instrumenten die worden gebruikt bij het verkrijgen van een lening voor onroerend goed, maar er zijn enkele belangrijke verschillen tussen de twee.

Een hypothecair mandaat, ook wel bekend als een volmacht tot hypotheekstelling, is een overeenkomst tussen de kredietnemer (de persoon die de lening afsluit) en de kredietverstrekker (meestal een bank). Met een hypothecair mandaat geeft de kredietnemer toestemming aan de kredietverstrekker om op elk moment in de toekomst een hypotheek te vestigen op het onroerend goed dat wordt gefinancierd met de lening. Het hypothecair mandaat is dus in feite een voorafgaande machtiging om een hypotheek te vestigen op het vastgoed wanneer dat nodig is.

Een hypotheek daarentegen is het feitelijke recht dat wordt gevestigd op het onroerend goed als onderpand voor de lening. Het wordt vastgelegd in een notariële akte en geregistreerd bij het bevoegde registerkantoor. Een hypotheek geeft de kredietverstrekker het recht om het onroerend goed te verkopen en zichzelf terug te betalen in geval van wanbetaling door de kredietnemer. Met andere woorden, het is een juridisch instrument dat dient ter bescherming van de belangen van de kredietverstrekker.

Het belangrijkste verschil tussen een hypothecair mandaat en een hypotheek is dus dat een hypothecair mandaat een voorafgaande toestemming is om een hypotheek te vestigen, terwijl een hypotheek het daadwerkelijke recht is dat wordt gevestigd op het onroerend goed. Een hypothecair mandaat kan worden omgezet in een hypotheek op het moment dat de kredietnemer de lening afsluit en aan bepaalde voorwaarden voldoet.

Het is belangrijk op te merken dat de specifieke regels en procedures met betrekking tot hypothecaire mandaten en hypotheken kunnen verschillen per land en rechtsgebied. Het is daarom altijd raadzaam om professioneel advies in te winnen bij een notaris of juridisch expert om volledig op de hoogte te zijn van de geldende wetten en vereisten in uw specifieke situatie.

Waarom hypothecair krediet?

Hypothecair krediet biedt verschillende voordelen die het aantrekkelijk maken voor mensen die een woning willen kopen. Hier zijn enkele redenen waarom hypothecair krediet een verstandige keuze kan zijn:

- Financiële toegankelijkheid: Het kopen van een huis vereist vaak aanzienlijke financiële middelen. Met hypothecair krediet kunt u echter het benodigde geld lenen om uw droomwoning te verwerven, zonder dat u al het geld in één keer hoeft neer te leggen. Dit maakt het haalbaar voor veel mensen om hun woning te kopen en tegelijkertijd hun financiën beheersbaar te houden.

- Lagere rentevoeten: Hypothecaire leningen hebben meestal lagere rentevoeten in vergelijking met andere soorten leningen, zoals persoonlijke leningen of creditcardschulden. Dit komt omdat de hypotheek als onderpand fungeert, waardoor het risico voor de kredietverstrekker wordt verminderd. Een lagere rente betekent dat u minder geld betaalt over de hele looptijd van de lening, waardoor uw totale kosten worden verlaagd.

- Flexibele aflossingsopties: Hypothecaire leningen bieden verschillende aflossingsopties die kunnen worden afgestemd op uw financiële situatie en behoeften. U kunt bijvoorbeeld kiezen tussen een vaste rentevoet, waarbij de rente gedurende de hele looptijd van de lening hetzelfde blijft, of een variabele rentevoet, waarbij de rente kan stijgen of dalen afhankelijk van marktomstandigheden. Daarnaast zijn er verschillende formules beschikbaar, zoals aflossingen op basis van kapitaal en interest of enkel interest gedurende een bepaalde periode.

- Vermogensopbouw: Het kopen van een huis via hypothecair krediet biedt de mogelijkheid om vermogen op te bouwen. Na verloop van tijd kan de waarde van uw woning stijgen, waardoor u mogelijk kunt profiteren van meerwaarde. Bovendien bouwt u met elke aflossing aan eigen vermogen in uw woning, wat kan dienen als een vangnet voor toekomstige financiële behoeften.

- Fiscale voordelen: In sommige landen zijn er fiscale voordelen verbonden aan hypothecaire leningen. Rentebetalingen kunnen bijvoorbeeld in aanmerking komen voor belastingaftrek, waardoor u kunt profiteren van extra besparingen op uw belastingaangifte.

Het is belangrijk om te onthouden dat hypothecair krediet een grote financiële verplichting is die zorgvuldig moet worden overwogen. Het is raadzaam om uw financiële situatie grondig te analyseren en advies in te winnen bij professionals voordat u een hypothecaire lening afsluit. Door goed geïnformeerd te zijn en bewuste keuzes te maken, kunt u genieten van de voordelen die hypothecair krediet biedt en uw droomwoning realiseren.

Wat staat de rentevoet vandaag?

Als AI-model heb ik geen real-time informatie of internettoegang. De rentevoet kan variëren afhankelijk van verschillende factoren, zoals de economische situatie, het type lening en de geldende tarieven bij financiële instellingen. Het is het beste om contact op te nemen met een bank of financiële instelling voor de meest recente rentevoeten op hypothecaire leningen. Zij kunnen u voorzien van specifieke informatie en advies op basis van uw persoonlijke situatie.

Wat is een hypothecair krediet?

Een hypothecair krediet, ook wel een hypotheeklening genoemd, is een lening die wordt verstrekt door een financiële instelling, zoals een bank, om de aankoop van onroerend goed mogelijk te maken. Het kan worden gebruikt om een huis, appartement of ander vastgoed te financieren.

Bij het afsluiten van een hypothecair krediet wordt er een hypotheek gevestigd op het onroerend goed als onderpand voor de lening. Dit betekent dat de geldverstrekker het recht heeft om het vastgoed te verkopen en de opbrengst te gebruiken om de lening terug te betalen als de lener niet in staat is om aan zijn betalingsverplichtingen te voldoen.

Het geleende bedrag kan worden terugbetaald over een bepaalde periode, meestal tot wel 30 jaar. De terugbetaling vindt meestal plaats in maandelijkse termijnen en bestaat uit zowel rente als aflossing van het geleende bedrag. De rente kan vast zijn gedurende de hele looptijd van de lening of variabel zijn en afhankelijk zijn van marktomstandigheden.

Het belangrijkste doel van een hypothecair krediet is om mensen in staat te stellen onroerend goed te verwerven zonder dat ze het volledige aankoopbedrag in één keer hoeven te betalen. Het stelt individuen en gezinnen in staat om hun droomwoning te kopen en deze over een langere periode af te betalen.

Het is echter belangrijk op te merken dat het afsluiten van een hypothecair krediet een grote financiële verplichting met zich meebrengt. Het is essentieel om de voorwaarden en rentetarieven zorgvuldig te bestuderen en rekening te houden met uw financiële situatie voordat u een hypothecaire lening afsluit. Het is ook raadzaam om verschillende aanbieders te vergelijken en advies in te winnen bij professionals in de financiële sector om ervoor te zorgen dat u de beste optie kiest die past bij uw behoeften en budget.

Kortom, een hypothecair krediet is een lening die wordt verstrekt door een financiële instelling om de aankoop van onroerend goed mogelijk te maken. Het stelt individuen in staat om hun droomwoning te verwerven door het geleende bedrag over een langere periode terug te betalen. Het is echter belangrijk om zorgvuldig onderzoek te doen en professioneel advies in te winnen voordat u een hypothecaire lening afsluit.

Is hypothecaire lening hetzelfde als hypotheek?

Hoewel de termen “hypothecaire lening” en “hypotheek” vaak door elkaar worden gebruikt, verwijzen ze eigenlijk naar verschillende aspecten van hetzelfde proces. Een hypothecaire lening is een financiële overeenkomst waarbij een geldschieter (zoals een bank) geld leent aan een persoon om de aankoop van onroerend goed mogelijk te maken. Dit geleende bedrag wordt terugbetaald over een bepaalde periode, meestal met rente.

Een hypotheek daarentegen is het juridische instrument dat wordt gebruikt om de lening te beveiligen en het onroerend goed als onderpand te stellen. Het is een zakelijk recht dat wordt gevestigd op het vastgoed ten gunste van de geldschieter. Met andere woorden, de hypotheek geeft de geldschieter het recht om het onroerend goed te verkopen als de lener niet in staat is om aan zijn betalingsverplichtingen te voldoen.

Dus, in eenvoudige bewoordingen, de hypothecaire lening verwijst naar het geleende bedrag en de betalingsvoorwaarden, terwijl de hypotheek verwijst naar het juridische instrument dat wordt gebruikt om het onroerend goed als onderpand te stellen voor die lening.

Het is belangrijk op te merken dat in sommige landen of regio’s, zoals België, Nederland en andere Europese landen, de term “hypotheek” vaak wordt gebruikt om zowel naar de lening als naar het zakelijke recht op het onroerend goed te verwijzen. Dit kan leiden tot verwarring, maar het is essentieel om het onderscheid te begrijpen tussen de hypothecaire lening (het geleende bedrag) en de hypotheek (het zakelijke recht op het onroerend goed).

Is woonkrediet hetzelfde als hypothecaire lening?

Ja, woonkrediet en hypothecaire lening worden vaak als synoniemen gebruikt en verwijzen naar dezelfde vorm van lening. Beide termen worden gebruikt om een lening aan te duiden die wordt verstrekt door financiële instellingen om de aankoop van onroerend goed mogelijk te maken. Deze leningen worden meestal gedekt door een hypotheek op het vastgoed als waarborg voor de terugbetaling. Dus in essentie zijn woonkrediet en hypothecaire lening twee termen die naar dezelfde financiële producten verwijzen.

Hoeveel eigen inbreng huis 2022?

De eigen inbreng bij het kopen van een huis in 2022 kan variëren, afhankelijk van verschillende factoren, zoals de aankoopprijs van het huis, de leningvoorwaarden en uw persoonlijke financiële situatie. Over het algemeen wordt echter aanbevolen om minimaal 20% van de aankoopprijs als eigen inbreng te hebben.

Met een eigen inbreng van 20% of meer kunt u profiteren van verschillende voordelen. Het kan u helpen om een lagere rentevoet te verkrijgen op uw hypotheeklening, omdat u minder risico vormt voor de kredietverstrekker. Daarnaast kan het hebben van een hogere eigen inbreng ervoor zorgen dat u minder hoeft te lenen, waardoor uw maandelijkse aflossingen lager kunnen zijn.

Het is echter belangrijk op te merken dat sommige financiële instellingen ook hypothecaire leningen aanbieden met een lager percentage eigen inbreng, zoals 10% of zelfs 5%. In dergelijke gevallen kan het zijn dat u extra kosten moet betalen, zoals een hypotheekverzekering (ook wel bekend als PMI), die de kredietverstrekker beschermt tegen mogelijke wanbetaling.

Het is altijd verstandig om contact op te nemen met verschillende banken en financiële instellingen om hun specifieke voorwaarden en vereisten met betrekking tot eigen inbreng te bespreken. Een gesprek met een hypotheekadviseur kan ook nuttig zijn om uw persoonlijke situatie te evalueren en u te helpen bepalen hoeveel eigen inbreng voor u haalbaar is.

Onthoud dat het hebben van voldoende eigen inbreng niet alleen gunstig kan zijn bij het verkrijgen van een hypotheeklening, maar ook bij het verminderen van uw financiële lasten op lange termijn. Het kan de totale kosten van uw hypotheek verlagen en u meer financiële flexibiliteit bieden.

Kortom, hoewel 20% eigen inbreng vaak wordt aanbevolen, kunnen de vereisten variëren afhankelijk van verschillende factoren. Het is altijd raadzaam om met experts te praten en uw persoonlijke financiële situatie te evalueren om te bepalen hoeveel eigen inbreng voor u haalbaar is bij het kopen van een huis in 2022.

Hoeveel afbetalen voor 250000 euro?

De maandelijkse afbetaling voor een lening van 250.000 euro hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en het type aflossingsschema dat wordt gekozen.

Laten we als voorbeeld een hypothecaire lening nemen met een looptijd van 20 jaar (240 maanden) en een vaste rentevoet van 2%.

Om de maandelijkse afbetaling te berekenen, moeten we gebruik maken van een formule die bekend staat als de annuïteitenformule. Deze formule houdt rekening met het geleende bedrag, de rentevoet en de looptijd om de maandelijkse betaling te bepalen.

Met behulp van deze formule zou de maandelijkse afbetaling voor een lening van 250.000 euro met bovengenoemde voorwaarden ongeveer 1.294 euro zijn.

Het is echter belangrijk op te merken dat dit slechts een schatting is en dat er andere factoren kunnen zijn die invloed hebben op het uiteindelijke bedrag, zoals administratiekosten of verzekeringen die aan de lening kunnen worden toegevoegd. Daarom is het altijd raadzaam om contact op te nemen met uw financiële instelling of hypotheekadviseur om een nauwkeurige berekening te verkrijgen op basis van uw specifieke situatie en voorkeuren.

Wat zijn de hypotheekkosten?

Bij het afsluiten van een hypothecaire lening komen er verschillende kosten kijken. Het is belangrijk om deze kosten in overweging te nemen bij het plannen van uw financiën. Hier zijn enkele veelvoorkomende hypotheekkosten:

- Notariskosten: Dit zijn de kosten die in rekening worden gebracht door de notaris voor het opstellen en registreren van de hypotheekakte. Deze kosten kunnen variëren, afhankelijk van de complexiteit van de transactie en het tarief van de notaris.

- Registratierechten: Dit zijn belastingen die moeten worden betaald aan de overheid voor het registreren van de hypotheekakte. Het bedrag varieert afhankelijk van het aankoopbedrag of de waarde van het onroerend goed.

- Schattingskosten: Voordat een kredietverstrekker een hypothecaire lening verstrekt, wordt vaak een taxatie uitgevoerd om de waarde van het onroerend goed te bepalen. De kosten voor deze taxatie worden meestal door u als koper gedragen.

- Dossierkosten: Dit zijn administratieve kosten die in rekening worden gebracht door de kredietverstrekker voor het verwerken van uw hypotheekaanvraag en het opstellen van het leningdossier.

- Advies- en bemiddelingskosten: Als u gebruikmaakt van een hypotheekadviseur of tussenpersoon, kunnen er advies- en bemiddelingskosten in rekening worden gebracht voor hun diensten.

- Hypotheekaktekosten: Dit zijn kosten die worden gemaakt voor het opstellen en registreren van de hypotheekakte bij de notaris. Deze kosten kunnen variëren, afhankelijk van de complexiteit van de akte en het tarief van de notaris.

- Kosten voor hypotheekverzekeringen: Afhankelijk van uw situatie kan het nodig zijn om een hypotheekverzekering af te sluiten, zoals een schuldsaldoverzekering of een brandverzekering. De premies voor deze verzekeringen moeten ook worden meegenomen in uw totale kostenplaatje.

Het is belangrijk om rekening te houden met al deze kosten bij het bepalen van uw budget voor het afsluiten van een hypothecaire lening. Het is raadzaam om advies in te winnen bij een financieel adviseur of hypotheekadviseur om een duidelijk beeld te krijgen van alle kosten die gepaard gaan met het afsluiten van een hypotheek. Zo kunt u beter geïnformeerd beslissingen nemen en onaangename verrassingen vermijden tijdens het proces van het verwerven van uw droomwoning.

Wat is de huidige rentevoet?

Als AI-assistent heb ik geen real-time toegang tot actuele rentevoeten, omdat deze kunnen variëren afhankelijk van verschillende factoren, zoals de geldende marktomstandigheden en het beleid van individuele financiële instellingen. Om de meest recente rentevoeten te verkrijgen, raad ik u aan contact op te nemen met verschillende banken of financiële instellingen in uw regio. Zij kunnen u voorzien van specifieke informatie over de huidige rentetarieven voor hypothecaire leningen.

Wat is een hypothecaire lening?

Een hypothecaire lening, ook wel bekend als een hypotheeklening, is een lening die wordt verstrekt door financiële instellingen, zoals banken, om de aankoop van onroerend goed mogelijk te maken. Het kan worden gebruikt voor het kopen van een huis, appartement of ander vastgoed.

Bij het afsluiten van een hypothecaire lening wordt het onroerend goed dat u wilt kopen als onderpand gebruikt. Dit betekent dat de geldverstrekker een hypotheekrecht vestigt op het vastgoed. Als u niet in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden, heeft de geldverstrekker het recht om het onroerend goed te verkopen en zo zijn geld terug te krijgen.

De belangrijkste kenmerken van een hypothecaire lening zijn:

- Looptijd: Een hypothecaire lening heeft meestal een langere looptijd dan andere soorten leningen, vaak tot wel 30 jaar. Dit stelt u in staat om de lening over een langere periode af te betalen.

- Rentevoet: Bij het afsluiten van een hypothecaire lening kunt u kiezen tussen verschillende renteopties. Een vaste rentevoet blijft gedurende de hele looptijd van de lening hetzelfde, terwijl bij een variabele rentevoet deze kan stijgen of dalen afhankelijk van marktomstandigheden.

- Terugbetaling: U betaalt uw hypothecaire lening doorgaans in maandelijkse termijnen terug. Deze termijnen bestaan uit een deel kapitaal (aflossing) en een deel rente. In het begin van de lening zijn de rentekosten meestal hoger, terwijl naarmate u meer aflost, het aandeel van het kapitaal toeneemt.

- Kosten: Het afsluiten van een hypothecaire lening brengt kosten met zich mee, zoals notariskosten, registratierechten en administratieve kosten. Deze kosten variëren afhankelijk van het geleende bedrag en de geldverstrekker.

Het afsluiten van een hypothecaire lening is een belangrijke financiële beslissing die zorgvuldig moet worden overwogen. Het is belangrijk om uw financiële situatie grondig te analyseren en rekening te houden met uw toekomstige verplichtingen voordat u een hypothecaire lening afsluit. Het is ook raadzaam om verschillende aanbieders te vergelijken en professioneel advies in te winnen om de beste voorwaarden en opties te vinden die passen bij uw persoonlijke situatie.

Wat kost het om 100.000 euro te lenen?

De kosten van het lenen van 100.000 euro kunnen variëren, afhankelijk van verschillende factoren zoals de rentevoet, de looptijd van de lening en de specifieke voorwaarden die door de kredietverstrekker worden aangeboden. Over het algemeen bestaan de kosten uit twee belangrijke elementen: de rente en eventuele bijkomende kosten.

1. Rente: De rentevoet is een percentage dat wordt berekend over het geleende bedrag en dat u moet betalen aan de kredietverstrekker als vergoeding voor het verstrekken van de lening. De rente kan variabel of vast zijn, afhankelijk van uw keuze en wat wordt aangeboden door de kredietverstrekker. Het exacte bedrag dat u aan rente betaalt, hangt af van het rentepercentage en de looptijd van uw lening.

2. Bijkomende kosten: Naast de rente kunnen er ook andere kosten verbonden zijn aan het lenen van 100.000 euro. Deze kunnen onder meer administratiekosten, notariskosten en verzekeringen omvatten. Het is belangrijk om deze bijkomende kosten in overweging te nemen bij het berekenen van de totale kosten van uw lening.

Om een nauwkeurig beeld te krijgen van wat het kost om 100.000 euro te lenen, is het raadzaam om contact op te nemen met verschillende kredietverstrekkers en offertes aan te vragen. Op basis daarvan kunt u verschillende aanbiedingen vergelijken en bepalen welke optie het beste bij uw financiële situatie past.

Houd er rekening mee dat het lenen van geld altijd gepaard gaat met verantwoordelijkheden en verplichtingen. Zorg ervoor dat u de voorwaarden van de lening volledig begrijpt voordat u een definitieve beslissing neemt en overweeg om professioneel advies in te winnen als u twijfels of vragen heeft.

Wat is de rentevoet op dit moment?

Als AI-model heb ik geen real-time toegang tot de huidige rentevoeten. Rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals de economische situatie, het type lening en de geldende marktomstandigheden. Het is raadzaam om contact op te nemen met financiële instellingen of hypotheekverstrekkers om de meest actuele rentevoeten te verkrijgen. Zij kunnen u voorzien van specifieke informatie en een nauwkeurig overzicht van de rentetarieven die momenteel beschikbaar zijn.

Wat zijn de verschillen tussen consumptief krediet en hypothecair krediet?

Consumptief krediet en hypothecair krediet zijn twee verschillende vormen van leningen die worden gebruikt voor verschillende doeleinden. Hier zijn de belangrijkste verschillen tussen deze twee soorten krediet:

Doel van de lening:

– Consumptief krediet: Dit type lening wordt meestal gebruikt voor persoonlijke uitgaven, zoals het financieren van een auto, het doen van een renovatie, het betalen van medische kosten of het aflossen van andere kleinere schulden.

– Hypothecair krediet: Dit type lening is specifiek bedoeld voor de aankoop van onroerend goed, zoals een huis of een appartement.

Onderpand:

– Consumptief krediet: In de meeste gevallen vereist consumptief krediet geen onderpand of waarborg. Het is vaak gebaseerd op het inkomen en de kredietwaardigheid van de lener.

– Hypothecair krediet: Bij hypothecair krediet wordt er altijd een hypotheek gevestigd op het vastgoed als onderpand voor de lening. Dit betekent dat als de lener niet aan zijn betalingsverplichtingen voldoet, de bank het recht heeft om het onroerend goed te verkopen om zo hun geld terug te krijgen.

Looptijd:

– Consumptief krediet: De looptijd van consumptief krediet is meestal korter, variërend van enkele maanden tot enkele jaren.

– Hypothecair krediet: Hypothecaire leningen hebben over het algemeen langere looptijden, vaak tot wel 30 jaar. Dit komt omdat de bedragen vaak hoger zijn en het aflossen van de lening over een langere periode haalbaarder is.

Rentetarieven:

– Consumptief krediet: De rentetarieven voor consumptief krediet zijn meestal hoger dan die voor hypothecair krediet. Dit komt doordat consumptief krediet over het algemeen als risicovoller wordt beschouwd.

– Hypothecair krediet: Hypothecaire leningen hebben doorgaans lagere rentetarieven, omdat ze worden gedekt door het onderpand (het onroerend goed) en als minder risicovol worden beschouwd.

Het is belangrijk om te begrijpen dat elk type lening zijn eigen voor- en nadelen heeft en geschikt is voor verschillende financiële behoeften. Het is altijd verstandig om advies in te winnen bij financiële professionals voordat u een beslissing neemt over welk type lening het beste bij uw specifieke situatie past.