Krediet: De Sleutel tot Financiële Groei en Mogelijkheden

Krediet: Het Financiële Hulpmiddel voor Uw Ambities

In de wereld van financiën is krediet een term die vaak wordt gebruikt, maar wat houdt het eigenlijk in en hoe kan het u helpen uw doelen te bereiken? In dit artikel gaan we dieper in op krediet en de voordelen ervan voor individuen en bedrijven.

Krediet is in essentie een financieel instrument dat mensen en bedrijven in staat stelt om geld te lenen voor verschillende doeleinden. Het stelt individuen bijvoorbeeld in staat om een huis te kopen, een auto aan te schaffen of een persoonlijk project te financieren. Voor bedrijven kan krediet worden gebruikt voor investeringen, uitbreiding van activiteiten of het overbruggen van tijdelijke liquiditeitsproblemen.

Eén van de belangrijkste voordelen van krediet is dat het flexibiliteit biedt. In plaats van al het benodigde geld upfront te moeten betalen, kunt u met krediet gebruik maken van geleend geld en het later terugbetalen volgens afgesproken voorwaarden. Dit geeft u de mogelijkheid om uw ambities na te streven zonder dat u al het benodigde kapitaal direct hoeft te hebben.

Een ander voordeel van krediet is dat het u kan helpen uw financiële situatie beter te beheren. Met behulp van krediet kunt u grote aankopen doen of investeringen doen zonder dat dit direct grote invloed heeft op uw beschikbare contanten. U kunt bijvoorbeeld een auto leasen in plaats van deze volledig te kopen, waardoor u uw geld kunt gebruiken voor andere belangrijke uitgaven of om te sparen.

Daarnaast kan krediet ook uw koopkracht vergroten. Als u bijvoorbeeld een huis wilt kopen, maar niet genoeg spaargeld heeft om de volledige aankoopprijs te betalen, kunt u een hypotheek afsluiten. Dit stelt u in staat om het huis te kopen en de betalingen in termijnen te doen, terwijl u tegelijkertijd kunt profiteren van het bezit en de waardevermeerdering van het onroerend goed.

Het is echter belangrijk om op verantwoorde wijze met krediet om te gaan. Het is raadzaam om alleen leningen af te sluiten die u zich daadwerkelijk kunt veroorloven en waarvan u zeker weet dat u ze op tijd kunt terugbetalen. Het is ook verstandig om verschillende leningsopties te vergelijken en de beste voorwaarden en rentetarieven te vinden die passen bij uw financiële situatie.

Bij het aanvragen van krediet is het ook belangrijk om rekening te houden met uw kredietwaardigheid. Kredietverstrekkers beoordelen uw vermogen om leningen terug te betalen op basis van factoren zoals uw inkomsten, uitgaven, schulden en betalingsgeschiedenis. Het is dus essentieel om een goede financiële reputatie op te bouwen door tijdig uw rekeningen te betalen en verantwoordelijk met geld om te gaan.

Kortom, krediet kan een waardevol financieel hulpmiddel zijn om uw ambities te verwezenlijken. Het biedt flexibiliteit, helpt u uw financiën beter te beheren en vergroot uw koopkracht. Het is echter belangrijk om verantwoordelijk met krediet om te gaan en alleen leningen af te sluiten die passen bij uw financiële situatie. Met de juiste aanpak kan krediet u helpen uw doelen te bereiken en een stabiele financiële toekomst op te bouwen.

7 Tips voor verstandig kredietgebruik

- Wees bewust van je kredietscore

- Betaal altijd op tijd

- Leef binnen je middelen

- Vergelijk leningen

- Wees voorzichtig met het aantal leningen

- Houd rekening met rentekosten

- Informeer naar flexibele aflossingsmogelijkheden

Wees bewust van je kredietscore

Wees bewust van je kredietscore: Een belangrijke tip bij het beheren van je krediet

Wanneer het gaat om het aanvragen van een lening, een hypotheek of zelfs het huren van een appartement, is je kredietscore een cruciale factor die bepaalt of je in aanmerking komt en tegen welke voorwaarden. Het is daarom essentieel om bewust te zijn van je kredietscore en deze actief te beheren.

Je kredietscore is een numerieke weergave van je kredietwaardigheid. Het geeft potentiële kredietverstrekkers inzicht in hoe betrouwbaar je bent als het gaat om het terugbetalen van leningen en het nakomen van financiële verplichtingen. Hoe hoger je score, hoe groter de kans dat je wordt goedgekeurd voor leningen en hoe gunstiger de rentetarieven kunnen zijn.

Om bewust te zijn van je kredietscore, is het belangrijk om regelmatig je creditrapport te controleren. Dit rapport bevat informatie over je financiële geschiedenis, zoals openstaande rekeningen, betalingsachterstanden en eventuele negatieve aantekeningen. Door dit rapport regelmatig te controleren, kun je eventuele fouten of onjuistheden opsporen en corrigeren.

Het is ook belangrijk om verantwoordelijk met krediet om te gaan. Dit betekent dat je rekeningen op tijd betaalt, geen grote schulden opbouwt die moeilijk af te lossen zijn en zorgvuldig omgaat met leningen. Het hebben van een positieve betalingsgeschiedenis en het vermijden van overmatige schulden kan je kredietscore aanzienlijk verbeteren.

Een andere manier om je kredietscore te beheren, is door een goede balans te vinden tussen verschillende soorten krediet. Het hebben van een mix van leningen, zoals creditcards, persoonlijke leningen of een hypotheek, kan bijdragen aan een gezonde kredietscore. Dit laat zien dat je in staat bent om met verschillende soorten krediet om te gaan en verantwoordelijkheid te nemen voor je financiële verplichtingen.

Ten slotte is het belangrijk om geduldig te zijn bij het verbeteren van je kredietscore. Het opbouwen van een goede score kost tijd en consistent financieel gedrag. Het is geen quick-fix oplossing, maar eerder een langetermijnproces dat discipline en toewijding vereist.

Dus wees bewust van je kredietscore en neem actie om deze te beheren. Door regelmatig je creditrapport te controleren, verantwoordelijk met krediet om te gaan en geduldig te zijn, kun je werken aan het verbeteren van je score en profiteren van de voordelen die dit met zich meebrengt bij het aanvragen van leningen of andere financiële transacties.

Betaal altijd op tijd

Een belangrijke tip als het gaat om krediet is om altijd op tijd te betalen. Of het nu gaat om een lening, creditcardrekening of andere financiële verplichtingen, het nakomen van uw betalingsverplichtingen is essentieel.

Het tijdig betalen van uw kredietverplichtingen heeft verschillende voordelen. Ten eerste helpt het u om een goede kredietwaardigheid op te bouwen en te behouden. Kredietverstrekkers beoordelen uw kredietwaardigheid op basis van uw betalingsgeschiedenis. Door altijd op tijd te betalen, toont u aan dat u een betrouwbare en verantwoordelijke lener bent. Dit kan in de toekomst gunstig zijn wanneer u andere leningen wilt afsluiten of bijvoorbeeld een hypotheek wilt aanvragen.

Ten tweede voorkomt het betalen op tijd extra kosten zoals boetes en rente. Wanneer u te laat betaalt, kunnen er boetes of vertragingsrente in rekening worden gebracht, wat de totale kosten van uw krediet kan verhogen. Door op tijd te betalen, bespaart u niet alleen geld, maar behoudt u ook de controle over uw financiën.

Daarnaast heeft het tijdig voldoen aan uw betalingsverplichtingen ook invloed op uw gemoedsrust. Het geeft u gemoedsrust omdat u weet dat u aan uw financiële verplichtingen voldoet en geen achterstallige schulden heeft die zich kunnen opstapelen.

Om ervoor te zorgen dat u altijd op tijd betaalt, kunt u gebruik maken van automatische betalingen of herinneringen instellen in uw agenda of telefoon. Dit helpt u om geen betalingsdeadlines te missen en zorgt ervoor dat uw financiële verplichtingen altijd worden nagekomen.

Kortom, het betalen van uw kredietverplichtingen op tijd is cruciaal voor een gezonde financiële situatie. Het opbouwen van een goede kredietwaardigheid, het vermijden van extra kosten en het hebben van gemoedsrust zijn allemaal voordelen die voortvloeien uit het tijdig voldoen aan uw betalingsverplichtingen. Dus onthoud: betaal altijd op tijd en neem de controle over uw financiën in eigen handen.

Leef binnen je middelen

Leef binnen je middelen: Een Sleutel tot Financiële Stabiliteit

Een van de belangrijkste tips als het gaat om krediet en financiële gezondheid is om binnen je middelen te leven. Wat betekent dit precies? Het betekent dat je je uitgaven en levensstijl afstemt op wat je kunt veroorloven, rekening houdend met je inkomen en financiële verplichtingen.

Het kan verleidelijk zijn om te leven boven je stand, vooral wanneer er mogelijkheden zijn om geld te lenen. Maar het is belangrijk om te onthouden dat krediet geen vrijbrief is om ongebreideld uit te geven. Het gebruik van krediet zou verstandig moeten zijn en gericht moeten zijn op het bereiken van doelen, in plaats van een manier om een luxueuze levensstijl te financieren die buiten je bereik ligt.

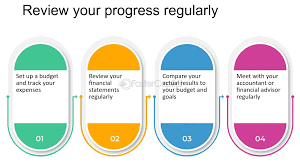

Door binnen je middelen te leven, kun je financiële stabiliteit creëren en toekomstige problemen voorkomen. Het helpt je om schulden onder controle te houden en stress over geld te verminderen. Hier zijn een paar praktische tips om binnen je middelen te leven:

- Maak een budget: Stel een budget op waarin al je inkomsten en uitgaven worden bijgehouden. Dit geeft je inzicht in waar je geld naartoe gaat en helpt bij het stellen van prioriteiten.

- Wees realistisch: Wees eerlijk tegenover jezelf over wat haalbaar is met jouw inkomen. Pas jouw levensstijl aan zodat deze past bij jouw financiële situatie.

- Vermijd impulsieve aankopen: Denk goed na voordat je iets koopt. Vraag jezelf af of het een noodzaak is en of je het je echt kunt veroorloven.

- Spaar voor noodgevallen: Zorg ervoor dat je een buffer hebt voor onverwachte uitgaven. Dit kan helpen om te voorkomen dat je in de verleiding komt om geld te lenen in geval van financiële tegenslagen.

- Wees bewust van je uitgavenpatroon: Houd je uitgaven in de gaten en zoek naar manieren om te besparen waar mogelijk. Kleine veranderingen kunnen op de lange termijn een groot verschil maken.

Leven binnen je middelen vereist discipline en bewustzijn, maar het kan leiden tot financiële gemoedsrust en vrijheid. Het stelt je in staat om controle te hebben over jouw financiën en te werken aan het bereiken van jouw doelen op een duurzame manier. Dus onthoud, wees verstandig met krediet en leef binnen jouw middelen voor een stabiele financiële toekomst.

Vergelijk leningen

Vergelijk Leningen: De Sleutel tot de Beste Financiële Optie

Als u op zoek bent naar een lening, is het van cruciaal belang om de tijd te nemen en verschillende leningen met elkaar te vergelijken voordat u een beslissing neemt. Het vergelijken van leningen kan u helpen om de beste financiële optie te vinden die past bij uw behoeften en uw financiële situatie.

Het eerste wat u moet doen bij het vergelijken van leningen is om verschillende kredietverstrekkers te onderzoeken. Kijk naar banken, kredietunies en online geldverstrekkers en verzamel informatie over hun rentetarieven, voorwaarden en klantenservice. Het is ook belangrijk om te kijken naar eventuele extra kosten, zoals administratiekosten of boetes voor vervroegde aflossing.

Een andere belangrijke factor om te overwegen bij het vergelijken van leningen is de rentevoet. De rentevoet bepaalt hoeveel u in totaal zult betalen voor de lening. Een lagere rentevoet kan u helpen geld te besparen op lange termijn, terwijl een hogere rentevoet uw maandelijkse betalingen kan verhogen. Zorg ervoor dat u begrijpt of de rentevoet vast of variabel is en hoe deze kan veranderen gedurende de looptijd van de lening.

Daarnaast moet u ook rekening houden met de looptijd van de lening. Een kortere looptijd kan leiden tot hogere maandelijkse betalingen, maar u betaalt minder rente over de gehele looptijd van de lening. Een langere looptijd kan daarentegen lagere maandelijkse betalingen betekenen, maar u betaalt uiteindelijk meer rente. Overweeg uw financiële situatie en bepaal welke looptijd het beste bij u past.

Het vergelijken van leningen kan ook betrekking hebben op het vergelijken van de voorwaarden en flexibiliteit van de lening. Sommige leningen bieden bijvoorbeeld de mogelijkheid om vervroegd af te lossen zonder boetes, terwijl andere leningen dit niet toestaan. Het is ook belangrijk om te kijken naar eventuele bijkomende voordelen, zoals een flexibele betalingsregeling of de mogelijkheid om uw lening te herfinancieren als dat nodig is.

Door leningen te vergelijken voordat u een keuze maakt, kunt u ervoor zorgen dat u de beste financiële optie kiest die past bij uw behoeften en budget. Het kan een tijdsinvestering zijn, maar het kan u helpen om geld te besparen op lange termijn en uw financiële situatie te verbeteren. Neem dus de tijd om verschillende leningen te vergelijken en maak een weloverwogen beslissing die past bij uw financiële doelen.

Onthoud altijd dat het verstandig is om professioneel advies in te winnen voordat u definitieve beslissingen neemt met betrekking tot financiële producten.

Wees voorzichtig met het aantal leningen

Wees voorzichtig met het aantal leningen: Een verstandige financiële keuze

In een wereld waarin krediet gemakkelijk toegankelijk is, kan het verleidelijk zijn om meerdere leningen af te sluiten. Of het nu gaat om een persoonlijke lening, een autolening of een creditcard, het lijkt misschien handig om verschillende financieringsbronnen te hebben. Echter, het is belangrijk om voorzichtig te zijn met het aantal leningen dat u aangaat en de gevolgen ervan goed te begrijpen.

Een van de belangrijkste redenen om voorzichtig te zijn met het aantal leningen is de impact op uw financiële stabiliteit. Elke lening brengt maandelijkse betalingsverplichtingen met zich mee, inclusief rente en aflossing. Als u meerdere leningen heeft, kan dit een aanzienlijke druk leggen op uw budget en uw vermogen om aan al uw financiële verplichtingen te voldoen.

Bovendien kan het hebben van meerdere leningen ook invloed hebben op uw kredietwaardigheid. Kredietverstrekkers beoordelen uw kredietwaardigheid op basis van verschillende factoren, waaronder uw schuldenlast en betalingsgeschiedenis. Als u te veel leningen heeft of moeite heeft om ze allemaal tijdig af te lossen, kan dit leiden tot lagere kredietscores en moeilijkheden bij het verkrijgen van toekomstige financiering.

Een andere factor om rekening mee te houden is de totale kosten van de leningen. Elke lening brengt rentekosten met zich mee, en hoe meer leningen u heeft, hoe hoger de totale rentelast kan zijn. Het is belangrijk om de rentetarieven en voorwaarden van elke lening zorgvuldig te vergelijken en te overwegen of het echt nodig is om meerdere leningen aan te gaan.

Een verstandige benadering van krediet is om alleen leningen af te sluiten die u daadwerkelijk nodig heeft en die u zich kunt veroorloven. Voordat u een nieuwe lening aangaat, is het belangrijk om uw financiële situatie grondig te evalueren en na te gaan of u de maandelijkse betalingen kunt dragen naast uw andere financiële verplichtingen. Het opstellen van een budget kan u helpen inzicht te krijgen in uw inkomsten en uitgaven, zodat u weloverwogen beslissingen kunt nemen.

Kortom, wees voorzichtig met het aantal leningen dat u aangaat. Hoewel krediet handig kan zijn, kan een overmatig aantal leningen leiden tot financiële stress en negatieve gevolgen voor uw kredietwaardigheid. Neem de tijd om uw financiële behoeften zorgvuldig te evalueren en maak verstandige keuzes bij het aangaan van leningen. Op die manier kunt u uw financiële stabiliteit behouden en op een verantwoorde manier gebruik maken van krediet als hulpmiddel voor uw doelen.

Houd rekening met rentekosten

Houd rekening met rentekosten: Een Belangrijke Overweging bij Krediet

Bij het nemen van een kredietbeslissing is het van essentieel belang om rekening te houden met de rentekosten. Rentekosten zijn de kosten die u betaalt voor het lenen van geld en kunnen een aanzienlijke invloed hebben op uw totale terugbetalingsbedrag. In dit artikel zullen we bespreken waarom het belangrijk is om deze kosten in overweging te nemen bij het afsluiten van een krediet.

Rentekosten worden meestal uitgedrukt als een jaarlijks percentage, ook wel bekend als de rentevoet. Dit percentage wordt toegepast op het geleende bedrag en bepaalt hoeveel extra geld u moet betalen bovenop het oorspronkelijke bedrag. Het is belangrijk om te begrijpen dat hoe hoger de rentevoet, hoe meer u uiteindelijk zult betalen.

Wanneer u een krediet afsluit, moet u niet alleen kijken naar het geleende bedrag en de maandelijkse aflossingen, maar ook naar de totale kosten over de looptijd van de lening. Door dit te doen, krijgt u een duidelijk beeld van wat uw financiële verplichtingen zullen zijn en kunt u beter inschatten of u zich deze kunt veroorloven.

Het vergelijken van verschillende leningsopties en hun rentetarieven is dan ook cruciaal. Een iets lagere rente kan op lange termijn aanzienlijke besparingen opleveren. Het kan verleidelijk zijn om te kiezen voor een lening met een lagere maandelijkse aflossing, maar als de rentevoet hoog is, kunnen de totale kosten uiteindelijk veel hoger uitvallen.

Een andere factor om in gedachten te houden is de looptijd van de lening. Hoewel een kortere looptijd kan resulteren in hogere maandelijkse aflossingen, kan het uiteindelijk leiden tot lagere rentekosten. Dit komt doordat u minder tijd heeft om rente op te bouwen. Het kan dus voordelig zijn om te kiezen voor een kortere looptijd als uw financiële situatie dit toelaat.

Het is ook belangrijk om te onthouden dat rentekosten niet alleen van toepassing zijn op leningen, maar ook op kredietkaarten en andere vormen van krediet. Bij het gebruik van een kredietkaart moeten de rentekosten worden meegerekend als u het saldo niet volledig aflost aan het einde van elke maand. Het vermijden van hoge rentetarieven kan u helpen om financieel gezond te blijven en onnodige schulden te voorkomen.

Kortom, het is essentieel om rekening te houden met rentekosten bij het afsluiten van een krediet. Door verschillende leningsopties en hun rentetarieven te vergelijken, kunt u de beste keuze maken die past bij uw financiële situatie. Het begrijpen van de impact van rente op uw totale terugbetalingsbedrag zal u helpen om verstandige financiële beslissingen te nemen en uw financiële welzijn te waarborgen.

Informeer naar flexibele aflossingsmogelijkheden

Informeer naar flexibele aflossingsmogelijkheden: Een slimme zet bij krediet

Wanneer u een lening afsluit, is het belangrijk om niet alleen te kijken naar de rentevoet en het geleende bedrag, maar ook naar de aflossingsmogelijkheden. Een tip die u hierbij kan helpen, is informeren naar flexibele aflossingsmogelijkheden.

Flexibele aflossingsmogelijkheden bieden u de vrijheid om uw lening op een manier terug te betalen die past bij uw financiële situatie en behoeften. In plaats van vast te zitten aan een strikt aflossingsschema, kunt u met flexibiliteit uw betalingen aanpassen op basis van veranderingen in uw inkomen of andere financiële omstandigheden.

Stel dat u bijvoorbeeld een onverwachte uitgave heeft en tijdelijk minder geld beschikbaar heeft om uw lening af te lossen. Met flexibele aflossingsmogelijkheden kunt u mogelijk een pauze nemen in uw betalingen of de maandelijkse termijnen aanpassen totdat uw financiële situatie weer stabiel is.

Daarnaast kunnen flexibele aflossingsmogelijkheden ook van pas komen als u extra geld heeft en sneller wilt aflossen dan gepland. U kunt ervoor kiezen om extra betalingen te doen zonder boetes of extra kosten, waardoor u de totale looptijd van de lening verkort en mogelijk rentekosten bespaart.

Het is belangrijk om bij het aanvragen van een lening specifiek te vragen naar de flexibele aflossingsmogelijkheden die een kredietverstrekker biedt. Sommige leningsovereenkomsten kunnen bijvoorbeeld gratis vervroegde aflossingen toestaan, terwijl andere mogelijk een kleine vergoeding in rekening brengen. Door deze informatie vooraf te verkrijgen, kunt u weloverwogen beslissingen nemen en de lening vinden die het beste bij uw behoeften past.

Het informeren naar flexibele aflossingsmogelijkheden is een slimme zet bij het afsluiten van een lening. Het geeft u de flexibiliteit en controle over uw financiële verplichtingen en stelt u in staat om uw lening aan te passen aan veranderingen in uw leven. Neem dus de tijd om deze opties te onderzoeken en kies voor een kredietverstrekker die u de vrijheid biedt om uw lening op uw eigen tempo terug te betalen.