Hypotheek Berekenen: Een Stap in de Richting van Jouw Droomhuis

Het kopen van een huis is een grote stap in het leven. Het brengt niet alleen opwinding met zich mee, maar ook veel vragen en beslissingen. Een van de belangrijkste aspecten bij het kopen van een huis is het bepalen van je hypotheek. Het berekenen van je hypotheek helpt je om inzicht te krijgen in wat je kunt lenen en welke maandelijkse lasten daarbij horen. In dit artikel zullen we dieper ingaan op het belang van het berekenen van je hypotheek en hoe je dit kunt doen.

Een hypotheek berekenen is essentieel omdat het je helpt om realistische verwachtingen te hebben over wat haalbaar is binnen jouw financiële situatie. Het geeft je een idee van de maximale lening die je kunt krijgen op basis van jouw inkomen, spaargeld en andere financiële verplichtingen. Door deze berekening te maken, kun je gericht op zoek gaan naar een woning die past binnen jouw budget.

Om een hypotheekberekening te maken, moet je rekening houden met verschillende factoren. Ten eerste speelt jouw inkomen een grote rol bij het bepalen van de hoogte van de lening die je kunt krijgen. Hoe hoger jouw inkomen, hoe groter de kans dat je een hogere lening kunt afsluiten. Daarnaast wordt er gekeken naar jouw spaargeld en eventuele andere bezittingen die kunnen dienen als onderpand voor de lening.

Echter, naast deze financiële aspecten zijn er nog andere factoren die meespelen bij het berekenen van een hypotheek. Zo wordt er ook gekeken naar de waarde van de woning die je wilt kopen en het rentepercentage dat op dat moment geldt. Dit heeft invloed op de hoogte van jouw maandelijkse hypotheeklasten.

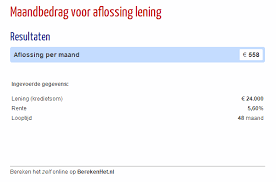

Gelukkig hoef je deze berekeningen niet zelf uit te voeren. Er zijn tegenwoordig verschillende online tools beschikbaar die je kunnen helpen bij het berekenen van jouw hypotheek. Deze tools vragen om wat basisinformatie, zoals jouw inkomen, spaargeld en gewenste hypotheekvorm, en geven je vervolgens een indicatie van wat je kunt lenen en wat de maandelijkse lasten zullen zijn.

Het is echter belangrijk om te onthouden dat deze online tools slechts een indicatie geven. Voor een nauwkeurige berekening is het verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen en een gedetailleerde hypotheekberekening maken op basis van jouw specifieke wensen en behoeften.

Het berekenen van jouw hypotheek is dus een belangrijke stap in het koopproces van een huis. Het geeft je inzicht in wat haalbaar is binnen jouw financiële mogelijkheden en helpt je bij het nemen van weloverwogen beslissingen. Of je nu voor het eerst een huis koopt of al ervaring hebt, het maken van een hypotheekberekening is altijd verstandig. Neem de tijd om jouw financiële situatie te evalueren en maak gebruik van de beschikbare tools en expertise om jouw droomhuis binnen handbereik te brengen.

28 Veelgestelde vragen over het berekenen van een hypotheek

- Wat kost 200.000 euro lenen?

- Hoeveel hypotheek voor 1200 euro per maand?

- Hoeveel hypotheek bij 35000 bruto?

- Hoeveel afbetalen voor 250000 euro?

- Wat betaal je bij 500.000 hypotheek?

- Hoe kan ik berekenen hoeveel hypotheek ik kan krijgen?

- Hoeveel kan ik lenen voor 500 euro per maand?

- Wat kost het om 100.000 euro lenen?

- Kan je nog op 30 jaar lenen?

- Hoeveel procent van je inkomen mag je lenen?

- Hoe bereken je zelf hypotheek?

- Wat kost een hypotheek van 150.000 euro?

- Wat kost een hypotheek van 200.000 per maand?

- Hoeveel kan ik kopen met mijn salaris?

- Hoeveel hypotheek kan ik krijgen voor 1000 euro per maand?

- Hoeveel hypotheek met 40000 bruto?

- Hoeveel hypotheek voor 700 euro per maand?

- Wat kost een hypotheek van 300.000 euro?

- Hoeveel maandlasten bij hypotheek van 500000?

- Hoe bereken je hypotheek bedrag?

- Wat kost een hypotheek van 100.000 euro?

- Hoeveel hypotheek betaal ik bij 250000?

- Wat kost een huis van 250.000 per maand?

- Hoe zelf hypotheek berekenen?

- Hoeveel hypotheek krijg ik met mijn salaris?

- Hoe bereken ik de hypotheek?

- Hoeveel moet je verdienen voor een hypotheek van 2 miljoen?

- Hoe word hypotheek bedrag berekend?

Wat kost 200.000 euro lenen?

De kosten van het lenen van 200.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten. Het is belangrijk om te weten dat een lening niet alleen bestaat uit het geleende bedrag, maar ook uit de rente die je moet betalen over de looptijd van de lening.

Om een idee te krijgen van de totale kosten van het lenen van 200.000 euro, is het handig om naar het rentepercentage te kijken. Stel dat je een hypothecaire lening wilt afsluiten met een rentepercentage van 2,5% en een looptijd van 20 jaar.

Met deze gegevens kun je gebruik maken van een online hypotheekcalculator om een schatting te maken van de maandelijkse lasten. Op basis hiervan kun je ook berekenen wat uiteindelijk de totale kosten zullen zijn.

Houd er rekening mee dat naast het geleende bedrag en de rente, er ook andere kosten kunnen zijn zoals administratiekosten, notariskosten en eventueel advieskosten. Deze kosten kunnen per situatie verschillen en moeten worden meegenomen bij het bepalen van de totale kosten.

Het is altijd verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurige berekening te laten maken op basis van jouw persoonlijke situatie. Zij kunnen je voorzien van gedetailleerde informatie over de totale kosten en helpen bij het vinden van de beste lening die past bij jouw behoeften en financiële mogelijkheden.

Hoeveel hypotheek voor 1200 euro per maand?

Om te berekenen hoeveel hypotheek je kunt krijgen met een maandelijkse betalingslimiet van 1200 euro, zijn er verschillende factoren waarmee rekening moet worden gehouden. De belangrijkste factoren zijn het rentepercentage, de looptijd van de lening en het type hypotheek dat je wilt afsluiten. Daarnaast is ook jouw inkomen van invloed op de hoogte van de hypotheek die je kunt krijgen.

Om een ruwe schatting te maken, kun je gebruikmaken van de zogenaamde ‘loan-to-income’ ratio (LTI-ratio). Deze ratio wordt vaak gebruikt door hypotheekverstrekkers om te bepalen hoeveel ze bereid zijn uit te lenen op basis van het inkomen. Over het algemeen wordt een LTI-ratio van 4 of 5 als redelijk beschouwd.

Laten we ervan uitgaan dat we een conservatieve LTI-ratio van 4 gebruiken. Dit betekent dat het totale bedrag dat je kunt lenen ongeveer vier keer jouw jaarlijkse bruto-inkomen is. Om dit om te zetten naar een maandbedrag, kun je jouw jaarlijkse bruto-inkomen delen door 12.

Stel dat jouw jaarlijkse bruto-inkomen bijvoorbeeld 60.000 euro is (5.000 euro per maand). Als we deze waarde vermenigvuldigen met de LTI-ratio van 4, zou je in theorie in aanmerking kunnen komen voor een hypotheek van maximaal 240.000 euro.

Het is belangrijk om op te merken dat dit slechts een ruwe schatting is en dat er andere factoren zijn die van invloed kunnen zijn op de hoogte van de hypotheek die je kunt krijgen. Daarnaast moet je ook rekening houden met andere financiële verplichtingen, zoals leningen of schulden, die van invloed kunnen zijn op jouw maximale hypotheekbedrag.

Om een nauwkeuriger beeld te krijgen van jouw mogelijkheden en om te weten te komen hoeveel hypotheek je daadwerkelijk kunt krijgen, is het raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen en een gedetailleerde berekening maken op basis van jouw specifieke omstandigheden.

Hoeveel hypotheek bij 35000 bruto?

Bij het bepalen van de hoogte van een hypotheek wordt er naar verschillende factoren gekeken, waaronder het bruto-inkomen. Het bruto-inkomen is het totale inkomen vóór aftrek van belastingen en sociale premies. Om een indicatie te krijgen van de hypotheek die je kunt krijgen op basis van een bruto-inkomen van €35.000, moet je rekening houden met enkele andere factoren.

Een belangrijke factor is het percentage dat wordt gebruikt om te bepalen hoeveel je kunt lenen. Dit percentage kan variëren afhankelijk van jouw persoonlijke situatie en de geldende regelgeving op het gebied van hypotheekverstrekking. Over het algemeen wordt er vaak uitgegaan van een percentage tussen de 4,5% en 5% van het bruto-inkomen.

Laten we als voorbeeld uitgaan van een percentage van 4,5%. Bij een bruto-inkomen van €35.000 zou dit betekenen dat je in theorie een hypotheek kunt krijgen met een maximale jaarlijkse last (inclusief rente en aflossing) van €35.000 x 4,5% = €1.575.

Het is echter belangrijk om te benadrukken dat dit slechts een indicatie is en dat er andere factoren zijn die ook meespelen bij het bepalen van de hoogte van jouw hypotheek. Zo wordt er onder andere gekeken naar jouw financiële verplichtingen, zoals eventuele leningen of schulden, en naar de waarde van de woning die je wilt kopen.

Om een nauwkeurige berekening te maken van de hypotheek die je kunt krijgen, is het verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen en rekening houden met alle relevante factoren om een gedetailleerde berekening te maken.

Het is ook goed om te weten dat hypotheekverstrekkers vaak kijken naar jouw netto-inkomen in plaats van het bruto-inkomen. Het netto-inkomen is het bedrag dat je daadwerkelijk ontvangt na aftrek van belastingen en sociale premies. Dit kan invloed hebben op de hoogte van de hypotheek die je kunt krijgen.

Al met al is het dus raadzaam om professioneel advies in te winnen bij het bepalen van de hoogte van jouw hypotheek op basis van jouw specifieke situatie. Een financieel expert kan je helpen bij het maken van een nauwkeurige berekening en je begeleiden bij het verkrijgen van de juiste hypotheek voor jouw droomhuis.

Hoeveel afbetalen voor 250000 euro?

De maandelijkse afbetaling voor een lening van 250.000 euro hangt af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest. Om een nauwkeurige berekening te maken, is het belangrijk om te weten welke rentevoet en looptijd van toepassing zijn.

Laten we als voorbeeld aannemen dat je een hypothecaire lening wilt afsluiten met een looptijd van 20 jaar (240 maanden) en een vaste rentevoet van 2%. Met deze gegevens kunnen we een indicatieve berekening maken.

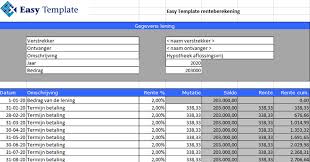

Om de maandelijkse afbetaling te berekenen, maken we gebruik van de annuïteitenformule. Deze formule houdt rekening met zowel het geleende bedrag als de rente over de gehele looptijd. Bij een annuïtaire lening blijft het maandelijkse bedrag gedurende de hele looptijd gelijk.

Voor een lening van 250.000 euro met een looptijd van 20 jaar en een rentevoet van 2% zou de maandelijkse afbetaling ongeveer 1.298 euro bedragen.

Het is echter belangrijk op te merken dat deze berekening slechts een indicatie geeft en dat er andere factoren kunnen zijn die invloed hebben op de uiteindelijke aflossing, zoals administratiekosten of verzekeringen.

Om een nauwkeurige berekening te krijgen die is afgestemd op jouw specifieke situatie, raad ik aan om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen je voorzien van gedetailleerde informatie en een berekening maken op basis van jouw persoonlijke omstandigheden.

Wat betaal je bij 500.000 hypotheek?

Bij het bepalen van de maandelijkse kosten van een hypotheek van 500.000 euro zijn verschillende factoren van belang, zoals de looptijd van de hypotheek, het rentepercentage en de gekozen hypotheekvorm. Daarnaast spelen ook andere kosten, zoals verzekeringen en eventuele belastingen, een rol bij het bepalen van de totale maandelijkse lasten.

Laten we als voorbeeld uitgaan van een annuïtaire hypotheek met een looptijd van 30 jaar en een rentepercentage van 2%. Met deze gegevens kunnen we een schatting maken van de maandelijkse kosten.

Bij een annuïtaire hypotheek betaal je elke maand een vast bedrag dat bestaat uit zowel rente als aflossing. In het begin zal het grootste deel van dit bedrag bestaan uit rente en neemt het aflossingsdeel geleidelijk toe gedurende de looptijd.

Om een ruwe schatting te maken, kunnen we gebruikmaken van online hypotheekberekeningshulpmiddelen die rekening houden met deze factoren. Met behulp van zo’n tool kunnen we zien dat bijvoorbeeld bij een rentepercentage van 2% en een looptijd van 30 jaar, de geschatte maandelijkse lasten voor een hypothecaire lening van 500.000 euro ongeveer 1.975 euro zouden bedragen.

Het is echter belangrijk op te merken dat dit slechts een indicatie is en dat er andere kosten kunnen zijn die niet in deze berekening zijn meegenomen, zoals notaris- en taxatiekosten of eventuele premies voor verzekeringen. Bovendien kunnen rentepercentages en hypotheekvoorwaarden variëren, dus het is altijd verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurige berekening te laten maken op basis van jouw specifieke situatie.

Kortom, bij een hypothecaire lening van 500.000 euro kunnen de maandelijkse kosten variëren afhankelijk van verschillende factoren. Het is raadzaam om professioneel advies in te winnen en gebruik te maken van beschikbare tools om een nauwkeurige berekening te maken die rekening houdt met alle relevante kosten en voorwaarden.

Hoe kan ik berekenen hoeveel hypotheek ik kan krijgen?

Het berekenen van hoeveel hypotheek je kunt krijgen, is een belangrijke stap bij het kopen van een huis. Hier zijn enkele stappen die je kunt volgen om een indicatie te krijgen van jouw maximale leenbedrag:

- Verzamel jouw financiële gegevens: Om een nauwkeurige berekening te maken, moet je jouw financiële gegevens bij de hand hebben. Dit omvat informatie over jouw inkomen, spaargeld, eventuele schulden en andere financiële verplichtingen.

- Bereken jouw maximale hypotheek op basis van inkomsten: Een veelgebruikte vuistregel is dat je ongeveer 4 à 5 keer jouw bruto jaarinkomen kunt lenen. Vermenigvuldig dus jouw bruto jaarinkomen met deze factor om een ruwe schatting te krijgen van jouw maximale hypotheekbedrag.

- Houd rekening met andere factoren: Naast inkomen spelen ook andere factoren een rol bij het bepalen van jouw maximale hypotheekbedrag. Denk aan de rentestanden, de waarde van de woning en eventuele eigen middelen zoals spaargeld of overwaarde op een bestaande woning.

- Maak gebruik van online hypotheekberekeningstools: Er zijn verschillende online tools beschikbaar die je kunnen helpen bij het berekenen van jouw maximale hypotheek. Deze tools vragen om informatie over jouw inkomen, spaargeld en gewenste hypotheekvorm, en geven je vervolgens een indicatie van wat je kunt lenen.

- Raadpleeg een hypotheekadviseur: Hoewel online tools handig zijn voor een eerste indicatie, is het raadzaam om ook advies in te winnen bij een hypotheekadviseur. Zij kunnen jouw persoonlijke situatie beoordelen, rekening houden met specifieke omstandigheden en je voorzien van een gedetailleerdere berekening.

Onthoud dat deze stappen je slechts een indicatie geven van jouw maximale leenbedrag. Het is altijd verstandig om contact op te nemen met een hypotheekadviseur of financieel expert om jouw specifieke situatie te bespreken en een nauwkeurige berekening te maken. Zij kunnen rekening houden met alle relevante factoren en je helpen bij het vinden van de beste hypotheekoplossing die past bij jouw financiële mogelijkheden en doelen.

Hoeveel kan ik lenen voor 500 euro per maand?

Het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals jouw inkomen, spaargeld en de rente die op dat moment geldt. Om een nauwkeurige berekening te maken, is het belangrijk om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen en een gedetailleerde berekening maken op basis van jouw specifieke omstandigheden.

Echter, als we aannemen dat je doelt op een persoonlijke lening met een looptijd van 60 maanden (5 jaar) en een vast rentepercentage, kunnen we een ruwe schatting maken. Houd er echter rekening mee dat dit slechts een indicatie is en dat de daadwerkelijke leningvoorwaarden kunnen variëren.

Als we uitgaan van een gemiddelde rentevoet en rekening houden met de aflossingstermijn van 5 jaar, zou je met een maandelijkse betaling van 500 euro ongeveer tussen de 20.000 en 25.000 euro kunnen lenen. Nogmaals, dit is slechts een ruwe schatting en het is altijd verstandig om professioneel advies in te winnen voordat je beslissingen neemt over leningen.

Het is ook belangrijk om te onthouden dat het aangaan van leningen verantwoordelijkheid met zich meebrengt. Zorg ervoor dat je jouw financiële situatie grondig evalueert voordat je besluit om te lenen. Overweeg ook andere factoren zoals rentepercentages, eventuele bijkomende kosten en jouw vermogen om de lening terug te betalen.

Wat kost het om 100.000 euro lenen?

De kosten van het lenen van 100.000 euro zijn afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type lening dat je kiest. Over het algemeen bestaan de kosten uit twee componenten: de rente die je betaalt over de lening en eventuele bijkomende kosten.

De rentevoet is een belangrijke factor bij het bepalen van de totale kosten van een lening. Het bepaalt namelijk hoeveel rente je maandelijks moet betalen over het geleende bedrag. De hoogte van de rentevoet kan variëren, afhankelijk van verschillende factoren zoals jouw kredietwaardigheid en het type lening dat je kiest.

Daarnaast kunnen er ook bijkomende kosten zijn, zoals administratiekosten, advieskosten of notariskosten, afhankelijk van het soort lening en de geldverstrekker. Deze kosten kunnen verschillen per aanbieder en moeten in overweging worden genomen bij het berekenen van de totale kosten.

Om een idee te krijgen van de totale kosten van het lenen van 100.000 euro, is het raadzaam om contact op te nemen met verschillende geldverstrekkers en hun voorwaarden te vergelijken. Op basis daarvan kunnen ze je een gedetailleerde offerte geven waarin alle kosten worden gespecificeerd.

Het is ook belangrijk om rekening te houden met jouw persoonlijke financiële situatie voordat je besluit om een lening af te sluiten. Denk na over jouw inkomen, uitgaven en andere financiële verplichtingen om ervoor te zorgen dat je de lening comfortabel kunt aflossen zonder in financiële problemen te komen.

Kortom, het is moeilijk om een exact bedrag te noemen voor de kosten van het lenen van 100.000 euro, omdat dit afhangt van verschillende factoren. Het is verstandig om contact op te nemen met geldverstrekkers en hun voorwaarden te vergelijken om een beter inzicht te krijgen in de totale kosten van het lenen.

Kan je nog op 30 jaar lenen?

Ja, het is nog steeds mogelijk om een hypotheek af te sluiten met een looptijd van 30 jaar. Veel geldverstrekkers bieden deze optie aan om mensen de flexibiliteit te geven om hun hypotheek over een langere periode af te lossen. Het voordeel van een langere looptijd is dat de maandelijkse lasten lager kunnen zijn in vergelijking met een kortere looptijd. Dit kan handig zijn voor mensen die op zoek zijn naar meer financiële ruimte in hun budget.

Het is echter belangrijk op te merken dat de exacte voorwaarden en mogelijkheden kunnen variëren tussen verschillende geldverstrekkers en afhankelijk zijn van jouw persoonlijke situatie. Bij het aanvragen van een hypotheek is het raadzaam om advies in te winnen bij een financieel adviseur of hypotheekverstrekker die je kan helpen bij het bepalen van de best passende opties voor jouw specifieke behoeften en financiële situatie.

Hoeveel procent van je inkomen mag je lenen?

Het percentage van je inkomen dat je kunt lenen, hangt af van verschillende factoren, waaronder jouw financiële situatie, het type lening en de geldende regelgeving in jouw land. Over het algemeen wordt er gekeken naar de verhouding tussen jouw inkomen en de maandelijkse hypotheeklasten.

Een veelgebruikte richtlijn is dat jouw totale maandelijkse hypotheeklasten niet meer dan 30% tot 40% van jouw bruto inkomen mogen bedragen. Dit wordt ook wel de ‘loan-to-income ratio’ genoemd. Met andere woorden, als jouw bruto inkomen bijvoorbeeld €3.000 per maand is, zou het raadzaam zijn om een hypotheek te zoeken met maandelijkse lasten tussen €900 en €1.200.

Het is belangrijk op te merken dat deze percentages slechts richtlijnen zijn en dat individuele situaties kunnen variëren. Lenders kunnen ook aanvullende criteria hanteren bij het beoordelen van een hypotheekaanvraag, zoals de hoogte van je spaargeld, eventuele andere schulden en je kredietgeschiedenis.

Daarnaast kunnen er wettelijke beperkingen gelden met betrekking tot het maximale leenbedrag ten opzichte van je inkomen. Deze kunnen per land verschillen. Het is raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker in jouw specifieke land om nauwkeurige informatie te verkrijgen over de geldende regels en richtlijnen.

Het is altijd verstandig om realistisch te blijven bij het bepalen van de hoogte van je lening. Zorg ervoor dat je voldoende financiële ruimte overhoudt voor andere uitgaven en onvoorziene omstandigheden. Het is belangrijk om een hypotheek te kiezen die past bij jouw persoonlijke financiële situatie en toekomstplannen, zodat je comfortabel kunt leven en genieten van jouw nieuwe huis zonder financiële stress.

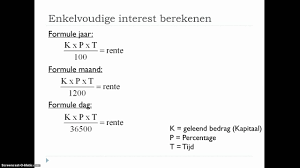

Hoe bereken je zelf hypotheek?

Het zelf berekenen van een hypotheek kan een nuttige eerste stap zijn om inzicht te krijgen in jouw financiële mogelijkheden. Hoewel het misschien niet zo nauwkeurig is als een berekening door een financieel adviseur of hypotheekverstrekker, kan het je wel een indicatie geven van wat je kunt lenen en wat de bijbehorende maandelijkse lasten zouden kunnen zijn. Hier zijn enkele stappen die je kunt volgen om zelf een hypotheekberekening te maken:

- Verzamel informatie: Verzamel de nodige informatie, zoals jouw inkomen, spaargeld, eventuele andere bezittingen en schulden. Ook moet je de gewenste hypotheekvorm kennen (bijvoorbeeld annuïteitenhypotheek of lineaire hypotheek).

- Bereken jouw maximale lening: Om jouw maximale lening te berekenen, kun je gebruikmaken van de leennormen die gelden in jouw land. Deze normen bepalen hoeveel je kunt lenen op basis van jouw inkomen en andere financiële factoren. Vermenigvuldig jouw bruto jaarinkomen met het leennormpercentage om een indicatie te krijgen van het bedrag dat je maximaal kunt lenen.

- Bepaal de waarde van de woning: Als je al een idee hebt van de waarde van de woning die je wilt kopen, kun je dit bedrag gebruiken in jouw berekening. Als dit nog niet bekend is, kun je uitgaan van een geschatte waarde of kijken naar vergelijkbare woningen in dezelfde buurt.

- Bereken de hypotheeklasten: Om de maandelijkse hypotheeklasten te berekenen, moet je rekening houden met verschillende factoren, zoals het rentepercentage en de looptijd van de hypotheek. Je kunt online tools gebruiken om een indicatie te krijgen van de maandelijkse lasten op basis van deze gegevens.

Het is echter belangrijk om te onthouden dat deze zelfberekening slechts een ruwe schatting is en dat er andere factoren kunnen zijn die van invloed zijn op jouw specifieke situatie. Het is altijd verstandig om een professioneel advies in te winnen bij een financieel adviseur of hypotheekverstrekker om een nauwkeurigere berekening te krijgen die aansluit bij jouw persoonlijke omstandigheden.

Daarnaast kunnen zij je ook helpen met andere belangrijke aspecten, zoals het beoordelen van de voorwaarden en het vinden van de beste hypotheekoptie voor jouw situatie.

Wat kost een hypotheek van 150.000 euro?

De kosten van een hypotheek van 150.000 euro kunnen variëren, afhankelijk van verschillende factoren. Enkele belangrijke aspecten die invloed hebben op de kosten zijn de rentevoet, de looptijd van de lening en het type hypotheek dat je kiest.

Om een ruwe schatting te maken van de kosten, kunnen we rekening houden met een aantal aannames. Laten we ervan uitgaan dat je een annuïteitenhypotheek afsluit met een looptijd van 30 jaar en een rentevoet van 2%.

Met deze gegevens kunnen we gebruikmaken van een hypotheekcalculator om een benadering te krijgen van de maandelijkse lasten. Bij deze aannames zou je maandelijkse hypotheekbetaling ongeveer €632 bedragen.

Het is echter belangrijk op te merken dat dit slechts een ruwe schatting is en dat er andere kosten zijn waarmee rekening moet worden gehouden bij het afsluiten van een hypotheek. Deze kunnen onder andere bestaan uit notariskosten, taxatiekosten, advieskosten en eventuele kosten voor het afsluiten van een hypotheekverzekering.

Daarom is het raadzaam om contact op te nemen met financiële instellingen of hypotheekverstrekkers om specifieke informatie te verkrijgen over jouw persoonlijke situatie en om nauwkeurigere berekeningen te maken op basis van jouw gewenste leningvoorwaarden.

Onthoud ook dat rentetarieven en voorwaarden kunnen variëren, dus het is altijd verstandig om verschillende aanbieders te vergelijken voordat je een definitieve beslissing neemt.

Wat kost een hypotheek van 200.000 per maand?

De kosten van een hypotheek van €200.000 per maand zijn afhankelijk van verschillende factoren, zoals het rentepercentage, de looptijd van de lening en het type hypotheek dat je kiest. Om een schatting te maken van de maandelijkse kosten, kunnen we uitgaan van een aantal aannames.

Laten we aannemen dat je kiest voor een annuïteitenhypotheek met een looptijd van 30 jaar en een rentepercentage van 2%. Bij deze hypotheken blijven de maandelijkse lasten gedurende de hele looptijd gelijk.

Om de exacte maandelijkse kosten te berekenen, moeten we rekening houden met zowel de aflossing als de rente. In het begin zal het grootste deel van je maandelijkse betaling naar rente gaan en slechts een klein gedeelte naar aflossing. Naarmate de tijd verstrijkt, zal het aflossingsgedeelte toenemen en het rentegedeelte afnemen.

Met behulp van een hypotheekcalculator kunnen we een schatting maken van de maandelijkse kosten. Bijvoorbeeld, bij een annuïteitenhypotheek van €200.000 met een looptijd van 30 jaar en een rentepercentage van 2%, zou je kunnen verwachten dat je ongeveer €843 per maand betaalt.

Het is echter belangrijk op te merken dat dit slechts een schatting is en dat er andere factoren kunnen zijn die invloed hebben op de uiteindelijke kosten. Denk hierbij aan eventuele extra kosten zoals verzekeringen of belastingen die gekoppeld zijn aan jouw hypotheek.

Het is altijd verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurige berekening te laten maken op basis van jouw specifieke situatie en wensen. Zij kunnen je voorzien van gedetailleerde informatie over de maandelijkse kosten en eventuele bijkomende kosten die gepaard gaan met jouw hypotheek van €200.000.

Hoeveel kan ik kopen met mijn salaris?

Het bepalen van hoeveel je kunt kopen met jouw salaris is afhankelijk van verschillende factoren, zoals jouw maandelijkse inkomen, andere financiële verplichtingen en de huidige rentetarieven. Om een beter inzicht te krijgen in wat haalbaar is voor jou, kun je de volgende stappen volgen:

- Bepaal je netto maandinkomen: Begin met het berekenen van je netto maandinkomen, oftewel het bedrag dat je daadwerkelijk op je bankrekening ontvangt na aftrek van belastingen en sociale premies.

- Analyseer je financiële verplichtingen: Bekijk al je lopende financiële verplichtingen, zoals huur, leningen, creditcardbetalingen en andere vaste lasten. Trek deze bedragen af van je netto maandinkomen om een idee te krijgen van het beschikbare bedrag dat je kunt besteden aan een hypotheek.

- Bereken de maximale hypotheeklast: Als algemene vuistregel wordt vaak aangenomen dat de totale hypotheeklast (inclusief rente en aflossing) niet meer dan 30-40% van jouw netto maandinkomen mag bedragen. Dit percentage kan variëren afhankelijk van individuele omstandigheden en lokale regelgeving.

- Raadpleeg een hypotheekadviseur: Het is altijd verstandig om contact op te nemen met een hypotheekadviseur of financieel expert om een nauwkeurigere berekening te maken op basis van jouw specifieke situatie. Zij kunnen rekening houden met factoren zoals rentetarieven, looptijd van de hypotheek en andere financiële aspecten om een realistische schatting te geven van het bedrag dat je kunt lenen.

Het is belangrijk om te onthouden dat deze stappen slechts een algemene richtlijn bieden en dat het verstandig is om advies in te winnen bij een professional voor een gedetailleerdere berekening. Een hypotheekadviseur kan je helpen bij het bepalen van de optimale hypotheek die past bij jouw financiële situatie en doelen.

Hoeveel hypotheek kan ik krijgen voor 1000 euro per maand?

Het bepalen van de maximale hypotheek die je kunt krijgen voor 1000 euro per maand hangt af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en jouw persoonlijke financiële situatie.

Over het algemeen wordt bij het berekenen van een hypotheek rekening gehouden met de maximale maandelijkse last die je kunt dragen op basis van jouw inkomen. Dit wordt vaak uitgedrukt in een percentage van jouw bruto-inkomen.

Een veelgebruikte vuistregel is dat je ongeveer 30% tot 40% van jouw bruto-inkomen kunt besteden aan woonlasten, inclusief hypotheeklasten. Dit betekent dat als je 1000 euro per maand beschikbaar hebt voor hypotheeklasten, jouw bruto-inkomen tussen de 2500 euro en 3333 euro per maand zou moeten liggen.

Het is belangrijk om te weten dat deze percentages slechts als richtlijn dienen en dat het verstandig is om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurige berekening te maken op basis van jouw persoonlijke situatie.

Daarnaast moet je er rekening mee houden dat naast de hoogte van jouw inkomen ook andere factoren, zoals eventuele schulden of andere financiële verplichtingen, invloed hebben op het bedrag dat je kunt lenen.

Kortom, om precies te bepalen hoeveel hypotheek je kunt krijgen voor 1000 euro per maand, is het raadzaam om een hypotheekadviseur te raadplegen. Zij kunnen jouw specifieke situatie beoordelen en een gedetailleerde berekening maken op basis van jouw inkomen, financiële verplichtingen en de huidige rentetarieven.

Hoeveel hypotheek met 40000 bruto?

Het bepalen van de maximale hypotheek die je kunt krijgen met een bruto inkomen van €40.000 is afhankelijk van verschillende factoren, zoals jouw persoonlijke situatie en de huidige rentestanden. Over het algemeen wordt er gekeken naar jouw inkomen, spaargeld en andere financiële verplichtingen bij het berekenen van de maximale hypotheek.

Een veelgebruikte vuistregel is dat je ongeveer 4 à 5 keer jouw bruto jaarinkomen kunt lenen. In dit geval zou dat betekenen dat je een maximale hypotheek kunt krijgen tussen de €160.000 en €200.000. Het exacte bedrag kan echter variëren afhankelijk van andere factoren, zoals de hoogte van jouw spaargeld en eventuele schulden.

Het is belangrijk om te benadrukken dat dit slechts een ruwe schatting is en dat het verstandig is om contact op te nemen met een financieel adviseur of hypotheekverstrekker voor een nauwkeurige berekening op basis van jouw specifieke situatie. Zij kunnen rekening houden met alle relevante factoren en je voorzien van gedetailleerd advies over de maximale hypotheek die je kunt krijgen.

Onthoud ook dat naast het bepalen van de maximale hypotheek, er nog andere aspecten zijn waarmee rekening moet worden gehouden, zoals de hoogte van de maandelijkse lasten, eventuele eigen inbreng en kosten koper. Het is verstandig om al deze aspecten mee te nemen bij het bepalen van jouw financiële mogelijkheden en het vinden van een passende hypotheek.

Hoeveel hypotheek voor 700 euro per maand?

Het bepalen van de hoogte van een hypotheek op basis van een maandelijkse betaling kan variëren, afhankelijk van verschillende factoren, zoals de rente, looptijd en andere financiële verplichtingen. Om een ruwe schatting te maken, kunnen we echter gebruikmaken van een vuistregel die bekend staat als de ‘hypotheeknorm’.

De hypotheeknorm houdt in dat je ongeveer 30% tot 40% van jouw bruto maandinkomen kunt besteden aan woonlasten, inclusief hypotheeklasten. Laten we voor het gemak uitgaan van 35%. Als je €700 per maand wilt besteden aan jouw hypotheek, kunnen we dit bedrag gebruiken om een indicatie te krijgen van het maximale hypotheekbedrag dat je kunt lenen.

Om dit te berekenen, moeten we rekening houden met de rente en looptijd. Stel dat de rente op dit moment 2% is en je wilt de hypotheek over 30 jaar aflossen. Met deze gegevens kunnen we een schatting maken.

Laten we aannemen dat je geen andere financiële verplichtingen hebt en €700 per maand wilt betalen gedurende 30 jaar. In dit geval kun je met behulp van een online hypotheekcalculator berekenen dat het maximale hypotheekbedrag ongeveer €155.000 zou zijn.

Het is echter belangrijk om op te merken dat dit slechts een ruwe schatting is en dat er veel andere factoren zijn die meespelen bij het bepalen van jouw daadwerkelijke hypotheekbedrag. Het is altijd verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurige berekening te laten maken op basis van jouw specifieke situatie en de actuele rentetarieven.

Onthoud dat het verstandig is om niet alleen naar het maximale bedrag te kijken dat je kunt lenen, maar ook naar jouw persoonlijke financiële situatie en de maandelijkse lasten die je comfortabel kunt dragen. Het is belangrijk om realistisch te zijn en ervoor te zorgen dat jouw hypotheekbetalingen passen binnen jouw budget, zodat je financieel stabiel blijft terwijl je geniet van jouw nieuwe woning.

Wat kost een hypotheek van 300.000 euro?

De kosten van een hypotheek van 300.000 euro kunnen variëren, afhankelijk van verschillende factoren zoals de rente, de looptijd en het type hypotheek dat je kiest. Om een beter inzicht te krijgen in de kosten, is het belangrijk om te weten welke rentevoet je kunt krijgen en welke looptijd je verkiest.

Laten we als voorbeeld aannemen dat je een hypotheek wilt afsluiten met een looptijd van 30 jaar en een rentepercentage van 2%. Met deze informatie kunnen we een schatting maken van de maandelijkse lasten.

Om te beginnen, moet je rekening houden met de aflossing en de rente die je maandelijks moet betalen. Bij een hypotheek van 300.000 euro met een looptijd van 30 jaar en een rentepercentage van 2%, zou je ongeveer 1.000 euro per maand aan aflossing en rente betalen.

Houd er echter rekening mee dat dit slechts een ruwe schatting is. Er kunnen andere kosten zijn die bijdragen aan de totale kosten van jouw hypotheek, zoals verzekeringspremies, belastingen en eventuele advieskosten.

Om een nauwkeurigere berekening te maken en inzicht te krijgen in alle kosten die gepaard gaan met jouw specifieke hypotheeksituatie, is het raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jou helpen bij het maken van een gedetailleerde berekening op basis van jouw persoonlijke omstandigheden en voorkeuren.

Het is ook belangrijk om te onthouden dat de rentevoeten kunnen variëren. Het is verstandig om de markttrends in de gaten te houden en verschillende hypotheekaanbieders te vergelijken om de beste rentevoet en voorwaarden te vinden die passen bij jouw financiële situatie.

Kortom, de kosten van een hypotheek van 300.000 euro zijn afhankelijk van verschillende factoren. Het is raadzaam om professioneel advies in te winnen en een gedetailleerde berekening te laten maken om een nauwkeurig beeld te krijgen van de totale kosten en maandelijkse lasten die gepaard gaan met jouw specifieke hypotheeksituatie.

Hoeveel maandlasten bij hypotheek van 500000?

De maandlasten bij een hypotheek van €500.000 kunnen variëren afhankelijk van verschillende factoren, zoals de rente, de looptijd van de hypotheek en het type hypotheek dat je kiest. Om een nauwkeurig bedrag te bepalen, is het raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw specifieke situatie beoordelen en een gedetailleerde berekening maken op basis van jouw wensen en behoeften. Deze berekening houdt rekening met de rentevoet op dat moment, eventuele extra kosten en de gekozen looptijd van de hypotheek. Op die manier krijg je een beter inzicht in wat je maandelijks kunt verwachten qua hypotheeklasten bij een lening van €500.000.

Hoe bereken je hypotheek bedrag?

Het berekenen van het hypotheekbedrag is een belangrijke stap bij het kopen van een huis. Hier zijn de basisstappen om een hypotheekbedrag te berekenen:

- Verzamel financiële informatie: Verzamel alle benodigde financiële informatie, zoals jouw inkomen, spaargeld en eventuele andere bezittingen die kunnen dienen als onderpand voor de lening.

- Bepaal het maximale leenbedrag: Het maximale leenbedrag wordt bepaald op basis van jouw inkomen en financiële situatie. Over het algemeen wordt er gekeken naar jouw bruto jaarinkomen en wordt er een bepaald percentage gehanteerd om te bepalen hoeveel je kunt lenen. Dit percentage kan variëren afhankelijk van verschillende factoren, zoals jouw leeftijd, gezinssituatie en andere financiële verplichtingen.

- Bereken de maandelijkse lasten: Naast het maximale leenbedrag is het ook belangrijk om te berekenen wat de maandelijkse hypotheeklasten zullen zijn. Dit omvat niet alleen de aflossing van de lening, maar ook de rente en eventuele andere kosten, zoals verzekeringen en belastingen.

- Gebruik online tools of raadpleeg een expert: Er zijn online tools beschikbaar waarmee je een indicatie kunt krijgen van jouw maximale leenbedrag en maandelijkse lasten. Deze tools vragen om basisinformatie, zoals jouw inkomen, spaargeld en gewenste hypotheekvorm. Voor een nauwkeurige berekening kun je echter het beste contact opnemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen en een gedetailleerde hypotheekberekening maken op basis van jouw specifieke omstandigheden.

Het berekenen van het hypotheekbedrag is een belangrijke stap om realistische verwachtingen te hebben over wat haalbaar is binnen jouw financiële mogelijkheden. Het kan je helpen bij het nemen van weloverwogen beslissingen bij het kopen van een huis. Neem de tijd om jouw financiële situatie te evalueren en raadpleeg indien nodig een expert om je te begeleiden bij dit proces.

Wat kost een hypotheek van 100.000 euro?

De kosten van een hypotheek van 100.000 euro kunnen variëren, afhankelijk van verschillende factoren. Hier zijn enkele belangrijke aspecten om in gedachten te houden:

- Rentevoet: De rentevoet is een cruciale factor bij het bepalen van de totale kosten van een hypotheek. Hoe hoger de rente, hoe meer je uiteindelijk zult betalen over de looptijd van de lening. Het is essentieel om verschillende hypotheekverstrekkers te vergelijken en te onderhandelen over de beste rentevoet die je kunt krijgen.

- Looptijd: De looptijd van de hypotheek heeft invloed op de maandelijkse aflossingen en uiteindelijk ook op de totale kosten. Over het algemeen geldt dat hoe langer de looptijd, hoe lager de maandelijkse aflossingen, maar hoe meer je in totaal aan rente betaalt.

- Type hypotheek: Er zijn verschillende soorten hypotheken beschikbaar, zoals annuïteitenhypotheek en lineaire hypotheek. Elk type heeft zijn eigen voorwaarden en kostenstructuur. Het is belangrijk om te begrijpen welk type hypotheek het beste bij jouw financiële situatie past.

- Bijkomende kosten: Naast het geleende bedrag kunnen er ook bijkomende kosten zijn, zoals notariskosten, taxatiekosten, advieskosten en eventuele boeterentes bij vervroegde aflossing. Deze kosten moeten ook worden meegenomen bij het berekenen van de totale kosten van een hypotheek.

Om een nauwkeurige schatting te krijgen van de kosten van een hypotheek van 100.000 euro, is het raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen, rekening houdend met de rentevoet, looptijd en andere relevante factoren, en je voorzien van gedetailleerde informatie over de totale kosten en maandelijkse aflossingen.

Hoeveel hypotheek betaal ik bij 250000?

De maandelijkse hypotheekbetalingen zijn afhankelijk van verschillende factoren, zoals de rente, de looptijd van de lening en het type hypotheek dat je kiest. Om een nauwkeurige schatting te maken van je maandelijkse hypotheekbetalingen bij een lening van €250.000, is het belangrijk om rekening te houden met deze factoren.

Laten we als voorbeeld aannemen dat je een hypothecaire lening van €250.000 wilt afsluiten met een looptijd van 30 jaar (360 maanden). De rentevoet kan variëren afhankelijk van de marktomstandigheden en jouw persoonlijke financiële situatie, maar laten we zeggen dat deze 2,5% bedraagt.

Met deze informatie kunnen we gebruikmaken van een hypotheekcalculator om een schatting te maken van je maandelijkse betalingen. Bij een lening van €250.000, met een looptijd van 30 jaar en een rentevoet van 2,5%, zou je maandelijkse hypotheekbetaling ongeveer €998 bedragen.

Het is echter belangrijk op te merken dat dit slechts een schatting is en dat er andere kosten kunnen zijn die je moet overwegen bij het kopen van een huis, zoals verzekeringen en belastingen. Daarnaast kunnen de rentetarieven variëren en kunnen er andere factoren zijn die invloed hebben op de uiteindelijke kosten.

Om een nauwkeurige berekening te krijgen die specifiek is voor jouw situatie, raad ik aan om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke gegevens en de actuele rentetarieven gebruiken om een gedetailleerde berekening te maken van je maandelijkse hypotheekbetalingen.

Wat kost een huis van 250.000 per maand?

Om de maandelijkse kosten van een huis van €250.000 te bepalen, moeten we rekening houden met verschillende factoren. De belangrijkste factoren zijn de hypotheekrente, de looptijd van de lening en het type hypotheek dat je kiest. We zullen een schatting maken op basis van een aantal aannames.

Laten we aannemen dat je een hypotheek afsluit voor het volledige bedrag van €250.000 en dat je kiest voor een annuïteitenhypotheek met een rentepercentage van 2%. Een annuïteitenhypotheek houdt in dat je gedurende de looptijd vaste maandelijkse bedragen betaalt die bestaan uit zowel rente als aflossing.

Als we uitgaan van een looptijd van 30 jaar (360 maanden), zou het maandelijkse bedrag er ongeveer als volgt uitzien:

Maandelijkse aflossing op basis van annuïteitenhypotheek:

€250.000 / 360 maanden = ongeveer €694

Houd er echter rekening mee dat dit bedrag alleen betrekking heeft op de aflossing van de lening en niet op andere kosten die verband houden met het bezitten van een huis, zoals verzekeringen, belastingen en onderhoudskosten. Deze kosten kunnen variëren afhankelijk van jouw specifieke situatie en locatie.

Daarnaast moet je ook rekening houden met bijkomende kosten bij het kopen van een huis, zoals notariskosten, makelaarskosten en eventuele overdrachtsbelasting. Deze kosten kunnen verschillen en het is verstandig om advies in te winnen bij een professional om een nauwkeurige schatting te krijgen.

Onthoud dat deze berekening slechts een ruwe schatting is en dat de werkelijke maandelijkse kosten kunnen variëren op basis van verschillende factoren. Het is altijd verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een gedetailleerd overzicht van de kosten te krijgen op basis van jouw specifieke situatie.

Hoe zelf hypotheek berekenen?

Het zelf berekenen van een hypotheek kan een handige eerste stap zijn om inzicht te krijgen in jouw financiële mogelijkheden. Hoewel het raadzaam is om uiteindelijk een professioneel advies in te winnen, zijn er enkele stappen die je kunt volgen om zelf een basisberekening te maken. Hier is een eenvoudige gids om je op weg te helpen:

- Verzamel informatie: Verzamel alle relevante financiële informatie die je nodig hebt voor de berekening, zoals jouw inkomen, spaargeld en eventuele andere schulden of leningen.

- Bepaal de maximale hypotheek: Gebruik een online hypotheekcalculator of formule om de maximale hypotheek te bepalen op basis van jouw inkomen. Deze calculators houden rekening met verschillende factoren, zoals jouw bruto-inkomen, maandelijkse lasten en rentetarieven.

- Bereken de maandelijkse lasten: Gebruik opnieuw een online calculator of formule om de geschatte maandelijkse hypotheeklasten te berekenen op basis van het geleende bedrag, de looptijd van de lening en het rentepercentage. Vergeet niet dat deze berekening exclusief eventuele extra kosten zoals verzekeringen en belastingen is.

- Vergelijk hypotheken: Als je verschillende hypotheekvormen overweegt, zoals annuïteitenhypotheek of lineaire hypotheek, kun je met behulp van online tools de verschillende opties vergelijken en hun effect op jouw maandelijkse lasten beoordelen.

Het is echter belangrijk op te merken dat deze zelfberekeningen slechts een indicatie zijn en geen vervanging voor professioneel advies. Het is altijd verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om jouw persoonlijke situatie te bespreken en een nauwkeurigere berekening te krijgen. Zij kunnen rekening houden met specifieke factoren zoals jouw kredietwaardigheid, de waarde van het huis en andere financiële aspecten die van invloed kunnen zijn op jouw hypotheekberekening.

Het zelf berekenen van een hypotheek kan je echter wel helpen om een eerste inzicht te krijgen in jouw financiële mogelijkheden en om gerichter te zoeken naar een huis dat binnen jouw budget past.

Hoeveel hypotheek krijg ik met mijn salaris?

De hoogte van de hypotheek die je kunt krijgen met jouw salaris hangt af van verschillende factoren. Hoewel ik als AI-assistent geen persoonlijke gegevens kan raadplegen, kan ik je wel een algemeen beeld geven van hoe hypotheekverstrekkers doorgaans te werk gaan bij het beoordelen van een hypotheekaanvraag.

Een belangrijke factor is jouw bruto jaarinkomen. Hypotheekverstrekkers hanteren meestal een inkomensnorm, waarbij ze kijken naar het percentage van jouw inkomen dat je mag besteden aan woonlasten. Dit percentage kan variëren, maar ligt meestal tussen de 25% en 40%. Hoe hoger jouw inkomen, hoe meer je in theorie kunt lenen.

Daarnaast spelen ook andere financiële aspecten een rol, zoals eventuele schulden en financiële verplichtingen. Hypotheekverstrekkers willen graag zekerheid dat je in staat bent om de maandelijkse hypotheeklasten te dragen naast andere uitgaven.

Het is ook belangrijk om te weten dat hypotheekverstrekkers rekening houden met de waarde van de woning die je wilt kopen. Ze kijken naar de Loan-to-Value (LTV), oftewel het percentage van de woningwaarde dat je wilt financieren met een lening. In sommige gevallen moet je zelf eigen geld inbrengen om aan de LTV-eisen te voldoen.

Om precies te weten hoeveel hypotheek je kunt krijgen met jouw salaris, is het verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw persoonlijke situatie beoordelen en een gedetailleerde berekening maken op basis van jouw specifieke omstandigheden.

Houd er rekening mee dat dit algemene informatie is en dat hypotheekverstrekkers hun eigen criteria hanteren. Het is altijd verstandig om professioneel advies in te winnen om een nauwkeurig beeld te krijgen van jouw mogelijkheden.

Hoe bereken ik de hypotheek?

Het berekenen van een hypotheek kan een complex proces lijken, maar met de juiste informatie en tools is het goed te doen. Hier zijn de stappen die je kunt volgen om jouw hypotheek te berekenen:

- Verzamel jouw financiële gegevens: Om een nauwkeurige berekening te maken, heb je informatie nodig over jouw inkomen, spaargeld en eventuele andere financiële verplichtingen.

- Bepaal jouw maximale leenbedrag: Dit kan variëren op basis van verschillende factoren, zoals jouw inkomen, spaargeld en andere schulden. Gebruik online hypotheekberekeningstools of raadpleeg een financieel adviseur om een indicatie te krijgen van het bedrag dat je kunt lenen.

- Kies de juiste hypotheekvorm: Er zijn verschillende hypotheekvormen beschikbaar, zoals annuïteitenhypotheek, lineaire hypotheek of aflossingsvrije hypotheek. Kies de vorm die het beste past bij jouw financiële situatie en voorkeuren.

- Bepaal de looptijd van de hypotheek: De looptijd heeft invloed op de hoogte van jouw maandelijkse lasten. Over het algemeen geldt dat hoe korter de looptijd, hoe hoger de maandelijkse lasten zullen zijn.

- Bereken de rente: De rentevoet heeft invloed op het totale bedrag dat je uiteindelijk betaalt voor jouw hypotheek. Houd rekening met zowel de actuele rentestanden als eventuele rentevaste periodes.

- Bereken de maandelijkse aflossing: Met behulp van een hypotheekcalculator of formules kun je de maandelijkse aflossing berekenen op basis van het geleende bedrag, de looptijd en de rentevoet.

- Overweeg andere kosten: Naast de maandelijkse aflossing zijn er ook andere kosten verbonden aan een hypotheek, zoals notariskosten, taxatiekosten en advieskosten. Houd hier rekening mee bij het bepalen van jouw totale budget.

Het is belangrijk om te onthouden dat deze berekening een indicatie geeft en dat het verstandig is om professioneel advies in te winnen bij een financieel adviseur of hypotheekverstrekker. Zij kunnen jouw specifieke situatie beoordelen en je helpen bij het maken van weloverwogen beslissingen met betrekking tot jouw hypotheek.

Door deze stappen te volgen, kun je een goede inschatting maken van wat je kunt lenen en wat jouw maandelijkse lasten zullen zijn. Dit helpt je bij het nemen van beslissingen met betrekking tot de aankoop van een huis en stelt je in staat om realistische verwachtingen te hebben binnen jouw financiële mogelijkheden.

Hoeveel moet je verdienen voor een hypotheek van 2 miljoen?

Het bedrag dat je moet verdienen om een hypotheek van 2 miljoen te kunnen krijgen, hangt af van verschillende factoren, waaronder jouw financiële situatie, de hypotheekvoorwaarden en de geldende rentetarieven. Over het algemeen geldt dat hoe hoger jouw inkomen is, hoe groter de kans is dat je in aanmerking komt voor een hypothecaire lening van dit bedrag.

Banken en hypotheekverstrekkers hanteren bepaalde criteria bij het beoordelen van een hypotheekaanvraag. Een belangrijk aspect is de zogenaamde loan-to-income ratio (LTI), wat aangeeft hoeveel je kunt lenen in verhouding tot jouw inkomen. In België wordt vaak een LTI-limiet gehanteerd van ongeveer 5 keer het bruto jaarinkomen.

Om een ruwe schatting te maken van het benodigde inkomen voor een hypotheek van 2 miljoen, kun je uitgaan van deze LTI-limiet. Stel dat de LTI-limiet 5 keer het bruto jaarinkomen is, dan zou je dus minimaal 400.000 euro per jaar moeten verdienen om in aanmerking te komen voor een hypotheek van 2 miljoen.

Het is echter belangrijk op te merken dat dit slechts een ruwe schatting is en dat banken individuele beoordelingen maken op basis van meerdere factoren, zoals jouw spaargeld, andere financiële verplichtingen en kredietwaardigheid. Daarom is het altijd raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurigere berekening te laten maken op basis van jouw specifieke situatie.

Onthoud ook dat het lenen van een groot bedrag zoals 2 miljoen euro grote financiële verantwoordelijkheid met zich meebrengt. Het is belangrijk om realistisch te blijven en ervoor te zorgen dat je de maandelijkse hypotheeklasten kunt dragen zonder in financiële problemen te komen.

Hoe word hypotheek bedrag berekend?

Het berekenen van het hypotheekbedrag is gebaseerd op verschillende factoren. Hier zijn de belangrijkste elementen die meespelen bij het bepalen van de hoogte van een hypotheek:

- Inkomen: Jouw inkomen speelt een cruciale rol bij het bepalen van het bedrag dat je kunt lenen. Over het algemeen geldt de regel dat je niet meer dan een bepaald percentage van jouw bruto-inkomen mag besteden aan hypotheeklasten. Dit percentage kan variëren, maar ligt meestal tussen de 25% en 40%. Hoe hoger jouw inkomen, hoe groter de kans dat je een hogere lening kunt krijgen.

- Spaargeld en eigen inbreng: Het hebben van spaargeld en een eigen inbreng kan ook invloed hebben op de hoogte van jouw hypotheekbedrag. Een eigen inbreng vermindert namelijk het risico voor de hypotheekverstrekker, waardoor ze mogelijk bereid zijn om een groter bedrag te lenen.

- Waarde van de woning: De waarde van de woning die je wilt kopen is ook relevant bij het berekenen van jouw hypotheekbedrag. Over het algemeen kun je tot een bepaald percentage (vaak rond 80%) van de waarde van de woning lenen. Dit betekent dat je zelf minimaal 20% als eigen inbreng moet hebben om geen extra kosten zoals een hypotheekverzekering te hoeven betalen.

- Rentepercentage: Het rentepercentage heeft invloed op zowel de hoogte van jouw maandelijkse lasten als op het totale bedrag dat je kunt lenen. Hoe hoger het rentepercentage, hoe hoger de maandelijkse lasten en hoe lager het bedrag dat je kunt lenen.

- Looptijd van de lening: De looptijd van de lening kan ook invloed hebben op de hoogte van jouw hypotheekbedrag. Een langere looptijd kan resulteren in lagere maandelijkse lasten, maar kan er ook voor zorgen dat je minder kunt lenen.

Het is belangrijk om te onthouden dat deze factoren kunnen variëren afhankelijk van jouw persoonlijke situatie en de voorwaarden van de hypotheekverstrekker. Daarom is het verstandig om contact op te nemen met een financieel adviseur of hypotheekverstrekker om een nauwkeurige berekening te maken op basis van jouw specifieke omstandigheden en wensen. Zij kunnen je helpen bij het bepalen van het maximale hypotheekbedrag dat je kunt lenen en wat dit betekent voor jouw maandelijkse lasten.