Berekening van een Hypothecaire Lening: Een Essentiële Stap in uw Financiële Planning

Berekening Hypothecaire Lening: Een Stapsgewijze Gids

Een hypothecaire lening is een belangrijke financiële beslissing die van invloed is op uw toekomst. Voordat u zich committeert aan een hypotheek, is het essentieel om een grondige berekening te maken om ervoor te zorgen dat u de lening kunt terugbetalen en comfortabel kunt leven.

Stap 1: Bepaal het Leningbedrag

Voordat u begint met de berekening, moet u het bedrag bepalen dat u wilt lenen voor uw huis. Dit hangt af van factoren zoals de aankoopprijs van de woning, uw eigen inbreng en eventuele bijkomende kosten.

Stap 2: Rentevoet en Looptijd

De rentevoet en looptijd van de lening hebben een grote invloed op het totale bedrag dat u zult terugbetalen. Hoe hoger de rentevoet en hoe langer de looptijd, hoe meer interest u zult betalen over de hele periode.

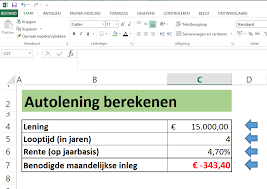

Stap 3: Maandelijkse Aflossingen Berekenen

Met behulp van een hypotheekcalculator kunt u eenvoudig uw maandelijkse aflossingen berekenen op basis van het geleende bedrag, de rentevoet en de looptijd. Dit geeft u een duidelijk beeld van wat u maandelijks zult moeten betalen.

Stap 4: Totale Kosten Analyseren

Het is belangrijk om niet alleen naar de maandelijkse aflossingen te kijken, maar ook naar de totale kosten van de lening over de volledige looptijd. Zo krijgt u een goed inzicht in hoeveel de lening daadwerkelijk zal kosten.

Stap 5: Financiële Stabiliteit Evalueren

Tenslotte is het cruciaal om uw eigen financiële situatie te evalueren voordat u beslist over een hypothecaire lening. Zorg ervoor dat u voldoende financiële stabiliteit heeft om regelmatig af te lossen en eventuele onvoorziene omstandigheden op te vangen.

Door deze stappen te volgen en zorgvuldig uw hypothecaire lening te berekenen, kunt u met vertrouwen een weloverwogen beslissing nemen die past bij uw financiële doelen en mogelijkheden.

5 Essentiële Tips voor het Berekenen van je Hypothecaire Lening in België

- Bereken je maximale leenbedrag op basis van je inkomen en vaste kosten.

- Vergelijk verschillende hypotheekaanbieders voor de beste rentevoet.

- Let op bijkomende kosten zoals notariskosten en registratierechten.

- Kies tussen een vaste of variabele rentevoet, afhankelijk van je financiële situatie en risicobereidheid.

- Denk ook aan eventuele extra verzekeringen zoals een schuldsaldoverzekering.

Bereken je maximale leenbedrag op basis van je inkomen en vaste kosten.

Een nuttige tip bij het berekenen van een hypothecaire lening is om je maximale leenbedrag te bepalen op basis van je inkomen en vaste kosten. Door een gedegen analyse te maken van je maandelijks inkomen en alle vaste uitgaven, zoals huur, verzekeringen en andere financiële verplichtingen, kun je een realistisch beeld krijgen van hoeveel je comfortabel kunt lenen zonder in financiële moeilijkheden te komen. Deze benadering helpt bij het vaststellen van een haalbaar budget voor je hypotheek, waardoor je een weloverwogen beslissing kunt nemen die aansluit bij jouw financiële situatie.

Vergelijk verschillende hypotheekaanbieders voor de beste rentevoet.

Een belangrijke tip bij het berekenen van een hypothecaire lening is om verschillende hypotheekaanbieders te vergelijken voor de beste rentevoet. Door verschillende aanbieders te onderzoeken en offertes op te vragen, kunt u een goed beeld krijgen van de rentetarieven die worden aangeboden en zo de meest gunstige optie kiezen. Het vergelijken van hypotheekaanbieders stelt u in staat om niet alleen geld te besparen op de lange termijn, maar ook om een lening te vinden die goed aansluit bij uw financiële behoeften en doelen.

Let op bijkomende kosten zoals notariskosten en registratierechten.

Bij het berekenen van een hypothecaire lening is het van essentieel belang om rekening te houden met bijkomende kosten, zoals notariskosten en registratierechten. Deze extra kosten kunnen aanzienlijk bijdragen aan de totale financiële last van de lening en mogen niet over het hoofd worden gezien. Door deze bijkomende kosten in uw berekening op te nemen, krijgt u een realistisch beeld van de totale financiële verplichtingen die gepaard gaan met het afsluiten van een hypothecaire lening. Het is verstandig om deze kosten zorgvuldig te analyseren en mee te nemen in uw financiële planning om verrassingen te voorkomen en uw budget goed te beheren.

Kies tussen een vaste of variabele rentevoet, afhankelijk van je financiële situatie en risicobereidheid.

Bij het berekenen van een hypothecaire lening is het essentieel om te kiezen tussen een vaste of variabele rentevoet, afhankelijk van je financiële situatie en risicobereidheid. Een vaste rentevoet biedt stabiliteit doordat de rente gedurende de volledige looptijd van de lening hetzelfde blijft, waardoor je precies weet hoeveel je maandelijks zult betalen. Aan de andere kant kan een variabele rentevoet initieel voordeliger zijn, maar brengt het risico met zich mee dat de rente in de toekomst kan stijgen, wat kan leiden tot hogere maandelijkse aflossingen. Het is belangrijk om deze keuze zorgvuldig te overwegen en rekening te houden met je eigen financiële stabiliteit en comfortniveau bij het afsluiten van een hypothecaire lening.

Denk ook aan eventuele extra verzekeringen zoals een schuldsaldoverzekering.

Bij het berekenen van uw hypothecaire lening is het ook belangrijk om rekening te houden met eventuele extra verzekeringen, zoals een schuldsaldoverzekering. Deze verzekering biedt bescherming voor uw nabestaanden door het resterende saldo van uw lening af te lossen in geval van overlijden. Hoewel deze verzekering extra kosten met zich meebrengt, kan het u en uw dierbaren gemoedsrust bieden en financiële zekerheid garanderen in moeilijke tijden. Het is daarom verstandig om de optie van een schuldsaldoverzekering te overwegen bij het plannen van uw hypothecaire lening.