Financieel Advies: Het Belang van Deskundige Begeleiding

Het beheren van uw financiën kan een complexe en uitdagende taak zijn. Of u nu bezig bent met het plannen van uw pensioen, het aflossen van schulden, het kopen van een huis of het opzetten van een bedrijf, het nemen van de juiste financiële beslissingen is essentieel voor uw welzijn en succes op de lange termijn. Daarom is het raadplegen van een deskundige financieel adviseur een verstandige keuze die u kan helpen om uw doelen te bereiken en mogelijke valkuilen te vermijden.

Een financieel adviseur is een professional met uitgebreide kennis en ervaring op het gebied van persoonlijke financiën, investeringen, belastingen en andere gerelateerde onderwerpen. Ze hebben de vaardigheden om uw huidige financiële situatie te analyseren, uw doelen in kaart te brengen en u te voorzien van gepersonaliseerd advies dat past bij uw specifieke behoeften.

Eén van de belangrijkste voordelen van het werken met een financieel adviseur is dat ze u kunnen helpen bij het creëren van een gedegen financieel plan. Dit plan dient als een routekaart om uw doelen te bereiken en helpt u bij het nemen van weloverwogen beslissingen op basis van uw persoonlijke omstandigheden. Of u nu wilt sparen voor uw kinderen’s onderwijs, wilt investeren in de aandelenmarkt of gewoonweg uw financiële zekerheid wilt vergroten, een financieel plan biedt u de nodige structuur en richting.

Daarnaast kan een financieel adviseur u helpen bij het optimaliseren van uw belastingaangifte. Ze zijn op de hoogte van de laatste fiscale regels en voorschriften en kunnen u adviseren over legale manieren om belasting te besparen. Door gebruik te maken van hun expertise kunt u mogelijk in aanmerking komen voor aftrekposten en andere voordelen waarvan u anders misschien niet op de hoogte zou zijn.

Een ander belangrijk aspect van financieel advies is risicobeheer. Financiële adviseurs kunnen u helpen bij het identificeren en beheren van risico’s die verband houden met uw investeringen en financiële beslissingen. Ze kunnen u adviseren over het diversifiëren van uw portefeuille, het kiezen van geschikte verzekeringsproducten en het nemen van voorzorgsmaatregelen om uw vermogen te beschermen tegen onvoorziene gebeurtenissen.

Tot slot kan een financieel adviseur fungeren als een waardevolle bron van kennis en begeleiding gedurende uw hele financiële reis. Ze kunnen u op de hoogte houden van veranderingen in wet- en regelgeving die invloed kunnen hebben op uw financiën, evenals nieuwe mogelijkheden voor groei en rendement. Door regelmatig contact te hebben met uw adviseur kunt u zich zelfverzekerd voelen in uw beslissingen en kunt u profiteren van hun expertise wanneer dat nodig is.

Kortom, financieel advies is een waardevol instrument dat u kan helpen om uw financiële doelen te bereiken en uw welzijn op de lange termijn te waarborgen. Of u nu behoefte heeft aan hulp bij het opstellen van een financieel plan, het optimaliseren van uw belastingaangifte of het beheren van risico’s, een deskundige financieel adviseur kan u de nodige begeleiding en ondersteuning bieden. Investeer in uw financiële toekomst en maak vandaag nog een afspraak met een professionele financieel adviseur.

– Objectief advies in uw belang

– Profiteren van ervaring en kennis van een professionele financieel adviseur

– Informatie over de beste financi

- U krijgt een objectief advies dat in uw belang is.

- U profiteert van de ervaring en kennis van een professionele financieel adviseur.

- U ontvangt informatie over de beste financiële producten en diensten voor uw specifieke situatie.

- U bewaart geld door het vermijden van foutieve investeringen of beslissingen die te veel kosten.

- U bent beter voorbereid op het nemen van weloverwogen financiële beslissingen op lange termijn, zoals pensioenvoorziening of het starten van een bedrijf.

- Het biedt u de mogelijkheid om meer te weten te komen over risicomanagement, waardoor u beter kan plannen voor de toekomstige financiële stabiliteit en groei in plaats van alleen maar reageren op problemen als ze zich voordoen..

- U ontvangt tips om meer rendement te behalen met minder risico’s met uw huidige portefeuille-investeringen .

- Financieel advies helpt u om grote doelstellingen zoals het betalen van collegegeld of het beginnen aan echtscheidingsoverweging te bereiken .

- Het geeft u de mogelijkheid om geldproblemen aan te pakken voordat ze escaleren naar iets ergers

3 nadelen van financieel advies: kosten, complexiteit en onzekere resultaten.

- Financieel advies kan duur zijn.

- Soms kan financieel advies complex zijn en moeilijk te begrijpen.

- Er is geen garantie dat financiële adviesgesprekken tot betere resultaten leiden.

U krijgt een objectief advies dat in uw belang is.

Een van de belangrijkste voordelen van het zoeken naar financieel advies is dat u kunt rekenen op een objectief perspectief dat volledig in uw belang is. Financieel adviseurs hebben de verantwoordelijkheid om onpartijdig en eerlijk te handelen, waarbij ze uw individuele behoeften en doelstellingen centraal stellen.

In tegenstelling tot vrienden of familieleden die mogelijk bevooroordeeld zijn of hun eigen belangen hebben, zal een financieel adviseur u voorzien van neutraal en professioneel advies. Ze zullen uw financiële situatie grondig analyseren, uw doelen begrijpen en vervolgens op basis daarvan aanbevelingen doen die passen bij uw specifieke omstandigheden.

Door hun expertise en ervaring kunnen financieel adviseurs u helpen bij het nemen van weloverwogen beslissingen zonder beïnvloed te worden door externe factoren. Ze hebben geen verborgen agenda’s of belangenconflicten, waardoor ze zich volledig kunnen richten op het vinden van de beste oplossingen voor u.

Een objectief advies betekent ook dat een financieel adviseur verschillende opties zal onderzoeken en evalueren voordat ze met aanbevelingen komen. Ze zullen rekening houden met verschillende factoren zoals risicotolerantie, rendementsverwachtingen en beschikbare middelen om ervoor te zorgen dat het advies aansluit bij uw specifieke situatie.

Bovendien zijn financieel adviseurs gebonden aan ethische normen en regels die ervoor zorgen dat ze handelen in het beste belang van hun klanten. Ze moeten transparant zijn over eventuele vergoedingen, commissies of belangenconflicten die van invloed kunnen zijn op hun advies. Dit geeft u gemoedsrust dat het advies dat u ontvangt betrouwbaar en integer is.

Al met al biedt financieel advies u de waardevolle mogelijkheid om een objectief perspectief te krijgen dat in uw belang is. Het stelt u in staat om weloverwogen financiële beslissingen te nemen zonder te worden beïnvloed door persoonlijke emoties of externe invloeden. Dus als u op zoek bent naar deskundige begeleiding bij uw financiële planning, investeringen of andere geldgerelateerde zaken, kan het raadplegen van een financieel adviseur u helpen om de juiste keuzes te maken voor uw toekomstige welzijn.

U profiteert van de ervaring en kennis van een professionele financieel adviseur.

Wanneer het aankomt op uw financiën, is het begrijpelijk dat u wellicht niet alle ins en outs kent van de complexe wereld van investeringen, belastingen en financiële planning. Gelukkig kunt u profiteren van de ervaring en kennis van een professionele financieel adviseur. Deze deskundige heeft jarenlange ervaring in het vakgebied en beschikt over diepgaande kennis van verschillende financiële aspecten.

Een professionele financieel adviseur heeft vaak al vele klanten geholpen met vergelijkbare doelen en uitdagingen als die u heeft. Ze hebben uitgebreide ervaring met het analyseren van financiële situaties, het identificeren van risico’s en het vinden van passende oplossingen. Door gebruik te maken van hun expertise kunt u profiteren van hun inzichten en lessen die ze hebben geleerd door de jaren heen.

Daarnaast zijn financieel adviseurs voortdurend op de hoogte van de laatste ontwikkelingen in de industrie. Ze volgen veranderingen in wet- en regelgeving, nieuwe beleggingsmogelijkheden en andere relevante informatie die invloed kan hebben op uw financiële situatie. Hierdoor kunnen ze u up-to-date advies geven dat afgestemd is op uw specifieke behoeften.

De kennis die een professionele financieel adviseur bezit, kan u helpen om beter geïnformeerde beslissingen te nemen over uw geld. Of het nu gaat om het opzetten van een beleggingsportefeuille, het plannen van uw pensioen of het optimaliseren van uw belastingaangifte, een financieel adviseur kan u voorzien van gepersonaliseerd advies dat gebaseerd is op uw unieke situatie en doelen.

Bovendien kan een professionele financieel adviseur u helpen om uw emoties onder controle te houden bij het nemen van financiële beslissingen. In tijden van economische onzekerheid of volatiliteit op de markt kan het verleidelijk zijn om impulsieve beslissingen te nemen die gebaseerd zijn op angst of hebzucht. Een adviseur fungeert als een objectieve derde partij die u kan helpen om rationele beslissingen te nemen op basis van feiten en analyses in plaats van emoties.

Kortom, door te vertrouwen op de ervaring en kennis van een professionele financieel adviseur kunt u profiteren van hun deskundigheid en inzichten. Ze kunnen u begeleiden bij het nemen van belangrijke financiële beslissingen, zorgen voor up-to-date advies en helpen om emoties onder controle te houden. Investeer in de expertise van een financieel adviseur en maak gebruik van hun waardevolle kennis om uw financiële doelen te bereiken.

Financieel Advies: Ontvang Informatie over de Beste Financiële Producten en Diensten voor uw Specifieke Situatie

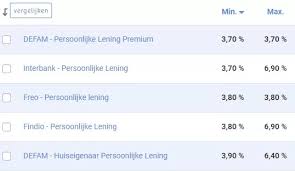

Als het gaat om het nemen van financiële beslissingen, kan het overweldigend zijn om door de vele opties te navigeren. Of u nu op zoek bent naar een lening, een verzekering of een investeringsmogelijkheid, het vinden van de juiste financiële producten en diensten die passen bij uw specifieke situatie kan een uitdagende taak zijn. Gelukkig is dit waar financieel advies van onschatbare waarde kan zijn.

Een van de belangrijkste voordelen van het raadplegen van een financieel adviseur is dat zij beschikken over uitgebreide kennis van de markt en toegang hebben tot informatie over verschillende financiële producten en diensten. Ze kunnen u helpen bij het identificeren van de beste opties die aansluiten bij uw behoeften, doelen en risicotolerantie.

Of u nu op zoek bent naar een hypotheek met gunstige voorwaarden, een spaarrekening met aantrekkelijke rentetarieven of een beleggingsportefeuille die past bij uw doelstellingen, een financieel adviseur kan u helpen om door het oerwoud van mogelijkheden te navigeren. Ze kunnen u informeren over de verschillende kenmerken, kosten en voordelen van elk product of dienst, zodat u weloverwogen beslissingen kunt nemen.

Bovendien houden financieel adviseurs rekening met uw specifieke situatie en doelen bij het aanbevelen van financiële producten en diensten. Ze zullen uw financiële situatie, risicotolerantie, levensdoelen en andere relevante factoren evalueren om op maat gemaakt advies te bieden. Dit betekent dat u de beste kans heeft om producten en diensten te selecteren die passen bij uw unieke behoeften.

Door gebruik te maken van financieel advies kunt u ook profiteren van de expertise van professionals die voortdurend op de hoogte zijn van veranderingen in de markt. Ze volgen trends, nieuwe regelgeving en ontwikkelingen in de financiële sector op de voet, zodat u altijd up-to-date informatie ontvangt. Dit stelt u in staat om weloverwogen beslissingen te nemen die gebaseerd zijn op actuele kennis.

Kortom, financieel advies biedt u toegang tot informatie over de beste financiële producten en diensten voor uw specifieke situatie. Het stelt u in staat om weloverwogen beslissingen te nemen die aansluiten bij uw doelen en behoeften, terwijl u profiteert van de expertise en marktkennis van een professionele adviseur. Investeer in financieel advies en maak gebruik van de juiste tools om uw financiële succes te vergroten.

U bewaart geld door het vermijden van foutieve investeringen of beslissingen die te veel kosten.

Financieel Advies: Bespaar Geld door Foutieve Investeringen te Vermijden

Het nemen van financiële beslissingen kan soms een ingewikkelde en riskante aangelegenheid zijn. Of het nu gaat om het investeren in de aandelenmarkt, het kopen van een huis of het plannen van uw pensioen, één verkeerde zet kan leiden tot aanzienlijke financiële verliezen. Dit is waarom financieel advies zo waardevol is – het stelt u in staat om foutieve investeringen en beslissingen die te veel kosten te vermijden, waardoor u geld kunt besparen en uw financiële welzijn kunt behouden.

Een professionele financieel adviseur beschikt over de expertise en ervaring om uw financiële situatie grondig te analyseren en u te helpen bij het nemen van weloverwogen beslissingen. Ze kunnen u adviseren over de beste investeringsmogelijkheden die passen bij uw risicotolerantie en doelen. Door hun kennis van de markt kunnen ze u behoeden voor ondoordachte investeringen die mogelijk niet gunstig zijn op de lange termijn.

Daarnaast kunnen financieel adviseurs helpen bij het vermijden van onnodige kosten. Ze hebben inzicht in de verschillende kostenstructuren en vergoedingssystemen die gepaard gaan met beleggingsproducten, verzekeringen en andere financiële instrumenten. Door hun begeleiding kunt u kostbare fouten voorkomen, zoals het betalen van hoge commissies of verborgen kosten die uw rendement kunnen aantasten.

Een ander voordeel van financieel advies is dat het u kan helpen om uw financiële doelen op een efficiënte manier te bereiken. Een adviseur kan u helpen bij het bepalen van realistische doelen en het opstellen van een gedegen financieel plan om deze doelen te bereiken. Door hun begeleiding kunt u uw middelen effectiever inzetten en de kans op verspilling of onnodige uitgaven minimaliseren.

Bovendien kunnen financieel adviseurs u helpen bij het identificeren van mogelijke risico’s en het implementeren van passende risicobeheerstrategieën. Ze kunnen u adviseren over verzekeringsproducten die uw vermogen beschermen tegen onvoorziene gebeurtenissen, zoals ziekte, overlijden of schade aan eigendommen. Door proactief risico’s aan te pakken, kunt u financiële tegenslagen voorkomen die anders grote kosten met zich mee zouden brengen.

Kortom, financieel advies biedt aanzienlijke voordelen als het gaat om het besparen van geld en het vermijden van foutieve investeringen of beslissingen die te veel kosten. Door samen te werken met een deskundige financieel adviseur kunt u uw financiële welzijn beschermen en uw doelen op een efficiënte manier bereiken. Investeer in professioneel advies en geniet van de gemoedsrust dat uw financiële toekomst in goede handen is.

U bent beter voorbereid op het nemen van weloverwogen financiële beslissingen op lange termijn, zoals pensioenvoorziening of het starten van een bedrijf.

Financieel Advies: Uw Sleutel tot Weloverwogen Beslissingen op Lange Termijn

Het nemen van financiële beslissingen op lange termijn kan een overweldigende taak zijn. Of het nu gaat om het plannen van uw pensioenvoorziening of het starten van een eigen bedrijf, het maken van de juiste keuzes is cruciaal voor uw financiële welzijn en succes op de lange termijn. Gelukkig kan financieel advies u helpen bij het nemen van weloverwogen beslissingen die aansluiten bij uw specifieke doelen en behoeften.

Een van de belangrijkste voordelen van financieel advies is dat u beter voorbereid bent om langetermijnbeslissingen te nemen. Een deskundige financieel adviseur zal uw huidige situatie grondig analyseren, uw doelen in kaart brengen en een gedegen plan opstellen dat u begeleidt naar het gewenste resultaat. Of u nu droomt van een comfortabel pensioen of ervan droomt om uw eigen bedrijf te starten, financieel advies biedt u de nodige inzichten en strategieën om deze doelen te bereiken.

Bijvoorbeeld, als u zich richt op uw pensioenvoorziening, zal een financieel adviseur u helpen bij het identificeren van de beste manieren om geld opzij te zetten voor uw toekomst. Ze zullen rekening houden met factoren zoals uw huidige inkomen, levensstijl en verwachte uitgavenpatroon om een realistisch plan op te stellen. Door hun expertise en kennis van pensioenregelingen kunnen zij u adviseren over de meest geschikte opties, zoals individuele pensioenplannen (IPT’s), pensioensparen of beleggen in pensioenfondsen.

Als u van plan bent om een eigen bedrijf te starten, kan financieel advies u helpen bij het nemen van cruciale beslissingen met betrekking tot financiering, budgettering en risicobeheer. Een financieel adviseur zal u begeleiden bij het identificeren van de financiële middelen die nodig zijn om uw bedrijf op te starten en zal u helpen bij het maken van realistische financiële prognoses. Ze zullen ook waardevol advies geven over het beheren van cashflow, het optimaliseren van belastingvoordelen en het minimaliseren van risico’s die gepaard gaan met ondernemerschap.

Door gebruik te maken van financieel advies bent u beter voorbereid op de uitdagingen en mogelijkheden die zich voordoen bij het plannen voor uw toekomst op lange termijn. U kunt vertrouwen op de expertise en ervaring van een financieel adviseur om u te helpen bij het nemen van weloverwogen beslissingen die aansluiten bij uw specifieke doelen. Of het nu gaat om uw pensioenvoorziening of het starten van een bedrijf, investeren in professioneel advies is investeren in uw eigen succes.

Kortom, financieel advies biedt u de mogelijkheid om weloverwogen beslissingen te nemen op lange termijn. Of u nu uw pensioenvoorziening plant of een eigen bedrijf wilt starten, een deskundige financieel adviseur zal u begeleiden en ondersteunen bij elke stap van het proces. Maak vandaag nog een afspraak met een financieel adviseur en neem de controle over uw financiële toekomst in handen.

Het biedt u de mogelijkheid om meer te weten te komen over risicomanagement, waardoor u beter kan plannen voor de toekomstige financiële stabiliteit en groei in plaats van alleen maar reageren op problemen als ze zich voordoen..

Financieel Advies: Het Belang van Risicomanagement voor Financiële Stabiliteit en Groei

Het nemen van financiële beslissingen brengt altijd een zekere mate van risico met zich mee. Of het nu gaat om investeringen, leningen of het starten van een bedrijf, het begrijpen en beheren van deze risico’s is essentieel voor uw financiële stabiliteit en groei op de lange termijn. Hier komt het belang van financieel advies naar voren, omdat het u de mogelijkheid biedt om meer te weten te komen over risicomanagement.

Risicomanagement houdt in dat u proactief risico’s identificeert, analyseert en beheert voordat ze zich voordoen. In plaats van alleen maar te reageren op problemen wanneer ze zich voordoen, stelt risicomanagement u in staat om vooruit te plannen en strategieën te ontwikkelen om mogelijke obstakels te overwinnen. Dit is waar een financieel adviseur van onschatbare waarde kan zijn.

Een ervaren financieel adviseur heeft kennis van verschillende soorten risico’s en kan u helpen bij het identificeren van specifieke risico’s die verband houden met uw persoonlijke situatie. Of het nu gaat om marktrisico’s, kredietrisico’s of operationele risico’s, zij kunnen u helpen bij het begrijpen hoe deze factoren uw financiën kunnen beïnvloeden.

Door samen te werken met een financieel adviseur leert u hoe u potentiële risico’s kunt inschatten en beheersen. Ze kunnen u helpen bij het opstellen van een gedegen risicomanagementplan dat past bij uw doelen en omstandigheden. Dit omvat het identificeren van mogelijke obstakels, het beoordelen van de waarschijnlijkheid van optreden en het ontwikkelen van strategieën om de impact te minimaliseren.

Een ander voordeel van financieel advies met betrekking tot risicomanagement is dat het u helpt om realistische verwachtingen te stellen. Een financieel adviseur kan u helpen bij het begrijpen van de potentiële rendementen en risico’s die gepaard gaan met verschillende investeringen of zakelijke beslissingen. Dit stelt u in staat om weloverwogen keuzes te maken op basis van een beter begrip van de mogelijke uitkomsten.

Daarnaast kan een financieel adviseur u ook helpen bij het diversifiëren van uw portefeuille of activiteiten, waardoor u uw risico’s spreidt en uw kansen op succes vergroot. Ze kunnen u adviseren over verschillende investeringsmogelijkheden, verzekeringsproducten en andere instrumenten die kunnen dienen als bescherming tegen onvoorziene gebeurtenissen.

Kortom, financieel advies biedt u de mogelijkheid om meer te weten te komen over risicomanagement, waardoor u beter kunt plannen voor toekomstige financiële stabiliteit en groei in plaats van alleen maar te reageren op problemen als ze zich voordoen. Door samen te werken met een deskundige financieel adviseur kunt u uw financiële doelen bereiken met een beter begrip van de risico’s die daarmee gepaard gaan en de strategieën om deze risico’s te beheersen. Investeer in uw financiële toekomst en maak vandaag nog een afspraak met een professionele financieel adviseur.

U ontvangt tips om meer rendement te behalen met minder risico’s met uw huidige portefeuille-investeringen .

Financieel Advies: Tips voor Meer Rendement met Minder Risico

Het beheren van uw portefeuille-investeringen kan een uitdagende taak zijn, vooral als u op zoek bent naar een evenwicht tussen rendement en risico. Gelukkig kan het raadplegen van een financieel adviseur u helpen om meer rendement te behalen met minder risico’s, zelfs met uw huidige beleggingen.

Een van de belangrijkste voordelen van financieel advies is dat u toegang krijgt tot waardevolle tips en strategieën om uw portefeuille te optimaliseren. Een financieel adviseur kan uw huidige investeringen analyseren en identificeren waar er mogelijkheden zijn om het rendement te verhogen en tegelijkertijd de risico’s te verminderen. Ze kunnen u adviseren over welke activa mogelijk beter presteren in de huidige marktomstandigheden en welke u mogelijk wilt heroverwegen.

Daarnaast kunnen financieel adviseurs ook helpen bij het diversifiëren van uw portefeuille. Door uw investeringen te spreiden over verschillende activaklassen, sectoren en regio’s, kunt u het risico verminderen dat gepaard gaat met een specifieke belegging. Een financieel adviseur kan u helpen bij het identificeren van geschikte diversificatiestrategieën die passen bij uw risicotolerantie en langetermijndoelen.

Een ander aspect waarop een financieel adviseur zich kan richten, is het verminderen van onnodige kosten die uw rendement kunnen aantasten. Ze kunnen u adviseren over de beste beleggingsinstrumenten en -producten die passen bij uw doelen en budget, en u helpen om kosten zoals commissies, beheerskosten en belastingen te minimaliseren. Dit kan uw rendement aanzienlijk verhogen zonder dat u extra risico’s hoeft te nemen.

Bovendien kunnen financieel adviseurs u helpen bij het identificeren van mogelijke kansen op de markt. Ze volgen voortdurend de markttrends, economische ontwikkelingen en bedrijfsnieuws dat van invloed kan zijn op uw investeringen. Door gebruik te maken van hun expertise kunt u profiteren van deze kennis en mogelijkheden benutten die anders aan uw aandacht zouden ontsnappen.

Kortom, financieel advies biedt waardevolle tips en inzichten om meer rendement te behalen met minder risico’s in uw huidige portefeuille-investeringen. Door samen te werken met een deskundige financieel adviseur kunt u uw beleggingsstrategie verfijnen, diversifiëren, onnodige kosten verminderen en profiteren van marktkansen. Investeer in professioneel advies en laat uw portefeuille groeien op een verstandige en geïnformeerde manier.

Financieel advies helpt u om grote doelstellingen zoals het betalen van collegegeld of het beginnen aan echtscheidingsoverweging te bereiken .

Het bereiken van grote financiële doelen kan overweldigend lijken, vooral als het gaat om belangrijke mijlpalen zoals het betalen van collegegeld voor uw kinderen of het overwegen van een echtscheiding. In dit soort situaties kan financieel advies van onschatbare waarde zijn. Een deskundige financieel adviseur kan u begeleiden en ondersteunen bij het nemen van de juiste stappen om deze doelen te bereiken, terwijl u tegelijkertijd uw financiële welzijn beschermt.

Een van de belangrijkste voordelen van financieel advies is dat het u helpt om uw financiële situatie realistisch te beoordelen en haalbare doelen te stellen. Of u nu wilt sparen voor de studiekosten van uw kinderen of een echtscheiding overweegt, een financieel adviseur zal uw huidige inkomsten, uitgaven en vermogen analyseren om een duidelijk beeld te krijgen van waar u staat. Op basis hiervan kunnen ze samen met u een plan opstellen dat rekening houdt met uw specifieke doelen en omstandigheden.

Daarnaast zal een financieel adviseur u helpen bij het ontwikkelen van strategieën om deze doelen te bereiken. Ze kunnen u adviseren over verschillende aspecten, zoals budgettering, investeringsopties en belastingimplicaties. Bijvoorbeeld, als u wilt sparen voor collegegeld, kunnen ze u helpen bij het identificeren van de beste spaarmogelijkheden en investeringsstrategieën om uw geld te laten groeien. Als u een echtscheiding overweegt, kunnen ze u begeleiden bij het begrijpen van de financiële gevolgen en u helpen bij het opstellen van een realistisch budget voor de toekomst.

Bovendien kan een financieel adviseur u helpen om risico’s te beheren en uw financiële stabiliteit te waarborgen tijdens deze belangrijke overgangsperioden. Ze kunnen uw vermogen beschermen door ervoor te zorgen dat u voldoende verzekerd bent en door mogelijke valkuilen te identificeren die kunnen leiden tot financiële problemen op de lange termijn. Dit geeft u gemoedsrust, wetende dat uw financiële toekomst in goede handen is.

Kortom, financieel advies speelt een cruciale rol bij het bereiken van grote doelen zoals het betalen van collegegeld of het beginnen aan echtscheidingsoverweging. Een deskundige financieel adviseur zal u begeleiden bij elke stap van het proces, van het stellen van realistische doelen tot het ontwikkelen van strategieën om deze doelen te bereiken. Met hun kennis en ervaring kunt u met vertrouwen stappen zetten naar een betere financiële toekomst. Maak vandaag nog een afspraak met een professionele financieel adviseur en neem controle over uw financiële leven.

Het geeft u de mogelijkheid om geldproblemen aan te pakken voordat ze escaleren naar iets ergers

Financieel Advies: Het geeft u de mogelijkheid om geldproblemen aan te pakken voordat ze escaleren naar iets ergers

Het beheer van uw financiën kan soms een uitdaging zijn, en het is niet ongewoon om af en toe tegen geldproblemen aan te lopen. Maar wat als er een manier was om deze problemen vroegtijdig aan te pakken voordat ze uitgroeien tot iets ernstigers? Dat is waar financieel advies van onschatbare waarde kan zijn.

Een van de belangrijkste voordelen van het werken met een financieel adviseur is dat zij u kunnen helpen om potentiële geldproblemen op te sporen voordat ze escaleren naar iets ergers. Ze hebben de expertise en ervaring om uw financiële situatie te analyseren en eventuele knelpunten of risico’s te identificeren die u mogelijk over het hoofd ziet.

Door regelmatig contact te hebben met een financieel adviseur, kunt u proactief werken aan het oplossen van deze problemen. Of het nu gaat om het opstellen van een realistisch budget, het verminderen van schulden of het herstructureren van uw financiële strategie, zij kunnen u begeleiden bij elke stap en u voorzien van gepersonaliseerd advies dat past bij uw specifieke situatie.

Het vroegtijdig aanpakken van geldproblemen heeft vele voordelen. Allereerst helpt het u om controle te krijgen over uw financiën en stress te verminderen. Door de oorzaken van de problemen aan te pakken en actie te ondernemen, kunt u de negatieve spiraal doorbreken en werken aan het herstel van uw financiële stabiliteit.

Bovendien kan het vroegtijdig aanpakken van geldproblemen u helpen om verdere schade te voorkomen. Financiële problemen hebben vaak de neiging om te escaleren en kunnen leiden tot ernstige gevolgen, zoals verlies van eigendommen, faillissement of zelfs juridische problemen. Door tijdig advies in te winnen, kunt u deze mogelijke scenario’s vermijden en uw financiële toekomst veiligstellen.

Het is belangrijk op te merken dat financieel advies niet alleen bedoeld is voor mensen die al in diepe geldproblemen verkeren. Iedereen kan baat hebben bij het raadplegen van een financieel adviseur, ongeacht hun huidige financiële situatie. Door regelmatig advies in te winnen, kunt u uw financiële gezondheid optimaliseren en potentiële problemen proactief aanpakken.

Kortom, financieel advies biedt u de mogelijkheid om geldproblemen aan te pakken voordat ze escaleren naar iets ergers. Het stelt u in staat om proactief te zijn in het beheren van uw financiën en helpt u om controle te krijgen over uw geldzaken. Neem vandaag nog contact op met een deskundige financieel adviseur en bescherm uw financiële toekomst.

Financieel advies kan duur zijn.

Financieel Advies: Het Kostenaspect

Financieel advies kan van onschatbare waarde zijn als het gaat om het beheren van uw geld en het nemen van belangrijke financiële beslissingen. Het kan u helpen bij het opstellen van een gedegen financieel plan, belastingbesparingen realiseren en risico’s beheren. Echter, één aspect dat we niet over het hoofd mogen zien, is de kostprijs die gepaard gaat met financieel advies.

Het is belangrijk om te erkennen dat financieel advies niet gratis is. Financiële adviseurs rekenen doorgaans kosten voor hun diensten, ofwel in de vorm van een vast tarief, een uurtarief of een percentage van het beheerde vermogen. Deze kosten kunnen variëren afhankelijk van de complexiteit van uw situatie en de specifieke diensten die u nodig heeft.

Voor sommige mensen kan de kostprijs van financieel advies een obstakel vormen. Vooral voor mensen met beperkte financiële middelen kan het moeilijk zijn om extra uitgaven te rechtvaardigen voor professioneel advies. Dit kan resulteren in het vermijden of uitstellen van het zoeken naar deskundig advies, wat op lange termijn negatieve gevolgen kan hebben voor hun financiële welzijn.

Het is echter belangrijk om te beseffen dat financieel advies ook als een investering moet worden beschouwd. Hoewel er aanvankelijk kosten mee gemoeid zijn, kan goed advies uiteindelijk leiden tot betere financiële beslissingen en mogelijke kostenbesparingen op de lange termijn. Het kan u helpen om uw financiële doelen te bereiken, uw vermogen te laten groeien en uw financiële risico’s te beperken.

Om de kosten van financieel advies te rechtvaardigen, is het belangrijk om een goede afweging te maken tussen de kosten en de potentiële voordelen. Overweeg uw financiële situatie, doelen en behoeften zorgvuldig voordat u beslist of u een financieel adviseur wilt inschakelen. Het kan ook lonend zijn om verschillende adviseurs te vergelijken en offertes op te vragen om ervoor te zorgen dat u een eerlijke prijs krijgt voor de geleverde diensten.

Bovendien zijn er ook alternatieven beschikbaar voor mensen die geen groot budget hebben voor financieel advies. Er zijn bijvoorbeeld online bronnen en tools beschikbaar die nuttige informatie en richtlijnen bieden voor het beheren van uw geld. Hoewel deze geen persoonlijk advies op maat kunnen bieden, kunnen ze nog steeds nuttig zijn bij het nemen van eenvoudige financiële beslissingen.

Kortom, hoewel het waar is dat financieel advies kosten met zich meebrengt, moeten we niet vergeten dat het ook waarde kan toevoegen aan onze financiële situatie op de lange termijn. Het is belangrijk om een weloverwogen beslissing te nemen over het al dan niet inschakelen van een financieel adviseur, rekening houdend met uw financiële mogelijkheden en de potentiële voordelen die advies kan bieden.

Soms kan financieel advies complex zijn en moeilijk te begrijpen.

Financieel advies kan een waardevolle bron van kennis en begeleiding zijn bij het nemen van belangrijke financiële beslissingen. Het kan u helpen uw doelen te bereiken en uw financiële welzijn op de lange termijn te waarborgen. Echter, net als bij elk ander vakgebied, heeft financieel advies ook zijn nadelen.

Een van de nadelen is dat financieel advies soms complex kan zijn en moeilijk te begrijpen voor mensen zonder een achtergrond in de financiële wereld. Financiële adviseurs gebruiken vaak vakjargon en technische termen die voor veel mensen verwarrend kunnen zijn. Dit kan leiden tot onzekerheid en misverstanden, waardoor het moeilijk wordt om weloverwogen beslissingen te nemen.

Bovendien kunnen complexe financiële producten en strategieën soms overweldigend zijn. Het begrijpen van de risico’s, kosten en voordelen van verschillende investeringsopties kan een uitdagende taak zijn. Dit gebrek aan begrip kan leiden tot het maken van verkeerde keuzes of het nemen van onnodige risico’s.

Daarnaast is er ook het gevaar van misbruik door malafide adviseurs. Helaas zijn er mensen die zich voordoen als betrouwbare financiële adviseurs, maar in werkelijkheid hun eigen belangen vooropstellen. Ze kunnen complexe producten aanbevelen die niet geschikt zijn voor uw situatie of hoge commissies opstrijken zonder uw beste belangen in gedachten te hebben. Het is daarom belangrijk om altijd kritisch te zijn en alleen samen te werken met erkende en betrouwbare adviseurs.

Om deze nadelen te overwinnen, is het belangrijk om open en transparante communicatie met uw financieel adviseur te hebben. Vraag hen om complexe concepten uit te leggen in eenvoudige bewoordingen en wees niet bang om vragen te stellen als iets niet duidelijk is. Het is ook verstandig om meerdere adviezen te zoeken en verschillende bronnen van informatie te raadplegen voordat u belangrijke financiële beslissingen neemt.

Kortom, hoewel financieel advies waardevol kan zijn, kan het soms complex zijn en moeilijk te begrijpen. Het is belangrijk om alert te blijven, vragen te stellen en samen te werken met betrouwbare adviseurs om ervoor te zorgen dat u de juiste beslissingen neemt die passen bij uw financiële doelen en behoeften.

Er is geen garantie dat financiële adviesgesprekken tot betere resultaten leiden.

Financieel advies kan een waardevol instrument zijn bij het nemen van belangrijke financiële beslissingen. Het kan u helpen om uw doelen te bereiken, uw risico’s te beheren en uw financiële welzijn op de lange termijn te waarborgen. Echter, net als bij elke vorm van advies, zijn er ook enkele nadelen verbonden aan het raadplegen van een financieel adviseur.

Een van de nadelen is dat er geen garantie is dat financiële adviesgesprekken automatisch tot betere resultaten leiden. Hoewel een adviseur u kan voorzien van gepersonaliseerd advies op basis van uw specifieke situatie, blijft het nemen van financiële beslissingen altijd een risico. De markt kan onvoorspelbaar zijn en er kunnen externe factoren zijn die invloed hebben op de prestaties van uw investeringen of andere financiële activiteiten.

Daarnaast kunnen ook persoonlijke factoren een rol spelen bij het behalen van succesvolle resultaten. Uw eigen gedrag en emoties kunnen bijvoorbeeld invloed hebben op hoe goed u het advies implementeert. Het is mogelijk dat u afwijkt van het gegeven advies of dat u bepaalde risico’s neemt die niet in lijn zijn met het oorspronkelijke plan.

Bovendien brengt financieel advies kosten met zich mee. Adviseurs rekenen vaak vergoedingen voor hun diensten, zoals commissies of uurtarieven. Deze kosten kunnen variëren en kunnen een impact hebben op uw financiële rendement. Het is belangrijk om deze kosten in overweging te nemen bij het beoordelen van de waarde van het advies dat u ontvangt.

Om het meeste uit financieel advies te halen, is het essentieel om goed geïnformeerd te zijn en actief betrokken te blijven bij uw financiële beslissingen. Dit betekent dat u zich bewust moet zijn van de risico’s en mogelijke beperkingen van het advies dat u ontvangt. Het kan ook verstandig zijn om meerdere adviezen te vergelijken voordat u een definitieve beslissing neemt.

Kortom, hoewel financieel advies waardevol kan zijn, is er geen garantie dat het automatisch tot betere resultaten leidt. Het blijft belangrijk om kritisch te blijven, uw eigen onderzoek te doen en rekening te houden met persoonlijke factoren bij het nemen van financiële beslissingen. Door een evenwicht te vinden tussen professioneel advies en uw eigen inzichten kunt u de beste kans creëren op het behalen van uw financiële doelen.