Start-up Financiering: Het Realiseren van Uw Ondernemersdroom

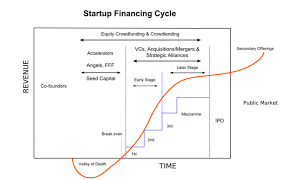

Het starten van een eigen bedrijf is een spannende en uitdagende onderneming. Het vereist niet alleen een solide zakelijk plan en een innovatief idee, maar ook voldoende financiële middelen om uw start-up van de grond te krijgen. Gelukkig zijn er vandaag de dag verschillende financieringsopties beschikbaar om ondernemers te helpen bij het realiseren van hun dromen.

Traditionele Bankleningen

Een van de meest populaire vormen van financiering voor start-ups zijn traditionele bankleningen. Deze leningen worden verstrekt door banken en financiële instellingen en kunnen worden gebruikt voor diverse doeleinden, zoals het aanschaffen van apparatuur, het huren van kantoorruimte of het financieren van marketingcampagnes. Het verkrijgen van een banklening vereist meestal een gedetailleerd bedrijfsplan, goede kredietwaardigheid en mogelijk ook persoonlijke garanties.

Venture Capital

Venture capital is een financieringsmodel waarbij investeerders geld inbrengen in veelbelovende start-ups in ruil voor aandelen of eigendomsbelangen. Dit type financiering is vooral geschikt voor start-ups met hoog groeipotentieel en disruptieve ideeën. Venture capital-investeerders brengen niet alleen kapitaal in, maar bieden vaak ook waardevolle expertise en netwerken om de groei van de start-up te stimuleren.

Crowdfunding

Crowdfunding is een relatief nieuwe financieringsmethode waarbij een groot aantal mensen kleine bedragen investeert in een start-up via online platforms. Het stelt ondernemers in staat om hun ideeën rechtstreeks aan het publiek te presenteren en financiële steun te ontvangen van individuele investeerders. Crowdfunding is vooral geschikt voor start-ups met een aantrekkelijk verhaal en een sterke online aanwezigheid.

Subsidies en Stimuleringsregelingen

Overheden en andere instanties bieden vaak subsidies en stimuleringsregelingen aan start-ups om innovatie en economische groei te stimuleren. Deze financieringsoptie kan variëren van subsidies voor onderzoek en ontwikkeling tot belastingvoordelen voor startende ondernemingen. Het verkrijgen van subsidies kan echter een complex proces zijn dat specifieke kennis vereist.

Angel Investors

Angel investors zijn individuele investeerders die hun eigen vermogen gebruiken om start-ups te financieren in ruil voor aandelen of eigendomsbelangen. Naast financiële middelen bieden angel investors vaak ook waardevolle mentorship, ervaring en zakelijke connecties. Het vinden van de juiste angel investor kan de groei van uw start-up aanzienlijk versnellen.

Het kiezen van de juiste financieringsmethode voor uw start-up is afhankelijk van verschillende factoren, zoals het type bedrijf, de fase waarin uw bedrijf zich bevindt en uw groeiplannen. Het is belangrijk om grondig onderzoek te doen naar de beschikbare financieringsopties en professioneel advies in te winnen om de beste keuze te maken.

Onthoud dat financiering slechts een deel van het succesverhaal van uw start-up is. Het vereist ook hard werken, doorzettingsvermogen en een goed team om uw ondernemersdroom te realiseren. Met de juiste financiële middelen en een solide strategie kunt u uw start-up laten groeien en bloeien in de competitieve zakenwereld.

6 voordelen van start-up financiering in België: subsidies, diverse financieringsmogelijkheden, economische stimulans, financiële instrumenten, belastingvoordelen en flexibiliteit.

- Investeringen in start-ups worden gesubsidieerd door de Nederlandse overheid, waardoor het risico voor investeerders lager is.

- Er zijn veel verschillende manieren om financiering te krijgen, zoals crowdfunding, microfinanciering en overheidssteun.

- Start-up financiering biedt een kans om de economie aan te jagen door innovatieve ideeën te steunen en nieuwe banen te creëren.

- Er zijn veel verschillende financiële instrumenten beschikbaar om start-ups te helpen groeien, zoals leningen, investeringen en aandelenfondsen.

- De Nederlandse overheid biedt belastingvoordelen voor bedrijven die investeren in start-ups, waardoor het rendement op investeringen hoger kan zijn dan normaal.

- Er is een hoge mate van flexibiliteit in hoe de financiering wordt gebruikt; bedrijven kunnen hun geld gebruiken voor marketing, productontwikkeling of andere doeleinden die nodig zijn om hun businessmodel succesvol uit te voeren

De 6 nadelen van start-up financiering

- Het is moeilijk om start-up financiering te krijgen, vooral als je geen ervaring hebt met investeren.

- Financiers zullen vaak veel controle willen uitoefenen over de bedrijfsactiviteiten van een start-up.

- Er is een grote mate van onzekerheid bij het zoeken naar financiering voor een start-up, omdat er geen garanties zijn dat de investering rendabel zal zijn.

- Start-ups die financiering zoeken, moeten vaak hun bedrijf in detail presenteren aan potentiële investeerders en mogelijk hun privacy opgeven om financiële informatie te verstrekken aan derden.

- Sommige investeerders stellen hoge verwachtingen of eisen aan de prestaties van een start-up in ruil voor hun investeringen en kunnen daardoor druk uitoefening op het managementteam van de start-up als ze niet wordt gehaald.

- De rente die wordt betaald op leningverstrekking kan hoog zijn, waardoor er minder winst overblijft voor de directie van de start-up om te reinvesteren in groei en innovatieactiviteiten

Investeringen in start-ups worden gesubsidieerd door de Nederlandse overheid, waardoor het risico voor investeerders lager is.

Start-up financiering brengt altijd een zeker risico met zich mee. Het is immers moeilijk om de toekomstige prestaties van een jong bedrijf nauwkeurig te voorspellen. Gelukkig heeft de Nederlandse overheid erkend dat investeren in start-ups van cruciaal belang is voor innovatie en economische groei. Daarom heeft zij verschillende subsidies en stimuleringsregelingen opgezet die investeerders aanmoedigen om te investeren in deze veelbelovende ondernemingen.

Door het verstrekken van subsidies aan investeerders wordt het risico van investeren in start-ups verlaagd. Dit betekent dat er financiële ondersteuning beschikbaar is om eventuele verliezen op te vangen als een start-up niet het gewenste rendement behaalt. Dit kan een geruststellende gedachte zijn voor potentiële investeerders, omdat zij weten dat zij niet volledig financieel verantwoordelijk zijn als het bedrijf niet slaagt.

Deze subsidies en stimuleringsregelingen kunnen verschillende vormen aannemen, zoals belastingvoordelen, co-financiering of directe subsidieprogramma’s. Ze zijn ontworpen om het aantrekkelijker te maken voor investeerders om hun kapitaal te gebruiken om start-ups te ondersteunen en zo bij te dragen aan de groei van innovatieve bedrijven.

Daarnaast biedt de Nederlandse overheid ook andere ondersteunende programma’s, zoals incubators en accelerators, die start-ups helpen bij het ontwikkelen van hun bedrijfsmodel en het verkrijgen van de nodige expertise en netwerken. Dit versterkt niet alleen de kansen op succes voor start-ups, maar vergroot ook het vertrouwen van investeerders in deze jonge ondernemingen.

Het subsidiëren van investeringen in start-ups door de Nederlandse overheid heeft een positieve invloed op het ecosysteem van jonge bedrijven. Het verlaagt het risico voor investeerders, stimuleert innovatie en draagt bij aan de economische groei. Dit creëert een gunstig klimaat voor zowel ondernemers als investeerders om samen te werken aan het realiseren van baanbrekende ideeën en het bevorderen van de welvaart in Nederland.

Als u geïnteresseerd bent in het investeren in start-ups, is dit een goed moment om te profiteren van de subsidies en stimuleringsregelingen die beschikbaar zijn gesteld door de Nederlandse overheid. Door te investeren in veelbelovende start-ups kunt u niet alleen potentiële financiële rendementen behalen, maar ook bijdragen aan innovatie en groei in Nederland.

Er zijn veel verschillende manieren om financiering te krijgen, zoals crowdfunding, microfinanciering en overheidssteun.

Er zijn veel verschillende manieren om financiering te krijgen voor uw start-up. Of u nu een innovatief idee heeft of een veelbelovend bedrijfsplan, er zijn diverse financieringsmogelijkheden beschikbaar om uw ondernemersdroom te realiseren. Een van de grote voordelen van start-up financiering is de verscheidenheid aan opties die ondernemers hebben.

Een populaire financieringsmethode is crowdfunding. Met crowdfunding kunt u geld inzamelen door een beroep te doen op het publiek via online platforms. Dit stelt u in staat om uw ideeën rechtstreeks aan potentiële investeerders te presenteren en financiële steun te ontvangen van mensen die in uw visie geloven. Crowdfunding biedt niet alleen financiële middelen, maar ook de mogelijkheid om een gemeenschap van supporters en ambassadeurs op te bouwen.

Een andere optie is microfinanciering, waarbij kleine leningen worden verstrekt aan start-ups en ondernemers met beperkte toegang tot traditionele bankfinanciering. Microfinanciering is vooral geschikt voor start-ups in ontwikkelingslanden of voor ondernemers met beperkte kredietgeschiedenis. Het stelt hen in staat om hun bedrijf op te bouwen en economische groei te stimuleren.

Daarnaast biedt de overheid vaak subsidies en stimuleringsregelingen aan voor start-ups. Deze steun kan variëren van subsidies voor onderzoek en ontwikkeling tot belastingvoordelen voor innovatieve bedrijven. Overheidssteun kan een belangrijke rol spelen bij het stimuleren van innovatie en het bevorderen van ondernemerschap.

Het grote voordeel van deze verschillende financieringsmogelijkheden is dat ze ondernemers de flexibiliteit geven om de optie te kiezen die het beste past bij hun specifieke situatie. Of u nu op zoek bent naar een groot aantal kleine investeerders via crowdfunding, een kleine lening nodig heeft via microfinanciering of wilt profiteren van overheidssteun, er is een financieringsmethode die bij uw behoeften past.

Het hebben van diverse financieringsopties vergroot ook de kans op succes. Als een financieringsbron niet beschikbaar blijkt te zijn, kunt u altijd nog andere mogelijkheden verkennen. Bovendien biedt het hebben van meerdere investeerders en partners ook voordelen zoals waardevolle expertise, netwerken en mentorship.

Kortom, start-up financiering biedt ondernemers veel verschillende manieren om hun bedrijfsideeën te financieren. Of het nu gaat om crowdfunding, microfinanciering of overheidssteun, deze financieringsmogelijkheden vergroten de toegankelijkheid en flexibiliteit voor start-ups. Door gebruik te maken van deze diverse opties kunnen ondernemers hun dromen waarmaken en succesvolle bedrijven opbouwen.

Start-up financiering biedt een kans om de economie aan te jagen door innovatieve ideeën te steunen en nieuwe banen te creëren.

Start-ups spelen een cruciale rol in het stimuleren van economische groei en het bevorderen van innovatie. Ze brengen frisse ideeën, disruptieve technologieën en nieuwe zakelijke modellen op de markt. Het ondersteunen van start-ups met financiering is daarom van groot belang, omdat het hen in staat stelt om hun potentieel te realiseren en een positieve impact te hebben op de economie.

Eén van de belangrijkste voordelen van start-up financiering is dat het ondernemers in staat stelt om hun innovatieve ideeën tot leven te brengen. Veel baanbrekende concepten zouden zonder financiële steun nooit de kans krijgen om zich te ontwikkelen. Door start-ups toegang te geven tot kapitaal, kunnen zij experimenteren, onderzoeken en nieuwe producten of diensten ontwikkelen die de industrie transformeren.

Bovendien creëert start-up financiering nieuwe banen. Start-ups hebben vaak behoefte aan gespecialiseerd personeel om hun groeiambities waar te maken. Door financiële steun kunnen ze talent aantrekken en investeren in het uitbreiden van hun team. Dit creëert niet alleen directe werkgelegenheid, maar stimuleert ook indirecte werkgelegenheid door samenwerking met andere bedrijven in de toeleveringsketen.

Daarnaast draagt start-up financiering bij aan het versterken van het ondernemersklimaat. Het stimuleert het ondernemerschap en moedigt mensen aan om hun eigen bedrijf te starten. Dit bevordert de concurrentie, innovatie en diversiteit in de economie. Door start-ups te ondersteunen, kunnen we een omgeving creëren waarin creativiteit en ondernemerschap gedijen.

Ten slotte kan start-up financiering ook leiden tot positieve maatschappelijke veranderingen. Veel start-ups richten zich op het oplossen van maatschappelijke uitdagingen, zoals duurzaamheid, gezondheidszorg of sociale gelijkheid. Door deze start-ups te financieren, kunnen we innovatieve oplossingen bevorderen die de samenleving als geheel ten goede komen.

Kortom, start-up financiering is van onschatbare waarde voor de economie. Het biedt een kans om innovatie te stimuleren, nieuwe banen te creëren en maatschappelijke impact te genereren. Door het ondersteunen van start-ups met financiering kunnen we een vruchtbare voedingsbodem creëren voor economische groei en vooruitgang.

Er zijn veel verschillende financiële instrumenten beschikbaar om start-ups te helpen groeien, zoals leningen, investeringen en aandelenfondsen.

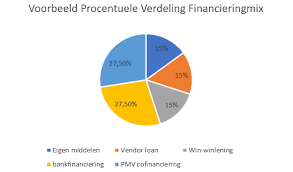

Er zijn veel verschillende financiële instrumenten beschikbaar om start-ups te helpen groeien, zoals leningen, investeringen en aandelenfondsen. Deze diversiteit aan financieringsopties biedt start-ups de mogelijkheid om de juiste bron van kapitaal te vinden die past bij hun specifieke behoeften en groeiplannen.

Een van de voordelen van start-up financiering is de flexibiliteit die het biedt. Start-ups hebben vaak unieke financieringsbehoeften, omdat ze zich in een vroege fase van ontwikkeling bevinden en mogelijk nog geen winst genereren. Traditionele bankleningen kunnen moeilijk verkrijgbaar zijn voor start-ups zonder een bewezen trackrecord of voldoende onderpand. In dit geval kunnen alternatieve financieringsbronnen, zoals investeerders of crowdfunding, uitkomst bieden.

Investeerders, zoals venture capitalists of angel investors, brengen niet alleen kapitaal in, maar ook waardevolle expertise en netwerken. Ze hebben vaak ervaring met het opbouwen en laten groeien van bedrijven en kunnen waardevolle begeleiding bieden aan start-ups. Bovendien kunnen ze deuren openen naar nieuwe zakelijke kansen en partnerschappen.

Aandelenfondsen zijn een andere populaire financieringsbron voor start-ups. Door aandelen uit te geven aan investeerders kunnen start-ups kapitaal aantrekken zonder schulden op te bouwen. Dit stelt hen in staat om hun bedrijf verder te ontwikkelen zonder zich zorgen te maken over terugbetalingstermijnen of rentetarieven.

Een ander voordeel van start-up financiering is dat het kan helpen bij het opbouwen van geloofwaardigheid en vertrouwen bij potentiële klanten en partners. Het hebben van externe investeerders of leningverstrekkers kan aantonen dat uw start-up potentieel heeft en serieus wordt genomen in de markt. Dit kan deuren openen naar nieuwe samenwerkingsverbanden en groeikansen.

Kortom, start-up financiering biedt een scala aan mogelijkheden voor start-ups om hun groei te stimuleren. Of het nu gaat om leningen, investeringen of aandelenfondsen, deze financiële instrumenten bieden flexibiliteit, expertise en kapitaal dat nodig is om de volgende stap te zetten in het succesvol opbouwen van een bedrijf. Het is belangrijk voor start-ups om grondig onderzoek te doen naar de beschikbare financieringsopties en professioneel advies in te winnen om de juiste keuze te maken die past bij hun specifieke behoeften en doelen.

De Nederlandse overheid biedt belastingvoordelen voor bedrijven die investeren in start-ups, waardoor het rendement op investeringen hoger kan zijn dan normaal.

Belastingvoordelen voor Start-up Financiering: Stimulans voor Investeerders

Start-up financiering kan niet alleen voordelig zijn voor ondernemers, maar ook voor investeerders. De Nederlandse overheid heeft belastingvoordelen geïntroduceerd om investeringen in start-ups te stimuleren, waardoor het rendement op investeringen hoger kan zijn dan normaal.

Een van de belangrijkste belastingvoordelen is de zogenaamde “WBSO” (Wet Bevordering Speur- en Ontwikkelingswerk). Deze regeling biedt fiscale voordelen aan bedrijven die investeren in onderzoek en ontwikkeling, wat vaak een cruciaal onderdeel is van start-up activiteiten. Onder deze regeling kunnen bedrijven een vermindering van de loonheffingen krijgen voor gekwalificeerd personeel dat betrokken is bij R&D-projecten.

Daarnaast biedt de “Innovatiebox” een gunstig belastingtarief op inkomsten uit innovatieve activiteiten. Dit betekent dat winsten die voortkomen uit intellectueel eigendom, zoals patenten of software, tegen een lager tarief worden belast. Voor investeerders die aandelen hebben in start-ups die waardevol intellectueel eigendom bezitten, kan dit resulteren in aanzienlijke belastingbesparingen.

Deze belastingvoordelen maken investeren in start-ups aantrekkelijker en kunnen het rendement op investeringen vergroten. Door de financiële lasten te verminderen en tegelijkertijd innovatie te stimuleren, creëert de overheid een gunstig klimaat voor investeerders om risicovolle start-ups te ondersteunen.

Het is belangrijk op te merken dat deze belastingvoordelen specifieke criteria en voorwaarden hebben. Het is raadzaam om professioneel advies in te winnen bij een belastingadviseur of financieel expert om volledig te begrijpen hoe u kunt profiteren van deze regelingen.

Al met al bieden de belastingvoordelen voor start-up financiering een stimulans voor investeerders om betrokken te raken bij innovatieve ondernemingen. Door het verlagen van de financiële drempels en het verhogen van het rendement op investeringen, draagt de Nederlandse overheid bij aan de groei en ontwikkeling van start-ups, wat uiteindelijk kan leiden tot economische bloei en innovatie.

Er is een hoge mate van flexibiliteit in hoe de financiering wordt gebruikt; bedrijven kunnen hun geld gebruiken voor marketing, productontwikkeling of andere doeleinden die nodig zijn om hun businessmodel succesvol uit te voeren

Een van de belangrijkste voordelen van start-up financiering is de hoge mate van flexibiliteit die het biedt. Ondernemers hebben de vrijheid om het verkregen kapitaal te gebruiken op een manier die het meest gunstig is voor hun bedrijf. Of het nu gaat om marketing, productontwikkeling of andere essentiële doeleinden, start-ups kunnen hun financiële middelen inzetten op de gebieden die nodig zijn om hun businessmodel succesvol uit te voeren.

Marketing is een cruciaal aspect voor elke start-up. Het creëren van naamsbekendheid en het aantrekken van klanten zijn essentieel voor groei en succes. Met financiering kunnen ondernemers investeren in effectieve marketingstrategieën, zoals digitale marketingcampagnes, reclame of het inhuren van professionals om hun merk te promoten. Door middel van gerichte marketinginspanningen kunnen start-ups hun doelgroep bereiken en klanten aantrekken.

Productontwikkeling is een ander belangrijk aspect waarin financiering kan helpen. Start-ups moeten vaak investeren in onderzoek, ontwerp en prototyping om innovatieve producten of diensten te ontwikkelen die zich onderscheiden in de markt. Met voldoende financiële middelen kunnen ondernemers experimenteren, nieuwe ideeën testen en hoogwaardige producten ontwikkelen die voldoen aan de behoeften en wensen van hun klanten.

Naast marketing en productontwikkeling biedt start-up financiering ook flexibiliteit voor andere bedrijfsdoeleinden. Dit kan variëren van het aannemen van gekwalificeerd personeel, het opzetten van een efficiënte operationele infrastructuur tot het investeren in technologie en systemen die de groei ondersteunen. Door middel van financiering kunnen start-ups de nodige middelen verwerven om hun bedrijfsactiviteiten op te schalen en hun concurrentievoordeel te versterken.

De flexibiliteit in het gebruik van financiering stelt start-ups in staat om zich aan te passen aan veranderende marktomstandigheden en strategische beslissingen te nemen op basis van hun specifieke behoeften. Dit maakt het mogelijk om snel te reageren op kansen en uitdagingen, waardoor ze een concurrentievoordeel behouden.

Al met al biedt start-up financiering een hoge mate van flexibiliteit in hoe het kapitaal wordt gebruikt. Het stelt ondernemers in staat om hun financiële middelen gericht in te zetten voor marketing, productontwikkeling en andere essentiële doeleinden die nodig zijn om hun businessmodel succesvol uit te voeren. Met deze flexibiliteit kunnen start-ups groeien, innoveren en floreren in de dynamische wereld van ondernemerschap.

Het is moeilijk om start-up financiering te krijgen, vooral als je geen ervaring hebt met investeren.

Het verkrijgen van financiering voor een start-up kan een uitdagende taak zijn, vooral voor ondernemers die geen ervaring hebben met investeren. Veel traditionele financiers en investeerders zijn terughoudend om geld te verstrekken aan startende ondernemingen zonder bewezen trackrecord of ervaren managementteam. Dit kan een obstakel vormen voor beginnende ondernemers die op zoek zijn naar kapitaal om hun ideeën te realiseren.

Een gebrek aan ervaring in investeren kan leiden tot twijfels bij potentiële geldschieters. Ze willen vaak zien dat de ondernemer kennis heeft van de markt, het vermogen heeft om risico’s in te schatten en een solide bedrijfsplan kan presenteren. Het ontbreken van deze expertise kan het vertrouwen van financiers ondermijnen en de kans op financiering verkleinen.

Bovendien kan het gebrek aan ervaring met investeren ook leiden tot onzekerheid bij de ondernemer zelf. Het begrijpen van de verschillende financieringsmogelijkheden, zoals venture capital of angel investors, en hoe deze werken, kan ingewikkeld zijn voor iemand die nieuw is in de wereld van start-ups. Dit gebrek aan kennis kan het moeilijk maken om effectief te communiceren met potentiële investeerders en hen te overtuigen van de waarde en haalbaarheid van het bedrijfsidee.

Gelukkig zijn er manieren om deze uitdagingen te overwinnen. Het opbouwen van een netwerk van ervaren investeerders en mentoren kan waardevol zijn om inzicht te krijgen in de wereld van start-up financiering. Het volgen van cursussen of workshops over ondernemerschap en investeren kan ook helpen om de benodigde kennis op te doen.

Daarnaast is het belangrijk om geduldig en volhardend te zijn. Het verkrijgen van financiering voor een start-up kan tijd kosten en vereist vaak meerdere pogingen. Het is essentieel om door te blijven gaan, feedback te gebruiken om uw aanpak te verbeteren en uw bedrijfsplan aan te passen aan de behoeften en verwachtingen van investeerders.

Hoewel het moeilijk kan zijn om financiering te krijgen zonder ervaring met investeren, betekent dit niet dat het onmogelijk is. Met de juiste inzet, toewijding en bereidheid om bij te leren, kunnen beginnende ondernemers nog steeds financiering vinden voor hun start-ups.

Financiers zullen vaak veel controle willen uitoefenen over de bedrijfsactiviteiten van een start-up.

Het verkrijgen van externe financiering kan een cruciale stap zijn voor start-ups om hun groeiambities te realiseren. Echter, één van de nadelen die gepaard kunnen gaan met start-up financiering is dat financiers vaak veel controle willen uitoefenen over de bedrijfsactiviteiten.

Wanneer een start-up externe financiering aantrekt, zoals venture capital of angel investment, kan dit leiden tot een situatie waarin de financiers aanzienlijke zeggenschap hebben in het bedrijf. Ze kunnen eisen stellen aan de strategie, besluitvorming en zelfs het dagelijkse beheer van de onderneming.

Hoewel financiers deze controle vaak uitoefenen met goede bedoelingen, kan het voor ondernemers belemmerend zijn. Start-ups hebben vaak behoefte aan flexibiliteit en snelheid om zich aan te passen aan veranderende marktomstandigheden en nieuwe kansen te benutten. Het verlies van autonomie kan het vermogen van een start-up om snel beslissingen te nemen en te innoveren beperken.

Bovendien kan de visie en strategie van de financiers niet altijd perfect aansluiten bij die van de ondernemers. Dit kan leiden tot conflicten en spanningen tussen beide partijen, wat schadelijk kan zijn voor de groei en ontwikkeling van het bedrijf.

Om dit nadeel te verminderen, is het belangrijk dat ondernemers zorgvuldig evalueren welke financieringsvorm het beste past bij hun behoeften en doelstellingen. Het is essentieel om een duidelijk beeld te hebben van de verwachtingen en voorwaarden die financiers stellen voordat er een overeenkomst wordt gesloten.

Daarnaast is het verstandig om professioneel advies in te winnen en juridische documenten zorgvuldig door te nemen voordat er een samenwerking met financiers wordt aangegaan. Door een goede balans te vinden tussen externe financiering en behoud van autonomie, kunnen start-ups de nadelen van controle door financiers minimaliseren en optimaal profiteren van de voordelen die financiering kan bieden.

Er is een grote mate van onzekerheid bij het zoeken naar financiering voor een start-up, omdat er geen garanties zijn dat de investering rendabel zal zijn.

Het Risico van Start-up Financiering: Geen Garanties op Rendement

Het aantrekken van financiering voor een start-up is een cruciale stap in het opbouwen van uw bedrijf. Hoewel er verschillende financieringsopties beschikbaar zijn, brengt het zoeken naar investeerders of leningen ook een zekere mate van onzekerheid met zich mee. Een belangrijk nadeel van start-up financiering is namelijk het gebrek aan garanties op rendement.

Wanneer u financiering zoekt voor uw start-up, moet u zich ervan bewust zijn dat investeerders en geldschieters altijd op zoek zijn naar rendement op hun investeringen. Ze willen hun geld terugverdienen en winst maken. Echter, bij start-ups is er vaak weinig tot geen bewezen trackrecord of tastbare resultaten om de potentiële winstgevendheid te voorspellen.

Dit gebrek aan garanties kan leiden tot terughoudendheid bij investeerders om in uw start-up te stappen. Ze kunnen aarzelen om hun geld toe te vertrouwen aan een nieuw en onbewezen bedrijfsidee, vooral als er geen solide financiële prognoses of bewijs van marktvraag beschikbaar zijn.

Daarnaast kan het gebrek aan garanties ook invloed hebben op de beschikbaarheid en voorwaarden van leningen. Banken en financiële instellingen zijn vaak terughoudend om leningen te verstrekken aan start-ups zonder een bewezen staat van dienst of onderpand. Dit kan het moeilijk maken om voldoende kapitaal te verkrijgen om uw bedrijf te laten groeien.

Om deze uitdagingen te overwinnen, is het belangrijk om een sterke en overtuigende business case te presenteren aan potentiële investeerders of geldschieters. Dit omvat het aantonen van een duidelijk marktpotentieel, een gedegen bedrijfsplan en een goed doordachte strategie voor groei en winstgevendheid. Het kan ook nuttig zijn om samen te werken met ervaren mentoren of consultants die u kunnen begeleiden bij het aantrekken van financiering.

Hoewel er geen garanties zijn op rendement bij start-up financiering, moet u zich niet laten ontmoedigen. Veel succesvolle bedrijven zijn begonnen als start-ups en hebben uiteindelijk hun investeerders terugbetaald met aanzienlijke winsten. Door hard werken, slimme strategieën en doorzettingsvermogen kunt u de kansen vergroten dat uw start-up rendabel wordt en investeerders vertrouwen in uw bedrijf krijgen.

Het is belangrijk om realistisch te blijven en de risico’s van start-up financiering te begrijpen. Maar met de juiste aanpak en een solide bedrijfsmodel kunt u de onzekerheden overwinnen en uw ondernemersdroom verwezenlijken.

Het Con van Start-up Financiering: Privacy en Transparantie

Het verkrijgen van financiering voor een start-up kan een essentiële stap zijn om uw onderneming van de grond te krijgen. Echter, er is één nadeel dat start-ups moeten overwegen: het opgeven van privacy en het verstrekken van gedetailleerde bedrijfsinformatie aan potentiële investeerders.

Bij het zoeken naar financiering voor uw start-up, zult u vaak gevraagd worden om uw bedrijf in detail te presenteren aan potentiële investeerders. Dit betekent dat u vertrouwelijke informatie moet delen over uw bedrijfsmodel, strategieën, marktkansen en financiële projecties. Hoewel dit noodzakelijk is om investeerders te overtuigen, kan het ook leiden tot zorgen over privacy en concurrentiegevoelige informatie.

Daarnaast kan het verstrekken van financiële informatie aan derden ook de privacy van uw start-up in gevaar brengen. Potentiële investeerders willen vaak gedetailleerde financiële gegevens zien, zoals omzetprognoses, kostenstructuren en winstverwachtingen. Het delen van deze gevoelige informatie kan risico’s met zich meebrengen, zoals het lekken van bedrijfsgeheimen of het blootstellen van uw concurrentiepositie.

Om dit con tegen te gaan, is het belangrijk om zorgvuldig due diligence uit te voeren bij het selecteren van potentiële investeerders. Kies betrouwbare en gerenommeerde partijen die bereid zijn om vertrouwelijkheidsovereenkomsten te ondertekenen en uw bedrijfsinformatie met de nodige discretie te behandelen. Het is ook raadzaam om juridisch advies in te winnen om ervoor te zorgen dat uw belangen en privacy beschermd blijven tijdens het financieringsproces.

Hoewel het opgeven van privacy en het delen van financiële informatie een uitdaging kan zijn, is het belangrijk om de voordelen van start-up financiering in overweging te nemen. Door de juiste investeerders aan boord te krijgen, kunt u niet alleen kapitaal aantrekken, maar ook waardevolle expertise, netwerken en groeimogelijkheden. Een evenwicht vinden tussen transparantie en privacy is essentieel voor het succes van uw start-up.

Het is altijd verstandig om goed geïnformeerd te zijn over de risico’s en voordelen van start-up financiering voordat u beslissingen neemt. Weeg alle aspecten zorgvuldig af en zoek professioneel advies om ervoor te zorgen dat uw start-up op een solide financiële basis kan groeien zonder concessies te doen aan uw privacy.

Sommige investeerders stellen hoge verwachtingen of eisen aan de prestaties van een start-up in ruil voor hun investeringen en kunnen daardoor druk uitoefening op het managementteam van de start-up als ze niet wordt gehaald.

Het Con van Start-up Financiering: Druk van Investeerders

Hoewel start-up financiering essentieel is voor het succes van een jong bedrijf, brengt het ook enkele uitdagingen met zich mee. Een van de nadelen van het aantrekken van investeerders is dat sommige investeerders hoge verwachtingen of eisen stellen aan de prestaties van een start-up in ruil voor hun investeringen. Dit kan druk uitoefenen op het managementteam en de groeiende onderneming.

Wanneer een start-up financiering ontvangt, wordt er vaak een overeenkomst gesloten waarin bepaalde mijlpalen of doelstellingen worden vastgelegd die de start-up moet behalen. Deze kunnen betrekking hebben op omzetgroei, gebruikersaantallen, marktaandeel of andere prestatie-indicatoren. Als de start-up niet aan deze verwachtingen voldoet, kunnen investeerders teleurgesteld raken en druk uitoefenen op het managementteam om betere resultaten te behalen.

Deze druk kan verschillende vormen aannemen, zoals frequente rapportagevereisten, verhoogde controle of zelfs directe interventie in de bedrijfsvoering. Hoewel investeerders vaak waardevolle expertise en ervaring met zich meebrengen, kan hun betrokkenheid soms leiden tot conflicten tussen de visie en strategieën van het managementteam en die van de investeerders.

Bovendien kan de druk om te voldoen aan hoge verwachtingen leiden tot kortetermijnbeslissingen die niet altijd in het beste belang zijn van de start-up op de lange termijn. Het managementteam kan gedwongen worden om te focussen op snelle winstgevendheid of groei, zelfs als dit ten koste gaat van duurzame ontwikkeling of langetermijnstrategieën.

Het is daarom essentieel voor start-ups om zorgvuldig te overwegen welke investeerders ze aantrekken en welke voorwaarden ze accepteren. Het is belangrijk om investeerders te vinden die niet alleen financiële steun bieden, maar ook een gedeelde visie hebben en begrip tonen voor de uitdagingen en complexiteit van het ondernemerschap.

Hoewel druk van investeerders een con kan zijn van start-up financiering, betekent dit niet dat het altijd negatieve gevolgen heeft. Met open communicatie, duidelijke verwachtingen en een goede samenwerking tussen investeerders en het managementteam kunnen obstakels worden overwonnen en kan er een gezonde relatie worden opgebouwd die bijdraagt aan de groei en ontwikkeling van de start-up.

De rente die wordt betaald op leningverstrekking kan hoog zijn, waardoor er minder winst overblijft voor de directie van de start-up om te reinvesteren in groei en innovatieactiviteiten

Het nadeel van start-up financiering: Hoge rentekosten beperken de winst voor groei en innovatie

Bij het verkrijgen van financiering voor een start-up is het belangrijk om rekening te houden met de rentekosten die gepaard gaan met leningverstrekking. Hoewel leningen een waardevolle bron van kapitaal kunnen zijn, kan de hoge rente die hiermee gepaard gaat een aanzienlijke impact hebben op de winstgevendheid van de start-up.

Een van de belangrijkste doelen van elke start-up is om winst te maken en deze winst te gebruiken om te groeien en te innoveren. Echter, wanneer een aanzienlijk deel van de inkomsten wordt besteed aan rentebetalingen, blijft er minder geld over voor andere essentiële activiteiten zoals productontwikkeling, marketing of het aantrekken van talent.

Hoge rentekosten kunnen vooral problematisch zijn in de beginfase van een start-up, wanneer er nog geen stabiele inkomstenstromen zijn. Het kan moeilijk zijn om aan de betalingsverplichtingen te voldoen en tegelijkertijd voldoende middelen over te houden om te investeren in groei en innovatie. Dit kan leiden tot een vertraging in de ontwikkeling van nieuwe producten of diensten, het missen van kansen op marktuitbreiding of het niet kunnen aantrekken van hooggekwalificeerd personeel.

Het is daarom essentieel voor ondernemers om zorgvuldig af te wegen welke financieringsvorm het meest geschikt is voor hun start-up. Het kan lonend zijn om alternatieve financieringsbronnen te verkennen, zoals subsidies, venture capital of angel investors, die mogelijk lagere rentetarieven of gunstigere voorwaarden bieden. Daarnaast is het belangrijk om een gedetailleerd financieel plan op te stellen en de mogelijke rentekosten in de begroting op te nemen om realistische verwachtingen te hebben.

Hoewel het verkrijgen van financiering cruciaal kan zijn voor het opstarten en laten groeien van een bedrijf, is het belangrijk om de potentiële nadelen in overweging te nemen. Het beperken van de rentekosten kan helpen om meer winst over te houden voor investeringen in groei en innovatie, waardoor de start-up beter gepositioneerd is voor succes op de lange termijn.