Financiële Flexibiliteit: De Voordelen van een Kleine Lening op Afbetaling

Kleine lening op afbetaling: Een handige financiële oplossing

Een kleine lening op afbetaling kan een nuttig instrument zijn om onverwachte kosten te dekken of om wat extra financiële ademruimte te creëren. Deze vorm van lenen is populair bij mensen die snel wat extra geld nodig hebben en het bedrag in termijnen willen terugbetalen.

Voordelen van een kleine lening op afbetaling

Er zijn verschillende voordelen verbonden aan het afsluiten van een kleine lening op afbetaling:

- Snelheid: In de meeste gevallen kunt u snel over het geleende bedrag beschikken, waardoor u onmiddellijk kunt inspelen op uw financiële behoeften.

- Gemak: Het aanvragen en afsluiten van een kleine lening op afbetaling verloopt doorgaans eenvoudig en snel, vaak online of via telefoon.

- Flexibiliteit: U kunt zelf kiezen hoeveel u leent en binnen welke termijn u het bedrag terugbetaalt, waardoor u de lening kunt afstemmen op uw persoonlijke situatie.

- Transparantie: De voorwaarden van een kleine lening op afbetaling zijn duidelijk en overzichtelijk, zodat u precies weet waar u aan toe bent.

Voor wie is een kleine lening op afbetaling geschikt?

Een kleine lening op afbetaling kan geschikt zijn voor mensen die tijdelijk wat extra financiële ruimte nodig hebben, bijvoorbeeld om onverwachte medische kosten te dekken, dringende huisreparaties uit te voeren of om een klein project te financieren. Het is belangrijk om vooraf goed na te denken over uw terugbetalingscapaciteit en ervoor te zorgen dat u de lening binnen de gestelde termijn kunt terugbetalen.

Bescherm uzelf bij het aangaan van een kleine lening

Hoewel een kleine lening op afbetaling handig kan zijn, is het belangrijk om verantwoordelijk te lenen. Zorg ervoor dat u de voorwaarden van de lening begrijpt, inclusief rentevoeten en eventuele bijkomende kosten. Vergelijk ook verschillende kredietverstrekkers om de beste deal te vinden die past bij uw behoeften.

Kortom, een kleine lening op afbetaling kan een praktische manier zijn om snel wat extra geld te verkrijgen. Zorg er echter voor dat u goed geïnformeerd bent en dat u zich bewust bent van uw financiële verplichtingen voordat u besluit om een dergelijke lening aan te gaan.

Voordelen van Kleine Leningen op Afbetaling in België

- Snel beschikbaar

- Gemakkelijk aan te vragen

- Flexibele terugbetaling

- Transparante voorwaarden

- Geen langdurige verplichtingen

- Geschikt voor onverwachte kosten

- Mogelijkheid tot online aanvragen

- Geen onderpand nodig

- Kan helpen financiële ademruimte te creëren

Zeven Nadelen van Kleine Leningen op Afbetaling

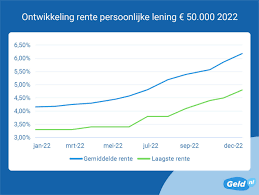

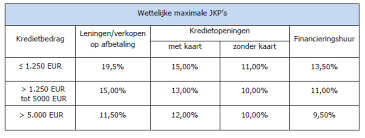

- Hogere rentetarieven in vergelijking met traditionele leningen.

- Mogelijkheid van verborgen kosten en extra administratieve lasten.

- Kan leiden tot een verhoogde schuldenlast als de lening niet verantwoord wordt afbetaald.

- Beperkte flexibiliteit bij het wijzigen van de aflossingsvoorwaarden.

- Kan resulteren in financiële stress als de terugbetalingstermijn te kort is.

- Mogelijkheid van negatieve invloed op uw kredietgeschiedenis bij wanbetaling.

- Niet geschikt voor langdurige financiële behoeften, gezien de beperkte leenbedragen.

Snel beschikbaar

Een van de voordelen van een kleine lening op afbetaling is dat het geld snel beschikbaar is. In veel gevallen kunt u binnen korte tijd over het geleende bedrag beschikken, waardoor u direct kunt voorzien in uw financiële behoeften. Dit maakt deze vorm van lenen ideaal voor situaties waarin u snel extra geld nodig heeft en niet lang wilt wachten op goedkeuring en uitbetaling van de lening.

Gemakkelijk aan te vragen

Een van de voordelen van een kleine lening op afbetaling is dat het gemakkelijk aan te vragen is. Het proces van aanvragen en afsluiten verloopt doorgaans eenvoudig en snel, waardoor u zonder al te veel gedoe snel over het geleende bedrag kunt beschikken. Dit maakt het een handige optie voor mensen die op zoek zijn naar een snelle financiële oplossing voor hun korte-termijnbehoeften.

Flexibele terugbetaling

Een van de voordelen van een kleine lening op afbetaling is de flexibele terugbetalingsoptie. U heeft de vrijheid om zelf te kiezen binnen welke termijn u het geleende bedrag terugbetaalt, waardoor u de lening kunt afstemmen op uw persoonlijke financiële situatie en budget. Deze flexibiliteit biedt u de mogelijkheid om de terugbetalingsregeling aan te passen aan uw behoeften en omstandigheden, wat kan helpen bij het beheren van uw financiën op een manier die voor u het meest comfortabel is.

Transparante voorwaarden

Een belangrijk voordeel van een kleine lening op afbetaling is de transparantie van de voorwaarden. Bij deze vorm van lenen zijn de voorwaarden helder en overzichtelijk, waardoor u precies weet wat er van u wordt verwacht. Dit zorgt voor duidelijkheid en vertrouwen, waardoor u met een gerust hart de lening kunt aangaan, wetende dat er geen verborgen verrassingen opduiken tijdens het aflossingsproces.

Geen langdurige verplichtingen

Een van de voordelen van een kleine lening op afbetaling is dat er geen langdurige verplichtingen aan verbonden zijn. Het gaat hierbij om kleinere bedragen met kortere looptijden, waardoor u niet jarenlang vastzit aan de lening. Dit maakt het een flexibele en haalbare optie voor mensen die snel financiële ondersteuning nodig hebben en de lening binnen afzienbare tijd willen aflossen.

Geschikt voor onverwachte kosten

Een van de voordelen van een kleine lening op afbetaling is dat het geschikt is voor onverwachte kosten. Het is ideaal om onverwachte uitgaven op te vangen, zoals reparaties aan uw auto, medische kosten of andere onvoorziene financiële tegenvallers. Door snel toegang te hebben tot extra geld en dit in termijnen terug te kunnen betalen, biedt een kleine lening op afbetaling de nodige financiële flexibiliteit om onverwachte situaties het hoofd te bieden zonder uw budget ernstig te verstoren.

Mogelijkheid tot online aanvragen

Een groot voordeel van een kleine lening op afbetaling is de mogelijkheid tot online aanvragen en afsluiten. Dit biedt gemak en efficiëntie voor leners, aangezien ze vanuit het comfort van hun eigen huis of kantoor de lening kunnen aanvragen. Het online proces is vaak snel en eenvoudig, waardoor leners snel over het benodigde geld kunnen beschikken zonder gedoe met papierwerk of lange wachttijden.

Geen onderpand nodig

Een van de voordelen van een kleine lening op afbetaling is dat u meestal geen onderpand nodig heeft. Dit betekent dat u niet hoeft te beschikken over waardevolle bezittingen die als zekerheid dienen voor de lening. Hierdoor wordt het gemakkelijker voor mensen zonder eigendommen of die niet bereid zijn om hun bezittingen te riskeren om toch toegang te krijgen tot financiële steun in de vorm van een kleine lening.

Kan helpen financiële ademruimte te creëren

Een kleine lening op afbetaling kan helpen financiële ademruimte te creëren door bij te springen bij tijdelijke financiële tekorten. In situaties waarin onverwachte kosten zich voordoen of wanneer er extra financiële flexibiliteit nodig is, kan het afsluiten van een kleine lening op afbetaling een praktische oplossing zijn. Het stelt individuen in staat om snel toegang te krijgen tot de benodigde middelen en deze vervolgens in termijnen terug te betalen, waardoor ze hun financiële situatie kunnen stabiliseren en eventuele dringende uitgaven kunnen dekken.

Hogere rentetarieven in vergelijking met traditionele leningen.

Een belangrijk nadeel van een kleine lening op afbetaling zijn de hogere rentetarieven in vergelijking met traditionele leningen. Door de kortlopende aard van deze leningen en het gemak waarmee ze kunnen worden verkregen, hanteren kredietverstrekkers vaak hogere rentevoeten om hun risico te compenseren. Dit kan resulteren in een hogere totale terugbetalingskost voor de lener, waardoor het belangrijk is om goed op de hoogte te zijn van de rentevoorwaarden voordat men besluit om een kleine lening op afbetaling aan te gaan. Het is raadzaam om verschillende opties te vergelijken en te overwegen of de extra kosten opwegen tegen de voordelen van snel beschikbare financiële middelen.

Mogelijkheid van verborgen kosten en extra administratieve lasten.

Een nadeel van een kleine lening op afbetaling is de mogelijkheid van verborgen kosten en extra administratieve lasten. Het is belangrijk om alert te zijn op eventuele bijkomende kosten die niet direct duidelijk zijn bij het afsluiten van de lening. Daarnaast kunnen extra administratieve taken, zoals het bijhouden van betalingstermijnen en correspondentie met de kredietverstrekker, voor extra stress en gedoe zorgen. Het is daarom essentieel om de volledige voorwaarden van de lening zorgvuldig door te nemen en eventuele verborgen kosten te identificeren om onaangename verrassingen te voorkomen.

Kan leiden tot een verhoogde schuldenlast als de lening niet verantwoord wordt afbetaald.

Een belangrijk nadeel van een kleine lening op afbetaling is dat het kan leiden tot een verhoogde schuldenlast als de lening niet verantwoord wordt afbetaald. Als de aflossingen niet op tijd worden voldaan of als er te veel leningen worden afgesloten zonder rekening te houden met de terugbetalingscapaciteit, kan dit resulteren in financiële problemen en een toenemende schuldenlast voor de lener. Het is daarom essentieel om zorgvuldig te overwegen of men in staat is om de lening terug te betalen voordat men zich verbindt tot het aangaan van een kleine lening op afbetaling.

Beperkte flexibiliteit bij het wijzigen van de aflossingsvoorwaarden.

Een nadeel van een kleine lening op afbetaling is de beperkte flexibiliteit bij het wijzigen van de aflossingsvoorwaarden. Omdat de voorwaarden van een lening op afbetaling doorgaans vooraf worden vastgesteld, kan het moeilijk zijn om deze aan te passen als uw financiële situatie verandert. Dit gebrek aan flexibiliteit kan problematisch zijn als u bijvoorbeeld tijdelijk minder kunt aflossen en behoefte heeft aan aangepaste betalingsregelingen. Het is daarom belangrijk om goed op de hoogte te zijn van de voorwaarden voordat u een kleine lening op afbetaling afsluit en eventuele beperkingen in overweging te nemen.

Kan resulteren in financiële stress als de terugbetalingstermijn te kort is.

Een belangrijk nadeel van een kleine lening op afbetaling is dat het kan leiden tot financiële stress als de terugbetalingstermijn te kort is. Wanneer de termijn om het geleende bedrag terug te betalen te beperkt is, kan dit leiden tot druk op de financiële situatie van de lener. Het is essentieel om realistisch te zijn over het vermogen om de lening tijdig en volledig terug te betalen, om zo ongewenste financiële complicaties te voorkomen. Het is daarom van groot belang om goed na te denken over de terugbetalingsvoorwaarden en ervoor te zorgen dat deze haalbaar zijn voordat men besluit een kleine lening op afbetaling aan te gaan.

Mogelijkheid van negatieve invloed op uw kredietgeschiedenis bij wanbetaling.

Een belangrijk nadeel van een kleine lening op afbetaling is de mogelijkheid van een negatieve invloed op uw kredietgeschiedenis bij wanbetaling. Als u niet in staat bent om de afgesproken termijnen tijdig terug te betalen, kan dit resulteren in vertraagde betalingen of zelfs in default gaan, wat een negatieve impact kan hebben op uw kredietscore en uw vermogen om in de toekomst gemakkelijk financiering te verkrijgen. Het is daarom essentieel om zorgvuldig te overwegen of u de lening kunt terugbetalen voordat u deze aangaat, om financiële problemen en verdere complicaties te voorkomen.

Niet geschikt voor langdurige financiële behoeften, gezien de beperkte leenbedragen.

Een belangrijk nadeel van een kleine lening op afbetaling is dat het niet geschikt is voor langdurige financiële behoeften, gezien de beperkte leenbedragen die doorgaans worden aangeboden. Voor grotere investeringen of langlopende financiële verplichtingen kan een kleine lening op afbetaling ontoereikend zijn, waardoor het risico op financiële stress en problemen op lange termijn toeneemt. Het is daarom essentieel om de beperkingen van een kleine lening op afbetaling te erkennen en indien nodig alternatieve financieringsoplossingen te overwegen die beter aansluiten bij uw langetermijnfinanciële doelen.