Groene Leningen: Investeer in een Duurzame Toekomst

In de huidige tijd, waarin duurzaamheid en milieubewustzijn steeds belangrijker worden, is het stimuleren van groene initiatieven van cruciaal belang. Een manier waarop individuen en bedrijven kunnen bijdragen aan een duurzame toekomst is door gebruik te maken van groene leningen. Deze leningen zijn specifiek ontworpen om investeringen in milieuvriendelijke projecten te ondersteunen, zoals energiebesparende maatregelen, hernieuwbare energie-installaties en ecologische renovaties.

Wat zijn groene leningen precies? Het zijn financiële producten die worden aangeboden door banken en kredietverstrekkers om duurzame projecten te financieren. Het doel is om individuen en bedrijven aan te moedigen om te investeren in groene technologieën en praktijken die de impact op het milieu verminderen. Met groene leningen kunnen mensen hun woning of bedrijf verduurzamen en tegelijkertijd besparen op energiekosten.

Eén van de voordelen van groene leningen is dat ze vaak gunstige voorwaarden hebben ten opzichte van traditionele leningen. Dit kan variëren van lagere rentetarieven tot langere terugbetalingstermijnen. Hierdoor wordt het financieel aantrekkelijker om te investeren in duurzaamheid. Bovendien bieden sommige overheden subsidies of belastingvoordelen aan voor projecten die gefinancierd worden met groene leningen, wat de aantrekkelijkheid ervan vergroot.

Maar waar kunnen groene leningen precies voor worden gebruikt? De mogelijkheden zijn divers. Zo kunnen ze worden ingezet voor het installeren van zonnepanelen, het verbeteren van isolatie, het plaatsen van energiezuinige ramen en deuren, het implementeren van regenwatersystemen, en nog veel meer. Ook bedrijven kunnen profiteren van groene leningen door te investeren in energie-efficiënte apparatuur, elektrische voertuigen of andere duurzame bedrijfsactiviteiten.

Naast de financiële voordelen dragen groene leningen ook bij aan een positieve impact op het milieu. Door te investeren in milieuvriendelijke projecten wordt de CO2-uitstoot verminderd en wordt er bijgedragen aan een schonere en duurzamere toekomst. Bovendien kunnen groene leningen helpen om de transitie naar een koolstofarme economie te versnellen en bijdragen aan de realisatie van klimaatdoelstellingen.

Het is belangrijk op te merken dat niet alle leningen die als “groen” worden bestempeld daadwerkelijk duurzaam zijn. Het is essentieel om goed onderzoek te doen naar de specifieke criteria en vereisten van een groene lening voordat u deze afsluit. Kies altijd voor gerenommeerde kredietverstrekkers die transparant zijn over hun duurzaamheidsbeleid.

Groene leningen bieden een uitstekende kans om uw steentje bij te dragen aan een duurzamere wereld, terwijl u tegelijkertijd financieel voordeel behaalt. Of u nu uw woning wilt verduurzamen, een energie-efficiënt bedrijf wilt runnen of investeert in hernieuwbare energie, groene leningen kunnen de nodige financiële ondersteuning bieden. Samen kunnen we werken aan een groenere toekomst voor onszelf en komende generaties.

7 Voordelen van Groene Leningen: Lagere rente, energiebesparende verbeteringen, flexibele terugbetalingstermijn en meer.

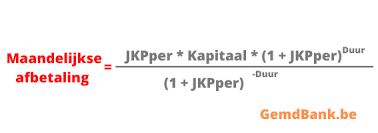

- Groene leningen bieden een lagere rente dan andere soorten leningen, waardoor de maandelijkse aflossingen betaalbaar zijn.

- Deze leningen kunnen worden gebruikt om energiebesparende of milieuvriendelijke verbeteringen aan te brengen in woningen, zoals het plaatsen van dubbel glas of het installeren van zonnepanelensystemen.

- De terugbetalingstermijn kan variëren van 5 tot 25 jaar, waardoor de last op de schouders van de kredietnemer minder druk is.

- Er is geld beschikbaar voor particuliere huiseigenaren en ondernemers die investeren in duurzame oplossingen voor hun pand of bedrijfspand.

- Er is eenvoudige toegang tot groene leningfinanciering door bankinstellingen en financiële instellingen die gespecialiseerd zijn in duurzame financiering.

- Er zijn verschillende fiscale voordelen verbonden aan groene leningfinanciering, zoals eigendomstariefverlaging en belastingkredietfaciliteit voor bepaalde activiteitengroep (zoals energie-efficiënte verlichting).

- Groene leningfinanciering biedt meer flexibiliteit dan andere soort leningsarrangement omdat er geld beschikbaar is voor veel verschillende projecttypen die gericht zijn op milieuverbetering en energiebesparing

6 nadelen van groene leningen: Hoge kosten, Beperkte beschikbaarheid, Hogere rente, Lange looptijd, Geldige criteria en Beperkt nut

- Hoge kosten

- Beperkte beschikbaarheid

- Hogere rente

- Lange looptijd

- Geldige criteria

- Beperkt nut

Groene leningen bieden een lagere rente dan andere soorten leningen, waardoor de maandelijkse aflossingen betaalbaar zijn.

Een van de grote voordelen van groene leningen is dat ze vaak gepaard gaan met lagere rentetarieven in vergelijking met traditionele leningen. Dit betekent dat de maandelijkse aflossingen lager kunnen zijn, waardoor het voor individuen en bedrijven gemakkelijker wordt om te investeren in duurzame projecten.

De lagere rentevoeten van groene leningen zijn vaak het resultaat van stimuleringsmaatregelen en beleidsinitiatieven die gericht zijn op het bevorderen van duurzaamheid. Overheden en financiële instellingen willen mensen aanmoedigen om milieuvriendelijke keuzes te maken en belonen hen daarom met aantrekkelijke rentetarieven.

Deze lagere rentevoeten maken groene leningen niet alleen financieel haalbaar, maar ook aantrekkelijk voor een breed publiek. Het stelt individuen en bedrijven in staat om te investeren in energiebesparende maatregelen, hernieuwbare energie-installaties en andere duurzame projecten zonder dat dit een zware financiële last met zich meebrengt.

Bovendien dragen betaalbare maandelijkse aflossingen bij aan de duurzaamheid op lange termijn. Het stelt mensen in staat om hun lening regelmatig af te betalen zonder hun budget te veel te belasten. Dit vermindert het risico op betalingsachterstanden en zorgt ervoor dat mensen hun lening succesvol kunnen aflossen.

Kortom, groene leningen bieden een belangrijk voordeel: de lagere rentevoeten maken maandelijkse aflossingen betaalbaar. Dit maakt het voor individuen en bedrijven mogelijk om te investeren in duurzaamheid en tegelijkertijd hun financiële stabiliteit te behouden. Het is een win-win situatie waarbij zowel het milieu als de portemonnee profiteren.

Deze leningen kunnen worden gebruikt om energiebesparende of milieuvriendelijke verbeteringen aan te brengen in woningen, zoals het plaatsen van dubbel glas of het installeren van zonnepanelensystemen.

Groene leningen: Investeer in een Energiezuinig Thuis

Groene leningen bieden een geweldige mogelijkheid om energiebesparende en milieuvriendelijke verbeteringen aan te brengen in uw woning. Of het nu gaat om het plaatsen van dubbel glas, het installeren van zonnepanelensystemen of andere duurzame upgrades, groene leningen maken het financieel haalbaar om uw huis te transformeren in een energiezuinig en milieuvriendelijk toevluchtsoord.

Een van de belangrijkste voordelen van groene leningen is dat ze specifiek zijn ontworpen om investeringen in energie-efficiëntie en duurzaamheid te ondersteunen. Door gebruik te maken van deze leningen kunt u de financiële lasten spreiden over een langere periode, waardoor de kosten van de verbeteringen beter beheersbaar worden. Bovendien bieden groene leningen vaak aantrekkelijke rentetarieven en gunstige voorwaarden, waardoor ze nog aantrekkelijker worden voor huiseigenaren die willen investeren in groene technologieën.

Met groene leningen kunt u verschillende energiebesparende maatregelen nemen in uw woning. Het plaatsen van dubbel glas is bijvoorbeeld een populaire keuze omdat het helpt om warmteverlies te verminderen en de energie-efficiëntie te verhogen. Dit kan leiden tot lagere stookkosten en een comfortabeler binnenklimaat gedurende het hele jaar.

Een andere veelvoorkomende toepassing van groene leningen is het installeren van zonnepanelensystemen. Door te investeren in zonne-energie kunt u niet alleen uw afhankelijkheid van het elektriciteitsnet verminderen, maar ook besparen op uw energierekening. Bovendien draagt u bij aan de vermindering van de CO2-uitstoot en helpt u mee aan de overgang naar hernieuwbare energiebronnen.

Het mooie aan groene leningen is dat ze niet alleen voordelig zijn voor uw portemonnee, maar ook voor het milieu. Door te investeren in energiebesparende en milieuvriendelijke verbeteringen, draagt u bij aan het verminderen van uw ecologische voetafdruk en het beschermen van onze planeet voor toekomstige generaties.

Dus, als u wilt genieten van een energiezuinig huis en tegelijkertijd bijdragen aan een duurzamere wereld, overweeg dan om gebruik te maken van groene leningen. U kunt profiteren van lagere energiekosten, een verhoogd comfortniveau in uw woning en een positieve impact hebben op het milieu. Neem contact op met uw bank of kredietverstrekker om meer te weten te komen over de mogelijkheden van groene leningen en maak vandaag nog een stap richting een duurzame toekomst!

De terugbetalingstermijn kan variëren van 5 tot 25 jaar, waardoor de last op de schouders van de kredietnemer minder druk is.

Groene leningen bieden vele voordelen voor degenen die willen investeren in duurzaamheid. Een belangrijk voordeel is de flexibiliteit van de terugbetalingstermijn. In tegenstelling tot traditionele leningen, waarbij de termijnen meestal korter zijn, kunnen groene leningen een terugbetalingstermijn hebben die varieert van 5 tot 25 jaar.

Deze langere terugbetalingstermijn heeft als voordeel dat de maandelijkse aflossingen lager zijn, waardoor de last op de schouders van de kredietnemer minder drukkend is. Dit maakt het gemakkelijker om te investeren in groene projecten zonder dat het budget te zwaar wordt belast.

Bovendien biedt een langere terugbetalingstermijn meer flexibiliteit en ruimte om andere financiële verplichtingen na te komen. Het stelt huiseigenaren en bedrijven in staat om hun cashflow beter te beheren en tegelijkertijd te profiteren van duurzame investeringen.

Daarnaast kan een langere terugbetalingstermijn ook gunstig zijn voor huiseigenaren en bedrijven die geleidelijk aan hun energiebesparende maatregelen willen implementeren. Het stelt hen in staat om stapsgewijs verbeteringen aan te brengen, zonder dat er grote financiële druk ontstaat.

Kortom, de variabele terugbetalingstermijn van groene leningen biedt kredietnemers meer flexibiliteit en financiële ademruimte. Het maakt het mogelijk om duurzame investeringen te doen zonder dat de maandelijkse aflossingen een te grote last vormen. Met groene leningen kunnen individuen en bedrijven op een haalbare en duurzame manier investeren in een groene toekomst.

Er is geld beschikbaar voor particuliere huiseigenaren en ondernemers die investeren in duurzame oplossingen voor hun pand of bedrijfspand.

Er is geld beschikbaar voor particuliere huiseigenaren en ondernemers die investeren in duurzame oplossingen voor hun pand of bedrijfspand. Dankzij groene leningen kunnen zij financiële ondersteuning krijgen om de overstap te maken naar een duurzamere leefomgeving.

Groene leningen bieden een belangrijk voordeel: ze stellen particuliere huiseigenaren en ondernemers in staat om te investeren in energiebesparende maatregelen en milieuvriendelijke technologieën zonder dat ze direct over grote sommen geld hoeven te beschikken. Dit opent de deuren naar duurzaamheid voor een bredere groep mensen.

Of het nu gaat om het installeren van zonnepanelen, het verbeteren van isolatie, het plaatsen van energiezuinige ramen en deuren, of het implementeren van andere energiebesparende maatregelen, groene leningen maken deze investeringen toegankelijk. Particuliere huiseigenaren kunnen hierdoor hun energiekosten verlagen en tegelijkertijd bijdragen aan het verminderen van de CO2-uitstoot.

Ook ondernemers kunnen profiteren van groene leningen. Door te investeren in duurzame oplossingen voor hun bedrijfspand, zoals energie-efficiënte apparatuur of hernieuwbare energiebronnen, kunnen zij niet alleen kosten besparen, maar ook hun ecologische voetafdruk verkleinen. Bovendien kan dit bijdragen aan een positief imago bij klanten die steeds meer waarde hechten aan duurzaamheid.

Het beschikbare geld voor groene leningen maakt het mogelijk om duurzaamheidsprojecten te realiseren die anders misschien niet haalbaar zouden zijn. Het stimuleert particuliere huiseigenaren en ondernemers om actie te ondernemen en bij te dragen aan een groenere toekomst. Door gebruik te maken van groene leningen kunnen zij hun panden transformeren in energiezuinige en milieuvriendelijke ruimtes.

Als u als particuliere huiseigenaar of ondernemer wilt investeren in duurzame oplossingen, is het de moeite waard om na te gaan of u in aanmerking komt voor een groene lening. Deze financiële ondersteuning kan het verschil maken bij het realiseren van uw duurzaamheidsdoelen en tegelijkertijd uw financiën gezond houden.

Kortom, groene leningen bieden een waardevol voordeel: ze stellen particuliere huiseigenaren en ondernemers in staat om te investeren in duurzame oplossingen zonder dat ze direct grote sommen geld hoeven vrij te maken. Met deze financiële ondersteuning kunnen zij hun panden verduurzamen en bijdragen aan een groenere toekomst.

Er is eenvoudige toegang tot groene leningfinanciering door bankinstellingen en financiële instellingen die gespecialiseerd zijn in duurzame financiering.

Een van de grote voordelen van groene leningen is de eenvoudige toegang tot financiering. Bankinstellingen en financiële instellingen die gespecialiseerd zijn in duurzame financiering begrijpen het belang van investeringen in milieuvriendelijke projecten en bieden daarom specifieke leningsproducten aan voor deze doeleinden.

Deze gespecialiseerde instellingen hebben een diepgaand begrip van groene technologieën en duurzame praktijken, waardoor ze in staat zijn om leningen op maat aan te bieden die voldoen aan de behoeften van individuen en bedrijven die willen investeren in duurzaamheid. Ze hebben vaak speciale teams of afdelingen die zich richten op groene financiering, waardoor ze expertise kunnen bieden bij het beoordelen en goedkeuren van aanvragen.

Daarnaast hebben bankinstellingen en financiële instellingen die gespecialiseerd zijn in duurzame financiering vaak gevestigde relaties met leveranciers van groene technologieën en aannemers in de sector. Dit kan gunstig zijn bij het verkrijgen van offertes, advies en ondersteuning tijdens het project. Ze kunnen ook informatie verstrekken over mogelijke subsidies of belastingvoordelen waarvoor u mogelijk in aanmerking komt.

Deze eenvoudige toegang tot groene leningfinanciering maakt het voor individuen en bedrijven gemakkelijker om te investeren in duurzame projecten. Of het nu gaat om het installeren van zonnepanelen, het upgraden van isolatie of het implementeren van energiebesparende maatregelen, de beschikbaarheid van groene leningen maakt het mogelijk om deze investeringen te realiseren zonder dat dit een grote financiële last met zich meebrengt.

Als u geïnteresseerd bent in het verkrijgen van een groene lening, kunt u contact opnemen met uw bank of andere financiële instellingen die gespecialiseerd zijn in duurzame financiering. Zij kunnen u helpen bij het beoordelen van uw behoeften, het indienen van een aanvraag en u voorzien van de nodige informatie en begeleiding tijdens het proces.

Kortom, door de eenvoudige toegang tot groene leningfinanciering via gespecialiseerde bankinstellingen en financiële instellingen wordt de drempel verlaagd voor individuen en bedrijven om te investeren in duurzaamheid. Dit opent de deuren naar een groenere toekomst waarin we gezamenlijk kunnen bijdragen aan een duurzamere planeet.

Er zijn verschillende fiscale voordelen verbonden aan groene leningfinanciering, zoals eigendomstariefverlaging en belastingkredietfaciliteit voor bepaalde activiteitengroep (zoals energie-efficiënte verlichting).

Fiscale Voordelen van Groene Leningsfinanciering: Bespaar Geld en Help het Milieu

Groene leningen bieden niet alleen financiële voordelen, maar ze komen ook met verschillende fiscale voordelen. Deze voordelen maken het nog aantrekkelijker om te investeren in duurzame projecten en dragen bij aan een groenere toekomst.

Een van de fiscale voordelen van groene leningen is de eigendomstariefverlaging. Dit betekent dat u kunt profiteren van een verlaagd tarief op de onroerende voorheffing voor uw woning of gebouw. Door energiebesparende maatregelen te nemen, zoals het installeren van isolatie of energie-efficiënte verlichting, kunt u in aanmerking komen voor deze verlaging. Dit resulteert niet alleen in een lagere belastingfactuur, maar stimuleert ook de investering in duurzame technologieën.

Een ander fiscaal voordeel dat verbonden is aan groene leningen is het belastingkredietfaciliteit voor bepaalde activiteitengroepen. Dit betekent dat u mogelijk recht heeft op een belastingkrediet wanneer u investeert in specifieke duurzame activiteiten, zoals energie-efficiënte verlichtingssystemen. Het belastingkrediet vermindert uw verschuldigde belastingbedrag en kan zo uw financiële lasten verlichten.

Deze fiscale voordelen zijn ontworpen om investeringen in duurzaamheid te stimuleren en maken groene leningen nog aantrekkelijker voor individuen en bedrijven. Door te profiteren van deze voordelen kunt u niet alleen besparen op uw energiekosten, maar ook bijdragen aan het verminderen van de CO2-uitstoot en het behoud van het milieu.

Het is echter belangrijk om te vermelden dat de specifieke fiscale voordelen kunnen variëren afhankelijk van de regio en wetgeving. Het is daarom raadzaam om goed geïnformeerd te zijn over de lokale regels en voorschriften met betrekking tot groene leningen en fiscale voordelen.

Kortom, groene leningen bieden niet alleen financiële ondersteuning voor duurzame projecten, maar ook verschillende fiscale voordelen. Van eigendomstariefverlaging tot belastingkredietfaciliteiten, deze voordelen maken het investeren in groene technologieën nog aantrekkelijker. Door gebruik te maken van groene leningsfinanciering kunt u geld besparen terwijl u tegelijkertijd een positieve impact heeft op het milieu.

Groene leningfinanciering biedt meer flexibiliteit dan andere soort leningsarrangement omdat er geld beschikbaar is voor veel verschillende projecttypen die gericht zijn op milieuverbetering en energiebesparing

Groene leningfinanciering biedt meer flexibiliteit dan andere soorten leningsarrangementen. Waarom? Omdat er geld beschikbaar is voor een breed scala aan projecttypen die gericht zijn op milieuverbetering en energiebesparing. Of u nu van plan bent om zonnepanelen te installeren, uw huis beter te isoleren, een elektrisch voertuig aan te schaffen of andere groene initiatieven te ondernemen, groene leningen kunnen u de nodige financiële middelen bieden.

Het unieke aspect van groene leningen is dat ze specifiek zijn ontworpen om duurzame projecten te financieren. Dit betekent dat u niet beperkt bent tot slechts één type investering. In plaats daarvan kunt u kiezen uit een breed scala aan projecten die bijdragen aan het verminderen van uw ecologische voetafdruk en het besparen van energie.

Of u nu een particulier bent die zijn woning wil verduurzamen of een bedrijfseigenaar die wil investeren in energie-efficiënte technologieën, groene leningen kunnen worden aangepast aan uw specifieke behoeften. Dit geeft u de vrijheid om te investeren in de projecten die voor u het meest relevant en waardevol zijn.

Bovendien biedt de flexibiliteit van groene leningen ook mogelijkheden voor toekomstige uitbreiding en verbetering. Als u bijvoorbeeld begint met het installeren van zonnepanelen op uw dak, maar later besluit om uw isolatie te verbeteren, kunt u gebruik blijven maken van dezelfde lening om uw nieuwe project te financieren. Dit bespaart u tijd en moeite bij het aanvragen van nieuwe financiering.

Het feit dat groene leningen een breed scala aan projecten kunnen financieren, maakt ze ook aantrekkelijk voor verschillende doelgroepen. Of u nu een huiseigenaar, een kleine ondernemer of een grote organisatie bent, groene leningen bieden mogelijkheden voor iedereen die wil investeren in duurzaamheid en energiebesparing.

Kortom, groene leningfinanciering biedt meer flexibiliteit dan andere soorten leningsarrangementen. Met geld beschikbaar voor verschillende projecttypen gericht op milieuverbetering en energiebesparing, kunt u uw duurzame doelen bereiken op een manier die past bij uw behoeften en mogelijkheden. Dus waar wacht u nog op? Ontdek de mogelijkheden van groene leningen en draag bij aan een groenere toekomst.

Hoge kosten

Hoge kosten: Een Belangrijk Aandachtspunt bij Groene Lenigen

Groene leningen zijn een waardevol instrument om duurzame projecten te financieren en bij te dragen aan een milieuvriendelijke toekomst. Echter, het is belangrijk om ook de mogelijke nadelen van groene leningen in overweging te nemen. Een van deze nadelen is de hoge kosten die gepaard kunnen gaan met deze specifieke vorm van financiering.

In vergelijking met traditionele leningen zijn groene leningen vaak duurder. Dit komt door de extra kosten die kredietverstrekkers moeten maken voor het verstrekken van milieuvriendelijke financiering. Deze extra kosten kunnen betrekking hebben op het beoordelen van de duurzaamheid van het project, het uitvoeren van energie-audits en andere milieu-gerelateerde evaluaties.

Deze hogere kosten worden vaak doorberekend aan de consument in de vorm van hogere rentetarieven of administratieve kosten. Dit kan ervoor zorgen dat groene leningen minder aantrekkelijk lijken in vergelijking met reguliere leningen, vooral voor mensen met beperkte financiële middelen.

Het is belangrijk om deze hogere kosten zorgvuldig af te wegen tegen de potentiële voordelen van groene leningen. Hoewel ze initieel duurder kunnen zijn, kunnen ze op de lange termijn resulteren in besparingen op energiekosten en een positieve bijdrage leveren aan het milieu. Het is daarom essentieel om een grondige kosten-batenanalyse uit te voeren voordat u besluit om een groene lening af te sluiten.

Daarnaast is het ook raadzaam om verschillende kredietverstrekkers te vergelijken en offertes op te vragen. Op die manier kunt u de beste deal vinden die past bij uw financiële situatie en duurzaamheidsdoelen. Het is belangrijk om transparantie te zoeken bij kredietverstrekkers over eventuele extra kosten en duidelijkheid te krijgen over de totale kosten van de lening.

Hoewel hoge kosten een belangrijk aandachtspunt zijn bij groene leningen, moeten we niet vergeten dat ze nog steeds een waardevol instrument zijn om duurzame projecten te financieren. Ze bieden de mogelijkheid om positieve verandering teweeg te brengen en bij te dragen aan een groenere toekomst. Het is echter cruciaal om zorgvuldig onderzoek te doen, kosten af te wegen en weloverwogen beslissingen te nemen voordat u zich committeert aan een groene lening.

Beperkte beschikbaarheid

Beperkte beschikbaarheid: Groene leningen zijn niet overal beschikbaar, waardoor mensen in bepaalde gebieden geen toegang hebben tot deze opties.

Hoewel groene leningen een aantrekkelijke optie kunnen zijn voor diegenen die willen investeren in duurzaamheid, is er één belangrijk nadeel waar rekening mee moet worden gehouden: de beperkte beschikbaarheid ervan. Helaas zijn groene leningen niet overal even gemakkelijk verkrijgbaar, waardoor mensen in bepaalde gebieden geen toegang hebben tot deze financieringsopties.

De beschikbaarheid van groene leningen is afhankelijk van verschillende factoren, waaronder de lokale markt en het beleid van financiële instellingen. In sommige regio’s of landen kunnen groene leningen ruim voorhanden zijn, met meerdere banken en kredietverstrekkers die deze optie aanbieden. Dit maakt het voor individuen en bedrijven gemakkelijker om te investeren in duurzame projecten en technologieën.

Echter, in andere gebieden kan de beschikbaarheid van groene leningen beperkt zijn. Dit kan te wijten zijn aan verschillende factoren, zoals een gebrek aan bewustzijn over duurzaamheid bij financiële instellingen of een gebrek aan vraag naar groene financieringsopties in die specifieke regio.

Het gevolg hiervan is dat mensen die graag willen investeren in milieuvriendelijke projecten of energiebesparende maatregelen mogelijk geen toegang hebben tot groene leningen. Dit kan frustrerend zijn, vooral wanneer zij willen bijdragen aan een duurzame toekomst maar geen financiële middelen hebben om dit te realiseren.

Het is belangrijk op te merken dat de beschikbaarheid van groene leningen kan veranderen na verloop van tijd, aangezien duurzaamheid steeds belangrijker wordt en de vraag naar groene financiering toeneemt. Overheden en financiële instellingen kunnen stappen ondernemen om het aanbod van groene leningen uit te breiden en zo meer mensen in staat te stellen om duurzame investeringen te doen.

Ondanks de beperkte beschikbaarheid van groene leningen moeten mensen die geïnteresseerd zijn in duurzaamheid niet ontmoedigd worden. Er zijn nog steeds andere manieren om milieuvriendelijke projecten te financieren, zoals subsidies, belastingvoordelen of crowdfunding. Bovendien kunnen individuen en bedrijven altijd contact opnemen met financiële instellingen om hun interesse in groene financiering kenbaar te maken, waardoor de vraag naar deze opties kan toenemen.

Hoewel beperkte beschikbaarheid een con is van groene leningen, is het belangrijk om te benadrukken dat er nog steeds mogelijkheden zijn voor diegenen die willen investeren in duurzaamheid. Het blijft een kwestie van bewustzijn vergroten en samenwerken om ervoor te zorgen dat groene financieringsopties toegankelijk worden voor iedereen, ongeacht hun locatie.

Hogere rente

Hogere rente: De uitdaging van groene leningen

Groene leningen worden vaak geprezen vanwege hun voordelen op het gebied van duurzaamheid en milieubewustzijn. Ze bieden een geweldige mogelijkheid om te investeren in groene projecten en tegelijkertijd kosten te besparen op energie. Echter, zoals bij elk financieel product, zijn er ook nadelen waarmee rekening moet worden gehouden.

Een belangrijk nadeel van groene leningen is de hogere rente die vaak wordt geassocieerd met deze leningen. In vergelijking met andere soortgelijke leningen kan de rente op groene leningen aanzienlijk hoger zijn. Dit kan het terugbetalingsproces bemoeilijken en de totale kosten van de lening verhogen.

De hogere rente op groene leningen kan verschillende redenen hebben. Ten eerste brengen kredietverstrekkers vaak een hogere rente in rekening omdat zij het risico willen compenseren dat gepaard gaat met investeringen in duurzame projecten. Hoewel deze projecten over het algemeen als waardevol worden beschouwd, kunnen ze nog steeds onvoorspelbare factoren met zich meebrengen die het risico voor de kredietverstrekker vergroten.

Daarnaast zijn groene leningen nog relatief nieuw op de markt en hebben ze mogelijk nog niet dezelfde concurrentie en schaalvoordelen bereikt als traditionele leningen. Dit kan leiden tot hogere kosten voor de kredietverstrekkers, wat zich vertaalt in een hogere rente voor de leners.

Het is belangrijk om bij het overwegen van een groene lening rekening te houden met de hogere rente en dit mee te nemen in uw financiële planning. Het kan nodig zijn om de kosten en voordelen van de groene investering zorgvuldig af te wegen om ervoor te zorgen dat het uiteindelijk financieel haalbaar blijft.

Hoewel de hogere rente een uitdaging kan vormen, betekent dit niet dat groene leningen geen waarde hebben. Ze bieden nog steeds een belangrijke mogelijkheid om duurzame projecten te financieren en bij te dragen aan een groenere toekomst. Het is echter essentieel om goed onderzoek te doen, verschillende opties te vergelijken en ervoor te zorgen dat u volledig begrijpt wat de financiële implicaties zijn voordat u zich verbindt aan een groene lening.

Al met al is het belangrijk om bewust te zijn van zowel de voordelen als de nadelen van groene leningen. Hoewel ze kunnen helpen bij het realiseren van duurzame projecten, moeten potentiële leners zich bewust zijn van de hogere rente die gepaard kan gaan met deze leningen. Door goed geïnformeerd en verstandig beslissingen te nemen, kan men profiteren van groene leningen en tegelijkertijd bijdragen aan een betere wereld.

Lange looptijd

Lange looptijd: Groene leningen hebben vaak een langere looptijd dan andere soortgelijke producten, wat kan resulteren in hogere interestlast en eindloonbedragen.

Hoewel groene leningen vele voordelen bieden voor degenen die willen investeren in duurzaamheid, is het belangrijk om ook op de mogelijke nadelen te letten. Een van deze nadelen is de lange looptijd die vaak gepaard gaat met groene leningen. Hoewel dit op het eerste gezicht misschien niet significant lijkt, kan het uiteindelijk resulteren in hogere interestlasten en eindloonbedragen.

Het idee achter een langere looptijd is om de maandelijkse betalingen lager te maken, waardoor het voor meer mensen haalbaar wordt om te investeren in groene projecten. Dit kan aantrekkelijk zijn voor mensen met beperkte financiële middelen. Echter, het nadeel hiervan is dat u uiteindelijk meer rente betaalt over een langere periode.

Bovendien kan een lange looptijd ook resulteren in hogere eindloonbedragen. Dit betekent dat u uiteindelijk meer betaalt voor uw lening dan wanneer u zou kiezen voor een kortere looptijd. Het is belangrijk om dit aspect in overweging te nemen bij het beoordelen van de totale kosten van uw groene lening.

Het is echter belangrijk op te merken dat de exacte looptijd en de impact ervan kunnen variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de rentevoet en de specifieke voorwaarden van de lening. Het is daarom essentieel om grondig onderzoek te doen en verschillende aanbieders te vergelijken voordat u een groene lening afsluit.

Hoewel de lange looptijd van groene leningen een nadeel kan zijn, moet dit niet automatisch betekenen dat u ze moet vermijden. Het is belangrijk om uw financiële situatie en doelen zorgvuldig te evalueren voordat u een beslissing neemt. Soms kan het betalen van iets meer rente over een langere periode nog steeds de moeite waard zijn als het resulteert in duurzame investeringen die bijdragen aan een groenere toekomst.

Het is altijd verstandig om advies in te winnen bij financiële experts en uw persoonlijke situatie te bespreken voordat u zich verbindt aan een groene lening met een lange looptijd. Op die manier kunt u een weloverwogen beslissing nemen die past bij uw financiële behoeften en duurzaamheidsdoelen.

Geldige criteria

Geldige criteria: Beperkingen bij het verkrijgen van een groene lening

Groene leningen worden vaak geprezen vanwege hun vele voordelen, maar het is ook belangrijk om de mogelijke nadelen ervan te begrijpen. Een van de nadelen is dat groene leningen bepaalde geldige criteria hebben, waardoor niet iedereen in aanmerking komt voor deze specifieke vorm van financiering.

Deze strenge criteria kunnen een obstakel vormen voor veel mensen die geïnteresseerd zijn in het aanvragen van een groene lening. Banken en kredietverstrekkers hanteren doorgaans strikte richtlijnen om ervoor te zorgen dat de leningen worden gebruikt voor projecten die daadwerkelijk bijdragen aan duurzaamheid en milieubescherming.

Deze criteria kunnen onder andere betrekking hebben op de aard van het project, zoals energie-efficiënte renovaties of de installatie van hernieuwbare energiebronnen. Daarnaast kan ook gekeken worden naar de financiële stabiliteit en kredietwaardigheid van de aanvrager.

Het gevolg hiervan is dat sommige mensen mogelijk niet geaccepteerd worden wanneer zij een aanvraag doen voor een groene lening. Dit kan teleurstellend zijn voor mensen die graag willen investeren in duurzaamheidsprojecten, maar niet voldoen aan de specifieke criteria die worden gesteld.

Om teleurstelling te voorkomen, is het belangrijk om eerst goed te onderzoeken wat de geldige criteria zijn voordat u een groene lening aanvraagt. Dit geeft u een beter inzicht in de vereisten en helpt u te bepalen of u in aanmerking komt voor deze vorm van financiering.

Hoewel het beperkende aspect van geldige criteria een nadeel kan zijn, is het begrijpelijk dat banken en kredietverstrekkers deze maatregelen nemen om ervoor te zorgen dat groene leningen worden gebruikt voor daadwerkelijke duurzame projecten. Dit draagt bij aan de integriteit en effectiviteit van groene financiering.

Als u niet in aanmerking komt voor een groene lening, betekent dit niet dat u uw duurzaamheidsdoelen moet opgeven. Er zijn nog steeds andere manieren om te investeren in groene initiatieven, zoals het zoeken naar subsidies of andere financieringsmogelijkheden die beter passen bij uw persoonlijke situatie.

Het is belangrijk om altijd goed geïnformeerd te zijn voordat u financiële beslissingen neemt. Neem de tijd om de geldige criteria voor groene leningen te begrijpen en onderzoek alternatieve opties als u niet aan deze criteria voldoet. Zo kunt u wellicht nog steeds uw bijdrage leveren aan een duurzamere toekomst.

Beperkt nut

Beperkt nut: Sommige groene leningen bieden mogelijk weinig voordelig effect

Hoewel groene leningen over het algemeen een aantrekkelijke optie zijn voor mensen die willen investeren in duurzaamheid, is het belangrijk om te erkennen dat er ook enkele nadelen aan verbonden kunnen zijn. Een van die nadelen is het beperkte nut dat sommige groene projectfinancieringen kunnen bieden. Dit betekent dat sommige mensen mogelijk niet het verwachte rendement zien op hun investering in termen van energie-efficiëntie of milieuvoordelen waarvoor ze hebben betaald.

Het probleem ontstaat vaak wanneer de verwachte besparingen op energiekosten of de milieuvoordelen van een groen project niet worden gerealiseerd zoals gepland. Bijvoorbeeld, als iemand een groene lening gebruikt om zonnepanelen te installeren met de verwachting dat ze aanzienlijke besparingen op elektriciteitskosten zullen opleveren, maar uiteindelijk blijken de besparingen minimaal te zijn, kan dit teleurstellend zijn.

Er kunnen verschillende redenen zijn waarom het verwachte rendement niet wordt behaald. Het kan bijvoorbeeld te maken hebben met onjuiste schattingen van de energiebesparingen, technische problemen met de geïnstalleerde apparatuur of onvoldoende onderhoud en monitoring na installatie. Soms kan het ook te maken hebben met veranderingen in persoonlijke omstandigheden, zoals verhuizen naar een andere woning voordat de investering zich volledig heeft terugverdiend.

Het is belangrijk voor potentiële leners om grondig onderzoek te doen en realistische verwachtingen te hebben voordat ze een groene lening afsluiten. Het is raadzaam om professioneel advies in te winnen en offertes van meerdere leveranciers te vergelijken om een goed beeld te krijgen van de mogelijke resultaten. Daarnaast is het essentieel om de garanties en voorwaarden van de gekozen financieringsinstelling zorgvuldig door te nemen om ervoor te zorgen dat er voldoende bescherming is als het verwachte rendement niet wordt behaald.

Hoewel het beperkte nut van sommige groene leningen een punt van zorg kan zijn, betekent dit niet dat alle groene projectfinancieringen zonder voordelen zijn. Het is belangrijk om elke situatie individueel te bekijken en de juiste beslissing te nemen op basis van uw specifieke behoeften en omstandigheden.

Kortom, hoewel groene leningen vele voordelen bieden, moeten potentiële leners zich bewust zijn van het beperkte nut dat sommige groene projectfinancieringen kunnen bieden. Zorgvuldig onderzoek, realistische verwachtingen en professioneel advies zijn essentieel bij het nemen van weloverwogen beslissingen over investeringen in duurzaamheid.