Actuele Rentevoeten: Een Overzicht van de Huidige Tarieven

Actuele Rentevoeten: Wat Moet U Weten?

Rentevoeten spelen een cruciale rol in ons financieel landschap. Of het nu gaat om hypotheken, persoonlijke leningen of spaarrekeningen, de rentevoet bepaalt in grote mate de kosten en opbrengsten van financiële producten. Het is dan ook essentieel om op de hoogte te blijven van de actuele rentevoeten en hun impact op uw financiële beslissingen.

Wat zijn actuele rentevoeten?

Actuele rentevoeten verwijzen naar de huidige tarieven die financiële instellingen hanteren voor verschillende vormen van leningen en spaarrekeningen. Deze tarieven worden beïnvloed door verschillende factoren, zoals economische omstandigheden, inflatie, centrale bankbeleid en marktconcurrentie.

Hypotheken en leningen

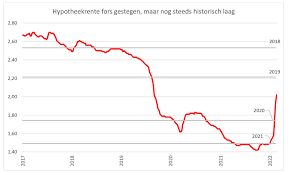

Voor mensen die een huis willen kopen of hun huidige hypotheek willen herfinancieren, zijn actuele rentevoeten van groot belang. Een lagere rentevoet kan leiden tot aanzienlijke besparingen op lange termijn. Het is daarom verstandig om de markt in de gaten te houden en te profiteren van gunstige tarieven wanneer deze beschikbaar zijn.

Daarnaast hebben ook persoonlijke leningen, autoleningen en andere vormen van consumentenkrediet rentevoeten die variëren afhankelijk van de marktomstandigheden. Door verschillende aanbieders te vergelijken en te kiezen voor een lening met een lage rentevoet, kunt u uw totale kosten verlagen.

Sparen en beleggen

Aan de andere kant kunnen actuele rentevoeten ook van invloed zijn op uw spaar- en beleggingsstrategieën. Spaarrekeningen en termijndeposito’s bieden vaak rente op uw geld, hoewel deze tarieven de afgelopen jaren historisch laag zijn geweest. Het is belangrijk om te overwegen of het de moeite waard is om uw geld vast te zetten in een termijndeposito met een hogere rentevoet of om te zoeken naar alternatieve manieren om rendement te behalen.

Voor beleggers zijn actuele rentevoeten ook van belang bij het nemen van beslissingen over obligaties en andere vastrentende effecten. Wanneer de rente stijgt, dalen doorgaans de prijzen van bestaande obligaties. Dit kan gevolgen hebben voor uw portefeuille en vereist mogelijk een heroverweging van uw beleggingsstrategie.

Hoe kunt u actuele rentevoeten volgen?

Het volgen van actuele rentevoeten kan eenvoudig online worden gedaan. Financiële nieuwssites, bankwebsites en vergelijkingssites bieden vaak informatie over de meest recente tarieven. Het is echter belangrijk op te merken dat deze tarieven kunnen variëren afhankelijk van uw persoonlijke financiële situatie en kredietwaardigheid.

Daarnaast kunt u ook contact opnemen met verschillende financiële instellingen om specifieke informatie te verkrijgen over hun rentevoeten en voorwaarden. Dit kan u helpen een weloverwogen beslissing te nemen bij het kiezen van een lening, hypotheek of spaarrekening.

Conclusie

Actuele rentevoeten hebben een grote impact op ons financieel leven. Of u nu een lening wilt afsluiten, uw spaargeld wilt laten groeien of uw beleggingsportefeuille wilt beheren, het begrijpen van de huidige rentetarieven is essentieel. Door op de hoogte te blijven van de marktomstandigheden en verschillende aanbieders te vergelijken, kunt u profiteren van gunstige tarieven en uw financiële doelen bereiken.

8 Tips voor het Vergelijken van Actuele Rentevoeten

- Vergelijk verschillende rentevoeten voor je een lening afsluit.

- Neem de tijd om alle opties te vergelijken voordat je een beslissing maakt.

- Vraag advies aan een financiële expert als je twijfelt over de rentevoet die het beste bij jou past.

- Wees alert op kortingsacties en promotionele tarieven die door banken worden aangeboden.

- Zorg ervoor dat je begrijpt wat er gebeurt met de rente als de marktomstandigheden veranderen, zodat je hierop kunt inspelen wanneer nodig is.

- Wees bewust van eventuele extra kosten zoals transactiekosten, administratieve kosten of boeterentes die in rekening worden gebracht bij het openstellen van een lening of hypotheek met variabele rentevoet .

- Let op dat sommige bankinstelling hun tarieven regelmatig veranderen, dus blijf op de hoogte van nieuwe tariefaanbiedingen en pas ze toe als ze gunstiger zijn dan wat je momenteel betaalt .

- Kijk naar andere alternatieven zoals spaarrekening of beleggingenfondsen voor het beheren van uw geld wanneer u denkt dat de actuele rentevoet niet gunstig genoeg is voor uw situatie .

Vergelijk verschillende rentevoeten voor je een lening afsluit.

Wanneer je van plan bent om een lening af te sluiten, is het essentieel om verschillende rentevoeten te vergelijken voordat je een definitieve beslissing neemt. Het kiezen van de juiste rentevoet kan namelijk een aanzienlijk verschil maken in de totale kosten van je lening.

Financiële instellingen hanteren vaak verschillende rentetarieven, afhankelijk van factoren zoals het type lening, de looptijd en jouw kredietwaardigheid. Door meerdere aanbieders te vergelijken, kun je de beste optie vinden die past bij jouw financiële situatie.

Een lagere rentevoet betekent dat je minder geld betaalt aan rentekosten gedurende de looptijd van de lening. Dit kan resulteren in aanzienlijke besparingen op lange termijn. Het is belangrijk om niet alleen naar het rentepercentage zelf te kijken, maar ook naar andere voorwaarden en kosten die verbonden zijn aan de lening.

Het vergelijken van rentevoeten kan tegenwoordig eenvoudig online worden gedaan. Verschillende websites bieden tools en vergelijkingsmogelijkheden waarmee je snel en gemakkelijk meerdere aanbieders kunt bekijken. Hierdoor kun je in één oogopslag zien welke instellingen de meest gunstige tarieven bieden.

Daarnaast is het ook raadzaam om persoonlijk contact op te nemen met verschillende financiële instellingen. Door te praten met een vertegenwoordiger kun je meer inzicht krijgen in de specifieke voorwaarden en eventuele bijkomende kosten die van invloed kunnen zijn op de totale leningkosten.

Het vergelijken van rentevoeten voordat je een lening afsluit, is een verstandige stap om ervoor te zorgen dat je de beste deal krijgt. Door de tijd te nemen om verschillende aanbieders te onderzoeken en hun tarieven te vergelijken, kun je geld besparen en ervoor zorgen dat je lening past bij jouw financiële behoeften.

Onthoud altijd dat het belangrijk is om verantwoordelijk te lenen en alleen leningen af te sluiten die je kunt terugbetalen. Het vergelijken van rentevoeten is slechts een onderdeel van het proces om financieel gezonde beslissingen te nemen.

Neem de tijd om alle opties te vergelijken voordat je een beslissing maakt.

Wanneer het gaat om financiële beslissingen, zoals het afsluiten van een lening of het openen van een spaarrekening, is het belangrijk om de tijd te nemen en alle opties zorgvuldig te vergelijken. Een van de belangrijkste aspecten om rekening mee te houden bij deze vergelijking is de actuele rentevoet.

Actuele rentevoeten kunnen sterk variëren tussen verschillende financiële instellingen en producten. Het loont daarom de moeite om grondig onderzoek te doen en verschillende aanbieders te evalueren voordat je een definitieve beslissing neemt.

Door verschillende opties te vergelijken, kun je mogelijk aanzienlijke besparingen realiseren. Een kleine verlaging in de rentevoet kan op lange termijn immers een groot verschil maken in de totale kosten van bijvoorbeeld een lening. Bovendien kunnen hogere rentetarieven op spaarrekeningen leiden tot meer rendement op je spaargeld.

Het vergelijken van opties gaat verder dan alleen het bekijken van rentetarieven. Het is ook belangrijk om rekening te houden met andere factoren, zoals voorwaarden, looptijden en eventuele extra kosten of voordelen die aan bepaalde producten verbonden zijn. Door al deze aspecten in overweging te nemen, kun je een weloverwogen keuze maken die past bij jouw financiële behoeften en doelen.

Gelukkig zijn er verschillende online tools en vergelijkingssites beschikbaar die je kunnen helpen bij het vergelijken van actuele rentevoeten en andere relevante informatie. Daarnaast kun je ook persoonlijk contact opnemen met verschillende financiële instellingen om meer gedetailleerde informatie te verkrijgen.

Het nemen van de tijd om alle opties te vergelijken voordat je een beslissing neemt, kan je uiteindelijk helpen om de beste financiële keuze te maken. Door goed geïnformeerd te zijn en bewust te zijn van de actuele rentevoeten, kun je de meest gunstige voorwaarden vinden die passen bij jouw specifieke situatie. Dus, wees geduldig, doe grondig onderzoek en neem weloverwogen beslissingen die jouw financiële toekomst ten goede komen.

Vraag advies aan een financiële expert als je twijfelt over de rentevoet die het beste bij jou past.

Het nemen van financiële beslissingen kan soms overweldigend zijn, vooral als het gaat om het kiezen van de juiste rentevoet. Of je nu een hypotheek wilt afsluiten, een lening nodig hebt of op zoek bent naar de beste spaaropties, het is begrijpelijk dat je twijfels kunt hebben over welke rentevoet het beste bij jouw situatie past.

In dergelijke gevallen is het raadzaam om advies in te winnen bij een financiële expert. Deze professionals hebben uitgebreide kennis en ervaring op het gebied van rentevoeten en kunnen je helpen de juiste keuze te maken.

Een financiële expert kan je helpen bij het begrijpen van de verschillende soorten rentevoeten die beschikbaar zijn, zoals vaste rentevoeten, variabele rentevoeten of een combinatie van beide. Ze kunnen ook rekening houden met jouw specifieke financiële situatie, inclusief inkomen, uitgaven en doelen, om zo een passend advies te geven.

Daarnaast kunnen financiële experts ook helpen bij het vergelijken van verschillende aanbieders en hun rentetarieven. Ze kunnen je wijzen op eventuele valkuilen of verborgen kosten die gepaard kunnen gaan met bepaalde leningen of spaarrekeningen. Dit kan je helpen om weloverwogen beslissingen te nemen en onaangename verrassingen in de toekomst te voorkomen.

Het inhuren van een financiële expert kan in eerste instantie misschien een extra kostenpost lijken, maar het kan uiteindelijk leiden tot aanzienlijke besparingen en gemoedsrust. Door hun expertise en onafhankelijk advies kunnen ze je helpen om de rentevoet te kiezen die het beste past bij jouw financiële doelen en behoeften.

Dus als je twijfelt over welke rentevoet het meest geschikt is voor jouw situatie, overweeg dan om advies in te winnen bij een financiële expert. Ze kunnen je begeleiden door het proces, al je vragen beantwoorden en je helpen de beste beslissing te nemen. Op die manier kun je met vertrouwen vooruitgaan en de juiste keuze maken voor jouw financiële toekomst.

Wees alert op kortingsacties en promotionele tarieven die door banken worden aangeboden.

Bij het zoeken naar een lening, hypotheek of spaarrekening is het belangrijk om alert te zijn op kortingsacties en promotionele tarieven die door banken worden aangeboden. Deze tijdelijke aanbiedingen kunnen u helpen om te profiteren van gunstige rentevoeten en extra voordelen.

Veel banken en financiële instellingen proberen klanten aan te trekken door speciale kortingsacties en promotionele tarieven aan te bieden. Dit kan bijvoorbeeld een verlaagde rentevoet zijn voor de eerste paar maanden of jaren van een lening, of een hogere rente op een spaarrekening gedurende een bepaalde periode.

Het is belangrijk om deze kortingsacties en promotionele tarieven zorgvuldig te evalueren voordat u een beslissing neemt. Hier zijn enkele punten om in gedachten te houden:

- Duur van de promotie: Kijk naar hoelang de promotie duurt. Is het slechts voor een korte periode, zoals enkele maanden, of geldt het voor een langere termijn? Zorg ervoor dat u begrijpt hoe lang u kunt profiteren van de geadverteerde voordelen.

- Voorwaarden: Lees de kleine lettertjes en begrijp alle voorwaarden die verbonden zijn aan de promotie. Sommige kortingen kunnen bijvoorbeeld alleen geldig zijn als u aan bepaalde criteria voldoet, zoals het hebben van een bepaald minimumsaldo op uw spaarrekening.

- Terugkerende kosten: Houd er rekening mee dat na afloop van de promotieperiode de rentevoet of kosten kunnen veranderen. Zorg ervoor dat u begrijpt wat de normale tarieven zijn en of deze voor u acceptabel zijn op de lange termijn.

- Vergelijk met andere aanbiedingen: Neem de tijd om verschillende banken en hun aanbiedingen te vergelijken voordat u een beslissing neemt. Het kan zijn dat een andere bank een nog betere deal heeft, zelfs zonder promotionele tarieven.

Door alert te zijn op kortingsacties en promotionele tarieven kunt u mogelijk aanzienlijke besparingen realiseren op uw lening- of spaarkosten. Vergeet echter niet om altijd kritisch te blijven en alle aspecten van het aanbod zorgvuldig te overwegen voordat u zich verbindt.

Het loont de moeite om regelmatig actuele rentevoeten en promoties in de gaten te houden, omdat deze kunnen veranderen naarmate de marktomstandigheden fluctueren. Door goed geïnformeerd te blijven, kunt u profiteren van de beste deals die beschikbaar zijn en uw financiële doelen sneller bereiken.

Zorg ervoor dat je begrijpt wat er gebeurt met de rente als de marktomstandigheden veranderen, zodat je hierop kunt inspelen wanneer nodig is.

Begrijpen wat er gebeurt met de rentevoeten bij veranderingen in de marktomstandigheden is van cruciaal belang om hierop te kunnen inspelen wanneer dat nodig is. Of je nu een lening wilt afsluiten, een hypotheek wilt herfinancieren of je spaargeld wilt laten groeien, het kennen van de dynamiek van rentetarieven kan je helpen weloverwogen beslissingen te nemen.

Marktomstandigheden hebben invloed op rentetarieven. Wanneer de economie bloeit en er sprake is van hoge vraag naar leningen, kan dit leiden tot stijgende rentetarieven. Aan de andere kant, in tijden van economische neergang of lage vraag naar leningen, kunnen rentetarieven dalen.

Door op de hoogte te blijven van economische trends en nieuws over centrale banken, kun je een beter inzicht krijgen in mogelijke veranderingen in rentetarieven. Bijvoorbeeld, als er signalen zijn dat de centrale bank de rente wil verhogen om inflatie onder controle te houden, kan het verstandig zijn om snel actie te ondernemen en bijvoorbeeld een hypotheek met een vaste rentevoet af te sluiten voordat tarieven stijgen.

Aan de andere kant, als er aanwijzingen zijn dat rentetarieven zullen dalen, kun je overwegen om je leningen te herfinancieren tegen lagere tarieven of extra geld opzij te zetten op spaarrekeningen met hogere rentes.

Het begrijpen van deze dynamiek geeft je een voorsprong en stelt je in staat om de juiste financiële beslissingen te nemen op het juiste moment. Het kan ook handig zijn om advies in te winnen bij een financieel adviseur die je kan helpen bij het interpreteren van marktontwikkelingen en het identificeren van kansen.

Kortom, door alert te zijn op veranderingen in de marktomstandigheden en te begrijpen hoe deze van invloed kunnen zijn op rentetarieven, kun je proactief inspelen op deze ontwikkelingen. Dit stelt je in staat om optimaal gebruik te maken van gunstige rentetarieven en je financiële situatie te optimaliseren.

Wees bewust van eventuele extra kosten zoals transactiekosten, administratieve kosten of boeterentes die in rekening worden gebracht bij het openstellen van een lening of hypotheek met variabele rentevoet .

Wees Bewust van Extra Kosten bij Variabele Rentevoeten

Bij het openstellen van een lening of hypotheek met een variabele rentevoet is het belangrijk om niet alleen naar de actuele rentevoeten te kijken, maar ook naar eventuele extra kosten die in rekening kunnen worden gebracht. Het is essentieel om volledig op de hoogte te zijn van transactiekosten, administratieve kosten en boeterentes die mogelijk van invloed kunnen zijn op uw financiële situatie.

Transactiekosten kunnen voorkomen bij het afsluiten van een lening of hypotheek met variabele rentevoet. Deze kosten worden vaak in rekening gebracht door de financiële instelling en kunnen een aanzienlijke impact hebben op uw totale kosten. Het is belangrijk om deze kosten mee te nemen in uw berekeningen en te beoordelen of ze opwegen tegen de voordelen van een variabele rentevoet.

Daarnaast kunnen administratieve kosten ook van toepassing zijn bij het openstellen van een lening of hypotheek met variabele rentevoet. Deze kosten kunnen betrekking hebben op het beheer en onderhoud van uw lening of hypotheek en moeten worden meegenomen in uw budgetplanning. Het is verstandig om deze kosten vooraf te bespreken met uw financiële instelling om verrassingen te voorkomen.

Een ander belangrijk aspect om rekening mee te houden zijn boeterentes. In sommige gevallen kan het aflossen of oversluiten van een lening of hypotheek met variabele rentevoet leiden tot boeterentes, vooral als dit gebeurt tijdens een bepaalde periode of voorwaarde. Het is van cruciaal belang om de voorwaarden van uw lening of hypotheek zorgvuldig te bestuderen en te begrijpen wat de mogelijke boeterentes zijn voordat u een beslissing neemt.

Kortom, bij het overwegen van een lening of hypotheek met variabele rentevoet is het essentieel om niet alleen naar de actuele rentevoeten te kijken, maar ook naar eventuele extra kosten die in rekening kunnen worden gebracht. Wees bewust van transactiekosten, administratieve kosten en boeterentes en neem deze mee in uw financiële planning. Door volledig geïnformeerd te zijn, kunt u weloverwogen beslissingen nemen en onaangename verrassingen vermijden.

Let op dat sommige bankinstelling hun tarieven regelmatig veranderen, dus blijf op de hoogte van nieuwe tariefaanbiedingen en pas ze toe als ze gunstiger zijn dan wat je momenteel betaalt .

Belangrijke Tip: Blijf op de hoogte van Actuele Rentevoeten

Wanneer u een lening heeft afgesloten, is het gemakkelijk om achterover te leunen en te denken dat u klaar bent. Maar wist u dat sommige bankinstellingen regelmatig hun tarieven aanpassen? Het kan zijn dat er nieuwe tariefaanbiedingen beschikbaar komen die gunstiger zijn dan wat u momenteel betaalt. Daarom is het belangrijk om op de hoogte te blijven van actuele rentevoeten en deze toe te passen wanneer ze voordeliger zijn.

Het loont de moeite om regelmatig uw leningovereenkomst en andere financiële producten door te nemen om te controleren of er wijzigingen zijn in de rentetarieven. Houd ook rekening met eventuele veranderingen in uw persoonlijke financiële situatie, zoals verbeterde kredietwaardigheid of veranderingen in de marktomstandigheden.

Als u merkt dat andere bankinstellingen lagere rentetarieven aanbieden dan wat u momenteel betaalt, overweeg dan om over te stappen naar een nieuwe kredietverstrekker. Dit kan resulteren in aanzienlijke besparingen op lange termijn. Het is echter belangrijk om rekening te houden met eventuele kosten voor het oversluiten van uw lening, zoals administratieve kosten of boetes voor vervroegde aflossing.

Het vergelijken van verschillende aanbieders en hun actuele rentevoeten kan ook nuttig zijn bij het onderhandelen met uw huidige bankinstelling. Als u bewijs heeft van lagere tarieven elders, kunt u mogelijk met uw huidige kredietverstrekker bespreken of zij bereid zijn om uw rentetarief te verlagen. Dit kan resulteren in een betere deal zonder dat u van bank hoeft te veranderen.

Kortom, vergeet niet dat rentetarieven kunnen veranderen en dat het belangrijk is om op de hoogte te blijven van nieuwe aanbiedingen. Door actuele rentevoeten regelmatig te controleren en deze toe te passen wanneer ze gunstiger zijn dan wat u momenteel betaalt, kunt u mogelijk geld besparen op uw leningen en financiële producten. Neem de tijd om uw opties te verkennen en maak weloverwogen beslissingen die passen bij uw financiële doelen.

Kijk naar andere alternatieven zoals spaarrekening of beleggingenfondsen voor het beheren van uw geld wanneer u denkt dat de actuele rentevoet niet gunstig genoeg is voor uw situatie .

Andere Alternatieven Bekijken: Spaarrekeningen en Beleggingsfondsen

Wanneer de actuele rentevoet niet gunstig genoeg lijkt voor uw financiële situatie, is het verstandig om naar andere alternatieven te kijken. Het beheren van uw geld kan verder gaan dan alleen traditionele leningen en hypotheken. Twee mogelijke opties die het overwegen waard zijn, zijn spaarrekeningen en beleggingsfondsen.

Spaarrekeningen bieden een veilige manier om uw geld te laten groeien zonder grote risico’s te nemen. Hoewel de rentetarieven op spaarrekeningen de afgelopen jaren historisch laag zijn geweest, kunnen ze nog steeds een beter rendement bieden dan sommige andere financiële producten. Het voordeel van een spaarrekening is dat uw geld altijd beschikbaar is en dat u geen risico loopt op verlies van kapitaal.

Een andere optie om te overwegen zijn beleggingsfondsen. Beleggingsfondsen stellen u in staat om te investeren in een breed scala aan activa, zoals aandelen, obligaties en vastgoed. Het rendement op beleggingsfondsen kan hoger zijn dan wat u zou krijgen met een spaarrekening, maar het houdt ook meer risico’s in. Het is belangrijk om grondig onderzoek te doen naar verschillende beleggingsfondsen en hun prestaties in het verleden voordat u besluit om hierin te investeren.

Bij het overwegen van deze alternatieven is het belangrijk om uw financiële doelen, risicotolerantie en liquiditeitsbehoeften in overweging te nemen. Een spaarrekening kan bijvoorbeeld geschikter zijn als u op zoek bent naar stabiliteit en gemakkelijke toegang tot uw geld. Beleggingsfondsen kunnen daarentegen aantrekkelijker zijn als u bereid bent om meer risico te nemen en op zoek bent naar potentieel hogere rendementen op lange termijn.

Het is ook verstandig om professioneel advies in te winnen voordat u beslissingen neemt over uw geldbeheer. Een financieel adviseur kan u helpen bij het beoordelen van uw specifieke situatie, het begrijpen van de risico’s en het maken van weloverwogen keuzes.

Kortom, wanneer de actuele rentevoet niet gunstig genoeg lijkt voor uw situatie, is het de moeite waard om naar andere alternatieven te kijken. Spaarrekeningen en beleggingsfondsen kunnen beide goede opties zijn, afhankelijk van uw financiële doelen en risicotolerantie. Doe grondig onderzoek en raadpleeg een professional voordat u beslissingen neemt over het beheren van uw geld.