Bedrijfsfinanciering Strategieën: Optimaliseer Uw Financiële Groei

Bedrijfsfinanciering Strategieën: Het Optimaliseren van Uw Financiële Groei

Het succes van een bedrijf is nauw verbonden met de beschikbaarheid van adequate financiële middelen. Of het nu gaat om het starten van een nieuw bedrijf, het uitbreiden van een bestaande onderneming of het financieren van nieuwe projecten, het vinden van de juiste financieringsstrategieën is essentieel voor groei en succes op lange termijn. In dit artikel zullen we enkele belangrijke bedrijfsfinanciering strategieën bespreken die u kunnen helpen uw financiële doelen te bereiken.

Eigen vermogen: Het aantrekken van investeerders

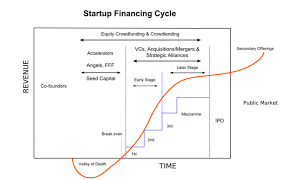

Een veelgebruikte financieringsstrategie is het aantrekken van investeerders om kapitaal in uw bedrijf te brengen in ruil voor aandelen of eigendomsbelangen. Dit kan gebeuren via venture capital-firma’s, angel investors of zelfs familie en vrienden. Het voordeel hiervan is dat u geen rente hoeft te betalen over het verstrekte kapitaal en dat u kunt profiteren van de expertise en netwerken van uw investeerders.

Vreemd vermogen: Zakelijke leningen

Een andere veelvoorkomende financieringsstrategie is het verkrijgen van zakelijke leningen bij financiële instellingen zoals banken. Deze leningen worden meestal verstrekt tegen rente, maar bieden u de flexibiliteit om kapitaal te verwerven zonder aandelenbelangen op te geven. Het is belangrijk om uw kredietwaardigheid en financiële positie te evalueren voordat u een lening aanvraagt, en om ervoor te zorgen dat u de terugbetalingsverplichtingen kunt nakomen.

Crowdfunding: Financiering via het publiek

Crowdfunding is een innovatieve financieringsstrategie waarbij u kapitaal kunt verwerven door een beroep te doen op het publiek via online platforms. Het idee is om kleine bedragen van een groot aantal individuele investeerders te verzamelen. Deze financieringsmethode biedt niet alleen toegang tot kapitaal, maar kan ook fungeren als marketinginstrument en klantenbinding bevorderen.

Leasing: Het huren van activa

Leasing is een strategie waarbij u bedrijfsmiddelen huurt in plaats van ze direct aan te schaffen. Dit kan voordelig zijn omdat het uw liquiditeit behoudt en flexibiliteit biedt bij veranderende behoeften. Bovendien kunnen leasebetalingen vaak als kosten worden geboekt, waardoor uw belastingverplichtingen kunnen worden verminderd.

Subsidies en overheidssteun

Het verkennen van subsidies en overheidssteunprogramma’s kan ook een effectieve financieringsstrategie zijn voor bedrijven. Overheden bieden vaak subsidies, belastingvoordelen of andere financiële stimulansen om bepaalde sectoren of doelstellingen te ondersteunen. Het is belangrijk om op de hoogte te blijven van deze mogelijkheden en de vereisten ervan zorgvuldig te bestuderen.

Het kiezen van de juiste financieringsstrategieën is afhankelijk van uw specifieke bedrijfsbehoeften, financiële positie en groeidoelstellingen. Het is raadzaam om professioneel advies in te winnen en een grondige analyse uit te voeren voordat u een beslissing neemt. Door de juiste financieringsstrategieën te implementeren, kunt u uw bedrijf positioneren voor succes en uw financiële groei maximaliseren.

8 Veelgestelde Vragen over Bedrijfsfinanciering Strategieën: Antwoorden en Advies

- Wat zijn de beste bedrijfsfinancieringsstrategieën?

- Hoe kunnen bedrijven hun kosten beheersen met behulp van financieringsstrategieën?

- Hoe kan een bedrijf het meeste rendement halen uit bedrijfsfinanciering?

- Wat is de beste manier om risico’s te beheren bij bedrijfsfinanciering?

- Welke financiële instrumenten en technieken worden gebruikt bij bedrijfsfinanciering?

- Wat zijn de voordelen van het gebruik van verschillende financieringsbronnen voor een bedrijf?

- Welke factoren moet een onderneming in overweging nemen bij het maken van beslissingen over financieringsstrategieën?

- Hoe kan een onderneming haar schuldratio verlagen door gebruik te maken van financiële strategieën?

Wat zijn de beste bedrijfsfinancieringsstrategieën?

Het bepalen van de “beste” bedrijfsfinancieringsstrategieën hangt af van verschillende factoren, zoals de specifieke behoeften en doelstellingen van uw bedrijf, de industrie waarin u actief bent en uw financiële positie. Hier zijn echter enkele veelgebruikte en effectieve strategieën die veel bedrijven hebben geholpen hun financieringsdoelen te bereiken:

- Diversificatie van financieringsbronnen: In plaats van afhankelijk te zijn van één enkele financieringsbron, kan het diversifiëren van uw financiering helpen om risico’s te spreiden en uw kansen op succes te vergroten. Dit kan betekenen dat u zowel eigen vermogen als vreemd vermogen aanboort, evenals andere financieringsmogelijkheden zoals subsidies of crowdfunding.

- Angel investors of venture capital: Het aantrekken van angel investors of venture capital-firma’s kan een goede optie zijn voor startende ondernemingen met een hoog groeipotentieel. Deze investeerders kunnen niet alleen kapitaal verschaffen, maar ook waardevolle expertise en netwerken bieden om uw bedrijf naar een hoger niveau te tillen.

- Zakelijke leningen: Het verkrijgen van zakelijke leningen bij financiële instellingen zoals banken is een veelvoorkomende strategie voor het financieren van groei- en uitbreidingsplannen. Het is belangrijk om de verschillende leningsopties te onderzoeken, rentetarieven te vergelijken en ervoor te zorgen dat u aan de vereisten voldoet voordat u een lening aanvraagt.

- Leasing: In plaats van activa direct te kopen, kan leasing een strategie zijn om bedrijfsmiddelen te verwerven zonder grote kapitaalinvesteringen. Dit is vooral handig voor bedrijven die regelmatig hun apparatuur moeten upgraden of vervangen.

- Crowdfunding: Crowdfunding is een innovatieve financieringsmethode waarbij u kapitaal kunt verzamelen door een beroep te doen op het publiek via online platforms. Dit kan vooral effectief zijn voor bedrijven met een sterke marketingstrategie en betrokkenheid bij de gemeenschap.

- Subsidies en overheidssteun: Het verkennen van subsidies en overheidssteunprogramma’s kan financiële voordelen bieden, vooral voor bedrijven die actief zijn in specifieke sectoren of die duurzame initiatieven nastreven.

Het is belangrijk om te onthouden dat elke financieringsstrategie zijn eigen voor- en nadelen heeft, en wat het beste werkt voor uw bedrijf hangt af van uw specifieke situatie. Het kan verstandig zijn om professioneel advies in te winnen bij financiële experts of zakelijke adviseurs om de beste financieringsmix voor uw bedrijf te bepalen.

Hoe kunnen bedrijven hun kosten beheersen met behulp van financieringsstrategieën?

Het beheersen van kosten is een cruciale factor voor bedrijven om winstgevend te blijven en financiële stabiliteit te behouden. Financieringsstrategieën kunnen een waardevol hulpmiddel zijn bij het beheersen van kosten. Hier zijn enkele manieren waarop bedrijven hun kosten kunnen beheersen met behulp van financieringsstrategieën:

- Kapitaalstructuur optimaliseren: Door de juiste mix van eigen vermogen en vreemd vermogen te vinden, kunnen bedrijven hun financieringskosten minimaliseren. Het verhogen van het aandeel eigen vermogen kan helpen om rentekosten te verminderen, terwijl het verkrijgen van gunstige leningen kan leiden tot lagere rentetarieven.

- Leasing in plaats van kopen: In plaats van grote kapitaalinvesteringen te doen voor de aanschaf van activa, kunnen bedrijven ervoor kiezen om deze activa te leasen. Dit vermindert de initiële investeringskosten en stelt bedrijven in staat om flexibel te blijven bij veranderende behoeften.

- Kostenbeheersing door subsidies: Bedrijven kunnen subsidies en overheidssteunprogramma’s benutten om bepaalde kostenposten te verminderen of zelfs volledig te dekken. Het is belangrijk om op de hoogte te zijn van beschikbare subsidies en deze actief na te streven als onderdeel van de financieringsstrategie.

- Cashflowmanagement: Een effectieve cashflowplanning en -beheer kan helpen bij het voorkomen van liquiditeitsproblemen en het minimaliseren van financieringskosten. Het optimaliseren van debiteuren- en crediteurenbeheer, het verminderen van voorraadniveaus en het efficiënt beheren van betalingscycli kunnen allemaal bijdragen aan kostenbeheersing.

- Innovatieve financieringsmethoden: Naast traditionele financieringsbronnen kunnen bedrijven ook gebruikmaken van innovatieve financieringsmethoden, zoals crowdfunding of peer-to-peer lending. Deze alternatieve financieringsvormen kunnen lagere kosten met zich meebrengen dan traditionele leningen.

- Kostenanalyse en -optimalisatie: Door regelmatig een grondige analyse van de kostenstructuur uit te voeren, kunnen bedrijven inefficiënties identificeren en optimalisatiemogelijkheden vinden. Dit kan variëren van het heronderhandelen van leverancierscontracten tot het implementeren van kostenbesparende technologieën.

Het is belangrijk voor bedrijven om een holistische benadering te hanteren bij het beheersen van kosten, waarbij zowel operationele als financiële aspecten worden meegenomen. Door de juiste financieringsstrategieën te implementeren en kostenbeheersing als een integraal onderdeel van de bedrijfsvoering te beschouwen, kunnen bedrijven hun financiële gezondheid versterken en concurrentievoordeel behalen.

Hoe kan een bedrijf het meeste rendement halen uit bedrijfsfinanciering?

Het halen van het maximale rendement uit bedrijfsfinanciering vereist een strategische aanpak en zorgvuldige planning. Hier zijn enkele belangrijke stappen die een bedrijf kan nemen om het meeste rendement te halen uit de beschikbare financieringsmiddelen:

- Grondige financiële planning: Het is essentieel om een duidelijk beeld te hebben van de financiële behoeften van uw bedrijf op korte en lange termijn. Door een gedetailleerd financieel plan op te stellen, kunt u beter beoordelen hoeveel financiering u nodig heeft en waarvoor u deze middelen wilt gebruiken.

- Kies de juiste financieringsbron: Er zijn verschillende financieringsbronnen beschikbaar, zoals leningen, investeerders, subsidies of leasing. Het is belangrijk om de juiste financieringsbron te kiezen die past bij uw specifieke behoeften en doelstellingen. Vergelijk verschillende opties op basis van rentetarieven, voorwaarden, kosten en flexibiliteit voordat u een beslissing neemt.

- Optimaliseer uw kapitaalstructuur: Zorg ervoor dat uw kapitaalstructuur evenwichtig is en dat u niet afhankelijk bent van slechts één financieringsbron. Een gezonde mix van eigen vermogen en vreemd vermogen kan helpen om risico’s te spreiden en de financiële stabiliteit van uw bedrijf te waarborgen.

- Efficiënt gebruik van middelen: Zodra u financiering heeft verkregen, is het belangrijk om deze middelen efficiënt te gebruiken. Stel een gedetailleerd budget op en houd toezicht op uw uitgaven om ervoor te zorgen dat het geld wordt besteed aan de juiste doeleinden en dat u binnen uw financiële mogelijkheden blijft.

- Investeer in groei: Gebruik de verkregen financiering strategisch om groeimogelijkheden te benutten. Dit kan bijvoorbeeld investeringen in nieuwe technologieën, marketingcampagnes, productontwikkeling of het aantrekken van talent omvatten. Zorg ervoor dat u investeert in gebieden die uw bedrijf daadwerkelijk zullen helpen groeien en winstgevendheid vergroten.

- Monitor en analyseer: Houd voortdurend toezicht op uw financiële prestaties en analyseer de resultaten regelmatig. Evalueer of de gekozen financieringsstrategieën het gewenste rendement opleveren en stuur indien nodig bij. Door regelmatige monitoring kunt u potentiële problemen vroegtijdig identificeren en proactief reageren.

Het behalen van het maximale rendement uit bedrijfsfinanciering vereist een holistische benadering waarbij rekening wordt gehouden met zowel korte- als langetermijndoelen van het bedrijf. Door zorgvuldige planning, strategische keuzes en effectief gebruik van financieringsmiddelen kunt u uw bedrijf positioneren voor succesvolle groei en winstgevendheid.

Wat is de beste manier om risico’s te beheren bij bedrijfsfinanciering?

Het beheer van risico’s bij bedrijfsfinanciering is van cruciaal belang om de financiële stabiliteit en groei van uw bedrijf te waarborgen. Hier zijn enkele beste praktijken om risico’s effectief te beheren:

- Diversificatie van financieringsbronnen: Vertrouw niet alleen op één financieringsbron, maar diversifieer uw kapitaalbasis. Het hebben van meerdere financieringsbronnen, zoals eigen vermogen, leningen en subsidies, vermindert het risico dat een enkele bron faalt of onvoldoende is.

- Grondige due diligence: Voer grondig onderzoek uit voordat u een financieringsbron kiest. Analyseer de voorwaarden, kosten en risico’s die gepaard gaan met elke optie. Bestudeer ook de reputatie en betrouwbaarheid van potentiële financiers.

- Realistische financiële prognoses: Maak realistische financiële prognoses voor uw bedrijf op basis van gedegen marktonderzoek en historische gegevens. Zorg ervoor dat u rekening houdt met mogelijke risico’s en onzekerheden in uw projecties.

- Liquiditeitsbeheer: Houd altijd voldoende liquiditeit aan om onverwachte gebeurtenissen of cashflowproblemen op te vangen. Een buffer aan liquide middelen kan helpen bij het opvangen van financiële schokken en het voorkomen van liquiditeitscrises.

- Risicobeoordeling: Identificeer potentiële financiële risico’s die uw bedrijf kunnen beïnvloeden, zoals renteschommelingen, valutarisico’s of veranderende marktomstandigheden. Evalueer de waarschijnlijkheid en impact van deze risico’s en ontwikkel een plan om ze te beheersen of te verminderen.

- Verzekeringen: Overweeg het afsluiten van relevante verzekeringen om specifieke risico’s af te dekken, zoals aansprakelijkheidsverzekeringen, eigendomsverzekeringen of bedrijfsonderbrekingsverzekeringen. Dit kan helpen bij het verminderen van financiële schade in geval van onvoorziene gebeurtenissen.

- Regelmatige monitoring en evaluatie: Houd uw financiële situatie regelmatig in de gaten en evalueer de effectiviteit van uw risicobeheersingsmaatregelen. Pas uw strategieën aan naarmate uw bedrijf groeit en verandert.

Het is belangrijk om op te merken dat het beheer van risico’s een continu proces is en dat het raadplegen van financiële professionals kan helpen bij het identificeren en beheren van specifieke risico’s die relevant zijn voor uw bedrijfssituatie. Door proactief risico’s aan te pakken, kunt u de financiële gezondheid van uw bedrijf beschermen en duurzame groei bevorderen.

Welke financiële instrumenten en technieken worden gebruikt bij bedrijfsfinanciering?

Bij bedrijfsfinanciering worden verschillende financiële instrumenten en technieken gebruikt om kapitaal aan te trekken, risico’s te beheren en de financiële positie van een bedrijf te optimaliseren. Enkele veelvoorkomende instrumenten en technieken zijn:

- Aandelen: Het uitgeven van aandelen is een manier om eigen vermogen aan te trekken. Bedrijven kunnen nieuwe aandelen uitgeven of bestaande aandeelhouders kunnen hun aandelen verkopen. Dit kan gebeuren via beursgangen (IPO’s) of private plaatsingen.

- Obligaties: Obligaties vertegenwoordigen schulden van een bedrijf en worden uitgegeven om kapitaal aan te trekken. Investeerders kopen obligaties en ontvangen periodiek rentebetalingen en het geleende bedrag wordt terugbetaald op de vervaldatum.

- Bankleningen: Zakelijke leningen worden verstrekt door banken en andere financiële instellingen. Dit kan variëren van kortlopende leningen voor werkkapitaal tot langlopende leningen voor investeringen in activa zoals vastgoed of apparatuur.

- Leasing: Bij leasing huurt een bedrijf activa zoals voertuigen, machines of kantoorapparatuur in plaats van ze direct aan te schaffen. Dit helpt bij het behouden van liquiditeit en biedt flexibiliteit bij het upgraden of wijzigen van activa.

- Factoring: Factoring is een techniek waarbij een bedrijf zijn openstaande facturen verkoopt aan een factoringmaatschappij. Het bedrijf ontvangt onmiddellijk een deel van het factuurbedrag, terwijl de factoringmaatschappij verantwoordelijk is voor het innen van de betalingen.

- Derivaten: Derivaten zijn financiële instrumenten die hun waarde ontlenen aan de waarde van een onderliggende activa, zoals valuta’s, grondstoffen of aandelen. Bedrijven kunnen derivaten gebruiken om risico’s te beheren, zoals renteschommelingen of wisselkoersrisico’s.

- Crowdfunding: Crowdfunding is een financieringsmethode waarbij kleine bedragen worden opgehaald bij een groot aantal individuele investeerders via online platforms. Dit kan zowel donaties als investeringen omvatten.

- Subsidies en overheidssteun: Overheden bieden vaak subsidies, belastingvoordelen of andere financiële stimulansen om bedrijven te ondersteunen bij specifieke projecten, innovatie of duurzaamheid.

Het gebruik van deze financiële instrumenten en technieken is afhankelijk van de specifieke behoeften en doelstellingen van een bedrijf, evenals de marktomstandigheden en het risicoprofiel. Het is belangrijk om professioneel advies in te winnen en een grondige analyse uit te voeren voordat u beslissingen neemt over welke instrumenten en technieken het meest geschikt zijn voor uw bedrijfsfinanciering.

Wat zijn de voordelen van het gebruik van verschillende financieringsbronnen voor een bedrijf?

Het gebruik van verschillende financieringsbronnen kan diverse voordelen bieden voor een bedrijf. Hier zijn enkele belangrijke voordelen:

- Diversificatie van risico: Door gebruik te maken van verschillende financieringsbronnen, zoals eigen vermogen, vreemd vermogen en subsidies, spreidt een bedrijf het risico dat gepaard gaat met het verkrijgen van kapitaal. Als bijvoorbeeld één financieringsbron onverwacht wegvalt, heeft het bedrijf nog steeds andere bronnen om op terug te vallen.

- Flexibiliteit: Het gebruik van verschillende financieringsbronnen biedt flexibiliteit bij het beheren van de financiële behoeften van een bedrijf. Verschillende bronnen kunnen worden aangepast aan specifieke behoeften op verschillende momenten in de levenscyclus van het bedrijf. Bijvoorbeeld, in de beginfase kan crowdfunding een geschikte optie zijn, terwijl later in de groeifase een zakelijke lening meer geschikt kan zijn.

- Optimalisatie van kapitaalstructuur: Het combineren van verschillende financieringsbronnen stelt een bedrijf in staat om de optimale kapitaalstructuur te creëren die past bij zijn financiële doelstellingen en risicoprofiel. Door zorgvuldig te kiezen tussen eigen vermogen en vreemd vermogen kan een bedrijf de balans vinden tussen het minimaliseren van kosten en het behouden van controle over het bedrijf.

- Toegang tot expertise en netwerken: Het aantrekken van investeerders als financieringsbron kan niet alleen kapitaal opleveren, maar ook waardevolle expertise en netwerken. Investeerders brengen vaak kennis en ervaring in specifieke sectoren of markten met zich mee, wat het bedrijf kan helpen bij strategische besluitvorming, groei en het openen van nieuwe deuren.

- Stimulans voor groei: Door gebruik te maken van verschillende financieringsbronnen kan een bedrijf zijn groeipotentieel vergroten. Het hebben van voldoende kapitaal stelt een bedrijf in staat om te investeren in nieuwe projecten, productontwikkeling, marketinginspanningen en uitbreiding naar nieuwe markten. Dit kan leiden tot snellere groei en concurrentievoordeel.

Het is belangrijk op te merken dat het gebruik van verschillende financieringsbronnen ook uitdagingen met zich mee kan brengen, zoals complexiteit bij het beheren van meerdere stakeholders en de noodzaak om rekening te houden met verschillende terugbetalings- of winstdelingsstructuren. Een grondige analyse van de financiële behoeften en doelstellingen van het bedrijf is daarom essentieel bij het bepalen welke financieringsbronnen het meest geschikt zijn.

Welke factoren moet een onderneming in overweging nemen bij het maken van beslissingen over financieringsstrategieën?

Bij het maken van beslissingen over financieringsstrategieën moet een onderneming rekening houden met verschillende factoren. Hier zijn enkele belangrijke overwegingen:

- Financiële behoeften: Het is essentieel om een duidelijk inzicht te hebben in de financiële behoeften van de onderneming. Dit omvat het bepalen van het benodigde kapitaalbedrag en de timing ervan. Een grondige analyse van de huidige financiële situatie, groeiplannen en operationele vereisten zal helpen bij het bepalen van de juiste financieringsstrategie.

- Risico en rendement: Elke financieringsstrategie brengt verschillende risico’s en rendementen met zich mee. Het is belangrijk om deze aspecten zorgvuldig te evalueren en af te wegen tegen de doelstellingen en het risicoprofiel van de onderneming. Bijvoorbeeld, eigen vermogen kan meer risico met zich meebrengen, maar kan ook potentieel hogere rendementen bieden.

- Kosten: De kosten verbonden aan verschillende financieringsbronnen moeten worden geanalyseerd. Rentes, vergoedingen, provisies en andere kosten kunnen variëren afhankelijk van de gekozen financieringsstrategie. Het is belangrijk om deze kosten in overweging te nemen bij het bepalen van de meest kosteneffectieve optie.

- Flexibiliteit: Flexibiliteit is een belangrijke factor bij het kiezen van een financieringsstrategie. De mogelijkheid om aanpassingen te doen aan de financiële structuur van het bedrijf kan van cruciaal belang zijn, vooral bij veranderende marktomstandigheden of groeiplannen. Het is belangrijk om te evalueren hoe elke financieringsstrategie past bij de flexibiliteitsbehoeften van de onderneming.

- Kredietwaardigheid: De kredietwaardigheid van de onderneming speelt een rol bij het verkrijgen van financiering. Financiële instellingen en investeerders zullen de financiële gezondheid en het risicoprofiel van de onderneming beoordelen voordat ze besluiten om kapitaal te verstrekken. Het is belangrijk om de kredietwaardigheid van de onderneming te evalueren en te begrijpen welke financieringsbronnen haalbaar zijn op basis hiervan.

- Lange termijn impact: Bij het nemen van beslissingen over financieringsstrategieën moet ook rekening worden gehouden met de langetermijneffecten op de bedrijfsstructuur en -prestaties. Sommige financieringsbronnen kunnen invloed hebben op eigendomsrechten, zeggenschap of winstverdeling binnen het bedrijf. Het is belangrijk om deze aspecten af te wegen tegen de langetermijndoelstellingen en visie van de onderneming.

Door rekening te houden met deze factoren kunnen ondernemingen weloverwogen beslissingen nemen over financieringsstrategieën die passen bij hun specifieke behoeften en doelstellingen. Het kan nuttig zijn om professioneel advies in te winnen en een grondige analyse uit te voeren om de beste financieringsstrategie te bepalen.

Hoe kan een onderneming haar schuldratio verlagen door gebruik te maken van financiële strategieën?

Het verlagen van de schuldratio van een onderneming kan gunstig zijn omdat het de financiële stabiliteit vergroot en de kredietwaardigheid verbetert. Hier zijn enkele financiële strategieën die een onderneming kan gebruiken om haar schuldratio te verlagen:

- Schuldfinanciering herstructureren: Het herstructureren van bestaande leningen kan helpen bij het verminderen van de schuldratio. Dit kan worden bereikt door het onderhandelen over lagere rentetarieven, langere looptijden of gunstigere voorwaarden met geldschieters. Het doel is om de maandelijkse rente- en aflossingsverplichtingen te verminderen.

- Kapitaalverhoging: Een onderneming kan haar schuldratio verlagen door kapitaal aan te trekken via eigen vermogen, zoals het uitgeven van nieuwe aandelen of het aantrekken van investeerders. Door kapitaal toe te voegen aan de balans wordt de verhouding tussen eigen vermogen en vreemd vermogen verbeterd.

- Actiefbeheer: Het optimaliseren van activabeheer kan helpen om de schuldratio te verlagen. Dit kan worden bereikt door niet-renderende activa te verkopen, overtollige voorraden of vastgoed af te stoten, of activa efficiënter in te zetten om cashflowgeneratie te verbeteren.

- Kostenbeheersing: Het implementeren van kostenbesparende maatregelen kan helpen om meer liquide middelen beschikbaar te maken voor aflossing van schulden. Dit kan onder andere het verminderen van overheadkosten, het efficiënter inzetten van middelen en het onderhandelen over gunstigere voorwaarden met leveranciers omvatten.

- Cashflowmanagement: Een gezonde cashflow is essentieel om schulden af te lossen. Door nauwkeurig cashflowmanagement en prognoses uit te voeren, kan een onderneming ervoor zorgen dat er voldoende liquide middelen beschikbaar zijn om aan de aflossingsverplichtingen te voldoen en tegelijkertijd nieuwe schulden te vermijden.

- Rendabiliteit verbeteren: Het verhogen van de winstgevendheid kan helpen om de schuldratio te verlagen. Dit kan worden bereikt door het verbeteren van operationele efficiëntie, het verhogen van de omzet, het verminderen van kosten en het implementeren van winstgevende groeistrategieën.

Het is belangrijk op te merken dat elke onderneming uniek is en dat de juiste financiële strategieën afhankelijk zijn van specifieke omstandigheden en doelstellingen. Het is raadzaam om professioneel advies in te winnen bij een financieel expert of accountant om de meest geschikte strategieën voor uw onderneming te bepalen en ervoor te zorgen dat ze in lijn zijn met uw financiële doelen op lange termijn.