Financiële Planning Hulp: Uw Weg naar een Gezonde Financiële Toekomst

Het beheren van uw financiën kan soms overweldigend zijn. Of u nu een gezin runt, een eigen bedrijf hebt of gewoon uw persoonlijke financiën wilt verbeteren, het is essentieel om een goede financiële planning te hebben. Gelukkig zijn er professionals die u kunnen helpen bij het opstellen en implementeren van een effectieve financiële strategie die afgestemd is op uw specifieke doelen en behoeften.

Financiële planning hulp biedt u de nodige begeleiding en expertise om uw financiën in goede banen te leiden. Het gaat verder dan alleen budgettering en besparingen. Het omvat ook aspecten zoals investeringen, belastingplanning, pensioenvoorziening, verzekeringen en vermogensbeheer. Door deze elementen samen te brengen in een holistische aanpak, helpt financiële planning hulp u om uw geld effectief te beheren en uw toekomstige financiële doelen te realiseren.

Eén van de belangrijkste voordelen van het inschakelen van professionele hulp bij financiële planning is dat zij over de kennis en ervaring beschikken om u door het complexe landschap van persoonlijke financiën te loodsen. Ze begrijpen de verschillende opties en strategieën die beschikbaar zijn en kunnen u helpen bij het nemen van weloverwogen beslissingen die passen bij uw situatie.

Een ander voordeel is dat financiële planning hulp u helpt om een duidelijk overzicht te krijgen van uw financiële situatie. Ze helpen u bij het in kaart brengen van uw inkomsten, uitgaven, schulden en bezittingen. Door deze informatie te analyseren, kunnen zij u adviseren over de beste manier om uw geld te beheren en uw financiële doelen te bereiken. Dit kan variëren van het opstellen van een realistisch budget tot het identificeren van mogelijkheden voor investeringen of belastingbesparingen.

Daarnaast biedt financiële planning hulp ook gemoedsrust. Het hebben van een goed doordachte financiële strategie geeft u de zekerheid dat u op de juiste weg bent naar een gezonde financiële toekomst. U kunt gerust zijn in de wetenschap dat er professionals aan uw zijde staan die uw belangen behartigen en u helpen om obstakels te overwinnen.

Het is belangrijk op te merken dat financiële planning hulp niet alleen bedoeld is voor mensen met grote vermogens. Ongeacht uw inkomen of vermogen, kan iedereen baat hebben bij professionele begeleiding bij hun financiën. Of u nu wilt sparen voor een huis, wilt investeren voor uw pensioen of gewoonweg beter wilt begrijpen hoe u uw geld kunt laten groeien, financiële planning hulp kan u helpen om uw doelen sneller en efficiënter te bereiken.

Kortom, als het gaat om het beheren van uw financiën en het plannen voor de toekomst, is financiële planning hulp van onschatbare waarde. Het biedt u de expertise, begeleiding en gemoedsrust die u nodig heeft om uw financiële doelen te bereiken en uw welzijn op de lange termijn te waarborgen. Dus waar wacht u nog op? Neem vandaag nog contact op met een professionele financiële planner en zet de eerste stap naar een gezonde financiële toekomst.

7 Tips voor Financiële Planning: Haal het meeste uit uw geld

- Maak een budget om uw inkomsten en uitgaven bij te houden.

- Investeer in een spaarpot om financiële doelen te bereiken.

- Stel duidelijke doelstellingen op voor het beheren van geld en zorg dat je ze haalt.

- Bespaar geld door vergelijkingswinkels, kortingsbonnen en aanbiedingen te gebruiken, waar mogelijk.

- Zorg dat je een financiële buffer hebt voor onverwachte uitgaven of situaties die niet onder controle zijn.

- Verminder schuld door maandelijks meer dan de minimumbetaling te maken op leningen en creditcardschulden zoals hypotheken, autoleningen, studentencreditcards etc..

- Neem contact op met een financieel adviseur als je hulp nodig hebt bij het maken van financiële beslissingen of als je advies nodig hebt over investeringen of beleggingstrategieën

Maak een budget om uw inkomsten en uitgaven bij te houden.

Maak een budget om uw inkomsten en uitgaven bij te houden: Een Slimme Stap naar Financiële Stabiliteit

Financiële stabiliteit begint met het hebben van een duidelijk beeld van uw inkomsten en uitgaven. Het opstellen van een budget is een eenvoudige, maar krachtige stap die u kunt nemen om uw financiën onder controle te krijgen en uw doelen te bereiken. Of u nu wilt sparen voor een grote aankoop, schulden wilt afbetalen of gewoonweg beter wilt begrijpen waar uw geld naartoe gaat, het maken van een budget is essentieel.

Een budget helpt u om uw financiële situatie te analyseren en inzicht te krijgen in hoe u uw geld besteedt. Begin met het noteren van al uw inkomsten, inclusief salaris, bijverdiensten en eventuele andere bronnen van geld. Vervolgens maakt u een lijst van al uw vaste lasten zoals huur of hypotheekbetalingen, nutsvoorzieningen, verzekeringen en leningaflossingen.

Daarnaast is het belangrijk om ook rekening te houden met variabele kosten zoals boodschappen, entertainment, transport en andere dagelijkse uitgaven. Houd gedurende een maand al uw uitgaven bij door bonnetjes te bewaren of ze op te schrijven. Dit geeft u een goed beeld van waar uw geld naartoe gaat en waar mogelijk ruimte is voor besparingen.

Wanneer u alle cijfers heeft verzameld, kunt u beginnen met het evalueren van uw budget. Vergelijk uw inkomsten met uw uitgaven en kijk waar er mogelijkheden zijn om te besparen. Misschien kunt u bepaalde uitgaven verminderen of elimineren, zoals abonnementen waar u geen gebruik van maakt, onnodige aankopen of frequente etentjes buiten de deur. Door bewuste keuzes te maken en uw prioriteiten te stellen, kunt u geld vrijmaken voor belangrijkere doelen.

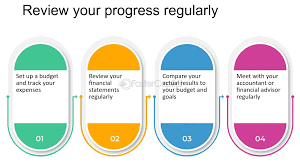

Een budget is niet alleen een middel om uw uitgaven te beperken, maar ook een tool om uw financiële doelen te bereiken. Stel specifieke doelen voor uzelf, zoals het opbouwen van een noodfonds, het aflossen van schulden of het sparen voor een vakantie. Door deze doelen in uw budget op te nemen en regelmatig uw voortgang te evalueren, blijft u gemotiveerd en gefocust.

Het maken van een budget kan in het begin wat tijd en moeite kosten, maar het zal zich zeker terugbetalen. Het geeft u controle over uw financiën en stelt u in staat om bewuste keuzes te maken die bijdragen aan uw financiële welzijn op de lange termijn. Of u nu net begint met financiële planning of al ervaring heeft, een budget is een essentiële tool die u helpt om uw inkomsten en uitgaven bij te houden en uw financiële doelen te realiseren.

Dus waar wacht u nog op? Neem vandaag nog de tijd om een budget op te stellen en zet de eerste stap naar financiële stabiliteit. U zult versteld staan van de positieve impact die het kan hebben op uw leven.

Investeer in een spaarpot om financiële doelen te bereiken.

Financiële doelen stellen is een belangrijk onderdeel van een gezonde financiële planning. Of het nu gaat om het kopen van een huis, het starten van een eigen bedrijf of met pensioen gaan, het bereiken van deze doelen vereist vaak financiële discipline en planning. Een effectieve manier om dit te doen is door te investeren in een spaarpot.

Een spaarpot is een speciale rekening of fonds waar u regelmatig geld opzij zet voor uw financiële doelen. Het kan dienen als een buffer voor onverwachte uitgaven, maar ook als de bron van kapitaal die u nodig heeft om uw dromen waar te maken. Door bewust geld opzij te zetten en te investeren in uw spaarpot, kunt u gestaag werken aan het bereiken van uw financiële mijlpalen.

Het investeren in een spaarpot heeft verschillende voordelen. Ten eerste helpt het u om discipline en consistentie in uw financiën te brengen. Door regelmatig geld opzij te zetten, traint u uzelf om prioriteit te geven aan uw financiële doelen en verantwoordelijkheid te nemen voor uw toekomstige welzijn.

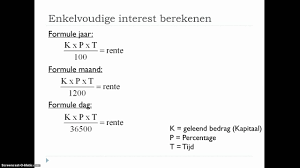

Ten tweede biedt een spaarpot u de mogelijkheid om rente of rendement op uw geïnvesteerde geld te verdienen. Afhankelijk van het type spaarrekening of belegging dat u kiest, kunt u profiteren van de groei van uw kapitaal over de tijd. Dit kan helpen om uw financiële doelen sneller te bereiken en uw vermogen op te bouwen.

Een ander voordeel van een spaarpot is dat het u helpt om financiële tegenslagen op te vangen. Het hebben van een bufferfonds kan u helpen om onverwachte uitgaven, zoals medische kosten of autopech, op te vangen zonder dat u in de problemen komt. Dit geeft u gemoedsrust en zorgt ervoor dat u uw financiële doelen kunt blijven nastreven, zelfs als er onvoorziene omstandigheden optreden.

Het is belangrijk om realistische doelen voor uw spaarpot te stellen en een plan op te stellen om deze doelen te bereiken. Bepaal hoeveel geld u maandelijks wilt sparen en stel een budget op dat u in staat stelt dit bedrag opzij te zetten. Overweeg ook verschillende beleggingsopties die passen bij uw risicotolerantie en tijdshorizon.

Kortom, het investeren in een spaarpot is een effectieve strategie om financiële doelen te bereiken. Door regelmatig geld opzij te zetten en bewust te investeren in uw toekomst, kunt u stap voor stap werken aan het realiseren van uw dromen. Neem vandaag nog de eerste stap door een spaarrekening of beleggingsaccount te openen en begin met het bouwen van uw financiële welzijn.

Stel duidelijke doelstellingen op voor het beheren van geld en zorg dat je ze haalt.

Financiële planning hulp kan een waardevol instrument zijn bij het beheren van uw geld en het realiseren van uw financiële doelen. Een belangrijke stap in dit proces is het stellen van duidelijke doelstellingen. Door heldere doelen te formuleren en er actief naar toe te werken, kunt u uw financiën effectief beheren en uw gewenste resultaten behalen.

Het opstellen van duidelijke doelstellingen helpt u om uw prioriteiten te identificeren en richting te geven aan uw financiële beslissingen. Of u nu wilt sparen voor een specifieke aankoop, schulden wilt aflossen, een noodfonds wilt opbouwen of wilt investeren voor de lange termijn, het hebben van concrete doelen zal u motiveren en u helpen gefocust te blijven.

Bij het formuleren van uw doelen is het belangrijk om ze specifiek, meetbaar, haalbaar, relevant en tijdgebonden te maken. Dit wordt vaak afgekort als SMART-doelen. Bijvoorbeeld: “Ik wil binnen twee jaar €10.000 sparen voor een nieuwe auto door maandelijks €400 opzij te zetten.”

Zodra u uw doelen heeft gesteld, is het cruciaal om een plan op te stellen om ze daadwerkelijk te bereiken. Dit plan kan verschillende elementen bevatten, zoals budgettering, besparingen, investeringen of schuldaflossing. Een financieel planner kan u hierbij helpen door een strategie op maat te ontwikkelen die past bij uw doelstellingen en financiële situatie.

Het is ook belangrijk om regelmatig uw voortgang te evalueren en indien nodig aanpassingen te maken. Het bijhouden van uw financiën en het monitoren van uw vooruitgang zorgt ervoor dat u op koers blijft en eventuele obstakels tijdig kunt aanpakken.

Het behalen van uw financiële doelen vergt discipline, geduld en toewijding. Het kan soms uitdagend zijn, maar met de juiste mindset en een goed plan kunt u succes behalen. Financiële planning hulp kan u begeleiden bij elke stap van dit proces, waardoor u meer zelfvertrouwen krijgt in het beheren van uw geld en het realiseren van uw doelen.

Kortom, door duidelijke doelstellingen op te stellen voor het beheren van uw geld en ervoor te zorgen dat u ze haalt, legt u de basis voor een gezonde financiële toekomst. Neem vandaag nog de eerste stap door uw doelen te formuleren en overweeg om professionele financiële planning hulp in te schakelen om u te begeleiden op uw weg naar succes.

Bespaar geld door vergelijkingswinkels, kortingsbonnen en aanbiedingen te gebruiken, waar mogelijk.

Bespaar Geld met Financiële Planning Hulp: Vergelijkingswinkels, Kortingsbonnen en Aanbiedingen

Het beheren van uw financiën gaat niet alleen over het plannen van uw budget en investeringen, maar ook over het vinden van manieren om geld te besparen. Een handige tip die u kan helpen om uw uitgaven te verminderen, is het gebruik van vergelijkingswinkels, kortingsbonnen en aanbiedingen. Met behulp van deze strategieën kunt u geld besparen op uw dagelijkse uitgaven en tegelijkertijd werken aan uw financiële doelen.

Een vergelijkingswinkel is een geweldige tool om de beste prijzen voor producten en diensten te vinden. Door verschillende winkels of online platforms te vergelijken, kunt u de beste deals vinden en geld besparen op uw aankopen. Of het nu gaat om elektronica, kleding of boodschappen, door prijzen te vergelijken voordat u iets koopt, kunt u er zeker van zijn dat u de meest kostenefficiënte optie kiest.

Kortingsbonnen zijn een andere slimme manier om geld te besparen. Ze worden vaak aangeboden door winkels of merken als een manier om klanten aan te trekken en hen beloningen te geven voor hun loyaliteit. Door kortingsbonnen te verzamelen en ze strategisch te gebruiken bij uw aankopen, kunt u aanzienlijke besparingen realiseren. Het kan even wat tijd kosten om kortingsbonnen te vinden en ze bij te houden, maar de inspanning zal de moeite waard zijn wanneer u de besparingen ziet.

Daarnaast zijn er ook tal van aanbiedingen beschikbaar die u kunt benutten. Winkels en merken bieden vaak tijdelijke promoties, zoals “koop één, krijg één gratis” of “50% korting op geselecteerde items”. Door op de hoogte te blijven van deze aanbiedingen en ze te gebruiken wanneer het mogelijk is, kunt u geld besparen op uw aankopen. Het kan handig zijn om nieuwsbrieven te volgen, sociale media-accounts van uw favoriete winkels te volgen of gebruik te maken van speciale apps en websites die u op de hoogte houden van de nieuwste aanbiedingen.

Het gebruik van vergelijkingswinkels, kortingsbonnen en aanbiedingen is een slimme strategie om geld te besparen en uw financiële doelen sneller te bereiken. Het vereist wat planning en organisatie, maar het kan uiteindelijk resulteren in aanzienlijke besparingen op uw uitgaven. Door bewust om te gaan met uw geld en slimme keuzes te maken bij het winkelen, kunt u uw budget onder controle houden en meer ruimte creëren voor sparen of investeren.

Financiële planning hulp kan u helpen bij het implementeren van deze strategieën in uw dagelijks leven. Een professionele financiële planner kan u adviseren over hoe u het beste gebruik kunt maken van vergelijkingswinkels, kortingsbonnen en aanbiedingen om uw financiële doelen te bereiken. Ze kunnen ook helpen bij het ontwikkelen van een effectieve budgetteringstechniek die rekening houdt met uw besparingsdoelen.

Dus, waar wacht u nog op? Begin vandaag nog met het verkennen van vergelijkingswinkels, kortingsbonnen en aanbiedingen en ontdek hoe u geld kunt besparen op uw dagelijkse uitgaven. Met financiële planning hulp en deze slimme strategieën bent u goed op weg naar een gezonde financiële toekomst.

Zorg dat je een financiële buffer hebt voor onverwachte uitgaven of situaties die niet onder controle zijn.

Het belang van een Financiële Buffer: Voorbereid zijn op het Onverwachte

Financiële planning hulp is niet alleen gericht op het behalen van langetermijndoelen, maar ook op het omgaan met onvoorziene omstandigheden. Een essentieel onderdeel van een solide financiële strategie is het hebben van een financiële buffer, ook wel bekend als een noodfonds. Dit is een potje geld dat apart wordt gezet voor onverwachte uitgaven of situaties die buiten uw controle vallen.

Het hebben van een financiële buffer biedt gemoedsrust en zorgt ervoor dat u beter bent voorbereid op de ups en downs van het leven. Het kan dienen als een vangnet wanneer u te maken krijgt met onverwachte kosten, zoals medische noodgevallen, autopech of reparaties aan uw huis. Het kan ook van pas komen bij situaties zoals baanverlies of tijdelijke arbeidsongeschiktheid.

Een financiële buffer helpt u om financiële stress te verminderen en voorkomt dat u in schulden terechtkomt of gedwongen wordt om kostbare leningen af te sluiten. Het stelt u in staat om snel te reageren op noodsituaties zonder uw spaargeld aan te tasten of uw langetermijnplannen te verstoren.

Maar hoeveel moet er nu eigenlijk in uw financiële buffer zitten? Financiële experts raden vaak aan om minimaal drie tot zes maanden aan levensonderhoudskosten apart te zetten. Dit omvat uw vaste lasten, zoals huur of hypotheekbetalingen, nutsvoorzieningen, voedsel en andere essentiële uitgaven. Als u zelfstandig ondernemer bent of een onregelmatig inkomen heeft, is het verstandig om een nog groter bedrag opzij te zetten.

Het opbouwen van een financiële buffer kan tijd en discipline vergen, maar het is absoluut de moeite waard. Begin met het stellen van realistische doelen en streef ernaar om regelmatig geld opzij te zetten. Automatisch sparen kan hierbij behulpzaam zijn. Zorg ervoor dat uw financiële buffer toegankelijk is, bijvoorbeeld door het geld op een aparte spaarrekening te plaatsen.

Het is ook belangrijk om uw financiële buffer regelmatig te evalueren en indien nodig bij te werken. Levensomstandigheden kunnen veranderen en uw buffer moet in lijn blijven met uw huidige situatie.

Kortom, het hebben van een financiële buffer is een cruciaal onderdeel van een gezonde financiële planning. Het stelt u in staat om onverwachte situaties het hoofd te bieden zonder in financiële problemen te raken. Dus begin vandaag nog met het opbouwen van uw eigen noodfonds en geniet van de gemoedsrust die gepaard gaat met financiële stabiliteit.

Verminder schuld door maandelijks meer dan de minimumbetaling te maken op leningen en creditcardschulden zoals hypotheken, autoleningen, studentencreditcards etc..

Verminder schuld en creëer financiële vrijheid: Maak maandelijks meer dan de minimumbetaling op leningen en creditcardschulden

Het hebben van schulden kan een grote last zijn die uw financiële vrijheid belemmert. Of het nu gaat om een hypotheek, autolening, studentenlening of creditcardschuld, het aflossen van deze schulden kan soms ontmoedigend lijken. Maar er is een eenvoudige tip die u kan helpen om uw schulden sneller af te betalen en uw financiële last te verminderen: maak maandelijks meer dan de minimumbetaling.

Wanneer u alleen de minimumbetaling op uw leningen en creditcardschulden betaalt, duurt het vaak jaren – zo niet decennia – voordat u ze volledig hebt afbetaald. Dit komt doordat de meeste minimumbetalingen voornamelijk bestaan uit rente, waardoor de hoofdsom van de schuld langzaam wordt afgelost.

Door maandelijks meer dan de minimumbetaling te doen, kunt u echter aanzienlijk sneller vooruitgang boeken bij het afbetalen van uw schulden. Het extra bedrag dat u elke maand betaalt, gaat rechtstreeks naar de hoofdsom van de schuld, waardoor deze sneller wordt verminderd. Hierdoor betaalt u minder rente op lange termijn en kunt u uw schulden sneller aflossen.

Bovendien heeft het maken van extra betalingen nog een ander voordeel: het vermindert uw totale interestlast. Hoe sneller u uw schulden aflost, hoe minder rente u in totaal zult betalen. Dit betekent dat u uiteindelijk geld bespaart en meer financiële middelen overhoudt voor andere doelen, zoals sparen, investeren of het realiseren van uw dromen.

Om deze strategie effectief toe te passen, is het belangrijk om een budget op te stellen en uw financiën goed te beheren. Identificeer welke leningen en creditcardschulden de hoogste rentetarieven hebben en richt u op het aflossen van die schulden als eerste. Maak vervolgens een plan om maandelijks extra geld toe te wijzen aan deze schulden, bovenop de minimumbetaling.

Elke extra betaling die u doet, hoe klein ook, draagt bij aan het verminderen van uw schuld. Het kan even wennen zijn om extra geld uit te geven aan schuldaflossing in plaats van aan andere uitgaven, maar het is een waardevolle investering in uw financiële toekomst.

Verminder schuld en creëer financiële vrijheid door maandelijks meer dan de minimumbetaling te maken op leningen en creditcardschulden. Deze eenvoudige tip kan een groot verschil maken in het versnellen van uw schuldaflossing en het verlichten van de financiële last die schulden met zich meebrengen. Begin vandaag nog met het plannen van uw financiële toekomst door actie te ondernemen en stap voor stap uw weg naar een schuldvrije toekomst te banen.

Wanneer het aankomt op het nemen van belangrijke financiële beslissingen of het plannen van investeringen, kan het verstandig zijn om contact op te nemen met een financieel adviseur. Deze professionals hebben de expertise en ervaring om u te begeleiden en advies te geven bij het maken van weloverwogen keuzes.

Financiële planning hulp is niet alleen bedoeld voor mensen met complexe financiële situaties. Zelfs als u gewoon advies nodig heeft over een bepaalde investering of beleggingstrategie, kan een financieel adviseur u helpen om de juiste beslissing te nemen.

Een financieel adviseur zal uw specifieke doelen en behoeften in kaart brengen en u helpen bij het ontwikkelen van een plan dat past bij uw situatie. Of u nu wilt sparen voor uw pensioen, uw vermogen wilt laten groeien of gewoonweg meer inzicht wilt krijgen in uw financiële situatie, zij kunnen u voorzien van waardevol advies en begeleiding.

Het werken met een financieel adviseur biedt ook gemoedsrust. U kunt erop vertrouwen dat u professioneel advies krijgt dat gebaseerd is op grondige analyses en marktkennis. Dit helpt u om weloverwogen beslissingen te nemen die passen bij uw doelen en risicotolerantie.

Daarnaast kan een financieel adviseur ook helpen bij het optimaliseren van uw belastingstrategieën. Zij begrijpen de complexiteit van belastingwetgeving en kunnen u adviseren over hoe u uw financiële situatie kunt optimaliseren om belastingvoordelen te behalen.

Kortom, het inschakelen van een financieel adviseur kan u helpen om uw financiële beslissingen te verbeteren en uw investeringen op de lange termijn te optimaliseren. Of u nu hulp nodig heeft bij het maken van belangrijke beslissingen of gewoonweg advies wilt over investeringen of beleggingstrategieën, een financieel adviseur staat klaar om u te helpen. Neem vandaag nog contact op met een professional en zet de eerste stap naar een succesvolle financiële toekomst.