Alles Wat U Moet Weten Over Prive Geld Lenen: Tips en Advies

Prive Geld Lenen: Alles Wat U Moet Weten

Prive geld lenen kan een oplossing zijn wanneer u extra financiële middelen nodig heeft voor bijvoorbeeld een grote aankoop, een onverwachte uitgave of het consolideren van schulden. Het is belangrijk om goed geïnformeerd te zijn voordat u besluit om geld te lenen van particulieren of financiële instellingen. Hier zijn enkele belangrijke zaken om in gedachten te houden:

Kredietwaardigheid

Voordat u besluit om prive geld te lenen, is het essentieel om uw eigen financiële situatie te evalueren. Zorg ervoor dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Leners worden vaak beoordeeld op basis van hun kredietwaardigheid, dus zorg ervoor dat uw financiën in orde zijn voordat u een lening aanvraagt.

Rentetarieven en Voorwaarden

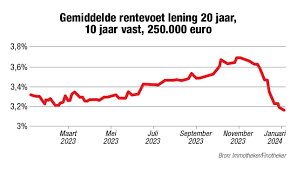

Vergelijk rentetarieven en voorwaarden van verschillende kredietverstrekkers voordat u een beslissing neemt. Let op eventuele verborgen kosten en lees de kleine lettertjes zorgvuldig door. Begrijp de totale kosten van de lening en hoeveel u maandelijks moet terugbetalen.

Soorten Leningen

Er zijn verschillende soorten leningen beschikbaar, zoals persoonlijke leningen, doorlopende kredieten en hypothecaire leningen. Kies het type lening dat het beste past bij uw behoeften en financiële situatie.

Betrouwbaarheid van de Kredietverstrekker

Zorg ervoor dat u geld leent van een betrouwbare kredietverstrekker om problemen in de toekomst te voorkomen. Controleer de reputatie van het bedrijf of individu en vraag indien nodig referenties aan.

Terugbetalingsplan

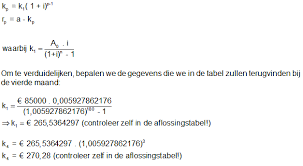

Stel een realistisch terugbetalingsplan op dat past bij uw budget en financiële doelen. Wees consistent met uw betalingen om extra kosten en problemen te vermijden.

Geld lenen kan een nuttige financiële tool zijn als het verstandig wordt gebruikt. Zorg ervoor dat u goed geïnformeerd bent over alle aspecten van prive geld lenen voordat u zich verbindt tot een leningsovereenkomst.

Veelgestelde Vragen over Privé Geld Lenen in België

- Wat zijn de rentetarieven voor prive geld lenen?

- Hoe kan ik mijn kredietwaardigheid controleren voordat ik prive geld leen?

- Zijn er verborgen kosten waar ik op moet letten bij het lenen van geld van particulieren?

- Welke documenten heb ik nodig om een prive lening aan te vragen?

- Wat gebeurt er als ik mijn terugbetalingstermijnen niet kan nakomen bij het lenen van geld?

Wat zijn de rentetarieven voor prive geld lenen?

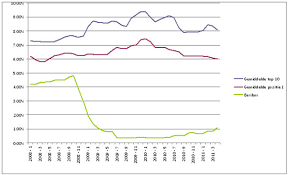

De rentetarieven voor prive geld lenen kunnen variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietwaardigheid van de lener en de huidige marktomstandigheden. Over het algemeen liggen de rentetarieven voor prive leningen vaak hoger dan die voor traditionele bankleningen, omdat ze vaak gepaard gaan met een hoger risico voor de kredietverstrekker. Het is belangrijk om goed te informeren en verschillende aanbieders te vergelijken om een lening te vinden met een rentetarief dat past bij uw financiële situatie en behoeften. Let ook op eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op de totale kosten van de lening.

Hoe kan ik mijn kredietwaardigheid controleren voordat ik prive geld leen?

Voordat u besluit om prive geld te lenen, is het verstandig om uw kredietwaardigheid te controleren om een beter inzicht te krijgen in uw financiële positie. U kunt uw kredietwaardigheid controleren door uw credit score op te vragen bij een erkend bureau voor kredietregistratie. Deze score geeft aan hoe kredietwaardig u bent en wordt beïnvloed door factoren zoals uw betaalgeschiedenis, openstaande schulden en kredietgebruik. Door uw credit score te kennen, kunt u zich beter voorbereiden op het aanvragen van een prive lening en eventuele problemen voorkomen die kunnen ontstaan door onvoldoende kredietwaardigheid.

Zijn er verborgen kosten waar ik op moet letten bij het lenen van geld van particulieren?

Bij het lenen van geld van particulieren is het belangrijk om alert te zijn op mogelijke verborgen kosten die kunnen opduiken. Hoewel niet alle particuliere geldschieters verborgen kosten in rekening brengen, is het verstandig om de leningsovereenkomst grondig door te nemen en te begrijpen voordat u zich verbindt. Let specifiek op kosten zoals administratiekosten, boetes voor vervroegde aflossing, verzekeringen of andere extra’s die niet duidelijk zijn vermeld. Door goed op te letten en eventuele vragen te stellen over mogelijke bijkomende kosten, kunt u zichzelf beschermen tegen onverwachte financiële verrassingen bij het lenen van geld van particulieren.

Welke documenten heb ik nodig om een prive lening aan te vragen?

Om een prive lening aan te vragen, zijn er bepaalde documenten die doorgaans nodig zijn om uw aanvraag te verwerken. Veelvoorkomende documenten die vereist kunnen zijn, zijn onder meer een geldig identiteitsbewijs zoals een identiteitskaart of paspoort, bewijs van inkomen zoals loonstrookjes of belastingaangiften, bewijs van verblijf zoals een recente energierekening en mogelijk ook bankafschriften. Deze documenten helpen de kredietverstrekker om uw kredietwaardigheid te beoordelen en de juiste leningsovereenkomst voor u op te stellen. Het is raadzaam om deze documenten bij de hand te hebben wanneer u een prive lening aanvraagt om het proces soepel en efficiënt te laten verlopen.

Wat gebeurt er als ik mijn terugbetalingstermijnen niet kan nakomen bij het lenen van geld?

Wanneer u niet in staat bent om uw terugbetalingstermijnen na te komen bij het lenen van geld, kunnen er verschillende gevolgen optreden. Allereerst kan dit leiden tot extra kosten, zoals boetes of vertragingsrente, die de totale kosten van de lening verhogen. Daarnaast kan het niet voldoen aan uw betalingsverplichtingen een negatieve invloed hebben op uw kredietwaardigheid, wat gevolgen kan hebben voor toekomstige leningen of financiële transacties. Het is belangrijk om in dergelijke situaties zo snel mogelijk contact op te nemen met de kredietverstrekker om mogelijke oplossingen te bespreken, zoals het herzien van de betalingsvoorwaarden of het treffen van een afbetalingsregeling om verdere financiële problemen te voorkomen.