Bespaar Geld met de Goedkoopste Lening voor Uw Financiële Behoeften

De Goedkoopste Lening: Hoe U Geld Kunt Besparen op Uw Financiële Verplichtingen

Het vinden van de goedkoopste lening is voor velen een belangrijke overweging bij het nemen van financiële beslissingen. Of u nu een lening nodig heeft voor een groot project, zoals het kopen van een huis of het starten van een bedrijf, of gewoon wat extra financiële flexibiliteit wilt, het is altijd verstandig om op zoek te gaan naar de beste deal die past bij uw behoeften.

Maar hoe vindt u nu precies de goedkoopste lening? Hier zijn enkele belangrijke factoren om rekening mee te houden:

- Vergelijk rentetarieven: Een van de belangrijkste elementen die de kosten van uw lening bepalen, is het rentepercentage. Verschillende kredietverstrekkers bieden verschillende tarieven aan, dus het loont de moeite om verschillende aanbieders te vergelijken voordat u een beslissing neemt. Let op dat sommige leningen variabele rentetarieven hebben, terwijl andere vast zijn. Het kan ook nuttig zijn om te kijken naar eventuele kortingen die worden aangeboden voor bepaalde groepen mensen, zoals studenten of senioren.

- Begrijp de kostenstructuur: Naast de rente kunnen er ook andere kosten verbonden zijn aan uw lening, zoals administratiekosten, verzekeringspremies of boeteclausules bij vervroegde aflossing. Zorg ervoor dat u alle kosten begrijpt en vergelijk deze tussen verschillende leningsopties. Soms kan een lening met een iets hogere rentevoet uiteindelijk goedkoper zijn vanwege de lagere bijkomende kosten.

- Kijk naar de looptijd van de lening: De looptijd van uw lening heeft invloed op de totale kosten. Over het algemeen geldt: hoe langer de looptijd, hoe lager uw maandelijkse aflossingen, maar hoe hoger de totale kosten op lange termijn. Het is belangrijk om een balans te vinden tussen het bedrag dat u maandelijks kunt betalen en de totale kosten die u bereid bent te dragen.

- Controleer uw kredietwaardigheid: Uw kredietwaardigheid speelt een grote rol bij het bepalen van het rentetarief dat u kunt krijgen. Zorg ervoor dat u uw kredietrapport controleert voordat u een lening aanvraagt, en corrigeer eventuele fouten die mogelijk uw score beïnvloeden. Een goede kredietwaardigheid kan resulteren in betere rentetarieven en dus in lagere kosten voor uw lening.

- Wees voorzichtig met aanbiedingen die te mooi lijken om waar te zijn: Hoewel het verleidelijk kan zijn om te vallen voor aanbiedingen die extreem lage rentetarieven beloven, is het belangrijk om realistisch te blijven. Controleer altijd of er verborgen kosten of addertjes onder het gras zijn voordat u zich verbindt aan een leningsovereenkomst.

Het vinden van de goedkoopste lening vergt wat tijd en onderzoek, maar het kan u uiteindelijk veel geld besparen. Neem de tijd om verschillende aanbieders te vergelijken, de voorwaarden zorgvuldig te lezen en uw financiële situatie grondig te evalueren voordat u een beslissing neemt. Met de juiste aanpak kunt u een lening vinden die niet alleen betaalbaar is, maar ook past bij uw financiële doelen op de lange termijn.

15 Veelgestelde Vragen over de Goedkoopste Lening

- Waar kan ik 3000 euro lenen?

- Waar kan ik het goedkoopste geld lenen?

- Welke bank heeft de laagste rente voor lening?

- Waar het best geld lenen?

- Wat kost het om 15000 euro lenen?

- Welke bank is het goedkoopst om te lenen?

- Wat kost het om 10.000 euro te lenen?

- Welke bank geeft de beste lening?

- Wat kost een persoonlijke lening van 10000 euro?

- Wat kost een lening van € 100000?

- Wat kost een lening van 15.000 euro?

- Wat kost 25.000 euro lenen?

- Wat kost een lening van 20000 euro?

- Wat is de goedkoopste persoonlijke lening?

- Wat is de goedkoopste manier om geld te lenen?

Waar kan ik 3000 euro lenen?

Als u op zoek bent naar een lening van 3000 euro, zijn er verschillende opties beschikbaar, afhankelijk van uw persoonlijke omstandigheden. Hier zijn enkele mogelijke bronnen waar u kunt overwegen om een lening van 3000 euro aan te vragen:

- Banken: Traditionele banken bieden vaak persoonlijke leningen aan met verschillende rentetarieven en voorwaarden. U kunt contact opnemen met uw lokale bank of online zoeken naar leningopties die passen bij uw behoeften.

- Online kredietverstrekkers: Er zijn talloze online kredietverstrekkers die persoonlijke leningen aanbieden. Deze kredietverstrekkers kunnen flexibeler zijn in hun acceptatiecriteria en hebben soms snellere goedkeuringsprocessen. Zorg er altijd voor dat u de betrouwbaarheid en reputatie van de kredietverstrekker controleert voordat u een aanvraag indient.

- Kredietcoöperaties: Als u lid bent van een kredietcoöperatie, kunt u mogelijk een persoonlijke lening krijgen tegen gunstige voorwaarden. Kredietcoöperaties zijn non-profitorganisaties die financiële diensten aanbieden aan hun leden.

- Peer-to-peer-leningplatforms: Peer-to-peer-leningplatforms brengen individuele geldschieters en kredietnemers samen zonder tussenkomst van traditionele financiële instellingen. Hier kunt u mogelijk een lening vinden met gunstige rentetarieven, afhankelijk van uw kredietscore.

- Familie en vrienden: Als u een goede relatie heeft met familieleden of vrienden die bereid zijn om u geld te lenen, kunt u overwegen om hen te vragen om een lening van 3000 euro. Zorg ervoor dat u duidelijke afspraken maakt over de terugbetalingsvoorwaarden en houd rekening met eventuele mogelijke gevolgen voor uw persoonlijke relaties.

Ongeacht waar u besluit om een lening aan te vragen, is het belangrijk om uw financiële situatie zorgvuldig te evalueren en verantwoordelijk te lenen. Zorg ervoor dat u de voorwaarden van de lening begrijpt, inclusief rentetarieven, looptijd en eventuele extra kosten. Vergeet ook niet uw kredietwaardigheid te controleren voordat u een aanvraag indient, aangezien dit invloed kan hebben op de goedkeuring en rentevoet die u kunt krijgen.

Waar kan ik het goedkoopste geld lenen?

Het vinden van de plek waar u het goedkoopste geld kunt lenen, hangt af van verschillende factoren, zoals uw kredietwaardigheid, het bedrag dat u wilt lenen en de gewenste looptijd van de lening. Hier zijn enkele plaatsen waar u kunt beginnen met uw zoektocht naar de goedkoopste lening:

- Banken: Traditionele banken bieden vaak leningen aan tegen concurrerende tarieven. U kunt contact opnemen met verschillende banken en hun rentetarieven vergelijken om te zien welke het meest gunstig voor u is. Houd er rekening mee dat uw kredietwaardigheid een rol kan spelen bij het bepalen van de rente die u krijgt aangeboden.

- Online kredietverstrekkers: Er zijn veel online kredietverstrekkers die persoonlijke leningen aanbieden tegen verschillende tarieven. Deze online platforms kunnen soms lagere rentetarieven bieden dan traditionele banken vanwege hun efficiënte bedrijfsmodel. Zorg ervoor dat u betrouwbare en gerenommeerde online kredietverstrekkers onderzoekt voordat u een beslissing neemt.

- Kredietcoöperaties: Kredietcoöperaties zijn financiële instellingen die eigendom zijn van en worden beheerd door hun leden. Ze hebben vaak lagere rentetarieven dan traditionele banken omdat ze niet gericht zijn op winstmaximalisatie. Als lid van een kredietcoöperatie kunt u mogelijk profiteren van gunstige leningsvoorwaarden.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen geldschieters en kredietnemers rechtstreeks met elkaar in contact, waardoor traditionele tussenpersonen worden geëlimineerd. Dit kan resulteren in lagere rentetarieven voor leners. Het is belangrijk om de betrouwbaarheid en reputatie van het P2P-platform te onderzoeken voordat u zich aanmeldt.

Onthoud dat naast het vinden van de goedkoopste rentetarieven, het ook belangrijk is om rekening te houden met andere factoren, zoals kosten, flexibiliteit van aflossingsopties en klantenservice. Zorg ervoor dat u de voorwaarden en bepalingen van elke lening zorgvuldig leest voordat u zich verbindt aan een overeenkomst.

Welke bank heeft de laagste rente voor lening?

Als virtuele assistent heb ik geen real-time toegang tot actuele rentetarieven van banken. Rentetarieven kunnen variëren en worden beïnvloed door verschillende factoren, zoals het type lening, de looptijd en uw kredietwaardigheid. Daarom is het belangrijk om rechtstreeks contact op te nemen met verschillende banken en kredietverstrekkers om de meest recente informatie over rentetarieven te verkrijgen.

Het kan ook nuttig zijn om gebruik te maken van online vergelijkingswebsites of financiële platforms die u kunnen helpen bij het vergelijken van leningaanbiedingen van diverse banken en kredietverstrekkers. Deze platforms bieden vaak tools waarmee u uw leningsvereisten kunt invoeren en vervolgens de beschikbare opties kunt vergelijken op basis van rentetarieven, voorwaarden en andere relevante factoren.

Onthoud dat het vinden van de laagste rente slechts één aspect is bij het kiezen van een lening. Het is ook belangrijk om rekening te houden met andere kosten, zoals administratiekosten, verzekeringspremies en eventuele boeteclausules bij vervroegde aflossing. Daarnaast moet u ook letten op de betrouwbaarheid en reputatie van de bank of kredietverstrekker voordat u een definitieve beslissing neemt.

Het is verstandig om advies in te winnen bij een financieel adviseur of specialist voordat u een lening afsluit, zodat u een weloverwogen keuze kunt maken die past bij uw persoonlijke financiële situatie en doelen.

Waar het best geld lenen?

Het vinden van de beste plek om geld te lenen hangt af van verschillende factoren, zoals uw financiële situatie, het bedrag dat u wilt lenen en het doel van de lening. Hier zijn enkele opties om te overwegen:

- Banken: Traditionele banken bieden vaak verschillende soorten leningen aan, zoals persoonlijke leningen, autoleningen en hypotheekleningen. Ze hebben meestal een gestandaardiseerd aanvraagproces en kunnen gunstige tarieven bieden voor klanten met een goede kredietwaardigheid.

- Kredietverenigingen: Kredietverenigingen zijn non-profitorganisaties die financiële diensten aanbieden aan hun leden. Ze hebben vaak concurrerende rentetarieven en flexibele voorwaarden. Om lid te worden van een kredietvereniging moet u meestal voldoen aan bepaalde criteria, zoals het werkzaam zijn in een bepaalde sector of wonen in een specifieke regio.

- Online kredietverstrekkers: Er zijn tal van online platforms die leningen aanbieden met snelle goedkeuring en eenvoudige aanvraagprocessen. Deze online kredietverstrekkers kunnen hogere rentetarieven hebben dan traditionele banken, maar ze bieden vaak meer flexibiliteit en gemak bij het verkrijgen van een lening.

- Familievriendelijke leningen: Als u een goede relatie heeft met familieleden of vrienden, kunt u overwegen om hen te vragen om geld te lenen. Het is belangrijk om duidelijke afspraken te maken en alles schriftelijk vast te leggen om mogelijke conflicten in de toekomst te voorkomen.

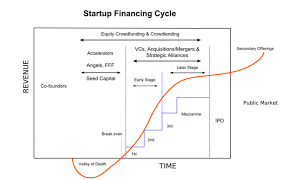

- Crowdfunding: Voor bepaalde projecten of ondernemingen kunt u overwegen om financiering te zoeken via crowdfundingplatforms. Dit stelt u in staat om geld in te zamelen bij een groep mensen die geïnteresseerd zijn in uw project, vaak in ruil voor beloningen of aandelen.

Het is belangrijk om grondig onderzoek te doen naar de verschillende opties, inclusief het vergelijken van rentetarieven, voorwaarden en kosten. Daarnaast moet u ook rekening houden met uw eigen financiële situatie en uw vermogen om de lening terug te betalen. Het raadplegen van een financieel adviseur kan u helpen bij het nemen van een weloverwogen beslissing over waar u het beste geld kunt lenen.

Wat kost het om 15000 euro lenen?

De totale kosten van het lenen van 15.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals het rentepercentage, de looptijd van de lening en eventuele bijkomende kosten. Om een algemeen idee te krijgen van de kosten, kunnen we een voorbeeld nemen.

Laten we zeggen dat u een persoonlijke lening wilt afsluiten met een rentepercentage van 5% en een looptijd van 5 jaar (60 maanden). In dit geval kunt u een eenvoudige berekening maken om de totale kosten te schatten:

1. Bereken de maandelijkse aflossing: Deel het geleende bedrag door het aantal maanden in de looptijd. In dit geval is dat 15.000 euro / 60 maanden = 250 euro per maand.

2. Bereken de totale terugbetaling: Vermenigvuldig de maandelijkse aflossing met het aantal maanden in de looptijd. In dit geval is dat 250 euro x 60 maanden = 15.000 euro.

Houd er rekening mee dat deze berekening exclusief eventuele bijkomende kosten, zoals administratiekosten of verzekeringen, is. Deze extra kosten kunnen variëren tussen verschillende kredietverstrekkers en moeten ook worden meegenomen bij het bepalen van de totale kosten van uw lening.

Het is belangrijk op te merken dat deze berekening slechts een schatting is en dat de werkelijke kosten kunnen variëren op basis van uw individuele situatie en de voorwaarden die worden aangeboden door kredietverstrekkers. Het is altijd verstandig om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig te lezen voordat u een definitieve beslissing neemt over het lenen van geld.

Welke bank is het goedkoopst om te lenen?

Het is belangrijk op te merken dat de rentetarieven en voorwaarden voor leningen kunnen variëren tussen verschillende banken en financiële instellingen. Wat de “goedkoopste” bank is om te lenen, hangt af van verschillende factoren, waaronder uw kredietwaardigheid, het type lening dat u nodig heeft en de specifieke aanbiedingen die op een bepaald moment beschikbaar zijn.

Om de goedkoopste lening te vinden, is het verstandig om verschillende banken en kredietverstrekkers te vergelijken. Hier zijn enkele stappen die u kunt nemen:

- Vergelijk rentetarieven: Kijk naar de rentetarieven die door verschillende banken worden aangeboden voor het type lening dat u nodig heeft. Dit kan u helpen een idee te krijgen van welke banken competitieve tarieven bieden.

- Bekijk andere kosten: Naast de rente kunnen er ook andere kosten verbonden zijn aan een lening, zoals administratiekosten of verzekeringen. Zorg ervoor dat u deze kosten meeneemt in uw vergelijking.

- Onderzoek kortingen: Sommige banken bieden kortingen aan bepaalde groepen mensen, zoals studenten of klanten met een bestaande relatie met de bank. Controleer of u in aanmerking komt voor dergelijke kortingen, omdat dit uw totale leenkosten kan verminderen.

- Lees de voorwaarden zorgvuldig door: Het is essentieel om de voorwaarden van elke leningsovereenkomst grondig te lezen voordat u zich ergens aan verbindt. Let op eventuele beperkingen, boetes bij vervroegde aflossing of andere voorwaarden die van invloed kunnen zijn op de totale kosten van de lening.

- Overweeg alternatieven: Naast traditionele banken kunt u ook overwegen om andere kredietverstrekkers, zoals online leningplatforms, te onderzoeken. Deze kunnen soms concurrerende tarieven en voorwaarden bieden.

Het is raadzaam om contact op te nemen met verschillende banken en kredietverstrekkers en hen specifiek te vragen naar hun rentetarieven en voorwaarden voor de lening die u nodig heeft. Op basis van deze informatie kunt u een weloverwogen beslissing nemen over welke bank de beste optie is voor uw specifieke situatie.

Wat kost het om 10.000 euro te lenen?

De kosten van het lenen van 10.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Om een idee te krijgen van de kosten, laten we eens kijken naar een hypothetisch voorbeeld:

Stel dat u een persoonlijke lening afsluit met een rentepercentage van 5% en een looptijd van 3 jaar (36 maanden). In dit geval zou u maandelijks ongeveer €297 moeten terugbetalen. Over de gehele looptijd zou u in totaal €10.692 terugbetalen, inclusief rente.

Het is belangrijk op te merken dat dit slechts een voorbeeld is en dat de daadwerkelijke kosten kunnen variëren op basis van uw specifieke situatie en de voorwaarden die worden aangeboden door kredietverstrekkers. Het is altijd verstandig om verschillende leningsopties te vergelijken voordat u een beslissing neemt, zodat u de beste deal kunt vinden die past bij uw financiële behoeften en mogelijkheden.

Daarnaast is het essentieel om rekening te houden met eventuele extra kosten die gepaard kunnen gaan met het afsluiten van een lening, zoals administratiekosten of verzekeringen. Deze kosten kunnen per kredietverstrekker verschillen en moeten worden meegenomen bij het berekenen van de totale kosten van uw lening.

Het is altijd verstandig om advies in te winnen bij professionele financiële adviseurs of kredietverstrekkers om een nauwkeurig beeld te krijgen van de kosten van het lenen van 10.000 euro in uw specifieke situatie.

Welke bank geeft de beste lening?

Het bepalen van de beste lening en de bijbehorende bank is afhankelijk van verschillende factoren, waaronder uw persoonlijke financiële situatie, het leenbedrag, de gewenste looptijd en uw kredietwaardigheid. Het is daarom belangrijk om een grondige vergelijking te maken tussen verschillende banken en hun leningaanbiedingen voordat u een beslissing neemt.

Hier zijn enkele gerenommeerde banken in België die bekend staan om hun leningaanbiedingen:

- KBC: KBC biedt een breed scala aan leningen aan, waaronder persoonlijke leningen, autoleningen en hypotheken. Ze staan bekend om hun flexibele voorwaarden en concurrerende rentetarieven.

- BNP Paribas Fortis: Deze bank biedt diverse leningsopties aan, zoals persoonlijke leningen, renovatieleningen en autoleningen. Ze hebben aantrekkelijke tarieven en flexibele terugbetalingsmogelijkheden.

- ING: ING heeft verschillende soorten leningen beschikbaar, zoals persoonlijke leningen, groene leningen en renovatieleningen. Ze staan bekend om hun snelle goedkeuringsproces en gunstige rentetarieven.

- Belfius: Belfius biedt diverse kredietoplossingen aan, zoals persoonlijke leningen, autoleningen en energieleningen. Ze hebben gunstige rentetarieven en flexibele terugbetalingsmogelijkheden.

- Crelan: Crelan is een coöperatieve bank die verschillende leningen aanbiedt, waaronder persoonlijke leningen, hypotheken en autoleningen. Ze staan bekend om hun persoonlijke aanpak en klantgerichtheid.

Het is belangrijk om te benadrukken dat de beste lening voor u afhankelijk is van uw specifieke behoeften en financiële situatie. Het is raadzaam om contact op te nemen met verschillende banken, hun leningvoorwaarden te vergelijken en advies in te winnen voordat u een definitieve beslissing neemt.

Wat kost een persoonlijke lening van 10000 euro?

De kosten van een persoonlijke lening van 10.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten.

Om een idee te krijgen van de mogelijke kosten, laten we een voorbeeld nemen. Stel dat u een persoonlijke lening afsluit met een rentepercentage van 5% en een looptijd van 3 jaar (36 maanden). In dit geval kunt u gebruik maken van online leningcalculators om een schatting te maken van uw maandelijkse aflossingen en totale kosten.

Bijvoorbeeld, met deze gegevens zou uw maandelijkse aflossing ongeveer €299 zijn. Dit betekent dat u in totaal €10.764 zou terugbetalen gedurende de looptijd van de lening, inclusief rente.

Het is echter belangrijk op te merken dat deze cijfers slechts ter illustratie zijn en dat de werkelijke kosten kunnen variëren op basis van uw specifieke situatie en de voorwaarden die door de kredietverstrekker worden aangeboden. Het is altijd verstandig om verschillende aanbieders te vergelijken en hun voorwaarden zorgvuldig te bestuderen voordat u een beslissing neemt.

Houd er ook rekening mee dat sommige kredietverstrekkers mogelijk bijkomende kosten in rekening brengen, zoals administratiekosten of verzekeringen. Zorg ervoor dat u alle kosten begrijpt voordat u zich verbindt aan een leningsovereenkomst.

Het is raadzaam om persoonlijk advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende kredietverstrekkers om een nauwkeurige offerte te krijgen op basis van uw individuele situatie.

Wat kost een lening van € 100000?

De kosten van een lening van € 100.000 kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten. Om een idee te krijgen van de mogelijke kosten, laten we een hypothetisch voorbeeld bekijken:

Stel dat u een lening van € 100.000 wilt afsluiten met een rentepercentage van 5% en een looptijd van 10 jaar (120 maanden). Laten we aannemen dat er geen extra kosten zijn verbonden aan deze lening.

Om de maandelijkse aflossingen te berekenen, moeten we het totale bedrag van de lening verdelen over het aantal maanden in de looptijd. In dit geval zou elke maandelijkse aflossing dus € 833,33 bedragen (€ 100.000 / 120).

Om de totale kosten van de lening te berekenen, vermenigvuldigen we eenvoudigweg de maandelijkse aflossing met het aantal termijnen in de looptijd. In dit geval zou dat neerkomen op € 100.000 in totaal (€ 833,33 x 120).

Het is echter belangrijk op te merken dat dit slechts een vereenvoudigd voorbeeld is en dat er andere factoren kunnen zijn die invloed hebben op de uiteindelijke kosten, zoals eventuele administratiekosten of verzekeringen die aan de lening zijn gekoppeld. Daarom is het altijd raadzaam om contact op te nemen met kredietverstrekkers om gedetailleerde informatie te verkrijgen over hun tarieven en voorwaarden voordat u een lening afsluit.

Wat kost een lening van 15.000 euro?

De kosten van een lening van 15.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Om een algemeen idee te krijgen van de mogelijke kosten, laten we enkele voorbeelden bekijken:

1. Rentetarief: Stel dat u een persoonlijke lening afsluit met een rentepercentage van 5%. In dit geval zou u gedurende de looptijd van de lening rente betalen over het geleende bedrag.

– Bij een looptijd van 3 jaar (36 maanden): De totale kosten zouden ongeveer 15.000 euro + rente zijn.

– Bij een looptijd van 5 jaar (60 maanden): De totale kosten zouden iets hoger zijn dan bij een kortere looptijd, omdat u gedurende een langere periode rente betaalt.

2. Bijkomende kosten: Sommige leningen kunnen ook administratiekosten of andere bijkomende kosten met zich meebrengen. Deze kunnen variëren per kredietverstrekker en moeten worden meegenomen bij het berekenen van de totale kosten.

Het is belangrijk op te merken dat deze voorbeelden slechts ter illustratie dienen en dat de werkelijke kosten kunnen variëren op basis van uw specifieke situatie en de voorwaarden die door verschillende kredietverstrekkers worden aangeboden. Het is altijd verstandig om offertes aan te vragen bij verschillende kredietverstrekkers en hun specifieke voorwaarden te vergelijken voordat u een beslissing neemt.

Wat kost 25.000 euro lenen?

De kosten van het lenen van 25.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Om een idee te krijgen van de mogelijke kosten, laten we een voorbeeld bekijken:

Stel dat u een persoonlijke lening wilt afsluiten voor een bedrag van 25.000 euro met een rentepercentage van 5% en een looptijd van 5 jaar.

Om de maandelijkse aflossing te berekenen, kunt u gebruik maken van een online leningcalculator of formule. In dit geval zou de maandelijkse aflossing ongeveer 471 euro bedragen.

De totale kosten van de lening kunnen worden berekend door de maandelijkse aflossing te vermenigvuldigen met het aantal termijnen in de looptijd. In dit geval zou dat neerkomen op 471 euro x 60 termijnen = 28.260 euro.

Houd er rekening mee dat dit slechts een ruwe schatting is en dat de werkelijke kosten kunnen variëren op basis van uw individuele situatie en de voorwaarden die door de kredietverstrekker worden aangeboden. Het is altijd verstandig om verschillende aanbieders te vergelijken en hun specifieke voorwaarden zorgvuldig door te nemen voordat u een definitieve beslissing neemt over het lenen van geld.

Wat kost een lening van 20000 euro?

De kosten van een lening van 20.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Om een idee te krijgen van de kosten, is het belangrijk om naar het rentepercentage te kijken.

Stel dat u een lening afsluit met een rentepercentage van 5% en een looptijd van 5 jaar. In dit geval zou u maandelijkse aflossingen moeten doen gedurende 5 jaar om de lening volledig terug te betalen. Met behulp van een leningcalculator kunt u berekenen wat uw maandelijkse aflossingen zouden zijn.

Als we deze gegevens invoeren in een hypothetische situatie, zou uw maandelijkse aflossing ongeveer 377 euro bedragen. Over de gehele looptijd van 5 jaar zou u in totaal ongeveer 2.620 euro aan rentekosten betalen.

Het is echter belangrijk op te merken dat deze cijfers slechts ter illustratie zijn en dat de werkelijke kosten kunnen variëren op basis van het rentepercentage en andere specifieke voorwaarden die door de kredietverstrekker worden aangeboden.

Om nauwkeurige informatie over de kosten te verkrijgen, raad ik u aan contact op te nemen met verschillende kredietverstrekkers en hun specifieke tarieven en voorwaarden te vergelijken. Dit zal u helpen om een beter beeld te krijgen van wat een lening van 20.000 euro u precies zou kosten in uw specifieke situatie.

Wat is de goedkoopste persoonlijke lening?

De goedkoopste persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals het bedrag dat u wilt lenen, de looptijd van de lening en uw kredietwaardigheid. Het is belangrijk om te onthouden dat rentetarieven en voorwaarden kunnen verschillen tussen kredietverstrekkers, dus het is altijd verstandig om verschillende opties te vergelijken voordat u een beslissing neemt.

Om de goedkoopste persoonlijke lening te vinden, kunt u de volgende stappen overwegen:

- Vergelijk rentetarieven: Kijk naar de rentetarieven die door verschillende kredietverstrekkers worden aangeboden. Dit kan u helpen een idee te krijgen van de tarieven die momenteel beschikbaar zijn en welke kredietverstrekkers mogelijk lagere tarieven bieden.

- Controleer op bijkomende kosten: Naast rente kunnen er ook andere kosten verbonden zijn aan een persoonlijke lening, zoals administratiekosten of verzekeringen. Zorg ervoor dat u alle kosten begrijpt en vergelijk deze tussen verschillende leningsopties.

- Beoordeel uw kredietwaardigheid: Uw kredietwaardigheid speelt een grote rol bij het bepalen van het rentetarief dat u kunt krijgen. Zorg ervoor dat uw kredietrapport up-to-date is en corrigeer eventuele fouten die mogelijk uw score beïnvloeden. Een goede kredietwaardigheid kan resulteren in betere rentetarieven.

- Overweeg de looptijd van de lening: De looptijd van de lening kan van invloed zijn op de totale kosten. Over het algemeen geldt: hoe langer de looptijd, hoe lager uw maandelijkse aflossingen, maar hoe hoger de totale kosten op lange termijn. Overweeg wat voor u het meest betaalbaar is op basis van uw financiële situatie.

- Vergelijk aanbieders: Neem de tijd om verschillende kredietverstrekkers te vergelijken en hun voorwaarden zorgvuldig door te nemen. Let op eventuele kortingen of speciale aanbiedingen die beschikbaar kunnen zijn.

Het vinden van de goedkoopste persoonlijke lening vereist wat onderzoek en vergelijking, maar het kan uiteindelijk resulteren in besparingen op uw financiële verplichtingen. Vergeet niet om uw eigen financiële situatie zorgvuldig te evalueren en alleen een lening af te sluiten die u zich kunt veroorloven om terug te betalen.

Wat is de goedkoopste manier om geld te lenen?

De goedkoopste manier om geld te lenen kan variëren, afhankelijk van uw specifieke behoeften en financiële situatie. Hier zijn enkele mogelijke opties om te overwegen:

- Persoonlijke leningen: Als u een goede kredietwaardigheid heeft, kunt u mogelijk een persoonlijke lening krijgen met een lage rente. Deze leningen worden meestal gebruikt voor diverse doeleinden, zoals het financieren van een grote aankoop of het consolideren van bestaande schulden.

- Leningen met onderpand: Als u bereid bent om iets van waarde als onderpand aan te bieden, zoals een auto of onroerend goed, kunt u mogelijk een lening krijgen tegen lagere rentetarieven. Dit komt doordat de kredietverstrekker meer zekerheid heeft in geval van wanbetaling.

- Kredietverenigingen: Kredietverenigingen zijn non-profitorganisaties die financiële diensten aanbieden aan hun leden. Ze staan erom bekend dat ze vaak lagere rentetarieven bieden dan traditionele banken.

- Leningen bij familie of vrienden: Als u in staat bent om geld te lenen van familieleden of vrienden zonder rente te betalen, kan dit de goedkoopste optie zijn. Het is echter belangrijk om duidelijke afspraken te maken en alles schriftelijk vast te leggen om toekomstige conflicten te voorkomen.

- Creditcards met lage rente: Sommige creditcards bieden een introductieperiode met lage rentetarieven op aankopen of saldo-overdrachten. Dit kan een goedkope manier zijn om tijdelijk geld te lenen, maar wees voorzichtig met het beheren van uw uitgaven en het aflossen van de schuld voordat de hogere rente van toepassing wordt.

Het is belangrijk om te onthouden dat de goedkoopste manier om geld te lenen afhankelijk is van verschillende factoren, zoals uw kredietwaardigheid, het geleende bedrag en de looptijd van de lening. Het is raadzaam om verschillende opties te onderzoeken, rentetarieven te vergelijken en de voorwaarden zorgvuldig te lezen voordat u een beslissing neemt.