Leningen: Financiële Hulpmiddelen om Uw Dromen te Realiseren

In het leven hebben we allemaal dromen en doelen die we willen bereiken. Of het nu gaat om het kopen van een nieuwe auto, het renoveren van uw huis, het starten van een eigen bedrijf of zelfs het maken van een droomreis, soms hebben we wat extra financiële hulp nodig om deze doelen te verwezenlijken. Dit is waar leningen in beeld komen.

Een lening is in feite een financieel instrument dat u in staat stelt om geld te lenen van een kredietverstrekker met de belofte om dit bedrag op een later tijdstip terug te betalen, meestal met rente. Het kan dienen als een waardevol hulpmiddel om uw plannen en ambities te realiseren wanneer u niet direct over voldoende spaargeld beschikt.

Er zijn verschillende soorten leningen die beschikbaar zijn, elk met hun eigen specifieke kenmerken en doeleinden. Laten we eens kijken naar enkele veelvoorkomende leningsopties:

- Persoonlijke Lening: Dit type lening stelt u in staat om geld te lenen voor persoonlijke uitgaven, zoals het aflossen van schulden, het financieren van bruiloften of andere grote aankopen. Het biedt flexibiliteit omdat u het geleende bedrag kunt gebruiken zoals u dat wenst.

- Hypotheeklening: Als u van plan bent om een huis te kopen, kan een hypotheeklening de oplossing zijn. Hierbij leent u een groot bedrag om de aankoop van uw woning te financieren, waarbij het huis zelf als onderpand fungeert voor de lening.

- Autolening: Voor degenen die een nieuwe auto willen kopen, kan een autolening helpen om de kosten te spreiden over een bepaalde periode. Dit maakt het mogelijk om direct van uw nieuwe voertuig te genieten zonder dat u het volledige bedrag in één keer hoeft te betalen.

- Zakelijke Lening: Als ondernemer heeft u misschien extra kapitaal nodig om uw bedrijf uit te breiden, nieuwe apparatuur aan te schaffen of werkkapitaal te financieren. Een zakelijke lening biedt u de mogelijkheid om deze investeringen te doen en uw bedrijf naar een hoger niveau te tillen.

Het is belangrijk op te merken dat bij leningen rente in rekening wordt gebracht, wat betekent dat u meer terugbetaalt dan het oorspronkelijk geleende bedrag. Het is essentieel om zorgvuldig na te denken over uw financiële situatie en uw vermogen om aan de aflossingsverplichtingen te voldoen voordat u een lening afsluit.

Bij het kiezen van een kredietverstrekker is het ook verstandig om verschillende opties met elkaar te vergelijken. Let op factoren zoals rentetarieven, looptijd van de lening, flexibiliteit en klantenservice. Het vinden van de juiste kredietverstrekker die past bij uw behoeften en budget is essentieel voor een succesvolle leningsovereenkomst.

Leningen kunnen een waardevol hulpmiddel zijn om uw dromen en doelen te realiseren. Ze bieden de mogelijkheid om financiële obstakels te overwinnen en uw plannen tot leven te brengen. Het is echter belangrijk om verantwoordelijkheid te nemen bij het aangaan van een lening en ervoor te zorgen dat u zich bewust bent van de financiële verplichtingen die ermee gepaard gaan.

Of u nu op zoek bent naar een persoonlijke lening, een hypotheeklening, een autolening of een zakelijke lening, er zijn tal van kredietverstrekkers die u kunnen helpen bij het realiseren van uw financiële doelen. Doe uw onderzoek, wees verstandig en maak weloverwogen beslissingen om ervoor te zorgen dat leningen u helpen om succesvolle stappen vooruit te zetten in uw leven.

30 Veelgestelde vragen over leningen: Waar kan ik het goedkoopste geld lenen? Wat is de huidige rente op leningen? Wat kost een lening van 7500 euro? Welke

- Waar kan ik het goedkoopste geld lenen?

- Wat is de huidige rente op leningen?

- Wat kost een lening van 7500 euro?

- Welke bank is het goedkoopst om te lenen?

- Hoe hoog staan de leningen?

- Waar leen je het goedkoopst?

- Hoeveel soorten leningen zijn er?

- Hoeveel leningen mag ik hebben?

- Waar kan je het best geld lenen?

- Waar geld lenen als je op de zwarte lijst staat?

- Waar kan ik het voordeligst lenen?

- Waar kan je nog 100% lenen?

- Hoeveel staat de rente vandaag?

- Wat zijn de huidige rentevoeten?

- Kan je lenen als je op de zwarte lijst staat?

- Wat is een lening?

- Hoeveel moet je verdienen om een lening te krijgen?

- Wat betekent een lening?

- Waar kun je goedkoop geld lenen?

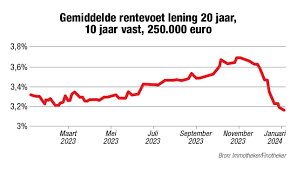

- Wat is de rentevoet 2023?

- Wie kan mij helpen met een lening?

- Waar kan ik de goedkoopste lening krijgen?

- Hoe hoog is de rente op leningen?

- Wat is de goedkoopste persoonlijke lening?

- Welke soorten leningen zijn er?

- Wat staat de rentevoet vandaag?

- Waar kan ik makkelijk een lening krijgen?

- Hoeveel staan de leningen vandaag?

- Hoe staan de rentevoeten vandaag?

- Waar kan ik snel 2000 € lenen?

Waar kan ik het goedkoopste geld lenen?

Het vinden van de goedkoopste lening hangt af van verschillende factoren, zoals het bedrag dat u wilt lenen, de looptijd van de lening en uw persoonlijke financiële situatie. Hier zijn enkele stappen die u kunt nemen om een lening te vinden met gunstige voorwaarden:

- Vergelijk rentetarieven: De rente is een belangrijke factor bij het bepalen van de totale kosten van uw lening. Vergelijk rentetarieven bij verschillende kredietverstrekkers om te zien welke de laagste tarieven bieden. Houd er rekening mee dat uw kredietscore van invloed kan zijn op het rentetarief dat u wordt aangeboden.

- Kijk naar jaarlijkse kostenpercentages (JKP): Het JKP omvat niet alleen de rente, maar ook eventuele andere kosten en vergoedingen die in rekening worden gebracht door de kredietverstrekker. Het vergelijken van JKP’s helpt u om een beter beeld te krijgen van de totale kosten van de lening.

- Onderzoek verschillende kredietverstrekkers: Neem de tijd om verschillende kredietverstrekkers te onderzoeken en hun voorwaarden te vergelijken. Let op zaken als flexibiliteit in aflossingsschema’s, boeteclausules bij vervroegde aflossing en klantenservice.

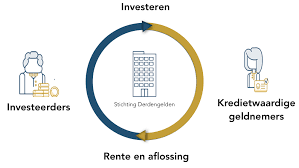

- Overweeg alternatieven: Naast traditionele banken zijn er ook online kredietverstrekkers en peer-to-peer leenplatforms die mogelijk lagere tarieven aanbieden. Het kan lonend zijn om deze opties te onderzoeken.

- Verbeter uw kredietscore: Een hogere kredietscore kan u helpen om in aanmerking te komen voor betere leningsvoorwaarden. Zorg voor een goede betalingsgeschiedenis, houd uw schulden laag en vermijd het aanvragen van te veel leningen tegelijk.

Het is belangrijk op te merken dat het vinden van de goedkoopste lening niet alleen draait om de rente, maar ook om de algehele voorwaarden en uw persoonlijke financiële situatie. Het is essentieel om verantwoordelijkheid te nemen bij het aangaan van een lening en ervoor te zorgen dat u zich bewust bent van alle kosten en verplichtingen die ermee gepaard gaan.

Het raadplegen van een financieel adviseur kan ook nuttig zijn bij het vinden van de beste leningsoptie die past bij uw behoeften en budget.

Wat is de huidige rente op leningen?

De rentetarieven op leningen kunnen variëren en zijn afhankelijk van verschillende factoren, waaronder het type lening, de looptijd van de lening, uw kredietwaardigheid en de huidige economische omstandigheden. Het is belangrijk op te merken dat rentetarieven regelmatig kunnen veranderen.

Om de meest actuele rentetarieven op leningen te kennen, is het raadzaam om contact op te nemen met verschillende kredietverstrekkers of financiële instellingen. Zij kunnen u voorzien van specifieke informatie over de rentetarieven die momenteel beschikbaar zijn voor het type lening waarin u geïnteresseerd bent.

Daarnaast kunt u ook online onderzoek doen naar actuele rentetarieven. Veel kredietverstrekkers hebben hun tarieven online beschikbaar gesteld, zodat potentiële klanten een idee kunnen krijgen van wat zij kunnen verwachten.

Houd er rekening mee dat rentetarieven kunnen variëren op basis van individuele omstandigheden en dat het altijd verstandig is om meerdere offertes te vergelijken voordat u een definitieve beslissing neemt. Zo kunt u ervoor zorgen dat u de beste rente krijgt die past bij uw financiële situatie en behoeften.

Wat kost een lening van 7500 euro?

De kosten van een lening van 7500 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten of vergoedingen die door de kredietverstrekker in rekening worden gebracht.

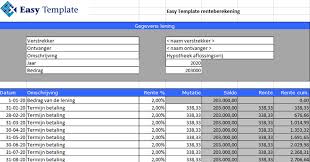

Om een idee te krijgen van de mogelijke kosten, laten we aannemen dat u een persoonlijke lening wilt afsluiten met een looptijd van 3 jaar (36 maanden) en een rentevoet van 6%. In dit scenario zou u maandelijks ongeveer 227 euro moeten terugbetalen. Over de gehele looptijd zou u in totaal ongeveer 8172 euro terugbetalen, inclusief rente.

Het is echter belangrijk op te merken dat deze berekening slechts een schatting is en dat de werkelijke kosten kunnen variëren afhankelijk van uw specifieke situatie en de voorwaarden die door de kredietverstrekker worden geboden. Het is raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om een beter inzicht te krijgen in de exacte kosten van een lening van 7500 euro.

Welke bank is het goedkoopst om te lenen?

Het is belangrijk op te merken dat de kosten van leningen kunnen variëren afhankelijk van verschillende factoren, waaronder het geleende bedrag, de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten. Daarom is het moeilijk om te zeggen welke bank altijd de goedkoopste optie zal zijn voor leningen.

Om de meest voordelige lening te vinden, is het raadzaam om verschillende kredietverstrekkers met elkaar te vergelijken. Dit kan u helpen om een beter inzicht te krijgen in de rentetarieven en voorwaarden die door verschillende banken worden aangeboden. Het is ook belangrijk om rekening te houden met eventuele extra kosten, zoals administratiekosten of verzekeringen.

Daarnaast kunt u overwegen om contact op te nemen met een onafhankelijke financieel adviseur of gebruik te maken van online vergelijkingswebsites. Deze bronnen kunnen u helpen bij het vinden van de beste leningsopties die passen bij uw specifieke behoeften en financiële situatie.

Onthoud echter dat naast de kosten ook andere factoren belangrijk zijn bij het kiezen van een kredietverstrekker, zoals klantenservice, flexibiliteit en betrouwbaarheid. Het is essentieel om een weloverwogen beslissing te nemen en niet alleen naar de kosten te kijken bij het selecteren van een bank voor uw lening.

Kortom, er is geen eenduidig antwoord op welke bank altijd de goedkoopste optie zal bieden voor leningen. Het vergelijken van verschillende kredietverstrekkers en het zorgvuldig evalueren van de voorwaarden en kosten is de beste manier om de meest voordelige lening te vinden die past bij uw behoeften.

Hoe hoog staan de leningen?

De hoogte van leningen varieert afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker, uw financiële situatie en uw kredietwaardigheid. Hier zijn enkele algemene richtlijnen voor veelvoorkomende leningstypen:

- Persoonlijke leningen: Persoonlijke leningen kunnen variëren van enkele honderden euro’s tot tienduizenden euro’s, afhankelijk van uw behoeften en de geldverstrekker. Het bedrag dat u kunt lenen, wordt vaak bepaald door uw inkomen, uitgaven, kredietgeschiedenis en andere factoren.

- Hypotheekleningen: Hypotheekleningen hebben meestal hogere bedragen omdat ze worden gebruikt om de aankoop van een huis te financieren. De hoogte van de hypotheeklening hangt af van verschillende factoren, waaronder de waarde van het huis, uw inkomen, uw kredietwaardigheid en de rentevoet.

- Autoleningen: Autoleningen variëren doorgaans tussen enkele duizenden euro’s tot tienduizenden euro’s, afhankelijk van het type voertuig dat u wilt kopen en uw financiële situatie. Het geleende bedrag kan worden beïnvloed door factoren zoals uw inkomen, aanbetaling en looptijd van de lening.

- Zakelijke leningen: Zakelijke leningen kunnen variëren in bedrag, afhankelijk van de behoeften van uw bedrijf. Kleine zakelijke leningen kunnen starten vanaf enkele duizenden euro’s, terwijl grotere zakelijke leningen kunnen oplopen tot honderdduizenden euro’s of zelfs miljoenen euro’s, afhankelijk van de omvang en het doel van de financiering.

Het is belangrijk op te merken dat de exacte hoogte van leningen afhangt van individuele omstandigheden en kan variëren tussen verschillende kredietverstrekkers. Het is altijd raadzaam om contact op te nemen met kredietverstrekkers om specifieke informatie te verkrijgen over de hoogte van leningen die zij aanbieden en welke bedragen voor u beschikbaar zijn op basis van uw persoonlijke situatie.

Waar leen je het goedkoopst?

De rentetarieven en voorwaarden van leningen kunnen variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker, uw kredietwaardigheid en de looptijd van de lening. Daarom is het moeilijk om te zeggen waar u precies het goedkoopst kunt lenen, omdat dit afhangt van uw specifieke situatie.

Om echter een idee te krijgen van waar u mogelijk goedkopere leningen kunt vinden, kunt u de volgende stappen overwegen:

- Vergelijk rentetarieven: Verschillende kredietverstrekkers bieden verschillende rentetarieven aan. Door verschillende aanbieders te vergelijken, kunt u een idee krijgen van welke kredietverstrekkers lagere rentetarieven hanteren.

- Onderzoek online: Er zijn veel vergelijkingssites en online platforms die u kunnen helpen bij het vergelijken van leningen. Deze websites geven u een overzicht van verschillende aanbieders en hun tarieven, waardoor u gemakkelijk kunt zien welke opties mogelijk goedkoper zijn.

- Praat met meerdere kredietverstrekkers: Neem contact op met verschillende kredietverstrekkers om offertes op te vragen en meer informatie te krijgen over hun voorwaarden en tarieven. Door met meerdere aanbieders te praten, kunt u een beter beeld krijgen van wat er beschikbaar is en welke opties mogelijk voordeliger zijn.

- Let op bijkomende kosten: Naast rentetarieven kunnen er ook andere kosten verbonden zijn aan leningen, zoals administratiekosten, verzekeringen of boetes. Houd rekening met deze extra kosten bij het vergelijken van leningen, zodat u een volledig beeld hebt van de totale kosten.

- Verbeter uw kredietwaardigheid: Een goede kredietwaardigheid kan u helpen om betere rentetarieven te krijgen. Zorg ervoor dat uw kredietgeschiedenis in orde is en neem maatregelen om uw kredietwaardigheid te verbeteren, zoals het tijdig afbetalen van schulden en het vermijden van overmatige leningen.

Het is belangrijk op te merken dat goedkoper niet altijd beter is. Naast de rente moet u ook rekening houden met andere factoren, zoals klantenservice, flexibiliteit en voorwaarden. Het is essentieel om een weloverwogen beslissing te nemen op basis van uw persoonlijke behoeften en financiële situatie.

Ten slotte raden we altijd aan om advies in te winnen bij een financieel adviseur voordat u een lening afsluit. Een professional kan u helpen bij het begrijpen van de verschillende opties en u begeleiden naar de meest geschikte en voordelige keuze voor uw specifieke situatie.

Hoeveel soorten leningen zijn er?

Er zijn verschillende soorten leningen beschikbaar, elk met hun eigen specifieke doel en voorwaarden. Hier zijn enkele veelvoorkomende soorten leningen:

- Persoonlijke lening: Een persoonlijke lening stelt individuen in staat om een bepaald bedrag te lenen voor persoonlijke uitgaven, zoals het aflossen van schulden, het financieren van bruiloften of andere grote aankopen. De terugbetalingstermijnen en rentetarieven kunnen variëren, afhankelijk van de kredietverstrekker.

- Hypotheeklening: Een hypotheeklening wordt gebruikt om onroerend goed te financieren. Het stelt mensen in staat om een groot bedrag te lenen om een huis of ander vastgoed te kopen. Het onroerend goed fungeert als onderpand voor de lening.

- Autolening: Een autolening is specifiek bedoeld voor de aankoop van een voertuig. Het biedt mensen de mogelijkheid om het aankoopbedrag van een auto in termijnen terug te betalen.

- Studielening: Studieleningen worden verstrekt aan studenten om hun studiekosten, zoals collegegeld, boeken en levensonderhoud, te financieren. Deze leningen hebben vaak gunstige voorwaarden en flexibele terugbetalingsopties.

- Zakelijke lening: Zakelijke leningen worden verstrekt aan ondernemers en bedrijven om investeringen te doen in hun bedrijf, zoals het uitbreiden van activiteiten, het aanschaffen van apparatuur of het financieren van werkkapitaal. De voorwaarden en vereisten kunnen variëren afhankelijk van de kredietverstrekker en het doel van de lening.

- Creditcardlening: Hoewel het technisch gezien geen traditionele lening is, kan een creditcard als een vorm van lenen worden beschouwd. Met een creditcard kunt u aankopen doen tot aan uw kredietlimiet, waarbij u de mogelijkheid heeft om het geleende bedrag terug te betalen binnen een bepaalde periode.

Dit zijn slechts enkele voorbeelden van leningen die beschikbaar zijn. Het is belangrijk om te onthouden dat elke kredietverstrekker verschillende voorwaarden, rentetarieven en terugbetalingsmogelijkheden kan bieden. Het is verstandig om goed onderzoek te doen en verschillende opties te vergelijken voordat u een lening afsluit om ervoor te zorgen dat deze past bij uw behoeften en financiële situatie.

Hoeveel leningen mag ik hebben?

Het aantal leningen dat u mag hebben, is afhankelijk van verschillende factoren, waaronder uw kredietwaardigheid, inkomen en de voorwaarden van de kredietverstrekkers. Er is geen specifiek wettelijk maximumaantal leningen dat u kunt hebben.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het aangaan van leningen en uw financiële situatie zorgvuldig te beoordelen voordat u een nieuwe lening afsluit. Het hebben van te veel leningen kan een negatieve invloed hebben op uw financiële stabiliteit en kan leiden tot een hoge schuldenlast.

Het is raadzaam om alleen leningen aan te gaan die u realistisch gezien kunt terugbetalen binnen uw budget. Een goede vuistregel is om niet meer uit te geven aan leningaflossingen dan een bepaald percentage van uw maandelijks inkomen, bijvoorbeeld 30%. Dit helpt ervoor te zorgen dat u voldoende financiële ruimte heeft voor andere uitgaven en onverwachte kosten.

Als u twijfelt over het aantal leningen dat u al heeft of overweegt om een nieuwe lening af te sluiten, kunt u het beste contact opnemen met een financieel adviseur. Zij kunnen uw specifieke situatie beoordelen en advies geven dat is afgestemd op uw behoeften en doelen.

Waar kan je het best geld lenen?

Het vinden van de beste plek om geld te lenen hangt af van verschillende factoren, waaronder uw specifieke behoeften, financiële situatie en voorkeuren. Hier zijn enkele opties om te overwegen:

- Traditionele banken: Banken bieden vaak een breed scala aan leningsopties, zoals persoonlijke leningen, hypotheekleningen en autoleningen. Ze hebben meestal een lange geschiedenis en bieden vaak gunstige rentetarieven aan klanten met een solide kredietgeschiedenis.

- Online kredietverstrekkers: Online kredietverstrekkers hebben de afgelopen jaren aan populariteit gewonnen vanwege hun gemak en snelheid. Ze bieden vaak snelle goedkeuring en flexibele voorwaarden. Het is belangrijk om onderzoek te doen naar de reputatie en betrouwbaarheid van online kredietverstrekkers voordat u met hen in zee gaat.

- Kredietcoöperaties: Kredietcoöperaties zijn non-profitorganisaties die eigendom zijn van hun leden en financiële diensten aanbieden, waaronder leningen. Ze staan bekend om hun persoonlijke service en lagere rentetarieven in vergelijking met traditionele banken.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen individuele geldschieters rechtstreeks in contact met kredietnemers, waardoor ze vaak lagere rentetarieven kunnen bieden dan traditionele kredietverstrekkers. Deze platforms hebben echter mogelijk striktere kredietvereisten en kunnen beperktere leningsopties hebben.

Bij het kiezen van de beste plek om geld te lenen, is het belangrijk om verschillende aspecten in overweging te nemen, zoals rentetarieven, voorwaarden, klantenservice, flexibiliteit en uw eigen financiële situatie. Het kan ook nuttig zijn om offertes en aanbiedingen van verschillende kredietverstrekkers te vergelijken om de beste deal te vinden die past bij uw behoeften. Vergeet niet om verantwoordelijk te lenen en alleen geld te lenen dat u zich kunt veroorloven terug te betalen.

Waar geld lenen als je op de zwarte lijst staat?

Wanneer iemand op de zwarte lijst staat, kan het inderdaad moeilijker zijn om geld te lenen. De zwarte lijst, ook wel bekend als de nationale bank van België (NBB) lijst van wanbetalers, bevat gegevens van mensen met betalingsachterstanden. Kredietverstrekkers raadplegen deze lijst om het risico van potentiële leners te beoordelen.

Hoewel het moeilijker kan zijn om een lening te verkrijgen wanneer u op de zwarte lijst staat, zijn er nog steeds enkele opties beschikbaar:

- Leningen zonder controle bij de NBB: Er zijn kredietverstrekkers die leningen aanbieden zonder een controle bij de NBB uit te voeren. Deze kredietverstrekkers richten zich vaak op mensen met een negatieve kredietgeschiedenis en bieden mogelijkheden om geld te lenen, zelfs als u op de zwarte lijst staat. Het is echter belangrijk om voorzichtig te zijn bij het benaderen van dergelijke kredietverstrekkers, omdat ze vaak hogere rentetarieven en striktere voorwaarden hanteren.

- Leningen met onderpand: Een andere optie is om een lening aan te vragen waarbij u een waardevol bezit als onderpand kunt aanbieden, zoals onroerend goed of een voertuig. Met het onderpand vermindert u het risico voor de kredietverstrekker, waardoor zij mogelijk bereid zijn om u geld te lenen, zelfs als u op de zwarte lijst staat. Houd er echter rekening mee dat het niet nakomen van de betalingsverplichtingen kan leiden tot verlies van het onderpand.

- Leningen via familie of vrienden: Een andere mogelijkheid is om geld te lenen van familieleden of vrienden. Dit kan een informele overeenkomst zijn waarbij u persoonlijke afspraken maakt over de terugbetaling en eventuele rente. Het is echter belangrijk om duidelijke afspraken te maken en de relatie met uw dierbaren niet in gevaar te brengen.

Ongeacht welke optie u kiest, is het essentieel om verantwoordelijkheid te nemen bij het lenen van geld, vooral als u op de zwarte lijst staat. Zorg ervoor dat u realistisch bent over uw financiële mogelijkheden en dat u in staat bent om aan de aflossingsverplichtingen te voldoen. Het kan ook nuttig zijn om financieel advies in te winnen bij een professionele instantie om u te begeleiden bij het nemen van de juiste beslissingen met betrekking tot uw leningssituatie.

Waar kan ik het voordeligst lenen?

Het vinden van de meest voordelige lening hangt af van verschillende factoren, waaronder uw persoonlijke financiële situatie, het type lening dat u nodig heeft en de voorwaarden die door verschillende kredietverstrekkers worden aangeboden. Hier zijn een paar tips om u te helpen de meest voordelige lening te vinden:

- Vergelijk rentetarieven: Het rentepercentage is een belangrijke factor bij het bepalen van de totale kosten van uw lening. Vergelijk de rentetarieven die door verschillende kredietverstrekkers worden aangeboden om te zien welke de laagste tarieven heeft.

- Kijk naar de totale kosten: Naast het rentepercentage moet u ook rekening houden met andere kosten, zoals administratiekosten, verzekeringen en eventuele boetes bij vervroegde aflossing. Bereken de totale kosten van elke leningsoptie om een beter beeld te krijgen van wat u kunt verwachten.

- Lees de voorwaarden zorgvuldig door: Zorg ervoor dat u alle voorwaarden en bepalingen van elke lening begrijpt voordat u ermee akkoord gaat. Let op eventuele verborgen kosten of clausules die van invloed kunnen zijn op uw financiële situatie.

- Vraag offertes aan bij verschillende kredietverstrekkers: Neem contact op met verschillende kredietverstrekkers en vraag offertes aan voor de gewenste lening. Door meerdere offertes te vergelijken, kunt u een beter inzicht krijgen in de verschillende tarieven en voorwaarden die beschikbaar zijn.

- Overweeg uw kredietwaardigheid: Uw kredietgeschiedenis en kredietwaardigheid kunnen van invloed zijn op de rentetarieven die u wordt aangeboden. Als u een goede kredietgeschiedenis heeft, kunt u mogelijk in aanmerking komen voor lagere rentetarieven.

Het is belangrijk om te onthouden dat het vinden van de meest voordelige lening niet alleen draait om de laagste rente, maar ook om het vinden van een lening die past bij uw financiële behoeften en mogelijkheden. Neem de tijd om verschillende opties te vergelijken en overleg eventueel met een financieel adviseur om u te helpen bij het nemen van een weloverwogen beslissing.

Waar kan je nog 100% lenen?

Het concept van 100% lenen, waarbij u het volledige bedrag van een aankoop kunt lenen zonder eigen inbreng, is tegenwoordig minder gebruikelijk. Dit komt doordat kredietverstrekkers over het algemeen een zekere mate van eigen inbreng vereisen om het risico te beperken en de financiële stabiliteit te waarborgen.

Er zijn echter enkele uitzonderingen en mogelijkheden waarbij u nog steeds in aanmerking kunt komen voor een lening zonder eigen inbreng. Hier zijn enkele situaties waarin 100% lenen mogelijk kan zijn:

- Hypotheekleningen met ondersteuning van de overheid: In sommige landen biedt de overheid programma’s aan die helpen bij het verkrijgen van een hypotheeklening met minimale of geen eigen inbreng. Deze programma’s zijn bedoeld om mensen met beperkte financiële middelen te helpen bij het kopen van een huis.

- Leningen voor specifieke doeleinden: Sommige kredietverstrekkers bieden leningen aan voor specifieke doeleinden, zoals studieleningen of autoleningen, waarbij ze bereid zijn het volledige bedrag te financieren zonder eigen inbreng. Dit kan echter afhankelijk zijn van uw inkomen, kredietwaardigheid en andere factoren.

- Persoonlijke leningen met onderpand: In sommige gevallen kunt u mogelijk een persoonlijke lening verkrijgen zonder eigen inbreng als u bereid bent om bepaalde activa als onderpand aan te bieden, zoals een auto, onroerend goed of andere waardevolle bezittingen.

Het is belangrijk op te merken dat lenen zonder eigen inbreng ook nadelen met zich mee kan brengen. Het kan leiden tot hogere rentetarieven, beperkte leningsopties en mogelijk een grotere financiële last op de lange termijn. Het is altijd verstandig om uw financiële situatie zorgvuldig te evalueren voordat u besluit om 100% te lenen.

Het is raadzaam om contact op te nemen met verschillende kredietverstrekkers en financiële instellingen om te informeren naar hun specifieke voorwaarden en mogelijkheden voor leningen zonder eigen inbreng. Een professioneel financieel adviseur kan u ook helpen bij het vinden van de beste optie die past bij uw persoonlijke situatie en behoeften.

Hoeveel staat de rente vandaag?

Als AI-assistent heb ik geen real-time toegang tot actuele rentetarieven, omdat deze tarieven voortdurend kunnen veranderen en variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker, de looptijd van de lening en uw individuele financiële situatie. Het is het beste om contact op te nemen met lokale banken, kredietverstrekkers of financiële instellingen om informatie te verkrijgen over de huidige rentetarieven voor specifieke leningen die u overweegt. Zij kunnen u voorzien van nauwkeurige en up-to-date informatie over rentetarieven die van toepassing zijn op uw specifieke situatie.

Wat zijn de huidige rentevoeten?

Als AI-assistent heb ik geen real-time toegang tot actuele rentevoeten, omdat deze voortdurend kunnen variëren en afhankelijk zijn van verschillende factoren, zoals het type lening, de kredietverstrekker, uw kredietwaardigheid en de marktomstandigheden.

Om de meest recente rentevoeten te kennen, raad ik u aan contact op te nemen met verschillende kredietverstrekkers of financiële instellingen. Zij kunnen u voorzien van specifieke informatie over rentetarieven die momenteel beschikbaar zijn voor verschillende soorten leningen.

Het is ook belangrijk om te onthouden dat rentetarieven individueel kunnen worden onderhandeld op basis van uw persoonlijke financiële situatie en kredietgeschiedenis. Het kan dus nuttig zijn om meerdere offertes te vergelijken om de beste rentevoet en voorwaarden te vinden die bij uw behoeften passen.

Kan je lenen als je op de zwarte lijst staat?

Als u op de zwarte lijst staat, kan het moeilijker zijn om een lening te verkrijgen. De zwarte lijst, ook wel bekend als de Nationale Bank van België (NBB) Centrale voor Kredieten aan Particulieren, is een register waarin kredietgevers informatie bijhouden over leningen en betalingsachterstanden van particulieren.

Kredietverstrekkers raadplegen vaak de zwarte lijst voordat ze beslissen om een lening toe te kennen. Als u op de zwarte lijst staat, kan dit een negatieve invloed hebben op uw kredietwaardigheid en het vertrouwen van kredietverstrekkers in uw vermogen om leningen terug te betalen.

Hoewel het moeilijker kan zijn om een lening te krijgen als u op de zwarte lijst staat, zijn er nog steeds enkele opties beschikbaar:

- Leningen zonder controle bij de NBB: Sommige kredietverstrekkers bieden leningen aan zonder een controle bij de NBB uit te voeren. Deze leningen zijn meestal kleinschalig en hebben hogere rentetarieven. Houd er echter rekening mee dat deze leningen risicovoller kunnen zijn.

- Leningen met onderpand: Als u bereid bent om bepaalde activa, zoals onroerend goed of voertuigen, als onderpand aan te bieden, kan dit helpen om het risico voor de kredietverstrekker te verminderen. In sommige gevallen kunnen kredietverstrekkers bereid zijn om u een lening te verstrekken op basis van het onderpand dat u kunt bieden.

- Leningen via bemiddelaars: Het kan nuttig zijn om contact op te nemen met een kredietbemiddelaar die gespecialiseerd is in het helpen van mensen met een negatieve kredietgeschiedenis. Deze bemiddelaars hebben mogelijk toegang tot speciale leningsopties of kunnen u begeleiden bij het verbeteren van uw kredietsituatie.

Het is belangrijk om te benadrukken dat het verkrijgen van een lening terwijl u op de zwarte lijst staat, risico’s met zich meebrengt. Het is raadzaam om eerst uw financiële situatie te evalueren, na te denken over de redenen waarom u op de zwarte lijst staat en eventuele schulden af te lossen voordat u nieuwe leningen overweegt. Het is altijd verstandig om professioneel advies in te winnen bij financiële experts voordat u beslissingen neemt die uw financiële toekomst kunnen beïnvloeden.

Wat is een lening?

Een lening is een overeenkomst waarbij een geldbedrag wordt verstrekt door een kredietverstrekker aan een persoon, bedrijf of instelling, met de afspraak dat dit bedrag op een later tijdstip wordt terugbetaald. Het is een financieel instrument dat mensen in staat stelt om direct toegang te krijgen tot geld dat ze op dat moment niet beschikbaar hebben.

Bij het aangaan van een lening worden er meestal ook rentekosten in rekening gebracht. Dit betekent dat de lener naast het geleende bedrag ook extra kosten moet betalen als vergoeding voor het gebruik van het geld. De rentevoet en de voorwaarden van de lening worden vastgelegd in de leningsovereenkomst.

Leningen kunnen worden gebruikt voor verschillende doeleinden, zoals het financieren van grote aankopen zoals auto’s of huizen, het aflossen van schulden, het starten van een bedrijf of het bekostigen van onderwijs. Afhankelijk van het type lening kunnen er specifieke vereisten en voorwaarden zijn waaraan moet worden voldaan.

Het is belangrijk om bewust te zijn van de financiële verplichtingen die gepaard gaan met het aangaan van een lening. Leners moeten ervoor zorgen dat ze in staat zijn om aan hun aflossingsverplichtingen te voldoen en moeten rekening houden met de rentekosten en eventuele andere bijkomende kosten.

Kredietverstrekkers kunnen banken, financiële instellingen of andere geldschieters zijn die bereid zijn om geld uit te lenen aan individuen of bedrijven. Het is raadzaam om verschillende opties te vergelijken en de voorwaarden van leningen zorgvuldig te onderzoeken voordat u een beslissing neemt.

Kortom, een lening is een financiële overeenkomst waarbij geld wordt geleend met de afspraak om het bedrag terug te betalen, meestal met rente. Het kan een nuttig hulpmiddel zijn om toegang te krijgen tot financiële middelen voor verschillende doeleinden, maar het is belangrijk om verantwoordelijkheid te nemen en ervoor te zorgen dat men aan de aflossingsverplichtingen kan voldoen.

Hoeveel moet je verdienen om een lening te krijgen?

Het vereiste inkomen om in aanmerking te komen voor een lening varieert afhankelijk van verschillende factoren, waaronder het type lening, de kredietverstrekker en het land waarin u woont. Over het algemeen geldt dat uw inkomen voldoende moet zijn om aan de aflossingsverplichtingen van de lening te kunnen voldoen.

Kredietverstrekkers willen er zeker van zijn dat u in staat bent om de lening terug te betalen zonder financiële problemen te ondervinden. Daarom stellen ze meestal bepaalde inkomensvereisten vast. Deze vereisten kunnen variëren, afhankelijk van het risicoprofiel van de kredietnemer en de specifieke voorwaarden van de lening.

Naast uw inkomen kijken kredietverstrekkers ook naar andere factoren, zoals uw kredietgeschiedenis, schuldenlast en arbeidsstatus. Deze factoren spelen allemaal een rol bij het bepalen of u in aanmerking komt voor een lening.

Het is belangrijk op te merken dat er geen vastgesteld minimuminkomen is om een lening te krijgen. Het kan verschillen per kredietverstrekker en het type lening dat u aanvraagt. Sommige leningen hebben mogelijk strengere inkomenseisen dan andere.

Als u geïnteresseerd bent in het aanvragen van een lening, is het raadzaam om contact op te nemen met verschillende kredietverstrekkers en hun specifieke vereisten te bespreken. Zij kunnen u helpen bij het beoordelen of uw inkomen voldoende is om aan de vereisten te voldoen en of u in aanmerking komt voor de gewenste lening.

Onthoud dat het belangrijk is om verantwoordelijk te lenen en ervoor te zorgen dat u zich comfortabel voelt bij het aangaan van een lening, zodat u deze met succes kunt aflossen zonder uw financiële stabiliteit in gevaar te brengen.

Wat betekent een lening?

Een lening is een financiële overeenkomst waarbij een kredietverstrekker geld leent aan een persoon, bedrijf of instelling, bekend als de lener, met de afspraak dat het geleende bedrag op een later tijdstip wordt terugbetaald. De lening omvat meestal ook het betalen van rente over het geleende bedrag gedurende de looptijd van de lening.

Het doel van een lening is om mensen of organisaties in staat te stellen direct toegang te krijgen tot financiële middelen die ze anders niet direct zouden hebben. Leningen worden vaak gebruikt om grote aankopen te financieren, zoals het kopen van een huis of auto, het starten van een bedrijf, het betalen van studiekosten of het consolideren van schulden.

De specifieke voorwaarden en kenmerken van een lening kunnen variëren, afhankelijk van factoren zoals het geleende bedrag, de rentevoet, de looptijd van de lening en eventuele onderpanden die mogelijk vereist zijn. Het is belangrijk voor lener en kredietverstrekker om duidelijke afspraken te maken over de terugbetalingsvoorwaarden en eventuele bijkomende kosten.

Bij het aangaan van een lening is het essentieel dat de lener begrijpt dat hij/zij verantwoordelijk is voor het tijdig terugbetalen van het geleende bedrag en dat er rente in rekening wordt gebracht. Het niet nakomen van de aflossingsverplichtingen kan leiden tot financiële problemen en negatieve gevolgen voor de kredietwaardigheid van de lener.

Kredietverstrekkers, zoals banken, financiële instellingen of online kredietplatforms, bieden verschillende soorten leningen aan om tegemoet te komen aan de uiteenlopende behoeften van individuen en bedrijven. Het is belangrijk om zorgvuldig onderzoek te doen naar de voorwaarden en tarieven van verschillende leningsopties voordat u een beslissing neemt.

Waar kun je goedkoop geld lenen?

Wanneer u op zoek bent naar een goedkope lening, zijn er verschillende opties die u kunt overwegen. Hier zijn enkele manieren waarop u mogelijk goedkoop geld kunt lenen:

- Vergelijk rentetarieven: Verschillende kredietverstrekkers hanteren verschillende rentetarieven. Het is raadzaam om de rentetarieven van verschillende banken, kredietinstellingen en online kredietverstrekkers te vergelijken voordat u een beslissing neemt. Zo kunt u de beste deal vinden met de laagste rente.

- Kijk naar uw eigen bank: Als u al een goede relatie heeft met uw bank, kan het de moeite waard zijn om daar te informeren naar leningsopties. Sommige banken bieden gunstigere rentetarieven aan bestaande klanten.

- Overweeg peer-to-peer leningen: Peer-to-peer (P2P) leningen zijn leningen tussen particulieren zonder tussenkomst van een traditionele financiële instelling. P2P-platforms kunnen vaak lagere rentetarieven bieden omdat ze lagere overheadkosten hebben dan traditionele banken.

- Onderzoek online kredietverstrekkers: Online kredietverstrekkers hebben vaak concurrerende tarieven en snelle goedkeuringsprocessen. Het is belangrijk om echter grondig onderzoek te doen naar de betrouwbaarheid en reputatie van de online kredietverstrekker voordat u met hen in zee gaat.

- Let op bijkomende kosten: Naast de rente kunnen er ook andere kosten verbonden zijn aan leningen, zoals administratiekosten, verzekeringskosten of boeteclausules. Let op deze kosten en vergelijk ze tussen verschillende kredietverstrekkers om de totale kosten van de lening te beoordelen.

- Verbeter uw kredietwaardigheid: Een goede kredietwaardigheid kan u helpen om een lagere rente te krijgen. Zorg ervoor dat uw kredietgeschiedenis gezond is door tijdig uw rekeningen te betalen en uw schulden te beheren. Dit kan u helpen om in aanmerking te komen voor gunstigere leningstarieven.

Het is belangrijk om op te merken dat goedkoop geld lenen niet alleen draait om de laagste rente, maar ook om het vinden van een lening die past bij uw financiële behoeften en mogelijkheden. Het is verstandig om uw persoonlijke financiële situatie zorgvuldig te evalueren voordat u een lening afsluit en ervoor te zorgen dat u zich bewust bent van de aflossingsverplichtingen.

Daarnaast is het altijd verstandig om professioneel advies in te winnen bij een financieel adviseur voordat u belangrijke financiële beslissingen neemt, zoals het afsluiten van een lening.

Wat is de rentevoet 2023?

Als AI-assistent heb ik geen real-time informatie en kan ik geen voorspellingen doen over toekomstige rentevoeten in 2023. Rentetarieven zijn afhankelijk van verschillende factoren, waaronder de economische omstandigheden, het monetair beleid van centrale banken en andere marktfactoren. Het is raadzaam om contact op te nemen met financiële instellingen of een financieel adviseur te raadplegen om informatie te verkrijgen over de actuele rentetarieven en eventuele prognoses voor de toekomst.

Wie kan mij helpen met een lening?

Als u op zoek bent naar een lening, zijn er verschillende opties beschikbaar om u te helpen. Hier zijn enkele bronnen die u kunnen helpen bij het verkrijgen van een lening:

- Banken: Traditionele banken bieden vaak verschillende soorten leningen aan, zoals persoonlijke leningen, autoleningen en hypotheekleningen. U kunt contact opnemen met uw lokale bank om te informeren naar de beschikbare opties en vereisten.

- Kredietverstrekkers: Naast banken zijn er ook andere kredietverstrekkers, zoals online kredietverstrekkers en financiële instellingen, die leningen aanbieden. Deze kredietverstrekkers hebben vaak snellere goedkeuringsprocessen en flexibelere voorwaarden.

- Kredietunies: Kredietunies zijn coöperatieve financiële instellingen waarvan de leden gezamenlijk eigenaar zijn. Ze bieden vaak gunstige rentetarieven en voorwaarden aan hun leden. Als u lid bent van een kredietunie, kunt u contact opnemen met hen om te zien welke leningsopties zij bieden.

- Online platforms voor peer-to-peer-leningen: Peer-to-peer-leningplatforms brengen individuele geldschieters in contact met leners via online platforms. Deze platforms kunnen een alternatieve manier zijn om financiering te verkrijgen door rechtstreeks verbinding te maken met particuliere investeerders.

Het is belangrijk om uw opties zorgvuldig te onderzoeken voordat u een lening afsluit. Vergelijk rentetarieven, voorwaarden en klantenservice om de beste leningsovereenkomst te vinden die past bij uw behoeften en financiële situatie. Vergeet niet om verantwoordelijk te lenen en alleen te lenen wat u kunt terugbetalen binnen de afgesproken termijnen.

Het is ook raadzaam om advies in te winnen bij een financieel adviseur voordat u een lening afsluit, zodat u een weloverwogen beslissing kunt nemen en uw financiële toekomst kunt beschermen.

Waar kan ik de goedkoopste lening krijgen?

Het vinden van de goedkoopste lening hangt af van verschillende factoren, waaronder uw financiële situatie, het geleende bedrag, de looptijd van de lening en de rentetarieven die door verschillende kredietverstrekkers worden aangeboden. Hier zijn enkele stappen die u kunt nemen om een voordelige lening te vinden:

- Vergelijk rentetarieven: Neem de tijd om rentetarieven te vergelijken bij verschillende kredietverstrekkers. Dit kan online via vergelijkingswebsites of door rechtstreeks contact op te nemen met banken en andere financiële instellingen. Let op dat sommige kredietverstrekkers mogelijk hogere rentetarieven hanteren voor bepaalde leningstypes.

- Kijk naar het jaarlijks kostenpercentage (JKP): Het JKP omvat niet alleen de rente, maar ook andere kosten zoals administratiekosten en verzekeringen. Het vergelijken van het JKP kan u helpen een beter beeld te krijgen van de totale kosten van een lening.

- Lees de voorwaarden: Zorg ervoor dat u alle voorwaarden en bepalingen begrijpt voordat u een lening afsluit. Let op eventuele verborgen kosten of boetes voor vervroegde aflossingen.

- Overweeg uw kredietgeschiedenis: Uw kredietgeschiedenis kan invloed hebben op de rente die u wordt aangeboden. Als uw kredietgeschiedenis positief is, heeft u mogelijk meer kans op gunstigere tarieven.

- Vraag advies aan een financieel adviseur: Een financieel adviseur kan u helpen bij het vinden van de beste leningsoptie op basis van uw specifieke behoeften en financiële situatie.

Het is belangrijk op te merken dat de goedkoopste lening niet altijd de beste keuze is. U moet ook rekening houden met andere factoren, zoals klantenservice, flexibiliteit en de reputatie van de kredietverstrekker. Het afsluiten van een lening is een belangrijke financiële beslissing, dus neem de tijd om grondig onderzoek te doen voordat u een keuze maakt.

Hoe hoog is de rente op leningen?

De rente op leningen kan variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker, de looptijd van de lening en uw persoonlijke financiële situatie. Over het algemeen geldt dat leningen met een hoger risico doorgaans hogere rentetarieven hebben.

Bij persoonlijke leningen kunnen de rentetarieven variëren van ongeveer 4% tot 15%, afhankelijk van verschillende factoren, zoals uw kredietgeschiedenis en inkomen. Hypotheekleningen hebben doorgaans lagere rentetarieven, omdat ze meestal worden gedekt door het onderpand (het huis zelf). Deze tarieven kunnen momenteel variëren van ongeveer 1% tot 5%, afhankelijk van de marktomstandigheden en uw specifieke situatie.

Voor autoleningen kunnen de rentetarieven variëren van ongeveer 3% tot 10%, afhankelijk van factoren zoals het type auto, de looptijd van de lening en uw kredietgeschiedenis. Zakelijke leningen hebben over het algemeen hogere rentetarieven, vaak tussen 5% en 20%, omdat ze meer risico met zich meebrengen voor kredietverstrekkers.

Het is belangrijk op te merken dat deze percentages slechts richtlijnen zijn en dat ze kunnen variëren. Het is altijd raadzaam om verschillende kredietverstrekkers te vergelijken om te zien welke tarieven zij aanbieden en om te onderhandelen over de beste voorwaarden op basis van uw persoonlijke situatie.

Daarnaast is het belangrijk om te onthouden dat rentetarieven in de loop van de tijd kunnen veranderen als gevolg van economische factoren en marktomstandigheden. Het is daarom verstandig om regelmatig de rentetarieven te controleren voordat u een lening afsluit, zodat u een goed geïnformeerde beslissing kunt nemen.

Wat is de goedkoopste persoonlijke lening?

Het is moeilijk om precies te zeggen wat de goedkoopste persoonlijke lening is, omdat de rentetarieven en voorwaarden van leningen kunnen variëren afhankelijk van verschillende factoren, zoals het bedrag dat u wilt lenen, de looptijd van de lening en uw kredietwaardigheid. Verschillende kredietverstrekkers hanteren ook verschillende tarieven en voorwaarden.

Om de goedkoopste persoonlijke lening te vinden die bij uw behoeften past, is het belangrijk om een vergelijking te maken tussen verschillende kredietverstrekkers. U kunt hun rentetarieven, kosten en voorwaarden vergelijken om te zien welke optie het meest voordelig is voor u. Het kan ook nuttig zijn om online tools en vergelijkingswebsites te gebruiken die u helpen bij het vinden van de beste aanbiedingen op basis van uw specifieke criteria.

Daarnaast is het belangrijk om rekening te houden met andere factoren dan alleen de rentevoet. Kijk ook naar eventuele administratiekosten, boetes voor vervroegde aflossing en andere verborgen kosten die van invloed kunnen zijn op de totale kosten van de lening.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een beslissing neemt over een persoonlijke lening. Zij kunnen u helpen bij het begrijpen van alle aspecten van de lening en u begeleiden naar de beste keuze op basis van uw financiële situatie.

Onthoud dat het belangrijk is om verantwoordelijk te lenen en alleen te lenen wat u zich kunt veroorloven om terug te betalen. Het vergelijken van verschillende kredietverstrekkers en het maken van weloverwogen beslissingen zal u helpen de beste en meest kosteneffectieve persoonlijke lening te vinden.

Welke soorten leningen zijn er?

Er zijn verschillende soorten leningen beschikbaar, elk met hun eigen specifieke kenmerken en doeleinden. Hier zijn enkele veelvoorkomende leningsopties:

- Persoonlijke lening: Dit is een lening waarbij u een vast bedrag leent voor persoonlijke uitgaven, zoals het aflossen van schulden, het financieren van bruiloften of andere grote aankopen. Het biedt flexibiliteit omdat u het geleende bedrag kunt gebruiken zoals u dat wenst.

- Hypotheeklening: Deze lening wordt gebruikt om een huis te kopen. U leent een groot bedrag om de aankoop van uw woning te financieren, waarbij het huis zelf als onderpand fungeert voor de lening.

- Autolening: Als u een nieuwe auto wilt kopen, kan een autolening helpen om de kosten over een bepaalde periode te spreiden. Dit maakt het mogelijk om direct van uw nieuwe voertuig te genieten zonder dat u het volledige bedrag in één keer hoeft te betalen.

- Studielening: Deze leningen zijn bedoeld voor studenten die hun studiekosten willen financieren, inclusief collegegeld, boeken en levensonderhoud tijdens hun studie. Ze hebben vaak gunstige rentetarieven en flexibele terugbetalingsvoorwaarden.

- Zakelijke lening: Ondernemers kunnen zakelijke leningen gebruiken om extra kapitaal te verkrijgen voor investeringen in hun bedrijf, zoals uitbreiding, aanschaf van apparatuur of financiering van werkkapitaal.

- Renovatielening: Deze leningen zijn specifiek bedoeld voor het financieren van renovaties en verbeteringen aan uw huis. Ze stellen u in staat om de kosten van de renovatie over een bepaalde periode te spreiden.

- Overbruggingskrediet: Dit is een kortlopende lening die wordt gebruikt om een tijdelijke financiële kloof te overbruggen, bijvoorbeeld tussen de aankoop van een nieuw huis en de verkoop van uw huidige woning.

- Kredietlijn: Een kredietlijn is een flexibele vorm van lenen waarbij u toegang heeft tot een bepaald bedrag dat u kunt opnemen en terugbetalen wanneer u het nodig heeft. Het is vergelijkbaar met een creditcard, maar vaak met lagere rentetarieven.

Het is belangrijk op te merken dat dit slechts enkele voorbeelden zijn van leningen en dat er nog andere specifieke leningen beschikbaar kunnen zijn, afhankelijk van uw locatie en individuele behoeften. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of kredietverstrekker om de beste leningsoptie te vinden die past bij uw situatie.

Wat staat de rentevoet vandaag?

Als AI-model heb ik geen real-time toegang tot actuele gegevens, zoals rentevoeten. De rentevoet kan variëren afhankelijk van verschillende factoren, waaronder het type lening, de kredietverstrekker en de economische omstandigheden. Het is raadzaam om contact op te nemen met financiële instellingen of kredietverstrekkers om de meest recente rentetarieven te verkrijgen die specifiek zijn voor uw situatie en locatie. Zij kunnen u voorzien van actuele informatie en u helpen bij het vinden van de beste rentetarieven die passen bij uw behoeften.

Waar kan ik makkelijk een lening krijgen?

Het verkrijgen van een lening kan afhankelijk zijn van verschillende factoren, zoals uw kredietgeschiedenis, inkomen, werkgelegenheid en het type lening dat u nodig heeft. Er zijn verschillende opties beschikbaar om een lening te verkrijgen. Hier zijn enkele veelvoorkomende plaatsen waar u gemakkelijk een lening kunt aanvragen:

- Traditionele banken: Banken bieden vaak verschillende soorten leningen aan, zoals persoonlijke leningen, autoleningen en hypotheekleningen. U kunt contact opnemen met uw lokale bank of online hun diensten bekijken om te zien welke opties zij bieden.

- Online kredietverstrekkers: Er zijn tal van online kredietverstrekkers die snel en gemakkelijk leningen verstrekken. Deze bedrijven hebben vaak eenvoudige online aanvraagprocessen en bieden snelle goedkeuring en uitbetaling. Het is belangrijk om de betrouwbaarheid en reputatie van de kredietverstrekker te controleren voordat u een aanvraag indient.

- Kredietcoöperaties: Kredietcoöperaties zijn non-profitorganisaties die financiële diensten aanbieden aan hun leden. Ze kunnen persoonlijke leningen, autoleningen en andere soorten leningen verstrekken tegen gunstige voorwaarden. Om lid te worden van een kredietcoöperatie moet u meestal voldoen aan bepaalde criteria.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen leners en investeerders rechtstreeks met elkaar in contact. Deze platforms maken het mogelijk om geld te lenen van individuen in plaats van traditionele kredietverstrekkers. Het aanvraagproces is meestal eenvoudig en de rentetarieven kunnen concurrerend zijn.

- Alternatieve kredietverstrekkers: Naast traditionele banken zijn er ook alternatieve kredietverstrekkers beschikbaar, zoals online financiële technologiebedrijven (fintechs) en microkredietinstellingen. Deze instellingen richten zich vaak op specifieke doelgroepen of bieden leningen aan mensen met een minder gunstige kredietgeschiedenis.

Het is belangrijk om uw opties zorgvuldig te overwegen en verschillende kredietverstrekkers te vergelijken voordat u een lening afsluit. Let op factoren zoals rentetarieven, kosten, voorwaarden en klantenservice. Zorg ervoor dat u de voorwaarden van de lening volledig begrijpt voordat u een bindende overeenkomst aangaat.

Onthoud altijd dat verantwoord lenen essentieel is om financiële problemen te voorkomen. Leen alleen wat u nodig heeft en zorg ervoor dat u in staat bent om aan uw aflossingsverplichtingen te voldoen.

Hoeveel staan de leningen vandaag?

Als virtuele assistent heb ik geen real-time toegang tot actuele financiële gegevens of rentetarieven. Leningstarieven kunnen variëren afhankelijk van verschillende factoren, zoals het type lening, de kredietverstrekker, de looptijd en uw persoonlijke financiële situatie.

Om de meest recente informatie over leningstarieven te verkrijgen, raad ik u aan contact op te nemen met verschillende kredietverstrekkers, zoals banken of financiële instellingen. Zij kunnen u voorzien van gedetailleerde informatie over de huidige rentetarieven en de voorwaarden die van toepassing zijn op specifieke leningen.

Het is ook verstandig om uw persoonlijke financiële situatie in overweging te nemen voordat u een lening afsluit. Verschillende kredietverstrekkers kunnen variërende tarieven en voorwaarden bieden, dus het vergelijken van opties kan u helpen een weloverwogen beslissing te nemen die past bij uw behoeften en budget.

Hoe staan de rentevoeten vandaag?

Als AI-model heb ik geen real-time toegang tot actuele informatie. Rentetarieven kunnen variëren en worden beïnvloed door verschillende factoren, zoals de economische situatie, het type lening en de kredietwaardigheid van de aanvrager. Het is het beste om contact op te nemen met lokale banken, kredietverstrekkers of financiële instellingen om de meest recente rentetarieven te verkrijgen die specifiek zijn voor uw regio en het type lening waarin u geïnteresseerd bent. Zij kunnen u voorzien van up-to-date informatie en advies op maat.

Waar kan ik snel 2000 € lenen?

Als u snel €2000 wilt lenen, zijn er verschillende opties die u kunt overwegen. Het is belangrijk op te merken dat elke kredietverstrekker zijn eigen criteria en voorwaarden heeft, dus het is verstandig om de verschillende opties te vergelijken voordat u een beslissing neemt. Hier zijn enkele mogelijke opties:

- Traditionele banken: U kunt contact opnemen met uw lokale bank en informeren naar de mogelijkheden voor een persoonlijke lening. Houd er rekening mee dat banken meestal een grondige kredietbeoordeling uitvoeren en het proces mogelijk langer kan duren.

- Online kredietverstrekkers: Er zijn verschillende online kredietverstrekkers die snelle leningen aanbieden met eenvoudige aanvraagprocessen. Zorg ervoor dat u de betrouwbaarheid en reputatie van de kredietverstrekker controleert voordat u een aanvraag indient.

- Kredietcoöperaties: Kredietcoöperaties zijn financiële instellingen die eigendom zijn van en worden beheerd door hun leden. Ze bieden vaak gunstige rentetarieven en flexibele voorwaarden. U moet echter lid worden voordat u een lening kunt aanvragen.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen individuele geldschieters rechtstreeks in contact met leners. Dit kan een snelle manier zijn om geld te lenen, maar houd er rekening mee dat de rentetarieven hoger kunnen zijn dan bij traditionele kredietverstrekkers.

Het is belangrijk om te onthouden dat het lenen van geld een financiële verplichting met zich meebrengt. Zorg ervoor dat u uw terugbetalingsmogelijkheden zorgvuldig overweegt voordat u een lening afsluit. Lees altijd de voorwaarden en begrijp de rentevoeten, kosten en eventuele boetes die van toepassing kunnen zijn.

Onthoud dat het verstandig is om alleen te lenen wat u nodig heeft en om uw lening zo snel mogelijk af te betalen om onnodige rentekosten te vermijden.