Auto Lening Vergelijken: Vind de Beste Financiering voor uw Auto

Een nieuwe auto kopen kan een opwindende ervaring zijn. Het uitkiezen van het juiste model, de kleur en de functies kan veel plezier opleveren. Maar voordat u achter het stuur kruipt, is er nog één belangrijk aspect dat u niet over het hoofd mag zien: de financiering van uw nieuwe auto.

Het vergelijken van autoleningen is een essentiële stap om ervoor te zorgen dat u de beste financieringsmogelijkheden vindt die aansluiten bij uw behoeften en financiële situatie. Hier zijn enkele belangrijke punten om in gedachten te houden bij het vergelijken van autoleningen.

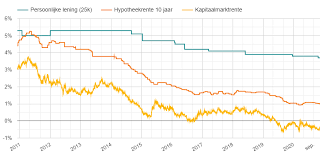

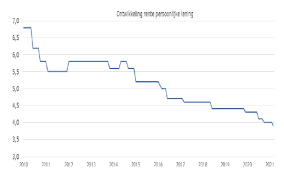

- Rentevoet: De rentevoet is een cruciale factor bij het vergelijken van autoleningen. Hoe lager de rentevoet, hoe minder u uiteindelijk betaalt voor uw lening. Het is belangrijk om verschillende kredietverstrekkers te onderzoeken en offertes aan te vragen om de meest gunstige rentevoet te vinden.

- Looptijd van de lening: De looptijd van uw lening heeft invloed op zowel uw maandelijkse betalingen als het totale bedrag dat u terugbetaalt. Kortere looptijden kunnen leiden tot hogere maandelijkse betalingen, maar u betaalt minder rente over de hele looptijd. Een langere looptijd kan lagere maandelijkse betalingen bieden, maar resulteert mogelijk in hogere totale kosten. Het is belangrijk om de juiste balans te vinden tussen uw maandelijkse budget en de totale kosten van de lening.

- Flexibiliteit: Let op de flexibiliteit van de autoleningen die u vergelijkt. Sommige leningen bieden bijvoorbeeld de mogelijkheid om extra aflossingen te doen of vervroegd af te lossen zonder extra kosten. Dit kan handig zijn als u in de toekomst extra geld wilt investeren in het afbetalen van uw lening.

- Extra kosten en voorwaarden: Naast de rentevoet en looptijd, is het belangrijk om ook rekening te houden met eventuele extra kosten en voorwaarden die gepaard gaan met autoleningen. Denk hierbij aan administratiekosten, verzekeringseisen of boetes bij vervroegde aflossing. Door deze aspecten in overweging te nemen, kunt u een weloverwogen beslissing nemen.

Het vergelijken van autoleningen kan tijdrovend zijn, maar het is zeker de moeite waard. Door verschillende kredietverstrekkers en hun aanbiedingen te onderzoeken, kunt u geld besparen op uw autolening en een financieringsoplossing vinden die past bij uw behoeften.

Gelukkig zijn er online tools beschikbaar waarmee u snel en gemakkelijk autoleningen kunt vergelijken. Deze tools stellen u in staat om verschillende leningsopties naast elkaar te leggen op basis van rentetarieven, looptijden en andere voorwaarden. Dit stelt u in staat om een weloverwogen keuze te maken zonder kostbare tijd te verspillen.

Dus voordat u uw droomauto koopt, neem de tijd om autoleningen te vergelijken. Door dit te doen, kunt u de beste financieringsmogelijkheden vinden en met een gerust hart de weg op gaan in uw nieuwe auto.

7 voordelen van het vergelijken van autoleningen: vind de beste leningen in België

- Je kunt de beste leningen vergelijken aan de hand van een duidelijk overzicht.

- Je krijgt informatie over alle aanbieders en voorwaarden in één oogopslag.

- Je krijgt advies op maat, afgestemd op je persoonlijke situatie.

- Er zijn geen verborgen kosten bij het vergelijken van leningen in België.

- De autoleningvergelijker is gratis en gemakkelijk te gebruiken en biedt snelle resultaten.

- Er is volledige transparantie over de rentepercentages, zo weet je precies waar je aan toe bent bij het afsluiten van een lening .

- Je hoeft niet meer naar verschillende bankfiliales te reizen om offertes te vergelijken

7 nadelen van het vergelijken van autoleningen

- Je hebt geen controle over de rentevoet die je betaalt;

- De kosten voor het vergelijken van leningen kunnen hoog zijn;

- Je moet veel tijd besteden aan het vergelijken van verschillende leningaanbieders;

- Er is geen garantie dat je een goedkope lening zult vinden;

- Het is moeilijk om eerlijk advies te krijgen over welke lening het beste bij je past;

- Als je meerdere offertes aanvraagt, kan dit negatief worden beoordeeld door andere leningsverstrekkers;

- Sommige financiële instellingen stellen extra voorwaarden waaraan u moet voldoen om in aanmerking te komen voor een lening

Je kunt de beste leningen vergelijken aan de hand van een duidelijk overzicht.

Het vergelijken van autoleningen kan een tijdrovende taak lijken, maar het is essentieel om de beste financieringsopties voor uw nieuwe auto te vinden. Gelukkig biedt het vergelijken van autoleningen u een duidelijk overzicht van alle beschikbare opties, waardoor u gemakkelijk de beste lening kunt kiezen die past bij uw behoeften.

Een duidelijk overzicht van autoleningen stelt u in staat om belangrijke informatie zoals rentetarieven, looptijden en voorwaarden naast elkaar te leggen. Hierdoor kunt u snel zien welke leningen gunstiger zijn en welke niet aan uw verwachtingen voldoen. Dit bespaart u niet alleen tijd, maar ook geld.

Door gebruik te maken van online tools of vergelijkingswebsites kunt u binnen enkele minuten meerdere leningsopties bekijken en analyseren. U hoeft niet langer individuele banken of kredietverstrekkers af te gaan om offertes op te vragen. Met slechts een paar klikken krijgt u een volledig beeld van wat er op de markt beschikbaar is.

Een duidelijk overzicht helpt u ook om verborgen kosten of ongunstige voorwaarden te identificeren die mogelijk verbonden zijn aan bepaalde leningen. Door deze informatie in één oogopslag te hebben, kunt u weloverwogen beslissingen nemen en onaangename verrassingen vermijden.

Bovendien kunnen sommige vergelijkingswebsites u zelfs voorzien van persoonlijk advies op basis van uw financiële situatie en behoeften. Dit helpt u bij het vinden van de lening die het beste bij u past, met betrekking tot uw budget en betalingsmogelijkheden.

Kortom, het vergelijken van autoleningen biedt u een duidelijk overzicht van alle beschikbare opties. Het stelt u in staat om snel en gemakkelijk de beste lening te vinden die past bij uw financiële situatie en behoeften. Dus voordat u een beslissing neemt over uw autolening, zorg ervoor dat u de tijd neemt om te vergelijken. Het zal de moeite waard zijn!

Auto Lening Vergelijken: Je krijgt informatie over alle aanbieders en voorwaarden in één oogopslag

Het vergelijken van autoleningen biedt vele voordelen, en een daarvan is dat je in één oogopslag informatie krijgt over alle aanbieders en de bijbehorende voorwaarden. In plaats van individueel contact op te nemen met elke kredietverstrekker, kun je gebruikmaken van online tools die je helpen om snel en gemakkelijk een overzicht te krijgen.

Met deze tools hoef je alleen maar enkele gegevens in te vullen, zoals het gewenste leenbedrag en de gewenste looptijd. Vervolgens worden er verschillende leningsopties weergegeven, inclusief de rentetarieven, looptijden en eventuele extra kosten. Dit stelt je in staat om eenvoudig verschillende aanbieders met elkaar te vergelijken en de beste optie voor jouw situatie te kiezen.

Het hebben van alle informatie op één plek bespaart tijd en moeite. Je hoeft niet langer zelf op zoek te gaan naar verschillende kredietverstrekkers, offertes aan te vragen en alle voorwaarden handmatig door te nemen. Met autolening vergelijkingshulpmiddelen kun je snel zien welke aanbieders gunstige rentetarieven hebben, flexibele voorwaarden bieden of andere voordelen hebben waar jij naar op zoek bent.

Bovendien geeft het vergelijken van autoleningen je ook een beter inzicht in wat er beschikbaar is op de markt. Je kunt zien welke kredietverstrekkers actief zijn, wat de gangbare rentetarieven zijn en welke voorwaarden er gelden. Dit maakt je een geïnformeerde consument en stelt je in staat om een weloverwogen beslissing te nemen bij het kiezen van een autolening.

Dus als je van plan bent om een auto te financieren, vergeet dan niet om autoleningen te vergelijken. Door alle aanbieders en voorwaarden in één oogopslag te bekijken, kun je de beste optie vinden die past bij jouw behoeften en financiële situatie. Met deze informatie in handen kun je met vertrouwen de weg op gaan in jouw nieuwe auto.

Je krijgt advies op maat, afgestemd op je persoonlijke situatie.

Een van de grote voordelen van het vergelijken van autoleningen is dat je advies op maat krijgt, specifiek afgestemd op jouw persoonlijke situatie. Financiële beslissingen nemen kan soms overweldigend zijn, vooral als het gaat om het financieren van een grote aankoop zoals een auto. Daarom is het belangrijk om professioneel advies te krijgen dat rekening houdt met jouw unieke omstandigheden.

Wanneer je autoleningen vergelijkt, kun je in contact komen met experts die ervaring hebben in de financiële sector. Deze professionals kunnen je helpen bij het begrijpen van de verschillende leningsopties en kunnen advies geven over welke lening het beste bij jou past. Ze zullen rekening houden met factoren zoals jouw inkomen, uitgaven, kredietgeschiedenis en andere relevante informatie.

Door dit persoonlijke advies kun je een weloverwogen beslissing nemen over welke autolening het meest geschikt is voor jou. Je kunt er zeker van zijn dat je niet alleen een lening afsluit die past bij jouw financiële mogelijkheden, maar ook bij jouw toekomstplannen en doelen.

Bovendien kan dit advies op maat je helpen om eventuele valkuilen of verborgen kosten te vermijden die gepaard kunnen gaan met bepaalde leningen. De experts kunnen je wijzen op mogelijke risico’s en alternatieven aanbevelen die beter bij jou passen. Dit kan je uiteindelijk geld besparen en je gemoedsrust geven, wetende dat je een weloverwogen keuze hebt gemaakt.

Kortom, door autoleningen te vergelijken krijg je advies op maat dat is afgestemd op jouw persoonlijke situatie. Dit helpt je om de beste lening te vinden die past bij jouw financiële mogelijkheden en toekomstplannen. Dus voordat je een autolening afsluit, neem de tijd om verschillende opties te vergelijken en professioneel advies in te winnen. Het zal zeker de moeite waard zijn op lange termijn.

Er zijn geen verborgen kosten bij het vergelijken van leningen in België.

Wanneer u op zoek bent naar een autolening, is het belangrijk om de verschillende opties grondig te onderzoeken. Een van de voordelen van het vergelijken van autoleningen in België is dat er geen verborgen kosten zijn.

Transparantie is een essentieel aspect bij het vergelijken van leningen. Kredietverstrekkers in België zijn verplicht om alle kosten en voorwaarden duidelijk te vermelden, zodat u precies weet waar u aan toe bent. Dit betekent dat er geen onaangename verrassingen zullen zijn tijdens het afsluiten van uw autolening.

Bij het vergelijken van leningen kunt u gemakkelijk de rentevoeten, looptijden en andere voorwaarden bekijken. U kunt offertes aanvragen en de verschillende aanbiedingen naast elkaar leggen. Op deze manier kunt u een weloverwogen keuze maken op basis van uw financiële situatie en behoeften.

Het vermijden van verborgen kosten is niet alleen gunstig voor uw portemonnee, maar ook voor uw gemoedsrust. U hoeft zich geen zorgen te maken over onverwachte kosten die uw budget kunnen ontregelen. Door transparante informatie te verkrijgen, kunt u een beter beeld krijgen van de totale kosten en de impact ervan op uw financiële plan.

Dus als u op zoek bent naar een autolening, weet dan dat het vergelijken ervan in België geen verborgen kosten met zich meebrengt. Neem de tijd om de verschillende opties te onderzoeken en kies de lening die het beste past bij uw behoeften en financiële situatie. Met transparantie als basis kunt u met vertrouwen de weg op gaan in uw nieuwe auto.

De autoleningvergelijker is gratis en gemakkelijk te gebruiken en biedt snelle resultaten.

Bij het zoeken naar de beste autolening is tijd een waardevol goed. Gelukkig is er een handige tool beschikbaar: de autoleningvergelijker. Deze online tool is gratis te gebruiken en maakt het vergelijken van autoleningen eenvoudig en efficiënt.

Met de autoleningvergelijker kunt u snel verschillende leningsopties naast elkaar leggen op basis van rentetarieven, looptijden en andere voorwaarden. Het enige wat u hoeft te doen, is uw gewenste leenbedrag, looptijd en eventuele andere specifieke wensen invoeren. Vervolgens geeft de vergelijker u direct een overzicht van verschillende leningsopties die passen bij uw criteria.

Het gebruiksgemak van de autoleningvergelijker maakt het proces van het vinden van de juiste financiering voor uw auto stressvrij. U hoeft niet langer meerdere websites te bezoeken of handmatig informatie te verzamelen. Met slechts een paar klikken krijgt u toegang tot een uitgebreide lijst met leningsopties die aan uw behoeften voldoen.

Bovendien biedt de autoleningvergelijker snelle resultaten. U hoeft niet dagenlang te wachten op offertes of reacties van kredietverstrekkers. De tool genereert direct een overzicht met verschillende leningsopties, inclusief rentetarieven en voorwaarden, zodat u snel kunt beslissen welke optie het beste bij u past.

Kortom, de autoleningvergelijker is een waardevol hulpmiddel voor iedereen die op zoek is naar de beste financiering voor hun auto. Het is gratis, gemakkelijk te gebruiken en biedt snelle resultaten. Door gebruik te maken van deze tool bespaart u niet alleen tijd, maar kunt u ook geld besparen door de beste autolening te vinden die past bij uw financiële situatie en behoeften.

Er is volledige transparantie over de rentepercentages, zo weet je precies waar je aan toe bent bij het afsluiten van een lening .

Er is volledige transparantie over de rentepercentages, zo weet je precies waar je aan toe bent bij het afsluiten van een lening.

Bij het vergelijken van autoleningen is er één belangrijk voordeel dat niet over het hoofd gezien mag worden: de volledige transparantie over de rentepercentages. Dit betekent dat wanneer u een lening afsluit, u precies weet welk rentepercentage u betaalt gedurende de looptijd van de lening.

Deze transparantie is van onschatbare waarde, omdat het u in staat stelt om uw financiën nauwkeurig te plannen en te budgetteren. U weet precies hoeveel u maandelijks aan aflossingen moet betalen en hoeveel rente er wordt berekend. Dit geeft u gemoedsrust en helpt onaangename verrassingen te voorkomen.

Daarnaast stelt deze transparantie u in staat om verschillende leningsopties objectief te vergelijken. U kunt eenvoudig zien welke kredietverstrekker het meest gunstige rentepercentage biedt en welke lening het beste past bij uw financiële situatie. Door deze informatie in handen te hebben, kunt u een weloverwogen beslissing nemen en zeker zijn van uw keuze.

Het vergelijken van autoleningen biedt dus niet alleen de mogelijkheid om geld te besparen, maar ook om duidelijkheid en zekerheid te krijgen over uw financiële verplichtingen. Met volledige transparantie over de rentepercentages weet u precies waar u aan toe bent bij het afsluiten van een lening. Dit geeft u de gemoedsrust die u nodig heeft om zorgeloos van uw nieuwe auto te genieten.

Je hoeft niet meer naar verschillende bankfiliales te reizen om offertes te vergelijken

Het vergelijken van autoleningen heeft een groot voordeel: je hoeft niet langer naar verschillende bankfilialen te reizen om offertes te vergelijken. Dankzij de online mogelijkheden kunnen alle stappen gemakkelijk vanuit huis worden gedaan.

Vroeger was het vergelijken van autoleningen een tijdrovend proces. Je moest naar verschillende banken gaan, met adviseurs praten en offertes aanvragen. Dit kostte niet alleen veel tijd, maar ook veel energie en geduld.

Gelukkig is dit verleden tijd. Met de opkomst van online financiële platforms is het vergelijken van autoleningen nog nooit zo eenvoudig geweest. Met slechts een paar klikken kun je toegang krijgen tot verschillende kredietverstrekkers en hun aanbiedingen bekijken.

Het online vergelijken van autoleningen biedt vele voordelen. Ten eerste bespaart het je tijd en moeite. In plaats van fysiek naar verschillende bankfilialen te reizen, kun je gewoon achter je computer of smartphone zitten en alle informatie die je nodig hebt binnen handbereik hebben.

Daarnaast kun je op deze manier snel meerdere offertes vergelijken. Je kunt rentetarieven, looptijden, voorwaarden en andere belangrijke aspecten in één oogopslag bekijken. Dit geeft je de mogelijkheid om weloverwogen beslissingen te nemen op basis van objectieve gegevens.

Bovendien biedt het online vergelijken van autoleningen ook meer transparantie. Je hebt toegang tot alle relevante informatie en kunt zelfs recensies en ervaringen van andere klanten lezen. Dit geeft je een beter inzicht in de reputatie en betrouwbaarheid van de kredietverstrekkers.

Kortom, het vergelijken van autoleningen online heeft veel voordelen. Het bespaart je tijd, energie en biedt meer transparantie bij het nemen van financiële beslissingen. Dus waar wacht je nog op? Ga online en vergelijk autoleningen om de beste financieringsmogelijkheden voor jouw nieuwe auto te vinden!

Je hebt geen controle over de rentevoet die je betaalt;

Je hebt geen controle over de rentevoet die je betaalt bij het vergelijken van autoleningen

Bij het vergelijken van autoleningen is het belangrijk om op verschillende factoren te letten, zoals de rentevoet, looptijd en extra kosten. Hoewel het vergelijken van leningen u kan helpen om de beste financieringsmogelijkheden te vinden, is er één aspect waar u geen volledige controle over heeft: de rentevoet die u uiteindelijk zult betalen.

De rentevoet wordt bepaald door verschillende factoren, waaronder uw kredietgeschiedenis, inkomen en de huidige economische omstandigheden. Hoewel u kunt proberen om uw kredietwaardigheid te verbeteren en een gunstigere rentevoet te verkrijgen, is het uiteindelijke tarief nog steeds afhankelijk van externe factoren.

Dit gebrek aan controle over de rentevoet kan een nadeel zijn bij het vergelijken van autoleningen. U kunt meerdere offertes aanvragen en verschillende kredietverstrekkers onderzoeken, maar uiteindelijk kan de rentevoet hoger uitvallen dan verwacht. Dit kan invloed hebben op uw maandelijkse betalingen en de totale kosten van uw lening.

Om dit nadeel te minimaliseren, kunt u proberen om uw kredietwaardigheid te verbeteren voordat u een autolening aanvraagt. Zorg ervoor dat uw financiële zaken op orde zijn, betaal uw rekeningen op tijd en vermijd het hebben van te veel openstaande schulden. Dit kan helpen om een gunstigere rentevoet te verkrijgen.

Daarnaast is het ook belangrijk om de voorwaarden van de lening zorgvuldig te lezen voordat u akkoord gaat. Sommige leningen kunnen bijvoorbeeld een variabele rentevoet hebben, wat betekent dat deze kan veranderen gedurende de looptijd van de lening. Het is belangrijk om te begrijpen hoe deze veranderingen uw maandelijkse betalingen kunnen beïnvloeden.

Hoewel u geen volledige controle heeft over de rentevoet die u betaalt bij het vergelijken van autoleningen, kunt u nog steeds stappen ondernemen om uw kansen op een gunstige rentevoet te vergroten. Door uw kredietwaardigheid te verbeteren en goed op de hoogte te zijn van de voorwaarden van de lening, kunt u weloverwogen beslissingen nemen en de beste financieringsoplossing voor uw nieuwe auto vinden.

De kosten voor het vergelijken van leningen kunnen hoog zijn;

Het vergelijken van autoleningen is een belangrijke stap bij het vinden van de beste financieringsmogelijkheden voor uw nieuwe auto. Hoewel het vergelijken van leningen u kan helpen om geld te besparen, is het ook belangrijk om op de kosten te letten die gepaard gaan met het vergelijkingsproces zelf.

Het is gebruikelijk dat sommige kredietvergelijkingssites of financiële adviseurs kosten in rekening brengen voor hun diensten. Deze kosten kunnen variëren, afhankelijk van de specifieke serviceprovider en het niveau van expertise dat zij bieden. Het kan zijn dat u een vast bedrag moet betalen voor toegang tot hun vergelijkingsplatform, of dat er commissies worden berekend op basis van de lening die u uiteindelijk kiest.

Hoewel deze kosten op het eerste gezicht misschien niet significant lijken, kunnen ze na verloop van tijd oplopen. Daarom is het belangrijk om rekening te houden met deze extra uitgaven bij het vergelijken van autoleningen.

Een mogelijke manier om deze kosten te vermijden, is door zelf onderzoek te doen en gebruik te maken van gratis online tools waarmee u autoleningen kunt vergelijken. Deze tools stellen u in staat om verschillende leningsopties naast elkaar te leggen zonder extra kosten. Het kost misschien wat meer tijd en moeite, maar het kan zeker de moeite waard zijn als u wilt besparen op vergelijkingskosten.

Daarnaast is het raadzaam om altijd goed de algemene voorwaarden van de vergelijkingsdienst te lezen voordat u zich aanmeldt. Op deze manier kunt u eventuele kosten of verborgen clausules identificeren en een weloverwogen beslissing nemen.

Hoewel het vergelijken van autoleningen nuttig kan zijn, is het belangrijk om op de kosten te letten die gepaard gaan met het vergelijkingsproces. Door bewust te zijn van deze kosten en alternatieve opties te overwegen, kunt u ervoor zorgen dat u financieel verstandige beslissingen neemt bij het kiezen van de juiste autolening.

Je moet veel tijd besteden aan het vergelijken van verschillende leningaanbieders;

Het nadeel van het vergelijken van autoleningen: Tijdsintensief proces

Het vergelijken van verschillende leningaanbieders voor uw auto lening kan een tijdrovend proces zijn. Het vereist dat u de tijd neemt om verschillende kredietverstrekkers te onderzoeken, offertes aan te vragen en de voorwaarden van elke lening grondig te bestuderen. Dit kan vooral lastig zijn als u al druk bent met andere verantwoordelijkheden in uw leven.

Het vergelijken van autoleningen omvat het analyseren van rentetarieven, looptijden, flexibiliteitsopties en andere voorwaarden die bij elke lening horen. U moet mogelijk ook contact opnemen met verschillende kredietverstrekkers om aanvullende informatie te verkrijgen of vragen te stellen over hun leningsproducten. Dit alles kan veel tijd en moeite vergen.

Bovendien is het belangrijk om niet overhaast te werk te gaan bij het vergelijken van autoleningen. Het is essentieel om grondig onderzoek te doen om ervoor te zorgen dat u een weloverwogen beslissing neemt die past bij uw financiële situatie en behoeften. Dit betekent dat u geduldig moet zijn en bereid moet zijn om voldoende tijd te besteden aan het vergelijkingsproces.

Gelukkig zijn er online tools beschikbaar die het proces van het vergelijken van autoleningen kunnen vereenvoudigen. Deze tools stellen u in staat om snel meerdere offertes en aanbiedingen naast elkaar te leggen, waardoor u tijd bespaart. U kunt ook gebruikmaken van betrouwbare financiële vergelijkingswebsites die al het onderzoek voor u hebben gedaan en u helpen bij het vinden van de beste autoleningopties.

Hoewel het vergelijken van autoleningen tijdsintensief kan zijn, is het belangrijk om te onthouden dat het een cruciale stap is om de beste financieringsoptie voor uw auto te vinden. Door voldoende tijd en aandacht aan dit proces te besteden, kunt u mogelijk geld besparen op uw lening en een weloverwogen beslissing nemen die past bij uw financiële doelen.

Het is altijd verstandig om geduldig en grondig te zijn bij het vergelijken van autoleningen, zodat u met vertrouwen achter het stuur van uw nieuwe auto kunt stappen.

Er is geen garantie dat je een goedkope lening zult vinden;

Er is geen garantie dat je een goedkope lening zult vinden bij het vergelijken van autoleningen.

Hoewel het vergelijken van autoleningen een verstandige stap is om de beste financieringsmogelijkheden te vinden, is het belangrijk om te beseffen dat er geen garantie is dat je altijd de goedkoopste lening zult vinden. Ondanks je inspanningen om verschillende kredietverstrekkers te onderzoeken en offertes aan te vragen, kunnen er factoren zijn die buiten jouw controle vallen en de uiteindelijke kosten van de lening beïnvloeden.

Een van deze factoren is jouw persoonlijke kredietgeschiedenis. Kredietverstrekkers beoordelen vaak jouw kredietwaardigheid voordat ze een lening goedkeuren en de rentevoet bepalen. Als je een minder dan perfecte kredietgeschiedenis hebt, kan dit resulteren in hogere rentetarieven, zelfs als je verschillende leningen vergelijkt.

Daarnaast kunnen externe economische factoren ook invloed hebben op de rentetarieven op autoleningen. Rentetarieven kunnen variëren afhankelijk van de algemene economische situatie, inflatie of beleidsbeslissingen van centrale banken. Deze factoren zijn buiten jouw controle en kunnen ervoor zorgen dat de rentevoeten fluctueren, zelfs nadat je verschillende leningen hebt vergeleken.

Het is ook belangrijk op te merken dat sommige kredietverstrekkers mogelijk verborgen kosten of voorwaarden hebben die niet onmiddellijk duidelijk zijn bij het vergelijken van autoleningen. Het is essentieel om de kleine lettertjes te lezen en volledig op de hoogte te zijn van alle kosten en voorwaarden voordat je een definitieve beslissing neemt.

Hoewel er geen garantie is dat je altijd de goedkoopste lening zult vinden, betekent dit niet dat het vergelijken van autoleningen nutteloos is. Door verschillende leningsopties naast elkaar te leggen, kun je nog steeds een beter inzicht krijgen in de beschikbare financieringsmogelijkheden en een weloverwogen keuze maken die past bij jouw financiële situatie.

Het is altijd verstandig om advies in te winnen bij financiële experts of kredietadviseurs om je te helpen bij het vergelijken van autoleningen en het nemen van een beslissing die het beste past bij jouw behoeften. Met een grondige analyse en voldoende informatie kun je uiteindelijk een weloverwogen beslissing nemen over jouw autolening.

Het is moeilijk om eerlijk advies te krijgen over welke lening het beste bij je past;

Bij het vergelijken van autoleningen is er één belangrijk obstakel waar veel mensen tegenaan lopen: het verkrijgen van eerlijk advies. Hoewel er talloze kredietverstrekkers en vergelijkingswebsites zijn die beweren de beste lening voor jouw situatie te kunnen vinden, kan het lastig zijn om objectieve en betrouwbare informatie te verkrijgen.

Een van de redenen hiervoor is dat sommige kredietverstrekkers commissies of provisies ontvangen voor het aanbevelen van bepaalde leningen. Dit kan hun objectiviteit beïnvloeden en ervoor zorgen dat ze je een lening aanraden waar ze zelf financieel baat bij hebben, in plaats van wat echt het beste bij jou past.

Daarnaast kunnen vergelijkingswebsites ook bevooroordeeld zijn in hun aanbevelingen. Ze kunnen gesponsorde resultaten tonen of bepaalde leningen hoger rangschikken op basis van advertentie-inkomsten, in plaats van op basis van wat daadwerkelijk het beste is voor jouw financiële situatie.

Om dit probleem te omzeilen, is het belangrijk om kritisch te zijn bij het vergelijken van autoleningen en meerdere bronnen te raadplegen. Zoek naar onafhankelijke financiële adviseurs die geen verborgen belangen hebben en die je kunnen helpen bij het vinden van de beste lening op basis van jouw specifieke behoeften en mogelijkheden.

Daarnaast is het raadzaam om zelf grondig onderzoek te doen en verschillende leningsopties te vergelijken. Lees de kleine lettertjes, begrijp de voorwaarden en vraag om verduidelijking als er iets niet duidelijk is. Neem de tijd om offertes aan te vragen bij verschillende kredietverstrekkers en vergelijk ze zorgvuldig voordat je een beslissing neemt.

Het vergelijken van autoleningen kan een uitdagend proces zijn, vooral als het gaat om het verkrijgen van eerlijk advies. Maar door kritisch te zijn, onafhankelijke bronnen te raadplegen en zelf onderzoek te doen, kun je beter geïnformeerd worden en uiteindelijk de lening vinden die het beste bij jou past.

Als je meerdere offertes aanvraagt, kan dit negatief worden beoordeeld door andere leningsverstrekkers;

Het nadeel van het aanvragen van meerdere offertes bij verschillende leningsverstrekkers bij het vergelijken van autoleningen is dat dit negatief kan worden beoordeeld door andere leningsverstrekkers. Het proces van het aanvragen van offertes vereist dat elke leningsverstrekker uw kredietaanvraag beoordeelt. Elke keer dat een leningsverstrekker uw kredietwaardigheid controleert, wordt er een zogenaamde “harde zoekopdracht” op uw kredietbestand geregistreerd.

Deze harde zoekopdrachten kunnen door andere leningsverstrekkers worden gezien als een teken dat u wanhopig op zoek bent naar financiering en dat kan hen ertoe aanzetten om u als minder kredietwaardig te beschouwen. Dit kan resulteren in hogere rentetarieven of zelfs in de afwijzing van uw leningsaanvraag.

Het is belangrijk om te begrijpen dat elke harde zoekopdracht invloed kan hebben op uw kredietbestand en mogelijk gevolgen heeft voor toekomstige kredietaanvragen. Als u te veel offertes aanvraagt binnen een kort tijdsbestek, kan dit een negatieve invloed hebben op uw kredietwaardigheid en de perceptie van andere leningsverstrekkers.

Om dit probleem te voorkomen, is het raadzaam om eerst grondig onderzoek te doen naar verschillende leningsverstrekkers en hun voorwaarden voordat u daadwerkelijk offertes aanvraagt. Op deze manier kunt u een weloverwogen beslissing nemen en voorkomen dat u onnodig veel harde zoekopdrachten op uw kredietbestand registreert.

Het is ook belangrijk om te onthouden dat het vergelijken van autoleningen niet alleen draait om het vinden van de laagste rentevoet, maar ook om het begrijpen van de voorwaarden en flexibiliteit van de lening. Het is verstandig om te streven naar een goede balans tussen het vergelijken van offertes en het minimaliseren van het aantal harde zoekopdrachten op uw kredietbestand.

Al met al, hoewel het vergelijken van autoleningen belangrijk is om de beste financieringsmogelijkheden te vinden, is voorzichtigheid geboden bij het aanvragen van meerdere offertes. Weeg de voordelen af tegen de mogelijke negatieve gevolgen en zorg ervoor dat u een weloverwogen beslissing neemt die past bij uw financiële situatie.

Het nadeel van het vergelijken van autoleningen is dat sommige financiële instellingen extra voorwaarden stellen waaraan u moet voldoen om in aanmerking te komen voor een lening. Hoewel het vergelijken van leningen u kan helpen de beste rentetarieven en voorwaarden te vinden, is het belangrijk om op de hoogte te zijn van eventuele extra eisen die gesteld kunnen worden.

Sommige kredietverstrekkers kunnen bijvoorbeeld een minimuminkomen vereisen of specifieke documentatie vragen om uw kredietwaardigheid te beoordelen. Dit kan betekenen dat niet iedereen in aanmerking komt voor dezelfde leningsopties, zelfs niet als ze vergelijkbare financiële situaties hebben.

Deze extra voorwaarden kunnen frustrerend zijn, vooral als u denkt dat u aan alle basisvereisten voldoet. Het kan leiden tot teleurstelling en vertraging in het verkrijgen van de benodigde financiering voor uw auto.

Om dit probleem te voorkomen, is het belangrijk om van tevoren goed onderzoek te doen naar de vereisten en voorwaarden van verschillende kredietverstrekkers. Door dit te doen, kunt u tijd besparen door alleen die instellingen te benaderen die aansluiten bij uw persoonlijke situatie en financiële mogelijkheden.

Hoewel extra voorwaarden een uitdaging kunnen vormen bij het vergelijken van autoleningen, betekent dit niet dat er geen geschikte financieringsmogelijkheden beschikbaar zijn. Door geduldig en grondig te zijn in uw zoektocht, kunt u nog steeds een lening vinden die past bij uw behoeften en financiële mogelijkheden, zelfs als bepaalde instellingen extra voorwaarden stellen.

Onthoud dat het vergelijken van autoleningen niet alleen draait om het vinden van de laagste rente, maar ook om het begrijpen van alle voorwaarden en vereisten die gepaard gaan met de lening. Op deze manier kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u aan alle criteria voldoet voordat u zich committeert aan een autolening.