Essentiële Stappen voor een Doordachte Berekening van uw Lening

Berekening Lening: Het Belang van een Juiste Financiële Planning

Wanneer u overweegt om een lening af te sluiten, is het essentieel om de berekening van uw lening zorgvuldig te overwegen. Een lening aangaan is een grote financiële beslissing die invloed kan hebben op uw budget en financiële stabiliteit op lange termijn.

Het eerste en belangrijkste aspect van het berekenen van een lening is het bepalen van het leenbedrag dat u nodig heeft. Dit bedrag moet nauwkeurig worden vastgesteld op basis van uw specifieke behoeften en doelen. Of u nu een persoonlijke lening wilt afsluiten voor een grote aankoop of een zakelijke lening nodig heeft voor investeringen, het is cruciaal om realistisch te zijn over het bedrag dat u wilt lenen.

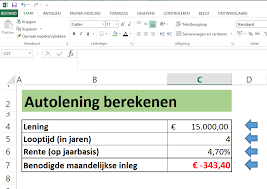

Vervolgens moet u rekening houden met de looptijd van de lening en de rentevoet. De looptijd bepaalt hoe lang u de lening zult aflossen, terwijl de rentevoet bepaalt hoeveel kosten u zult betalen bovenop het geleende bedrag. Door deze factoren in overweging te nemen en verschillende leenopties te vergelijken, kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie.

Een andere belangrijke factor bij het berekenen van een lening is het terugbetalingsplan. Het is verstandig om een realistisch terugbetalingsplan op te stellen dat rekening houdt met uw inkomen, uitgaven en spaargeld. Op die manier kunt u ervoor zorgen dat u maandelijkse aflossingen kunt doen zonder uw financiële stabiliteit in gevaar te brengen.

Door de berekening van uw lening serieus te nemen en alle relevante factoren in overweging te nemen, kunt u ervoor zorgen dat u verantwoord leent en uw financiële doelen op lange termijn kunt bereiken.

Veelgestelde Vragen over de Berekening van een Lening: Een Overzicht

- Hoe bereken ik hoeveel geld ik kan lenen?

- Wat is de maximale looptijd van een lening?

- Hoe wordt de rentevoet van een lening bepaald?

- Kan ik extra aflossen op mijn lening en zijn daar kosten aan verbonden?

- Wat gebeurt er als ik mijn maandelijkse aflossingen niet kan voldoen?

- Zijn er fiscale voordelen verbonden aan bepaalde soorten leningen?

Hoe bereken ik hoeveel geld ik kan lenen?

Een veelgestelde vraag bij het berekenen van een lening is: “Hoe bereken ik hoeveel geld ik kan lenen?” Het bepalen van het bedrag dat u kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, kredietgeschiedenis en de gewenste looptijd van de lening. Over het algemeen wordt aanbevolen dat uw maandelijkse aflossingen niet meer bedragen dan een bepaald percentage van uw inkomen om financiële problemen te voorkomen. Door deze aspecten zorgvuldig te evalueren en eventueel advies in te winnen bij financiële experts, kunt u een realistische inschatting maken van het bedrag dat u verantwoord kunt lenen om uw financiële doelen te bereiken.

Wat is de maximale looptijd van een lening?

Een veelgestelde vraag met betrekking tot de berekening van een lening is: wat is de maximale looptijd van een lening? De maximale looptijd van een lening kan variëren afhankelijk van het type lening en de geldverstrekker. Over het algemeen kunnen persoonlijke leningen een looptijd hebben van enkele maanden tot enkele jaren, terwijl hypothecaire leningen vaak een langere looptijd hebben, soms wel tot 30 jaar. Het is belangrijk om te begrijpen dat de maximale looptijd van een lening invloed heeft op de totale kosten die u zult betalen, aangezien langere looptijden doorgaans leiden tot hogere rentekosten. Het is daarom verstandig om zorgvuldig te overwegen welke looptijd het beste past bij uw financiële situatie en doelen bij het afsluiten van een lening.

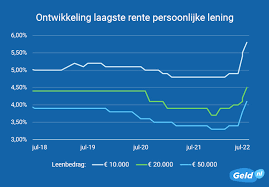

Hoe wordt de rentevoet van een lening bepaald?

De rentevoet van een lening wordt bepaald op basis van verschillende factoren, waaronder de marktrente, het risicoprofiel van de lener en de looptijd van de lening. Banken en kredietverstrekkers gebruiken deze informatie om een passende rentevoet vast te stellen die zowel voor henzelf als voor de lener redelijk is. Over het algemeen geldt dat hoe hoger het risico voor de kredietverstrekker is, hoe hoger de rentevoet zal zijn. Het is belangrijk voor leners om zich bewust te zijn van deze factoren en om verschillende aanbiedingen te vergelijken om zo de meest gunstige rentevoet te kunnen verkrijgen voor hun lening.

Kan ik extra aflossen op mijn lening en zijn daar kosten aan verbonden?

Ja, het is vaak mogelijk om extra aflossingen te doen op uw lening. Of hier kosten aan verbonden zijn, hangt af van de specifieke voorwaarden van uw leningsovereenkomst. Sommige kredietverstrekkers staan gratis extra aflossingen toe, terwijl andere mogelijk administratieve kosten in rekening brengen of een vergoeding vragen voor het vervroegd aflossen van een lening. Het is belangrijk om de voorwaarden van uw lening zorgvuldig te controleren en indien nodig met uw kredietverstrekker te overleggen om duidelijkheid te krijgen over eventuele kosten die gepaard gaan met extra aflossingen. Het doen van extra aflossingen kan helpen om de totale kosten van uw lening te verlagen en eerder schuldenvrij te worden, maar het is verstandig om goed geïnformeerd te zijn over eventuele bijkomende kosten.

Wat gebeurt er als ik mijn maandelijkse aflossingen niet kan voldoen?

Wanneer u niet in staat bent om uw maandelijkse aflossingen te voldoen, kan dit leiden tot ernstige financiële gevolgen. Het negeren van betalingsverplichtingen kan resulteren in extra kosten, zoals boetes en renteverhogingen, die de totale schuld verder kunnen doen oplopen. Bovendien kan het niet nakomen van aflossingen leiden tot een negatieve invloed op uw kredietscore, wat het moeilijker kan maken om in de toekomst krediet te verkrijgen. Het is daarom belangrijk om bij financiële moeilijkheden proactief contact op te nemen met de kredietverstrekker om mogelijke oplossingen te bespreken, zoals het herzien van de afbetalingsregeling of het zoeken naar alternatieve betalingsmogelijkheden. Het is altijd verstandig om open communicatie te behouden en samen met de kredietverstrekker naar een haalbare oplossing te streven om verdere financiële problemen te voorkomen.

Zijn er fiscale voordelen verbonden aan bepaalde soorten leningen?

Ja, er zijn fiscale voordelen verbonden aan bepaalde soorten leningen. In sommige gevallen kunnen de rentekosten van bepaalde leningen fiscaal aftrekbaar zijn, wat betekent dat u deze kosten kunt opnemen als aftrekpost bij uw belastingaangifte. Dit geldt vaak voor hypothecaire leningen die worden gebruikt voor de aankoop of verbouwing van een eigen woning. Het is echter belangrijk om te onthouden dat fiscale regels en voordelen kunnen verschillen afhankelijk van het type lening en uw persoonlijke situatie. Het is daarom verstandig om advies in te winnen bij een financieel adviseur of belastingprofessional om te begrijpen welke fiscale voordelen specifiek van toepassing zijn op de lening die u overweegt.