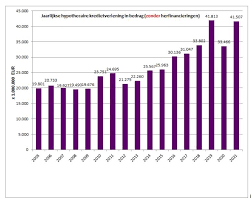

De Hypothecaire Lening: Een Weg naar het Realiseren van Uw Droomhuis

Het kopen van een huis is een belangrijke mijlpaal in het leven. Het is een beslissing die niet alleen emotioneel, maar ook financieel impact heeft. Voor velen is het kopen van een huis zonder de hulp van een hypothecaire lening bijna onmogelijk. Een hypothecaire lening biedt mensen de mogelijkheid om hun droomhuis te financieren en stelt hen in staat om stap voor stap hun eigen vermogen op te bouwen.

Wat is een hypothecaire lening?

Een hypothecaire lening, ook wel bekend als een hypotheek, is een lening die wordt verstrekt door een financiële instelling om de aankoop van onroerend goed mogelijk te maken. Het onroerend goed fungeert als onderpand voor de lening, wat betekent dat als u niet aan uw betalingsverplichtingen voldoet, de bank het recht heeft om het onroerend goed te verkopen om haar geld terug te krijgen.

Voordelen van een hypothecaire lening

Een hypothecaire lening biedt verschillende voordelen voor mensen die hun droomhuis willen kopen:

Toegang tot grote hoeveelheden kapitaal: Met behulp van een hypothecaire lening kunt u toegang krijgen tot aanzienlijke hoeveelheden kapitaal die anders misschien niet beschikbaar zouden zijn.

Spreiding van kosten: In plaats van het volledige bedrag in één keer te betalen, kunt u de kosten spreiden over een langere periode door middel van maandelijkse aflossingen.

Opbouw van eigen vermogen: Terwijl u uw lening afbetaalt, bouwt u geleidelijk aan eigen vermogen op in uw huis. Dit kan een waardevolle investering zijn voor de toekomst.

Fiscale voordelen: In sommige gevallen kunnen de rente en kosten van de hypothecaire lening fiscaal aftrekbaar zijn, wat resulteert in belastingvoordelen voor huiseigenaren.

Hoe krijgt u een hypothecaire lening?

Het verkrijgen van een hypothecaire lening vereist een zorgvuldige planning en voorbereiding. Hier zijn enkele stappen die u moet volgen:

Financiële analyse: Evalueer uw financiële situatie om te bepalen hoeveel u zich kunt veroorloven om te lenen en terug te betalen. Houd rekening met uw inkomen, uitgaven, schulden en andere financiële verplichtingen.

Vergelijk aanbieders: Onderzoek verschillende financiële instellingen om de beste rentetarieven, voorwaarden en service te vinden die bij uw behoeften passen.

Documentatie verzamelen: Verzamel alle benodigde documenten, zoals identiteitsbewijzen, loonstrookjes, belastingaangiften en bankafschriften om uw kredietwaardigheid te bewijzen.

Hypotheekaanvraag indienen: Dien een aanvraag in bij de gekozen financiële instelling en wacht op goedkeuring.

Evaluatie van het onroerend goed: De bank zal een evaluatie uitvoeren om de waarde van het onroerend goed te bepalen en te verifiëren of het geschikt is als onderpand.

Ondertekening van de leningsovereenkomst: Als uw aanvraag wordt goedgekeurd, zult u een leningsovereenkomst moeten ondertekenen waarin alle voorwaarden en verplichtingen worden vastgelegd.

Het afsluiten van een hypothecaire lening is een belangrijke financiële beslissing die zorgvuldig moet worden overwogen. Het is essentieel om uw opties te onderzoeken, advies in te winnen bij professionals en ervoor te zorgen dat u de financiële verplichtingen kunt nakomen voordat u zich committeert aan een lening. Met de juiste planning en begeleiding kan een hypothecaire lening echter de sleutel zijn tot het realiseren van uw droomhuis.

7 Voordelen van een Hypothecaire Lening: Toegang tot Grote Kapitaalbedragen, Kosten Spreiding, Eigen Vermogen Opbouw, Fiscale Voordelen, Vaste Rentevo

- Toegang tot grote hoeveelheden kapitaal

- Spreiding van kosten

- Opbouw van eigen vermogen

- Fiscale voordelen

- Vaste rentevoet

- Flexibele looptijd

- Mogelijkheid tot herfinanciering

4 Nadelen van een Hypothecaire Lening: Hoge Kosten, Rentevoeten, Langdurige Verplichtingen en Risico op Waardevermindering

- Hoge kosten

- Rentevoeten

- Langdurige verplichtingen

- Risico van waardevermindering

Toegang tot grote hoeveelheden kapitaal

Toegang tot grote hoeveelheden kapitaal: Met behulp van een hypothecaire lening kunt u toegang krijgen tot aanzienlijke hoeveelheden kapitaal die anders misschien niet beschikbaar zouden zijn.

Het kopen van een huis is een grote investering en vereist vaak aanzienlijke financiële middelen. Niet iedereen heeft echter het volledige bedrag direct beschikbaar om een huis te kopen. Gelukkig biedt een hypothecaire lening een oplossing voor dit probleem.

Een hypothecaire lening stelt u in staat om grote hoeveelheden kapitaal te lenen bij een financiële instelling, waardoor u de mogelijkheid heeft om uw droomhuis te kopen. Dit opent de deur naar meer mogelijkheden en geeft u de kans om een woning te verwerven die anders misschien buiten uw bereik zou liggen.

Of het nu gaat om het kopen van uw eerste huis, het upgraden naar een grotere woning of investeren in vastgoed, de toegang tot grote hoeveelheden kapitaal via een hypothecaire lening kan uw financiële mogelijkheden vergroten. Het stelt u in staat om uw plannen te realiseren en uw eigendommen uit te breiden zonder dat u al het benodigde geld vooraf moet hebben.

Het is echter belangrijk op te merken dat het verkrijgen van een hypothecaire lening ook verantwoordelijkheid met zich meebrengt. U moet ervoor zorgen dat u de maandelijkse aflossingen kunt betalen en dat u zich bewust bent van de financiële verplichtingen op lange termijn. Het is raadzaam om uw financiële situatie zorgvuldig te evalueren en professioneel advies in te winnen voordat u zich committeert aan een hypothecaire lening.

Kortom, toegang krijgen tot grote hoeveelheden kapitaal via een hypothecaire lening opent de deuren naar het realiseren van uw droomhuis. Het stelt u in staat om financieel flexibel te zijn en biedt mogelijkheden die anders misschien niet beschikbaar zouden zijn. Met de juiste planning en verantwoordelijkheid kan een hypothecaire lening u helpen uw vastgoedambities waar te maken.

Spreiding van kosten

De Hypothecaire Lening: Spreiding van Kosten voor Uw Droomhuis

Een van de grote voordelen van een hypothecaire lening is de mogelijkheid om de kosten van uw droomhuis te spreiden. In plaats van het volledige bedrag in één keer te betalen, kunt u ervoor kiezen om de kosten over een langere periode te verdelen door middel van maandelijkse aflossingen. Dit stelt u in staat om uw droomhuis te kopen zonder dat u zich zorgen hoeft te maken over het direct beschikbaar hebben van een groot kapitaal.

Door gebruik te maken van maandelijkse aflossingen kunt u uw financiële lasten beter beheersen en aanpassen aan uw budget. U kunt een aflossingsplan opstellen dat past bij uw inkomen en uitgaven, waardoor u comfortabel kunt leven terwijl u tegelijkertijd werkt aan het afbetalen van uw lening.

De spreiding van kosten biedt ook flexibiliteit. U kunt kiezen voor verschillende looptijden en renteopties die passen bij uw financiële situatie en doelen. Als u bijvoorbeeld verwacht dat uw inkomen in de toekomst zal stijgen, kunt u ervoor kiezen om een kortere looptijd te nemen met hogere maandelijkse aflossingen. Aan de andere kant, als u meer ruimte wilt hebben in uw maandelijkse budget, kunt u kiezen voor een langere looptijd met lagere maandelijkse aflossingen.

Bovendien heeft het spreiden van kosten nog een ander voordeel: het geeft u de mogelijkheid om uw geld op andere manieren te investeren. In plaats van al uw spaargeld te gebruiken voor de aankoop van een huis, kunt u ervoor kiezen om een deel ervan te behouden voor noodgevallen, beleggingen of andere financiële doelen. Dit zorgt voor meer financiële stabiliteit en flexibiliteit in uw leven.

Het is belangrijk om op te merken dat hoewel het spreiden van kosten u de mogelijkheid biedt om maandelijkse aflossingen te doen, u nog steeds verantwoordelijk bent voor het terugbetalen van de lening. Het is essentieel om uw financiële situatie zorgvuldig te evalueren voordat u zich committeert aan een hypothecaire lening en ervoor te zorgen dat u zich comfortabel voelt met de maandelijkse aflossingen.

Kortom, door gebruik te maken van een hypothecaire lening en de kosten over een langere periode te spreiden, kunt u uw droomhuis realiseren zonder grote financiële lasten. Het stelt u in staat om uw budget beter te beheren en tegelijkertijd flexibiliteit en investeringsmogelijkheden te behouden. Neem contact op met een financiële instelling om meer informatie te krijgen over hoe een hypothecaire lening bijdraagt aan het verwezenlijken van uw droomwoning.

Opbouw van eigen vermogen

Opbouw van eigen vermogen: Een Waardevolle Investering voor de Toekomst

Een van de grote voordelen van een hypothecaire lening is de mogelijkheid om geleidelijk aan eigen vermogen op te bouwen in uw huis. Dit kan een waardevolle investering zijn voor de toekomst en biedt financiële stabiliteit op lange termijn.

Terwijl u uw lening afbetaalt, neemt het verschil tussen de waarde van uw huis en het bedrag dat u nog verschuldigd bent geleidelijk toe. Dit verschil staat bekend als eigen vermogen. Naarmate u meer aflost, groeit uw eigen vermogen en krijgt u een groter aandeel in uw huis.

Het opbouwen van eigen vermogen biedt verschillende voordelen:

- Financiële stabiliteit: Eigen vermogen in uw huis fungeert als een buffer tegen onverwachte financiële tegenslagen. Het geeft u de mogelijkheid om eventuele onvoorziene kosten te financieren of om extra geld vrij te maken indien nodig.

- Flexibiliteit bij toekomstige leningen: Met voldoende eigen vermogen kunt u in de toekomst gemakkelijker toegang krijgen tot andere financieringsmogelijkheden, zoals een herfinanciering of het verkrijgen van een tweede hypotheek. Dit kan handig zijn als u wilt investeren in andere projecten of grote uitgaven wilt doen.

- Vermogensgroei: Na verloop van tijd kan het eigen vermogen in uw huis aanzienlijk toenemen, vooral als de waarde van het onroerend goed stijgt. Dit kan resulteren in een waardevolle investering die u kunt benutten wanneer u dat nodig heeft, bijvoorbeeld voor het financieren van een pensioen of het realiseren van andere levensdoelen.

Het opbouwen van eigen vermogen is echter afhankelijk van verschillende factoren, zoals de waardeontwikkeling van de woning en de consistentie waarmee u uw lening afbetaalt. Het is belangrijk om regelmatig uw financiële situatie te evalueren en te overwegen of extra aflossingen mogelijk zijn om uw eigen vermogen sneller op te bouwen.

Een hypothecaire lening biedt niet alleen de mogelijkheid om uw droomhuis te kopen, maar ook om stap voor stap eigen vermogen op te bouwen. Het is een waardevolle investering voor de toekomst en kan bijdragen aan uw financiële stabiliteit en flexibiliteit. Overweeg deze voordelen bij het nemen van een beslissing over het afsluiten van een hypothecaire lening en raadpleeg indien nodig een financieel adviseur om u te begeleiden bij dit proces.

Fiscale voordelen

Fiscale Voordelen van een Hypothecaire Lening: Profiteer van Belastingvoordelen als Huiseigenaar

Een van de voordelen van het hebben van een hypothecaire lening is dat huiseigenaren in sommige gevallen kunnen profiteren van fiscale voordelen. Dit betekent dat de rente en kosten die verband houden met de hypothecaire lening fiscaal aftrekbaar kunnen zijn, wat resulteert in belastingvoordelen voor u als huiseigenaar.

Wanneer u een hypothecaire lening heeft, kunt u mogelijk de betaalde rente aftrekken van uw belastbaar inkomen. Dit betekent dat het bedrag aan rente dat u betaalt in mindering kan worden gebracht op het bedrag waarover u belasting moet betalen. Dit kan resulteren in aanzienlijke besparingen op uw belastingaanslag.

Daarnaast kunnen ook bepaalde kosten die verband houden met de hypothecaire lening fiscaal aftrekbaar zijn. Denk bijvoorbeeld aan kosten zoals notaris- en registratiekosten of advieskosten. Door deze kosten af te trekken, kunt u uw belastbare inkomen verlagen en dus minder belasting betalen.

Het is echter belangrijk op te merken dat de specifieke fiscale voordelen kunnen variëren afhankelijk van de wetgeving en regelgeving in uw land en regio. Het is raadzaam om advies in te winnen bij een financieel adviseur of belastingdeskundige om te begrijpen welke specifieke voordelen voor u gelden.

Kortom, het hebben van een hypothecaire lening biedt niet alleen de mogelijkheid om uw droomhuis te financieren, maar kan ook belastingvoordelen met zich meebrengen. Door de rente en kosten fiscaal aftrekbaar te maken, kunt u uw belastingaanslag verlagen en dus meer geld in uw zak houden. Het is echter altijd verstandig om professioneel advies in te winnen en de lokale wetgeving te raadplegen om volledig op de hoogte te zijn van de specifieke voordelen die voor u gelden.

Vaste rentevoet

Vaste rentevoet: Zekerheid voor uw Maandelijkse Betalingen met een Hypothecaire Lening

Een van de voordelen van een hypothecaire lening is de mogelijkheid om te profiteren van een vaste rentevoet gedurende een bepaalde periode. Dit betekent dat uw rentetarief vastligt en niet zal veranderen gedurende de afgesproken periode, waardoor u zekerheid hebt over uw maandelijkse betalingen.

Een vaste rentevoet biedt verschillende voordelen:

- Voorspelbare maandelijkse betalingen: Met een vaste rentevoet weet u precies hoeveel u elke maand moet betalen gedurende de afgesproken periode. Dit geeft u financiële stabiliteit en helpt bij het plannen van uw budget op lange termijn.

- Bescherming tegen rentestijgingen: Als de marktrente stijgt, heeft u geen last van hogere maandelijkse betalingen. Uw rentepercentage blijft hetzelfde, ongeacht de schommelingen in de marktrente. Dit beschermt u tegen onverwachte financiële lasten en biedt gemoedsrust.

- Eenvoudige financiële planning: Met een vaste rentevoet kunt u uw financiën gemakkelijk plannen, omdat u precies weet hoeveel geld er elke maand naar uw hypothecaire lening gaat. Dit helpt bij het beheren van andere uitgaven en het opbouwen van financiële stabiliteit.

Het is belangrijk op te merken dat de duur van de vaste rentevoet kan variëren, afhankelijk van de leningsovereenkomst. Het kan bijvoorbeeld een periode van 5, 10 of zelfs 20 jaar zijn. Na deze periode kan de rentevoet veranderen, afhankelijk van de marktomstandigheden op dat moment.

Bij het overwegen van een hypothecaire lening is het verstandig om verschillende aanbieders te vergelijken en te kijken naar hun voorwaarden met betrekking tot de vaste rentevoet. Zo kunt u de beste optie kiezen die past bij uw financiële situatie en uw behoeften op lange termijn.

Kortom, een hypothecaire lening met een vaste rentevoet biedt zekerheid en stabiliteit voor uw maandelijkse betalingen gedurende een afgesproken periode. Het stelt u in staat om uw financiën beter te plannen en biedt bescherming tegen onverwachte rentestijgingen. Met deze zekerheid kunt u zich concentreren op het realiseren van uw droomhuis zonder financiële verrassingen onderweg.

Flexibele looptijd

Flexibele looptijd: Afhankelijk van uw financiële situatie en behoeften kunt u kiezen uit verschillende looptijden voor uw hypothecaire lening, variërend van 10 tot 30 jaar.

Een van de grote voordelen van een hypothecaire lening is de flexibiliteit die het biedt met betrekking tot de looptijd. U kunt kiezen uit verschillende opties, afhankelijk van uw financiële situatie en persoonlijke behoeften. Of u nu de voorkeur geeft aan een kortere looptijd om sneller schuldenvrij te zijn of liever een langere looptijd wilt om lagere maandelijkse betalingen te hebben, er is altijd een optie die bij u past.

Een kortere looptijd kan aantrekkelijk zijn voor mensen die hun lening zo snel mogelijk willen aflossen. Door te kiezen voor bijvoorbeeld een lening met een looptijd van 10 jaar, kunt u sneller eigen vermogen opbouwen in uw huis en rentekosten besparen op de lange termijn. Bovendien kan het aflossen van uw lening binnen een kortere periode u ook gemoedsrust geven, wetende dat u sneller financiële vrijheid zult bereiken.

Aan de andere kant kan een langere looptijd aantrekkelijk zijn voor mensen die lagere maandelijkse betalingen willen hebben om hun budget beter te beheren. Met een lening met een looptijd van bijvoorbeeld 30 jaar kunt u genieten van meer financiële flexibiliteit doordat uw maandelijkse betalingen lager zijn. Dit kan vooral handig zijn als u andere financiële verplichtingen heeft of als u wilt sparen voor andere doelen, zoals studiekosten of een comfortabel pensioen.

Het is belangrijk om te benadrukken dat de keuze voor een looptijd van uw hypothecaire lening afhangt van uw persoonlijke situatie en financiële doelstellingen. Het is verstandig om advies in te winnen bij een financieel adviseur om de beste optie te bepalen die past bij uw behoeften en budget.

Met de flexibiliteit in looptijd die een hypothecaire lening biedt, kunt u uw lening aanpassen aan uw eigen specifieke omstandigheden. Of u nu kiest voor een kortere looptijd om sneller schuldenvrij te zijn of liever lagere maandelijkse betalingen heeft met een langere looptijd, met een hypothecaire lening kunt u de juiste balans vinden tussen uw financiële situatie en uw droomhuis.

Mogelijkheid tot herfinanciering

Mogelijkheid tot herfinanciering: Optimaal gebruik maken van uw hypothecaire lening

Een van de voordelen van een hypothecaire lening is de mogelijkheid tot herfinanciering. Dit betekent dat u kunt profiteren van gunstigere voorwaarden als de marktrente daalt of als uw financiële situatie verbetert. Herfinanciering kan u helpen om een lagere rentevoet te verkrijgen of om uw lening sneller af te lossen, waardoor u op lange termijn geld kunt besparen.

Wanneer kan herfinanciering voordelig zijn?

Herfinanciering kan voordelig zijn in verschillende situaties:

- Daling van de marktrente: Als de marktrente lager is dan toen u uw oorspronkelijke lening afsloot, kunt u overwegen om te herfinancieren. Door een nieuwe lening af te sluiten met een lagere rentevoet, kunt u maandelijkse besparingen realiseren en op lange termijn duizenden euro’s aan rentekosten vermijden.

- Verbeterde financiële situatie: Als uw financiële situatie is verbeterd (bijvoorbeeld door een promotie, bonus of vermindering van schulden), kunt u mogelijk in aanmerking komen voor betere voorwaarden bij herfinanciering. Uw verbeterde kredietwaardigheid kan resulteren in een lagere rentevoet en gunstigere voorwaarden.

- Kortere looptijd: Herfinanciering biedt ook de mogelijkheid om de looptijd van uw lening te verkorten. Door de looptijd te verkorten, kunt u uw lening sneller aflossen en op lange termijn aanzienlijk besparen op rentekosten.

Hoe werkt herfinanciering?

Het proces van herfinanciering lijkt op het aanvragen van een nieuwe hypothecaire lening. U moet een nieuwe lening aanvragen bij een financiële instelling en alle benodigde documenten verstrekken. De financiële instelling zal uw kredietwaardigheid beoordelen en de waarde van het onroerend goed evalueren.

Als uw aanvraag wordt goedgekeurd, zal de nieuwe lening worden gebruikt om uw bestaande lening af te lossen. Vervolgens begint u met het terugbetalen van de nieuwe lening volgens de voorwaarden die zijn overeengekomen.

Let op: Het is essentieel om de kosten en voorwaarden van herfinanciering zorgvuldig te evalueren voordat u deze stap neemt. Er kunnen kosten verbonden zijn aan het afsluiten van een nieuwe lening, zoals dossierkosten, notariskosten of evaluatiekosten. Zorg ervoor dat deze kosten worden gecompenseerd door de besparingen die u kunt realiseren door middel van lagere rentevoeten of kortere looptijden.

Herfinanciering kan een slimme strategie zijn om optimaal gebruik te maken van uw hypothecaire lening en uw financiële situatie te verbeteren. Het stelt u in staat om te profiteren van gunstigere voorwaarden en om uw hypotheeklasten te verminderen. Als u overweegt om te herfinancieren, is het raadzaam om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat het de juiste keuze is voor uw specifieke situatie.

Hoge kosten

Hoge kosten: Een belangrijk nadeel van een hypothecaire lening zijn de bijkomende kosten die ermee gepaard gaan. Naast het aflossen van de lening zelf, moet u ook rekening houden met verschillende andere kostenposten. Denk hierbij aan administratiekosten, notariskosten en verzekeringspremies. Deze kosten kunnen aanzienlijk oplopen en moeten zorgvuldig worden overwogen bij het bepalen van uw budget.

Administratiekosten zijn kosten die de financiële instelling in rekening brengt voor het verwerken van uw leningsaanvraag en het opstellen van de benodigde documentatie. Notariskosten zijn verbonden aan het opstellen en registreren van de hypotheekakte bij een notaris. Deze kosten kunnen variëren afhankelijk van de waarde van het onroerend goed en andere factoren.

Daarnaast is het ook belangrijk om rekening te houden met verzekeringspremies. Een hypothecaire lening gaat vaak gepaard met verplichte brandverzekeringen en schuldsaldoverzekeringen om zowel uzelf als de financiële instelling te beschermen tegen onvoorziene omstandigheden.

Het is essentieel om deze extra kosten in overweging te nemen bij het plannen van uw financiën. Ze kunnen een aanzienlijke impact hebben op uw maandelijkse uitgaven en uw vermogen om aan uw betalingsverplichtingen te voldoen. Het is raadzaam om deze kosten grondig te onderzoeken en te vergelijken voordat u een definitieve beslissing neemt over het afsluiten van een hypothecaire lening.

Hoewel de hoge kosten van een hypothecaire lening een belangrijk nadeel zijn, is het belangrijk om te onthouden dat deze kosten vaak gepaard gaan met het verkrijgen van een grote hoeveelheid kapitaal en het realiseren van uw droomhuis. Het is een kwestie van balanceren en zorgvuldig plannen om ervoor te zorgen dat u zich comfortabel kunt veroorloven om zowel de lening als de bijkomende kosten af te lossen.

Rentevoeten

Rentevoeten: Een Belangrijk Aspect om Rekening Mee te Houden bij een Hypothecaire Lening

Bij het afsluiten van een hypothecaire lening is het belangrijk om rekening te houden met de rentevoeten. Deze rentevoeten kunnen variëren afhankelijk van de marktomstandigheden en de financiële instelling waarmee u samenwerkt. Hoewel hypothecaire leningen tal van voordelen bieden, is het belangrijk om ook bewust te zijn van de mogelijke nadelen, zoals de impact van rentevoeten.

Wanneer u een lening afsluit op een moment dat de rentevoeten hoog zijn, kan dit resulteren in hogere maandelijkse betalingen gedurende de looptijd van de lening. Dit kan een aanzienlijke invloed hebben op uw financiële situatie en uw vermogen om aan andere verplichtingen te voldoen.

Het is belangrijk om te begrijpen dat rentevoeten kunnen fluctueren gedurende de looptijd van uw hypothecaire lening. Als u bijvoorbeeld een lening afsluit met een variabele rente, kan deze stijgen of dalen naarmate de marktomstandigheden veranderen. Dit kan leiden tot onzekerheid en mogelijk hogere maandelijkse betalingen in de toekomst.

Om dit risico te beperken, kunt u ervoor kiezen om een hypothecaire lening af te sluiten met een vaste rentevoet. Met een vaste rentevoet blijft uw maandelijkse betaling gedurende de hele looptijd van de lening hetzelfde, ongeacht eventuele renteschommelingen. Dit biedt stabiliteit en voorspelbaarheid in uw financiële planning.

Het is altijd verstandig om de rentevoeten van verschillende financiële instellingen te vergelijken voordat u een hypothecaire lening afsluit. Door verschillende aanbieders te onderzoeken, kunt u mogelijk een betere rentevoet vinden die past bij uw financiële behoeften en doelen.

Het is belangrijk om goed geïnformeerd te zijn over de rentevoeten en hun mogelijke impact op uw maandelijkse betalingen bij het afsluiten van een hypothecaire lening. Het raadplegen van een financieel adviseur kan u helpen om de juiste beslissing te nemen en ervoor te zorgen dat u zich bewust bent van alle aspecten van de lening, inclusief de rentevoeten. Zo kunt u uw financiële situatie effectief beheren en genieten van het proces van het realiseren van uw droomhuis.

Langdurige verplichtingen

Langdurige verplichtingen: Hypothecaire leningen kunnen een nadeel hebben in de vorm van langdurige verplichtingen. In de meeste gevallen hebben deze leningen een looptijd van 20 jaar of zelfs langer. Hoewel ze u in staat stellen om uw droomhuis te kopen, betekent dit ook dat u gedurende een lange periode maandelijkse betalingen moet doen.

Deze langdurige verplichting kan invloed hebben op uw financiële flexibiliteit. U moet er rekening mee houden dat een groot deel van uw inkomen gereserveerd zal zijn voor het aflossen van de hypothecaire lening. Dit kan betekenen dat u minder geld beschikbaar heeft voor andere investeringen of uitgaven die belangrijk voor u zijn.

Daarnaast kan het hebben van een hypothecaire lening ook gevolgen hebben voor uw levensstijl en toekomstplannen. Het kan bijvoorbeeld moeilijker zijn om te sparen voor andere doelen, zoals reizen, studie of het starten van een eigen bedrijf, omdat een groot deel van uw inkomen naar de maandelijkse hypotheekbetalingen gaat.

Het is belangrijk om rekening te houden met deze langdurige verplichtingen voordat u besluit om een hypothecaire lening af te sluiten. Zorg ervoor dat u realistisch bent over uw financiële situatie en dat u zich comfortabel voelt bij het aangaan van deze langdurige financiële verplichting.

Het is altijd verstandig om advies in te winnen bij financiële professionals voordat u een grote financiële beslissing neemt, zoals het afsluiten van een hypothecaire lening. Zij kunnen u helpen bij het evalueren van uw financiële situatie en u begeleiden bij het maken van de juiste keuze die past bij uw behoeften en doelen.

Risico van waardevermindering

Risico van waardevermindering: Een Belangrijk Overweging bij een Hypothecaire Lening

Een hypothecaire lening biedt vele voordelen, maar het is ook belangrijk om de mogelijke nadelen en risico’s te begrijpen. Een con van een hypothecaire lening is het risico van waardevermindering van onroerend goed.

Hoewel vastgoed historisch gezien in waarde is gestegen, zijn er altijd economische omstandigheden of andere factoren buiten uw controle die de waarde van uw woning kunnen beïnvloeden. Als de waarde van uw woning daalt, kunt u mogelijk onder water komen te staan met uw lening. Dit betekent dat de schuld groter is dan de actuele waarde van het onroerend goed.

Het risico van waardevermindering kan verschillende oorzaken hebben, zoals een economische recessie, veranderingen in de vastgoedmarkt of zelfs lokale factoren zoals infrastructuurontwikkelingen. Deze factoren kunnen ervoor zorgen dat de marktwaarde van uw woning afneemt en uw eigen vermogen in gevaar komt.

Waarom is dit een belangrijk overweging? Als u onder water komt te staan met uw lening, heeft dit gevolgen voor uw financiële situatie. U kunt problemen ondervinden bij het verkopen van uw woning als u dit wilt doen, omdat de opbrengst mogelijk niet voldoende is om de lening volledig af te lossen. Dit kan ook invloed hebben op uw vermogen om in de toekomst opnieuw te investeren of andere financiële doelen te bereiken.

Om het risico van waardevermindering te beperken, is het belangrijk om verstandig te investeren in onroerend goed en rekening te houden met de marktomstandigheden. Het kan ook nuttig zijn om een buffer aan te houden voor onvoorziene omstandigheden en uw lening af te stemmen op uw financiële mogelijkheden.

Het is raadzaam om advies in te winnen bij professionals, zoals een financieel adviseur of een makelaar, voordat u een hypothecaire lening afsluit. Zij kunnen u helpen bij het begrijpen van de risico’s en de juiste beslissingen nemen op basis van uw specifieke situatie.

Hoewel het risico van waardevermindering bestaat, moet dit niet ontmoedigen om een hypothecaire lening af te sluiten. Het is belangrijk om de voor- en nadelen zorgvuldig af te wegen en uw beslissing te baseren op uw financiële doelen en mogelijkheden. Met de juiste planning en begeleiding kan een hypothecaire lening nog steeds een waardevol instrument zijn om uw droomhuis te realiseren.