Hoe de Rentevoet Berekenen: Een Gids voor Financiële Planning

Rentevoet Berekenen: Een Gids voor Financiële Planning

De rentevoet, ook wel bekend als de rentepercentage, speelt een cruciale rol in verschillende financiële transacties en beslissingen. Of u nu een lening afsluit, spaargeld wilt laten groeien of investeringen overweegt, het begrijpen en berekenen van de rentevoet is essentieel voor uw financiële planning. In dit artikel zullen we uitleggen wat de rentevoet is, hoe deze wordt berekend en waarom het belangrijk is om hier rekening mee te houden.

Wat is de Rentevoet?

De rentevoet is het percentage dat wordt toegepast op een bepaald bedrag geld om de kosten van leningen of de opbrengsten van investeringen aan te geven. Het kan worden uitgedrukt als een jaarlijks percentage en wordt vaak gebruikt om de totale kosten of opbrengsten van financiële transacties te bepalen.

Hoe Wordt de Rentevoet Berekend?

De berekening van de rentevoet kan variëren afhankelijk van het type financiële product of transactie. Over het algemeen wordt de rentevoet berekend op basis van het geleende of geïnvesteerde bedrag, de duur van de lening of investering en het overeengekomen jaarlijkse percentage.

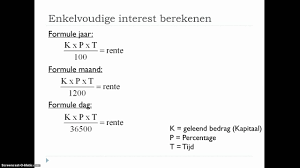

Een veel voorkomende formule voor het berekenen van eenvoudige rente is:

Rente = Hoofdsom x Tarief x Tijd

Waarbij:

- Rente = Het totale bedrag aan rentekosten of -opbrengsten

- Hoofdsom = Het oorspronkelijke geleende of geïnvesteerde bedrag

- Tarief = Het jaarlijkse rentepercentage uitgedrukt als decimaal getal

- Tijd = De duur van de lening of investering in jaren

Waarom Is Rentevoet Belangrijk?

De rentevoet heeft een directe invloed op uw financiële situatie en beslissingen. Een hogere rentevoet kan leiden tot hogere kosten bij leningen en lagere rendementen bij investeringen, terwijl een lagere rente gunstiger kan zijn voor uw financiën. Door de rentevoet te begrijpen en correct te berekenen, kunt u weloverwogen keuzes maken die aansluiten bij uw financiële doelen.

Kortom, het kennen en kunnen berekenen van de rentevoet is essentieel voor effectieve financiële planning en besluitvorming. Of u nu geld leent, spaart of investeert, het begrijpen van dit concept zal u helpen om verstandige financiële keuzes te maken die aansluiten bij uw behoeften en doelstellingen.

15 Veelgestelde Vragen over het Berekenen van Rentevoet: Een Overzicht

- Hoe bereken je de rente per maand?

- Hoeveel afbetalen voor 250000 euro?

- Hoeveel mag variabele rentevoet stijgen?

- Hoe werkt een rentevoet?

- Hoe bereken je aflossing lening?

- Wat kost het om 100.000 euro te lenen?

- Hoe bereken je de rente van een lening?

- Wat is maandelijkse rentevoet?

- Wat is de rentevoet 2023?

- Wat is de rentevoet bij KBC?

- Hoeveel betaal je af voor 100.000 euro?

- Wat is de rentevoet?

- Wat is een vaste rentevoet?

- Hoe staan de rentevoeten vandaag?

- Hoeveel is de rente op een lening?

Hoe bereken je de rente per maand?

Om de rente per maand te berekenen, moet u eerst het jaarlijkse rentepercentage kennen. Vervolgens kunt u dit percentage delen door 12 om het maandelijkse rentepercentage te verkrijgen. Het maandelijkse rentebedrag wordt dan berekend door dit maandelijkse percentage toe te passen op het openstaande saldo van de lening of investering aan het begin van elke maand. Door de rente per maand correct te berekenen, kunt u een nauwkeuriger beeld krijgen van de totale kosten of opbrengsten van uw financiële transacties op korte termijn.

Hoeveel afbetalen voor 250000 euro?

Een veelgestelde vraag bij het berekenen van de rentevoet is: “Hoeveel moet ik afbetalen voor een lening van 250.000 euro?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en het type lening dat wordt afgesloten. Door de rentevoet correct te berekenen en rekening te houden met alle relevante variabelen, kunt u een realistisch beeld krijgen van het maandelijkse aflossingsbedrag dat nodig is om een lening van 250.000 euro terug te betalen binnen een bepaalde periode. Het is belangrijk om deze berekeningen zorgvuldig uit te voeren om uw financiële verplichtingen goed te kunnen plannen en beheren.

Hoeveel mag variabele rentevoet stijgen?

Een veelgestelde vraag met betrekking tot het berekenen van de rentevoet is: “Hoeveel mag de variabele rentevoet stijgen?” Bij variabele rentetarieven kunnen de kosten van leningen fluctueren op basis van marktomstandigheden en economische factoren. Het maximale bedrag waarmee een variabele rentevoet kan stijgen, wordt vaak bepaald door contractuele voorwaarden tussen de kredietverstrekker en de lener. Het is belangrijk voor leners om deze limieten te begrijpen en rekening te houden met mogelijke rentestijgingen bij het plannen van hun financiële verplichtingen.

Hoe werkt een rentevoet?

Een rentevoet werkt als een percentage dat wordt toegepast op een bepaald bedrag geld om de kosten van leningen of de opbrengsten van investeringen aan te geven. Het is essentieel bij het bepalen van de totale kosten of opbrengsten van financiële transacties. De rentevoet kan worden berekend op basis van factoren zoals het geleende of geïnvesteerde bedrag, de duur van de lening of investering en het overeengekomen jaarlijkse percentage. Door de rentevoet te begrijpen en correct te berekenen, kunnen individuen en organisaties weloverwogen financiële beslissingen nemen die passen bij hun specifieke behoeften en doelstellingen.

Hoe bereken je aflossing lening?

Het berekenen van de aflossing van een lening is een veelvoorkomende vraag bij het plannen van financiële verplichtingen. Om de aflossing van een lening te berekenen, moet u rekening houden met factoren zoals het geleende bedrag, de rentevoet en de looptijd van de lening. Door deze gegevens te combineren, kunt u een aflossingsschema opstellen dat aangeeft hoeveel u maandelijks moet betalen om de lening volledig terug te betalen binnen de afgesproken periode. Het begrijpen van het proces om de aflossing van een lening te berekenen is essentieel voor het beheren van uw financiën en het maken van weloverwogen beslissingen over leningen.

Wat kost het om 100.000 euro te lenen?

Een veelgestelde vraag bij het berekenen van de rentevoet is: “Wat kost het om 100.000 euro te lenen?” Het antwoord op deze vraag hangt af van verschillende factoren, waaronder de rentevoet die wordt toegepast, de looptijd van de lening en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Door de rentevoet correct te berekenen en rekening te houden met alle kosten, kunt u een duidelijk beeld krijgen van de totale terugbetalingsverplichtingen bij het lenen van 100.000 euro. Het is belangrijk om deze berekeningen zorgvuldig uit te voeren om een weloverwogen beslissing te nemen over het aangaan van een lening en om financiële verrassingen in de toekomst te voorkomen.

Hoe bereken je de rente van een lening?

Het berekenen van de rente van een lening is een veelvoorkomende vraag bij financiële transacties. Om de rente van een lening te berekenen, moet u rekening houden met enkele belangrijke factoren, zoals het geleende bedrag, de rentevoet en de looptijd van de lening. Door deze gegevens te combineren en de juiste formule toe te passen, kunt u de totale rentekosten voor uw lening bepalen. Het begrijpen van hoe de rente van een lening wordt berekend, stelt u in staat om goed geïnformeerde beslissingen te nemen over uw financiële verplichtingen en helpt u bij het plannen van uw budget op een effectieve manier.

Wat is maandelijkse rentevoet?

De maandelijkse rentevoet verwijst naar het rentepercentage dat maandelijks wordt toegepast op een lening of investering. Dit percentage wordt gebruikt om de kosten of opbrengsten van financiële transacties per maand te berekenen. Het is belangrijk om de maandelijkse rentevoet te begrijpen, omdat het invloed heeft op de totale kosten van een lening of de opbrengsten van een investering over een bepaalde periode. Door rekening te houden met de maandelijkse rentevoet bij het plannen van uw financiën, kunt u een nauwkeuriger beeld krijgen van de totale financiële impact van uw leningen of investeringen op korte en lange termijn.

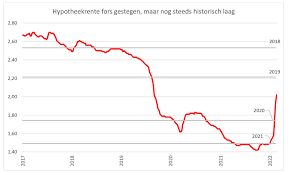

Wat is de rentevoet 2023?

De rentevoet voor 2023 is een veelgestelde vraag die vaak voorkomt bij mensen die geïnteresseerd zijn in financiële planning en besluitvorming voor het komende jaar. Het is belangrijk op te merken dat de rentevoet voor elk jaar kan variëren en afhankelijk is van verschillende factoren, zoals economische omstandigheden, markttrends en beleidsbeslissingen van centrale banken. Het is raadzaam om regelmatig de rentevoetontwikkelingen te volgen en advies in te winnen bij financiële experts om goed geïnformeerde beslissingen te kunnen nemen met betrekking tot leningen, spaarrekeningen of investeringen in het jaar 2023.

Wat is de rentevoet bij KBC?

De rentevoet bij KBC kan variëren afhankelijk van het specifieke financiële product dat u overweegt, zoals een lening, spaarrekening of beleggingsproduct. KBC hanteert verschillende rentetarieven voor verschillende producten en klanten, gebaseerd op factoren zoals marktomstandigheden, risicoprofielen en individuele kredietscores. Het is raadzaam om rechtstreeks contact op te nemen met KBC of hun website te raadplegen voor de meest actuele informatie over rentetarieven en voorwaarden die van toepassing zijn op hun diverse financiële diensten.

Hoeveel betaal je af voor 100.000 euro?

Een veelgestelde vraag met betrekking tot het berekenen van de rentevoet is: “Hoeveel betaal je af voor 100.000 euro?” Dit hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en het type lening dat wordt afgesloten. Door de rentevoet correct te berekenen en rekening te houden met eventuele bijkomende kosten, kunt u een nauwkeurige schatting maken van het totale bedrag dat u uiteindelijk zult terugbetalen voor een lening van 100.000 euro. Het is essentieel om deze berekeningen zorgvuldig uit te voeren om een goed inzicht te krijgen in de financiële verplichtingen die gepaard gaan met het lenen van een dergelijk bedrag.

Wat is de rentevoet?

De rentevoet is een essentieel concept in de wereld van financiën en leningen. Kort gezegd is de rentevoet het percentage dat wordt toegepast op een bepaald bedrag geld om de kosten van leningen of de opbrengsten van investeringen aan te geven. Het wordt vaak uitgedrukt als een jaarlijks percentage en speelt een cruciale rol bij het bepalen van de totale kosten of opbrengsten van financiële transacties. Door het begrijpen van wat de rentevoet inhoudt en hoe deze wordt berekend, kunnen individuen en bedrijven weloverwogen beslissingen nemen over leningen, spaarrekeningen en investeringen om hun financiële doelen te bereiken.

Wat is een vaste rentevoet?

Een vaste rentevoet is een rentepercentage dat gedurende de gehele looptijd van een lening of financieel product ongewijzigd blijft. Dit betekent dat de rentevoet niet wordt beïnvloed door marktschommelingen of economische veranderingen en stabiel blijft gedurende de afgesproken periode. Het voordeel van een vaste rentevoet is dat het u zekerheid biedt over de kosten van uw lening, waardoor u beter kunt budgetteren en financiële risico’s kunt beheersen. Dit maakt het een populaire keuze voor mensen die op zoek zijn naar stabiliteit en voorspelbaarheid in hun financiële verplichtingen.

Hoe staan de rentevoeten vandaag?

De rentevoeten kunnen van dag tot dag variëren en worden beïnvloed door verschillende factoren, zoals economische omstandigheden, markttrends en het beleid van centrale banken. Het is daarom raadzaam om regelmatig de actuele rentevoeten te controleren bij financiële instellingen of online bronnen om een goed beeld te krijgen van de huidige rentestanden. Door op de hoogte te blijven van de rentevoeten kunt u weloverwogen beslissingen nemen over leningen, spaarrekeningen of investeringen in lijn met de actuele marktomstandigheden.

Hoeveel is de rente op een lening?

Een veelgestelde vraag bij het berekenen van de rentevoet op een lening is: “Hoeveel is de rente op een lening?” De rente op een lening wordt bepaald door verschillende factoren, waaronder het geleende bedrag, de duur van de lening en het overeengekomen rentepercentage. Door deze gegevens te combineren en de juiste formule toe te passen, kan de totale rentekosten voor de lening worden berekend. Het begrijpen van hoe rente op een lening wordt berekend, stelt individuen in staat om weloverwogen beslissingen te nemen bij het aangaan van financiële verplichtingen en helpt hen om de totale kosten van de lening te plannen en budgetteren.