Financiële Producten: Een Gids voor Slimme Geldbeslissingen

In de complexe wereld van persoonlijke financiën zijn er talloze financiële producten beschikbaar om aan verschillende behoeften te voldoen. Of u nu op zoek bent naar een manier om uw spaargeld te laten groeien, een lening nodig heeft voor een belangrijke aankoop of uw risico wilt beperken met verzekeringen, het begrijpen van deze producten is essentieel voor het nemen van slimme geldbeslissingen. In dit artikel zullen we enkele veelvoorkomende financiële producten verkennen en hun mogelijke voordelen bespreken.

Spaarrekeningen: Een solide basis voor uw financiën

Een spaarrekening is een eenvoudig en toegankelijk financieel product dat u helpt geld opzij te zetten en rente te verdienen over uw spaargeld. Het is een veilige manier om uw geld te bewaren, omdat het doorgaans gedekt is door depositogarantiesystemen. Spaarrekeningen bieden vaak ook flexibele toegang tot uw geld, waardoor u in geval van nood snel kunt beschikken over uw spaartegoeden.

Beleggingsfondsen: Spreid uw risico en laat uw geld groeien

Beleggingsfondsen zijn collectieve beleggingen waarbij het ingezamelde kapitaal wordt beheerd door professionele fondsbeheerders. Door in te schrijven op een beleggingsfonds kunt u profiteren van de expertise van deze professionals en uw risico spreiden door te investeren in een breed scala aan activa, zoals aandelen, obligaties of vastgoed. Beleggingsfondsen bieden de mogelijkheid om uw geld op de lange termijn te laten groeien, maar het is belangrijk om de risico’s en kosten te begrijpen voordat u investeert.

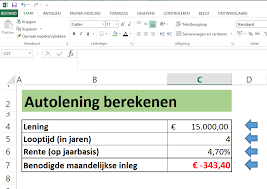

Kredietproducten: Financiering op maat van uw behoeften

Kredietproducten, zoals persoonlijke leningen of hypotheken, bieden de mogelijkheid om grote aankopen te financieren of extra geld vrij te maken wanneer dat nodig is. Met persoonlijke leningen kunt u bijvoorbeeld eenmalige uitgaven financieren, terwijl hypotheken u helpen bij het kopen van een huis. Het is belangrijk om verschillende kredietverstrekkers te vergelijken en de voorwaarden zorgvuldig door te nemen voordat u zich verbindt aan een kredietproduct.

Verzekeringen: Bescherm uzelf tegen onvoorziene gebeurtenissen

Verzekeringen zijn essentieel om uzelf en uw bezittingen te beschermen tegen onvoorziene gebeurtenissen. Of het nu gaat om autoverzekeringen, gezondheidsverzekeringen of levensverzekeringen, deze producten bieden gemoedsrust en financiële bescherming in geval van schade, ziekte of overlijden. Het is belangrijk om verschillende verzekeringsmaatschappijen en polissen te vergelijken om ervoor te zorgen dat u de juiste dekking krijgt tegen een redelijke prijs.

Pensioenproducten: Bouw aan een zekere toekomst

Pensioenproducten, zoals pensioenspaarplannen of individuele pensioenverzekeringen, helpen u om een comfortabele levensstandaard te behouden na uw pensionering. Door regelmatig geld opzij te zetten en te profiteren van belastingvoordelen, kunt u een solide financiële basis leggen voor uw oude dag. Het is raadzaam om vroeg te beginnen met het plannen van uw pensioen en professioneel advies in te winnen om de beste strategie voor uw individuele situatie te bepalen.

Het begrijpen van de verschillende financiële producten die beschikbaar zijn, is van cruciaal belang bij het nemen van verstandige financiële beslissingen. Het is altijd verstandig om professioneel advies in te winnen en verschillende opties grondig te vergelijken voordat u zich committeert aan een specifiek product. Door gebruik te maken van deze producten op een verantwoorde manier, kunt u uw financiële doelen bereiken en uw toekomst veiligstellen.

8 tips voor het kiezen van de juiste financiële producten

- Kies een financiële product dat bij je past

- Vergelijk verschillende financiële producten

- Wees voorzichtig met geld lenen

- Maak gebruik van online tools om financiële producten te vergelijken

- Lees alle documentatie zorgvuldig door voordat u akkoord gaat met eender welk financieel product

- Neem contact op met deskundigen als u twijfelt over eender welk financieel product

- Zorg ervoor dat uw investeringen passief blijven

- Blijf op de ho

Kies een financiële product dat bij je past

Kies een financieel product dat bij je past: Een verstandige stap naar financiële gemoedsrust

Wanneer het gaat om het kiezen van financiële producten, is het van cruciaal belang om er een te vinden die past bij jouw unieke behoeften en doelen. Of je nu op zoek bent naar een spaarrekening, beleggingsfonds, lening of verzekering, het maken van de juiste keuze kan een groot verschil maken in jouw financiële welzijn op de lange termijn.

Het selecteren van het juiste financiële product begint met een grondige evaluatie van jouw persoonlijke situatie. Stel jezelf enkele belangrijke vragen: Wat zijn mijn financiële doelen? Wat is mijn risicotolerantie? Hoeveel kapitaal kan ik investeren of uitgeven? Door deze vragen te beantwoorden, kun je beter begrijpen welk type product het beste bij jou past.

Een ander belangrijk aspect om te overwegen is de reputatie en betrouwbaarheid van de aanbieder. Doe grondig onderzoek naar verschillende financiële instellingen en vergelijk hun aanbod voordat je een beslissing neemt. Lees beoordelingen en getuigenissen van andere klanten om inzicht te krijgen in hun ervaringen met de betreffende aanbieder.

Daarnaast is het essentieel om de voorwaarden en kosten van het product zorgvuldig door te nemen voordat je akkoord gaat. Begrijp de rentetarieven, vergoedingen, looptijden en eventuele beperkingen. Zorg ervoor dat je volledig op de hoogte bent van alle aspecten van het product, zodat er geen verrassingen zijn in de toekomst.

Een financieel product kiezen dat bij je past, is een belangrijke stap naar financiële gemoedsrust. Het stelt je in staat om jouw financiële doelen te bereiken en biedt bescherming tegen onvoorziene omstandigheden. Neem de tijd om grondig onderzoek te doen, vergelijk verschillende opties en raadpleeg indien nodig een financieel adviseur om jouw keuze te verfijnen.

Onthoud dat het kiezen van het juiste financiële product een persoonlijke beslissing is die moet worden afgestemd op jouw individuele behoeften en doelen. Door deze stap zorgvuldig te nemen, kun je met vertrouwen vooruit kijken naar een stabiele en gezonde financiële toekomst.

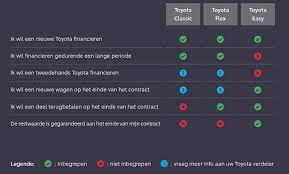

Vergelijk verschillende financiële producten

Vergelijk verschillende financiële producten: Maak verstandige keuzes voor uw geld

Wanneer het gaat om het nemen van financiële beslissingen, is het vergelijken van verschillende financiële producten een cruciale stap om ervoor te zorgen dat u de beste keuze maakt voor uw geld. Of u nu op zoek bent naar een spaarrekening, beleggingsfondsen, kredietproducten of verzekeringen, het vergelijken van opties kan u helpen om de meest voordelige en geschikte producten te vinden die passen bij uw behoeften.

Het vergelijken van financiële producten biedt verschillende voordelen. Allereerst stelt het u in staat om de rentevoeten, kosten en voorwaarden van verschillende aanbieders te vergelijken. Door dit te doen, kunt u een beter inzicht krijgen in wat elk product precies inhoudt en hoe het zich verhoudt tot andere opties op de markt.

Bovendien kan het vergelijken van financiële producten u helpen om geld te besparen. Door de tarieven en kosten van verschillende aanbieders naast elkaar te leggen, kunt u identificeren welke optie de meest gunstige voorwaarden biedt en mogelijk lagere kosten heeft. Dit kan resulteren in aanzienlijke besparingen op lange termijn.

Echter, bij het vergelijken van financiële producten is het belangrijk om niet alleen naar de prijs te kijken. Het is ook essentieel om rekening te houden met andere factoren zoals de reputatie en betrouwbaarheid van de aanbieder, de klantenservice en eventuele extra voordelen of functies die het product biedt. Het is belangrijk om een holistische benadering te hanteren bij het vergelijken van financiële producten, zodat u een weloverwogen beslissing kunt nemen.

Gelukkig zijn er tegenwoordig verschillende online vergelijkingswebsites en platforms beschikbaar die u kunnen helpen bij het vergelijken van financiële producten. Deze tools stellen u in staat om snel en gemakkelijk verschillende opties te vergelijken op basis van uw specifieke behoeften en voorkeuren.

Kortom, het vergelijken van verschillende financiële producten is een verstandige stap om te nemen voordat u zich committeert aan een specifiek product. Door tarieven, kosten, voorwaarden en andere relevante factoren te vergelijken, kunt u de beste keuze maken voor uw geld en uw financiële doelen bereiken. Neem de tijd om uw opties zorgvuldig te onderzoeken en maak weloverwogen beslissingen die passen bij uw individuele behoeften en doelen.

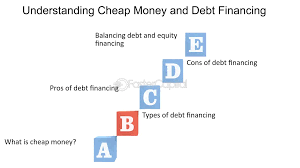

Wees voorzichtig met geld lenen

Wees voorzichtig met geld lenen: Bescherm uw financiële toekomst

Geld lenen kan soms noodzakelijk zijn om belangrijke aankopen te doen of onverwachte uitgaven te dekken. Het kan u helpen om uw doelen te bereiken en flexibiliteit te bieden in moeilijke tijden. Echter, het is van cruciaal belang om voorzichtig te zijn bij het aangaan van leningen en de mogelijke gevolgen ervan te begrijpen.

Ten eerste is het belangrijk om alleen geld te lenen als u het echt nodig heeft en als u zeker weet dat u de aflossingen kunt dragen. Het kan verleidelijk zijn om meer te lenen dan nodig is, maar dit kan leiden tot financiële problemen op lange termijn. Stel uzelf altijd de vraag of de lening essentieel is en of u zich het kunt veroorloven om regelmatige aflossingen te doen.

Daarnaast is het belangrijk om verschillende kredietverstrekkers en hun voorwaarden grondig te vergelijken voordat u een beslissing neemt. Let op rentetarieven, looptijden, verborgen kosten en andere voorwaarden die van invloed kunnen zijn op uw totale schuld. Door verschillende opties zorgvuldig af te wegen, kunt u de beste deal vinden die past bij uw behoeften en financiële situatie.

Een ander aspect waarop u moet letten, is het beheer van uw kredietwaardigheid. Een goede kredietgeschiedenis is essentieel bij het verkrijgen van gunstige leningsvoorwaarden. Zorg ervoor dat u uw leningen op tijd afbetaalt en vermijd het hebben van te veel openstaande schulden. Dit zal u helpen om uw kredietwaardigheid te behouden en toekomstige leningen gemakkelijker te verkrijgen.

Tot slot is het belangrijk om bewust te zijn van de mogelijke valkuilen van lenen, zoals het creëren van een schuldenspiraal. Als u meerdere leningen heeft, kunnen de maandelijkse aflossingen snel oplopen en uw financiële stabiliteit in gevaar brengen. Probeer altijd uw uitgaven onder controle te houden en een realistisch budget op te stellen dat rekening houdt met uw leningsverplichtingen.

Kortom, wees voorzichtig met geld lenen en bescherm uw financiële toekomst. Leen alleen wat nodig is, vergelijk verschillende kredietverstrekkers zorgvuldig, beheer uw kredietwaardigheid en vermijd het aangaan van onnodige schulden. Door verantwoordelijk om te gaan met leningen kunt u financiële stabiliteit bereiken en uzelf beschermen tegen onnodige stress en problemen in de toekomst.

Maak gebruik van online tools om financiële producten te vergelijken: Bespaar tijd en geld

In de moderne wereld van financiën is het vinden van het juiste financiële product dat past bij uw behoeften en budget essentieel. Of u nu op zoek bent naar een lening, een verzekering of een spaarrekening, het vergelijken van verschillende aanbieders kan u helpen de beste deal te vinden. Gelukkig zijn er tegenwoordig online tools beschikbaar die dit proces veel gemakkelijker maken. Door gebruik te maken van deze tools kunt u niet alleen tijd besparen, maar ook geld besparen.

Een van de belangrijkste voordelen van online vergelijkingshulpmiddelen is dat ze u in staat stellen om snel en eenvoudig verschillende financiële producten naast elkaar te leggen. U kunt de belangrijkste kenmerken, voorwaarden en tarieven vergelijken zonder dat u verschillende websites hoeft te bezoeken of tientallen telefoontjes hoeft te plegen naar verschillende aanbieders. Dit stelt u in staat om een weloverwogen beslissing te nemen op basis van objectieve informatie.

Bovendien bieden online vergelijkingshulpmiddelen vaak exclusieve deals en kortingen die mogelijk niet beschikbaar zijn als u rechtstreeks bij een aanbieder zou gaan. Door gebruik te maken van deze tools kunt u dus profiteren van speciale aanbiedingen die uw financiële situatie ten goede kunnen komen.

Het gebruik van online tools om financiële producten te vergelijken is ook ideaal voor mensen die nieuw zijn op dit gebied of weinig ervaring hebben met financiën. Deze tools bieden vaak nuttige informatie en tips om u te helpen de verschillende producten beter te begrijpen en de juiste keuze te maken op basis van uw individuele behoeften.

Het is belangrijk op te merken dat, hoewel online vergelijkingshulpmiddelen een waardevol hulpmiddel zijn, het altijd verstandig is om ook zelf onderzoek te doen en professioneel advies in te winnen indien nodig. Het begrijpen van de voorwaarden, kosten en risico’s van een financieel product is essentieel voordat u zich ergens aan bindt.

Kortom, het gebruik van online tools om financiële producten te vergelijken kan u helpen tijd en geld te besparen. Of u nu op zoek bent naar een lening, een verzekering of een spaarrekening, deze tools stellen u in staat om snel en gemakkelijk de beste deal te vinden die past bij uw individuele behoeften. Vergeet echter niet om altijd grondig onderzoek te doen en professioneel advies in te winnen voordat u zich verbindt aan een specifiek product.

Lees alle documentatie zorgvuldig door voordat u akkoord gaat met eender welk financieel product

Het nemen van financiële beslissingen is een belangrijk onderdeel van ons leven. Of het nu gaat om het afsluiten van een lening, het openen van een spaarrekening of het investeren in beleggingsfondsen, het is essentieel om alle documentatie zorgvuldig door te lezen voordat u akkoord gaat met eender welk financieel product.

Waarom is dit zo belangrijk? Het lezen van de documentatie geeft u inzicht in de voorwaarden, kosten, risico’s en andere belangrijke aspecten van het product. Het stelt u in staat om een weloverwogen beslissing te nemen en eventuele valkuilen of verborgen kosten te identificeren.

Door de documentatie te lezen kunt u ook beter begrijpen wat er van u wordt verwacht als klant. U kunt de verplichtingen en verantwoordelijkheden die gepaard gaan met het product beter begrijpen. Dit helpt u om realistische verwachtingen te hebben en eventuele verrassingen in de toekomst te voorkomen.

Daarnaast kan het lezen van de documentatie u helpen bij het vergelijken van verschillende aanbieders en producten. Door verschillende opties grondig te bestuderen, kunt u de beste keuze maken die past bij uw behoeften en doelen. U kunt ook letten op eventuele verschillen in kosten, rentetarieven of andere voorwaarden die invloed kunnen hebben op uw financiële situatie.

Het kan verleidelijk zijn om de documentatie over te slaan en snel akkoord te gaan met een financieel product. Echter, het nemen van de tijd om alles zorgvuldig door te lezen is een belangrijke stap om uw financiële welzijn te beschermen. Het stelt u in staat om geïnformeerde beslissingen te nemen en eventuele verrassingen of teleurstellingen te voorkomen.

Dus onthoud, voordat u instemt met eender welk financieel product, neem de tijd om alle documentatie zorgvuldig door te lezen. Het is een kleine investering in tijd die grote voordelen kan opleveren voor uw financiële toekomst.

Het nemen van beslissingen over financiële producten kan soms overweldigend zijn. Met zoveel opties en complexe voorwaarden is het begrijpelijk dat u twijfels kunt hebben. Gelukkig hoeft u dit niet alleen te doen. Een verstandige stap is om contact op te nemen met deskundigen als u vragen heeft of advies nodig heeft bij het kiezen van een financieel product.

Deskundigen, zoals financieel adviseurs, kunnen u helpen bij het navigeren door de verschillende mogelijkheden en u voorzien van waardevol inzicht. Ze hebben de kennis en ervaring om uw persoonlijke situatie te analyseren en aanbevelingen te doen die aansluiten bij uw specifieke behoeften en doelen.

Of u nu overweegt om een lening af te sluiten, een beleggingsportefeuille op te bouwen of een verzekering af te sluiten, deskundig advies kan u helpen om weloverwogen beslissingen te nemen. Financiële professionals kunnen de complexiteit van verschillende producten ontrafelen, zodat u beter kunt begrijpen welke optie het beste bij uw situatie past.

Daarnaast kunnen deskundigen ook helpen bij het evalueren van de risico’s en kosten die gepaard gaan met bepaalde financiële producten. Ze kunnen u informeren over mogelijke valkuilen, verborgen kosten of andere belangrijke aspecten waar u misschien niet aan denkt.

Het is belangrijk om te onthouden dat het inschakelen van deskundigen niet betekent dat u de controle uit handen geeft. Het betekent juist dat u gebruik maakt van hun expertise om weloverwogen beslissingen te nemen. Uiteindelijk blijft u degene die de knoop doorhakt, maar met de hulp van deskundigen kunt u met meer vertrouwen en gemoedsrust handelen.

Dus, als u twijfelt over eender welk financieel product, aarzel dan niet om contact op te nemen met deskundigen. Ze staan klaar om uw vragen te beantwoorden, advies te geven en u te begeleiden naar de beste keuze voor uw financiële situatie. Door gebruik te maken van hun kennis en ervaring kunt u uw financiële doelen bereiken en uw toekomst veiligstellen.

Zorg ervoor dat uw investeringen passief blijven

Zorg ervoor dat uw investeringen passief blijven: Een slimme benadering van financiële producten

Bij het nemen van investeringsbeslissingen is er een belangrijke tip die vaak over het hoofd wordt gezien: zorg ervoor dat uw investeringen passief blijven. Wat betekent dit precies? Het betekent dat u kiest voor financiële producten die weinig actief beheer vereisen en zich richten op langetermijngroei.

Waarom is het belangrijk om uw investeringen passief te houden? Ten eerste, actief beheerde beleggingsfondsen en andere complexe financiële producten brengen vaak hogere kosten met zich mee. Deze kosten kunnen uw rendement aanzienlijk verminderen op de lange termijn. Door te kiezen voor passieve beleggingsstrategieën, zoals indexfondsen of ETF’s (Exchange Traded Funds), kunt u profiteren van lagere kosten en een grotere kans op stabiele rendementen.

Ten tweede, actief beheerde investeringen vereisen vaak veel tijd en expertise om effectief te zijn. Het vergt voortdurende monitoring, onderzoek en handelsactiviteiten om de markt te verslaan. Voor de meeste mensen is dit geen realistische optie, vooral als ze niet beschikken over de nodige kennis en ervaring in de financiële wereld. Door te kiezen voor passieve strategieën kunt u profiteren van de bredere markttrends zonder constant bezig te zijn met het bijhouden van individuele aandelen of fondsen.

Ten slotte biedt het passief houden van uw investeringen meer gemoedsrust. De financiële markten zijn vaak volatiel en het voorspellen van de toekomstige prestaties van individuele effecten is erg moeilijk, zo niet onmogelijk. Door te kiezen voor een gediversifieerde portefeuille van passieve beleggingen, kunt u uw risico spreiden en bent u minder afhankelijk van de ups en downs van individuele aandelen of sectoren.

Het is belangrijk om te benadrukken dat het passief houden van uw investeringen niet betekent dat u helemaal geen aandacht hoeft te besteden aan uw portefeuille. Het vereist nog steeds regelmatige evaluatie en eventuele herallocatie op basis van uw langetermijndoelen en risicotolerantie. Het betekent echter dat u zich kunt concentreren op strategische beslissingen in plaats van te proberen de markt te timen of individuele effecten te selecteren.

Kortom, zorg ervoor dat uw investeringen passief blijven is een slimme benadering bij het selecteren van financiële producten. Het biedt lagere kosten, minder stress en een grotere kans op stabiele rendementen op de lange termijn. Neem de tijd om verschillende passieve beleggingsmogelijkheden te onderzoeken en raadpleeg indien nodig een financieel adviseur om de beste strategie voor uw individuele situatie te bepalen.

Blijf op de ho

Blijf op de hoogte van financiële producten: Een essentiële tip voor financieel succes

In een wereld die voortdurend in beweging is, is het cruciaal om op de hoogte te blijven van ontwikkelingen en veranderingen in de wereld van financiële producten. Of u nu een ervaren belegger bent of net begint met uw persoonlijke financiën, het bijhouden van nieuwe producten en trends kan u helpen om weloverwogen beslissingen te nemen en uw financieel succes te vergroten.

Financiële producten evolueren voortdurend in reactie op veranderende marktomstandigheden en nieuwe regelgeving. Het is belangrijk om te begrijpen hoe deze veranderingen uw bestaande investeringen en financiële plannen kunnen beïnvloeden, maar ook welke nieuwe mogelijkheden zich voordoen. Door op de hoogte te blijven, kunt u profiteren van innovatieve producten die beter aansluiten bij uw behoeften en doelen.

Eén manier om op de hoogte te blijven is door regelmatig nieuwsberichten, artikelen en blogs over financiën te lezen. Er zijn talloze bronnen beschikbaar die up-to-date informatie bieden over nieuwe productlanceringen, wijzigingen in wet- en regelgeving, markttrends en meer. Het volgen van gerenommeerde financiële websites, het lezen van vakliteratuur of het inschrijven op nieuwsbrieven kunnen u helpen om altijd goed geïnformeerd te zijn.

Daarnaast is het ook waardevol om contact te onderhouden met professionals in de financiële sector. Financieel adviseurs, bankmedewerkers en beleggingsspecialisten kunnen waardevolle inzichten en advies bieden over nieuwe producten en strategieën. Ze kunnen u helpen om uw financiële doelen te herzien, uw portefeuille aan te passen aan veranderende marktomstandigheden en u informeren over kansen die zich voordoen.

Het bijhouden van financiële producten is niet alleen belangrijk voor beleggers, maar ook voor mensen die op zoek zijn naar leningen, verzekeringen of andere financiële diensten. Door op de hoogte te blijven van nieuwe producten en tarieven kunt u mogelijk betere deals vinden die passen bij uw behoeften en budget.

Kortom, het bijhouden van financiële producten is een essentiële tip voor iedereen die zijn financiële succes wil vergroten. Door op de hoogte te blijven van nieuwe ontwikkelingen en trends, kunt u beter geïnformeerde beslissingen nemen en profiteren van de beste kansen die de markt te bieden heeft. Neem de tijd om regelmatig informatiebronnen te raadplegen, advies in te winnen bij professionals en uw financiële plannen aan te passen aan veranderingen in de markt. Op deze manier kunt u uw financiën effectief beheren en streven naar een solide toekomst.