Hoe en Waarom 5000 Euro Lenen: Financiële Opties en Overwegingen

5000 Euro Lenen: Een Financiële Oplossing Op Maat

Heeft u behoefte aan extra financiële ruimte en overweegt u om 5000 euro te lenen? Of het nu gaat om onverwachte uitgaven, een renovatieproject of het consolideren van bestaande schulden, het lenen van 5000 euro kan een verstandige keuze zijn om uw financiële doelen te realiseren.

Waarom 5000 Euro Lenen?

Het lenen van 5000 euro kan verschillende voordelen bieden, afhankelijk van uw persoonlijke situatie. Met dit bedrag kunt u bijvoorbeeld:

- Onvoorziene kosten dekken, zoals medische rekeningen of autoreparaties

- Een langverwachte aankoop doen, zoals een nieuwe laptop of huishoudelijke apparaten

- Uw woning verbeteren door kleine renovaties uit te voeren

- Bestaande schulden consolideren en uw financiële last verlichten

Wat Zijn De Opties Om 5000 Euro Te Lenen?

Voor het lenen van 5000 euro zijn er verschillende opties beschikbaar, waaronder:

- Persoonlijke Lening: Een persoonlijke lening stelt u in staat om een vast bedrag te lenen dat u in termijnen terugbetaalt tegen een vooraf bepaalde rentevoet.

- Doorlopend Krediet: Met een doorlopend krediet heeft u de flexibiliteit om tot een bepaald limietbedrag geld op te nemen en terug te betalen wanneer u dat wilt.

- Zakelijke Lening: Voor ondernemers kan een zakelijke lening van 5000 euro helpen bij investeringen in hun bedrijf of project.

Hoe Kiest U De Juiste Lening?

Het kiezen van de juiste leenvorm voor 5000 euro hangt af van verschillende factoren, waaronder uw financiële situatie, terugbetalingscapaciteit en doelstellingen. Het is raadzaam om advies in te winnen bij een financieel adviseur of kredietverstrekker om de meest geschikte optie te vinden die aansluit bij uw behoeften.

Kortom, het lenen van 5000 euro kan een effectieve manier zijn om uw financiële doelen te verwezenlijken en onvoorziene kosten op te vangen. Zorg ervoor dat u zich goed informeert over de verschillende leenvormen en voorwaarden voordat u een beslissing neemt. Op die manier kunt u met vertrouwen genieten van de voordelen die deze financieringsmogelijkheid met zich meebrengt.

7 Belangrijke Tips voor het Lenen van 5000 Euro

- Vergelijk leningen van verschillende aanbieders om de beste voorwaarden te vinden.

- Let op de rentevoet en bijkomende kosten bij het afsluiten van een lening.

- Bereken nauwkeurig hoeveel je maandelijks kunt aflossen om financiële problemen te voorkomen.

- Leen alleen wat je echt nodig hebt en vermijd overbodige extra’s.

- Controleer de looptijd van de lening en kies een termijn die bij jouw financiële situatie past.

- Wees alert op eventuele verplichte verzekeringen die gekoppeld zijn aan de lening.

- Zorg ervoor dat je goed geïnformeerd bent over alle voorwaarden voordat je een lening afsluit.

Vergelijk leningen van verschillende aanbieders om de beste voorwaarden te vinden.

Een waardevolle tip bij het lenen van 5000 euro is om leningen van verschillende aanbieders te vergelijken om de beste voorwaarden te vinden. Door verschillende leningsopties te onderzoeken en te vergelijken, kunt u inzicht krijgen in de rentetarieven, terugbetalingsvoorwaarden en andere belangrijke aspecten die van invloed zijn op uw lening. Op deze manier kunt u een weloverwogen beslissing nemen en de lening kiezen die het best past bij uw financiële behoeften en situatie. Het vergelijken van leningen kan u helpen om kosten te besparen en ervoor te zorgen dat u een lening afsluit die gunstige voorwaarden biedt voor uw specifieke situatie.

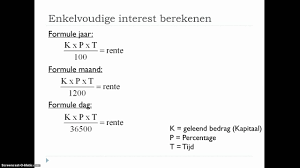

Let op de rentevoet en bijkomende kosten bij het afsluiten van een lening.

Bij het afsluiten van een lening van 5000 euro is het essentieel om aandacht te besteden aan de rentevoet en eventuele bijkomende kosten. De rentevoet bepaalt hoeveel u uiteindelijk zult terugbetalen bovenop het geleende bedrag, dus het is belangrijk om een lening te kiezen met een gunstige rentevoet die past bij uw financiële situatie. Daarnaast kunnen bijkomende kosten, zoals administratiekosten of verzekeringen, de totale kosten van de lening beïnvloeden. Door goed op de hoogte te zijn van zowel de rentevoet als eventuele extra kosten, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u niet voor verrassingen komt te staan tijdens de looptijd van de lening.

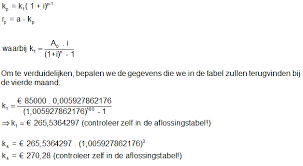

Bereken nauwkeurig hoeveel je maandelijks kunt aflossen om financiële problemen te voorkomen.

Een essentiële tip bij het overwegen van het lenen van 5000 euro is om nauwkeurig te berekenen hoeveel u maandelijks kunt aflossen. Door realistisch te bepalen welk bedrag u comfortabel kunt terugbetalen, voorkomt u financiële problemen op de lange termijn. Het is belangrijk om een aflossingsplan op te stellen dat aansluit bij uw financiële mogelijkheden en om rekening te houden met eventuele onvoorziene uitgaven. Door verantwoordelijk te plannen en uw aflossingen zorgvuldig te budgetteren, kunt u met vertrouwen genieten van de voordelen van een lening van 5000 euro en uw financiële stabiliteit behouden.

Leen alleen wat je echt nodig hebt en vermijd overbodige extra’s.

Het is verstandig om alleen te lenen wat je echt nodig hebt en overbodige extra’s te vermijden wanneer je 5000 euro leent. Door je te beperken tot het benodigde bedrag, kun je onnodige financiële lasten en rentekosten voorkomen. Het is belangrijk om een weloverwogen beslissing te nemen en je af te vragen of de extra’s echt noodzakelijk zijn voor het bereiken van je doelen. Op die manier kun je verantwoord lenen en ervoor zorgen dat de lening past binnen je financiële mogelijkheden op lange termijn.

Controleer de looptijd van de lening en kies een termijn die bij jouw financiële situatie past.

Het is essentieel om de looptijd van de lening te controleren en een termijn te kiezen die aansluit bij jouw financiële situatie wanneer je overweegt om 5000 euro te lenen. Door een realistische terugbetalingstermijn te selecteren, kun je ervoor zorgen dat de maandelijkse aflossingen haalbaar zijn en niet leiden tot financiële druk op de lange termijn. Het is verstandig om zorgvuldig te overwegen hoe lang je nodig hebt om het geleende bedrag terug te betalen en een termijn te kiezen die comfortabel aanvoelt binnen jouw budget en financiële doelen.

Wees alert op eventuele verplichte verzekeringen die gekoppeld zijn aan de lening.

Bij het lenen van 5000 euro is het belangrijk om alert te zijn op eventuele verplichte verzekeringen die gekoppeld zijn aan de lening. Sommige kredietverstrekkers kunnen vereisen dat u bepaalde verzekeringen afsluit, zoals een overlijdensrisicoverzekering of een arbeidsongeschiktheidsverzekering, om de lening te beschermen. Het is essentieel om de voorwaarden en kosten van deze verplichte verzekeringen grondig te begrijpen voordat u akkoord gaat met de lening, zodat u volledig op de hoogte bent van alle financiële verplichtingen die gepaard gaan met het lenen van 5000 euro.

Zorg ervoor dat je goed geïnformeerd bent over alle voorwaarden voordat je een lening afsluit.

Het is van essentieel belang om goed geïnformeerd te zijn over alle voorwaarden voordat u een lening van 5000 euro afsluit. Door een grondig inzicht te hebben in de rentevoeten, terugbetalingsplannen en eventuele bijkomende kosten, kunt u weloverwogen beslissingen nemen en onaangename verrassingen vermijden. Neem de tijd om de kleine lettertjes te lezen en eventuele vragen te stellen aan de kredietverstrekker om ervoor te zorgen dat de lening aansluit bij uw financiële behoeften en mogelijkheden op lange termijn.