Alles Wat U Moet Weten Over Rente op Hypothecaire Leningen

Rente op Hypothecaire Leningen: Een Cruciaal Aspect van Uw Financiële Beslissing

Als u overweegt om een huis te kopen en een hypothecaire lening af te sluiten, is het begrijpen van de rente essentieel voor het nemen van een weloverwogen beslissing. De rente op uw hypothecaire lening bepaalt immers hoeveel u uiteindelijk zult betalen voor de financiering van uw woning. Hier is alles wat u moet weten over rente op hypothecaire leningen:

Wat is Rente op een Hypothecaire Lening?

Rente is de vergoeding die u betaalt aan de geldverstrekker voor het gebruik van het geleende geld. Bij een hypothecaire lening wordt de rente berekend als een percentage van het geleende bedrag en kan vast of variabel zijn.

Vaste versus Variabele Rente

Met een vaste rente blijft uw rentetarief gedurende de hele looptijd van de lening hetzelfde, wat betekent dat uw maandelijkse aflossingen consistent zullen zijn. Aan de andere kant kan een variabele rente fluctueren op basis van marktomstandigheden, waardoor uw maandelijkse betalingen kunnen stijgen of dalen.

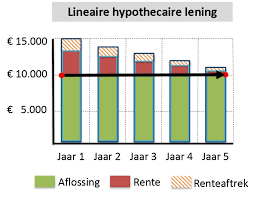

Invloed van Rente op Totale Kosten

De hoogte van de rente heeft een aanzienlijke invloed op de totale kosten van uw lening. Een hogere rente betekent dat u meer zult betalen over de looptijd van de lening, terwijl een lagere rente kan resulteren in lagere totale kosten.

Onderhandelen over Rente

Het is mogelijk om te onderhandelen over de rentevoet bij het afsluiten van een hypothecaire lening. Het hebben van een goed kredietprofiel en voldoende eigen middelen kan u helpen om gunstigere rentevoorwaarden te verkrijgen.

Besluit

Rente is een cruciaal aspect bij het afsluiten van een hypothecaire lening en kan aanzienlijke gevolgen hebben voor uw financiën op lange termijn. Het is belangrijk om goed geïnformeerd te zijn over rentetarieven en opties, zodat u de beste beslissing kunt nemen die past bij uw financiële doelen en situatie.

Veelgestelde Vragen over de Rentevoet van Hypothecaire Leningen in België

- Wat is de huidige rente op hypothecaire leningen?

- Hoe wordt de rente op een hypothecaire lening berekend?

- Wat is het verschil tussen een vaste en variabele rente op een hypothecaire lening?

- Kan ik de rente op mijn bestaande hypothecaire lening heronderhandelen?

- Hoe kan ik mijn kredietprofiel verbeteren om een lagere rente te krijgen?

- Zijn er extra kosten verbonden aan het wijzigen van de rentevoet van mijn hypothecaire lening?

- Wat gebeurt er met mijn maandelijkse aflossingen als de rentetarieven stijgen/dalen tijdens de looptijd van mijn lening?

- Welke invloed heeft een hogere of lagere rentevoet op de totale kosten van mijn hypothecaire lening?

Wat is de huidige rente op hypothecaire leningen?

Een veelgestelde vraag is: “Wat is de huidige rente op hypothecaire leningen?” De rente op hypothecaire leningen kan variëren afhankelijk van verschillende factoren, waaronder marktomstandigheden, het type lening en uw eigen financiële profiel. Het is belangrijk om te weten dat de rentevoeten regelmatig kunnen veranderen en dat het raadzaam is om bij geldverstrekkers en financiële instellingen actuele informatie op te vragen over de huidige rentetarieven voor hypothecaire leningen. Het vergelijken van rentevoeten en voorwaarden kan u helpen om een weloverwogen beslissing te nemen bij het afsluiten van een hypothecaire lening die past bij uw financiële behoeften en doelen.

Hoe wordt de rente op een hypothecaire lening berekend?

De rente op een hypothecaire lening wordt berekend op basis van verschillende factoren, waaronder de marktrente op het moment van afsluiten, de looptijd van de lening, het type rente (vast of variabel), uw kredietwaardigheid en de hoogte van het geleende bedrag. Geldverstrekkers gebruiken deze informatie om een rentetarief vast te stellen dat zowel voor u als voor henzelf acceptabel is. Over het algemeen geldt dat hoe lager het risico voor de geldverstrekker, bijvoorbeeld door een hogere kredietwaardigheid of meer eigen inbreng, hoe gunstiger de rentevoet zal zijn. Het is belangrijk om goed geïnformeerd te zijn over hoe de rente op uw hypothecaire lening wordt berekend, zodat u een weloverwogen beslissing kunt nemen bij het afsluiten van uw lening.

Wat is het verschil tussen een vaste en variabele rente op een hypothecaire lening?

Het verschil tussen een vaste en variabele rente op een hypothecaire lening ligt in de manier waarop de rente wordt toegepast gedurende de looptijd van de lening. Bij een vaste rente blijft het rentepercentage ongewijzigd gedurende de volledige looptijd van de lening, waardoor u consistentie heeft in uw maandelijkse aflossingen. Aan de andere kant kan een variabele rente fluctueren op basis van marktomstandigheden, wat betekent dat uw maandelijkse betalingen kunnen stijgen of dalen afhankelijk van hoe de rentevoet evolueert. Het kiezen tussen een vaste en variabele rente hangt af van uw persoonlijke financiële situatie, risicobereidheid en verwachtingen omtrent toekomstige renteschommelingen. Het is belangrijk om zorgvuldig te overwegen welk type rente het beste aansluit bij uw behoeften en doelen bij het afsluiten van een hypothecaire lening.

Kan ik de rente op mijn bestaande hypothecaire lening heronderhandelen?

Het heronderhandelen van de rente op een bestaande hypothecaire lening is een veelgestelde vraag onder huiseigenaars. In principe is het mogelijk om de rente op uw huidige hypothecaire lening te herzien, maar dit hangt af van verschillende factoren, zoals uw kredietwaardigheid, de marktomstandigheden en de voorwaarden van uw leningsovereenkomst. Het kan lonend zijn om met uw geldverstrekker te praten en te onderhandelen over een eventuele renteherziening, vooral als u gelooft dat u in aanmerking komt voor gunstigere voorwaarden op basis van bijvoorbeeld een verbeterde kredietscore of veranderde marktomstandigheden. Het is raadzaam om professioneel advies in te winnen voordat u besluit om de rente op uw bestaande hypothecaire lening te heronderhandelen.

Hoe kan ik mijn kredietprofiel verbeteren om een lagere rente te krijgen?

Een veelgestelde vraag met betrekking tot het verkrijgen van een lagere rente op een hypothecaire lening is: “Hoe kan ik mijn kredietprofiel verbeteren om een lagere rente te krijgen?” Om uw kredietprofiel te verbeteren en in aanmerking te komen voor gunstigere rentevoorwaarden, zijn er verschillende stappen die u kunt nemen. Allereerst is het essentieel om uw kredietgeschiedenis nauwlettend te volgen en ervoor te zorgen dat alle betalingen op tijd worden voldaan. Het minimaliseren van schulden en het vermijden van nieuwe schulden kunnen ook bijdragen aan een positiever kredietprofiel. Daarnaast kan het verhogen van uw spaartegoeden en eigen middelen helpen om vertrouwen te wekken bij geldverstrekkers en mogelijk leiden tot een lagere rente op uw hypothecaire lening. Het raadplegen van een financieel adviseur kan u verder begeleiden bij het verbeteren van uw kredietprofiel en het verkrijgen van gunstige financieringsvoorwaarden.

Zijn er extra kosten verbonden aan het wijzigen van de rentevoet van mijn hypothecaire lening?

Ja, er kunnen extra kosten verbonden zijn aan het wijzigen van de rentevoet van uw hypothecaire lening. Wanneer u besluit om de rentevoet van uw lening aan te passen, kan de geldverstrekker administratieve kosten in rekening brengen voor het verwerken van deze wijziging. Daarnaast kunnen er ook kosten verbonden zijn aan het afkopen van de oude lening en het afsluiten van een nieuwe lening met een gewijzigde rentevoet. Het is daarom belangrijk om goed geïnformeerd te zijn over eventuele bijkomende kosten voordat u besluit om de rentevoet van uw hypothecaire lening te wijzigen.

Wat gebeurt er met mijn maandelijkse aflossingen als de rentetarieven stijgen/dalen tijdens de looptijd van mijn lening?

Wanneer de rentetarieven stijgen of dalen tijdens de looptijd van uw hypothecaire lening, heeft dit directe invloed op uw maandelijkse aflossingen. Als de rentetarieven stijgen, zullen uw maandelijkse betalingen waarschijnlijk toenemen, aangezien u meer rente zult moeten betalen over het geleende bedrag. In het geval van dalende rentetarieven, kunnen uw maandelijkse aflossingen lager worden, wat kan resulteren in besparingen op de lange termijn. Het is belangrijk om rekening te houden met deze mogelijke veranderingen bij het plannen van uw financiën en het afsluiten van een hypothecaire lening.

Welke invloed heeft een hogere of lagere rentevoet op de totale kosten van mijn hypothecaire lening?

Een veelgestelde vraag over hypothecaire leningen is: “Welke invloed heeft een hogere of lagere rentevoet op de totale kosten van mijn hypothecaire lening?” De rentevoet speelt een cruciale rol bij het bepalen van de totale kosten van uw hypothecaire lening. Een hogere rentevoet zal resulteren in hogere maandelijkse aflossingen en uiteindelijk in een grotere totale terug te betalen bedrag over de looptijd van de lening. Aan de andere kant kan een lagere rentevoet leiden tot lagere maandelijkse betalingen en dus tot minder totale kosten voor uw hypothecaire lening. Het is daarom belangrijk om te begrijpen hoe de rentevoet uw financiële verplichtingen op lange termijn kan beïnvloeden bij het afsluiten van een hypothecaire lening.