Leasingoplossingen: Flexibiliteit en Gemak voor uw Bedrijf

In een snel veranderende zakelijke omgeving is het belangrijk om flexibel te blijven en snel in te kunnen spelen op nieuwe ontwikkelingen. Een van de manieren waarop bedrijven dit kunnen bereiken, is door gebruik te maken van leasingoplossingen. Leasing biedt bedrijven de mogelijkheid om essentiële bedrijfsmiddelen te verkrijgen zonder grote investeringen vooraf, terwijl ze tegelijkertijd flexibiliteit en gemak genieten.

Wat is leasing?

Leasing is een financieringsmethode waarbij een bedrijf een activum huurt in plaats van het direct aan te schaffen. Het kan variëren van het leasen van voertuigen, machines, IT-apparatuur tot zelfs onroerend goed. In plaats van het volledige aankoopbedrag te betalen, betaalt het bedrijf periodieke leasebetalingen gedurende een bepaalde periode.

Voordelen van leasingoplossingen:

- Behoud van liquiditeit: Door gebruik te maken van leasing behoudt uw bedrijf zijn liquide middelen. In plaats van grote sommen geld uit te geven aan de aankoop van activa, kunt u deze middelen gebruiken voor andere essentiële zakelijke behoeften, zoals marketing, personeel of groei.

- Flexibiliteit: Leasing biedt flexibiliteit in termen van contractduur en leasevoorwaarden. U kunt de looptijd en betalingsstructuur aanpassen aan uw specifieke behoeften en budget.

- Technologische updates: In veel sectoren evolueert de technologie snel. Door te leasen, kunt u gemakkelijker up-to-date blijven met de nieuwste apparatuur en technologieën. Na afloop van het leasecontract kunt u eenvoudig upgraden naar de nieuwste versie zonder grote investeringen.

- Onderhoud en service: Afhankelijk van het type leaseovereenkomst kan het onderhoud en de service van het geleasde activum worden opgenomen in het contract. Dit vermindert niet alleen uw zorgen over reparaties, maar kan ook uw operationele efficiëntie verbeteren.

- Fiscale voordelen: In sommige gevallen kunnen leasebetalingen als bedrijfskosten worden afgetrokken, wat kan leiden tot belastingvoordelen voor uw bedrijf. Het is altijd raadzaam om dit met een belastingadviseur te bespreken om te begrijpen hoe leasingoplossingen specifiek op uw situatie van toepassing zijn.

Leasingoplossingen op maat

Er zijn verschillende leasingmaatschappijen die leasingoplossingen aanbieden die zijn afgestemd op de behoeften van uw bedrijf. Of u nu een start-up bent die behoefte heeft aan kantoormeubilair, een transportbedrijf dat nieuwe vrachtwagens nodig heeft of een IT-bedrijf dat wil profiteren van de nieuwste software, er is een leasingoplossing beschikbaar voor vrijwel elk bedrijf en elke sector.

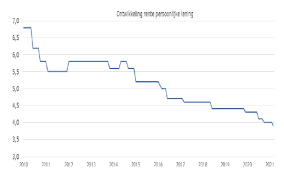

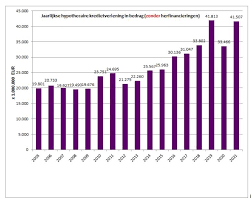

Bij het kiezen van een leasingpartner is het belangrijk om rekening te houden met factoren zoals rentetarieven, flexibiliteit van de leasevoorwaarden, reputatie en klantenservice. Het is ook verstandig om de totale kosten van leasing te vergelijken met de kosten van aankoop op lange termijn om ervoor te zorgen dat leasing voor uw bedrijf de meest kosteneffectieve optie is.

Conclusie

Leasingoplossingen bieden bedrijven flexibiliteit, gemak en financiële voordelen. Of u nu behoefte heeft aan bedrijfsmiddelen op korte termijn of wilt profiteren van technologische updates, leasing kan een slimme keuze zijn voor uw bedrijf. Door gebruik te maken van leasingoplossingen kunt u zich richten op uw kernactiviteiten en uw bedrijf laten groeien zonder grote kapitaalinvesteringen.

7 Voordelen van Leasingoplossingen: Flexibiliteit, Kostenefficiëntie, Financieel Voordeel, Fiscale Besparing, Geavanceerde Technologie, Eenvoudig Pro

- Flexibiliteit

- Kostenefficiënt

- Financieel voordeel

- Fiscale besparing

- Geavanceerde technologie

- Eenvoudig proces

- Hogere rendement op investering (ROI)

4 Nadelen van Leasingoplossingen: Hoge kosten, Gebonden aan bepaalde tijd, Geen eigendom, Beperkt gebruik

- Hoge kosten

- Gebonden aan bepaalde tijd

- Geen eigendom

- Beperkt gebruik

Flexibiliteit

Flexibiliteit: Een Belangrijk Voordeel van Leasingoplossingen

Flexibiliteit is een van de belangrijkste voordelen van leasingoplossingen. Of u nu een bedrijfseigenaar bent die behoefte heeft aan voertuigen, machines of zelfs gebouwen, leasing biedt flexibele opties om aan uw specifieke behoeften te voldoen.

Bij het leasen van activa heeft u de mogelijkheid om de duur van het leasecontract aan te passen aan uw behoeften. Of u nu een korte termijn nodig heeft voor een project of juist een langere periode voor langdurig gebruik, leasing kan worden afgestemd op uw specifieke tijdsbestek.

Bovendien kunt u met leasing ook flexibel zijn in het type activa dat u wilt leasen. Of het nu gaat om voertuigen, machines, IT-apparatuur of zelfs gebouwen, er zijn leasingoplossingen beschikbaar voor vrijwel elk type bedrijfsmiddel. Dit stelt u in staat om de benodigde activa te verkrijgen zonder grote kapitaalinvesteringen.

Daarnaast biedt leasing ook flexibiliteit bij het upgraden naar nieuwere modellen en technologieën. In veel sectoren evolueert de technologie snel en is het belangrijk om up-to-date te blijven. Met leasing kunt u gemakkelijk overstappen naar de nieuwste versie na afloop van uw leasecontract, zonder dat u zich zorgen hoeft te maken over doorverkopen of afschrijvingen op verouderde apparatuur.

Kortom, flexibiliteit is een essentieel voordeel van leasingoplossingen. Het stelt bedrijven in staat om aan hun specifieke behoeften te voldoen, of het nu gaat om de duur van het leasecontract, het type activa of de mogelijkheid om te upgraden naar nieuwere modellen. Met leasing kunt u zich concentreren op uw kernactiviteiten en profiteren van flexibele opties die uw bedrijfsgroei ondersteunen.

Kostenefficiënt

Kostenefficiënt: Leasingoplossingen bieden financiële voordelen

Leasingoplossingen kunnen een kosteneffectieve manier zijn om activa te verkrijgen of te upgraden in plaats van ze direct aan te schaffen. Deze benadering kan bedrijven helpen om hun financiële middelen op een slimme en efficiënte manier te beheren.

Een van de belangrijkste voordelen van leasing is dat het bedrijven in staat stelt om de kosten over een langere periode te spreiden. In plaats van een grote som geld uit te geven aan de aankoop van activa, zoals voertuigen, machines of IT-apparatuur, kunnen bedrijven ervoor kiezen om periodieke leasebetalingen te doen gedurende een bepaalde periode.

Dit heeft meerdere voordelen. Ten eerste vermindert het de druk op het werkkapitaal van het bedrijf. In plaats van grote investeringen upfront, kunnen bedrijven hun liquide middelen behouden en deze gebruiken voor andere essentiële zakelijke behoeften, zoals marketing, personeel of groei.

Bovendien kan leasing ook leiden tot belastingvoordelen voor bedrijven. In sommige gevallen kunnen leasebetalingen als bedrijfskosten worden afgetrokken, waardoor de belastingdruk wordt verminderd. Het is altijd raadzaam om dit met een belastingadviseur te bespreken om te begrijpen hoe leasingoplossingen specifiek op uw situatie van toepassing zijn.

Een ander aspect dat leasing kostenefficiënt maakt, is de mogelijkheid om up-to-date te blijven met de nieuwste technologieën en apparatuur. Na afloop van het leasecontract kunnen bedrijven eenvoudig upgraden naar de nieuwste versie zonder grote investeringen. Dit kan vooral waardevol zijn in sectoren waar technologie snel evolueert.

Kortom, leasingoplossingen bieden bedrijven kostenefficiëntie en financiële voordelen. Door de kosten over een langere periode te spreiden en flexibiliteit te bieden in termen van contractduur en leasevoorwaarden, kunnen bedrijven hun financiële middelen op een slimme manier beheren. Of het nu gaat om het verkrijgen van nieuwe activa of het upgraden van bestaande, leasing kan een verstandige keuze zijn voor bedrijven die hun cashflow willen optimaliseren en tegelijkertijd willen profiteren van de nieuwste technologieën.

Financieel voordeel

Financieel voordeel: Liquiditeit behouden met leasingoplossingen

Een van de belangrijkste voordelen van leasingoplossingen voor bedrijven is het behoud van liquiditeit. Door gebruik te maken van leasing kunnen bedrijven hun financiële verplichtingen beperken en hun liquide middelen behouden door de betalingstermijnen uit te stellen totdat de activa volledig betaald is.

In plaats van grote sommen geld uit te geven aan de aankoop van bedrijfsmiddelen, kunnen bedrijven ervoor kiezen om deze activa te leasen. Hierdoor hoeven ze niet direct het volledige aankoopbedrag te betalen, maar kunnen ze in plaats daarvan periodieke leasebetalingen doen gedurende een afgesproken periode.

Het uitstellen van betalingen stelt bedrijven in staat om hun liquide middelen te behouden en deze beschikbaar te stellen voor andere belangrijke zakelijke behoeften, zoals marketing, personeel of investeringen in groei. Dit kan vooral gunstig zijn voor start-ups en kleine bedrijven die mogelijk beperkte kapitaalbronnen hebben.

Daarnaast biedt leasing ook voordelen op het gebied van belastingen. In sommige gevallen kunnen de leasebetalingen als bedrijfskosten worden afgetrokken, wat kan leiden tot belastingvoordelen voor het bedrijf. Het is altijd raadzaam om dit met een belastingadviseur te bespreken om de specifieke fiscale voordelen voor uw bedrijf te begrijpen.

Door gebruik te maken van leasingoplossingen kunnen bedrijven dus financieel voordeel behalen door hun liquide middelen te behouden en hun betalingsverplichtingen uit te stellen. Dit stelt hen in staat om flexibeler te zijn in hun financiële planning en zich te concentreren op de groei en ontwikkeling van hun bedrijf.

Fiscale besparing

Fiscale Besparingen met Leasingoplossingen: Optimaliseer uw Belastingdruk

Een van de voordelen van leasingoplossingen is de mogelijkheid om fiscale besparingen te realiseren. In tegenstelling tot het direct aanschaffen van een activum, waarbij de aankoopwaarde in één keer wordt afgeschreven, biedt leasing bedrijven de kans om de maandelijkse leasebetalingen als bedrijfskosten af te trekken. Dit kan helpen om de belastingdruk te verminderen en uw financiële positie te optimaliseren.

Hoe werkt het?

Wanneer u kiest voor leasing, betaalt u periodiek een vast bedrag aan leasebetalingen gedurende de looptijd van het contract. Deze betalingen worden beschouwd als operationele kosten en kunnen dus worden afgetrokken van uw belastbaar inkomen. In plaats van de volledige aankoopwaarde in één keer af te schrijven, kunt u de kosten spreiden over een langere periode.

Voordelen van fiscale besparingen met leasing:

- Vermindering van belastingdruk: Door gebruik te maken van leasingoplossingen kunt u profiteren van lagere belastingaanslagen. Door maandelijkse leasebetalingen als bedrijfskosten af te trekken, vermindert u uw belastbaar inkomen en daarmee ook uw fiscale verplichtingen.

- Verbeterde cashflow: In plaats van grote sommen geld uit te geven aan de aankoop van activa, kunt u uw liquide middelen behouden door periodieke leasebetalingen te doen. Dit geeft u meer financiële flexibiliteit en de mogelijkheid om uw cashflow te optimaliseren.

- Voorspelbare kosten: Met leasingoplossingen heeft u een duidelijk beeld van uw maandelijkse kosten gedurende de looptijd van het leasecontract. Dit maakt het gemakkelijker om uw budget te plannen en financiële stabiliteit te behouden.

- Mogelijkheid tot belastingoptimalisatie: Afhankelijk van de fiscale wetgeving in uw land en de specifieke regels voor leasing, kan leasing u helpen om gebruik te maken van verschillende belastingvoordelen en aftrekposten. Het is raadzaam om advies in te winnen bij een belastingdeskundige om te begrijpen hoe leasingoplossingen specifiek op uw situatie van toepassing zijn.

Conclusie:

Fiscale besparingen zijn een aantrekkelijk voordeel van leasingoplossingen voor bedrijven. Door maandelijkse leasebetalingen als bedrijfskosten af te trekken, kunt u uw belastingdruk verminderen en tegelijkertijd profiteren van verbeterde cashflow en voorspelbare kosten. Het is belangrijk om samen te werken met een betrouwbare leasingpartner en advies in te winnen bij een belastingdeskundige om optimaal gebruik te maken van de fiscale voordelen die leasing biedt.

Geavanceerde technologie

Geavanceerde technologie: Optimaliseer uw Asset Management met Leasingoplossingen

In de moderne zakenwereld is het gebruik van geavanceerde technologie een cruciale factor voor succes. Het kan bedrijven helpen om hun processen te stroomlijnen, productiviteit te verhogen en concurrentievoordeel te behalen. Een van de voordelen van leasingoplossingen is dat ze toegang bieden tot geavanceerde technologie die bedrijven in staat stelt om hun asset management-processen efficiënter en effectiever te beheren dan ooit tevoren.

Leasingmaatschappijen begrijpen het belang van geavanceerde technologie in het moderne bedrijfsleven en bieden daarom vaak leasingopties voor diverse apparatuur, software en IT-oplossingen. Of het nu gaat om computers, servers, netwerkapparatuur of gespecialiseerde software, leasing stelt bedrijven in staat om toegang te krijgen tot de nieuwste technologische ontwikkelingen zonder grote kapitaalinvesteringen.

Het gebruik van geavanceerde technologie via leasingoplossingen biedt verschillende voordelen:

Efficiëntie: Met geavanceerde technologie kunnen bedrijven hun processen automatiseren en optimaliseren. Dit resulteert in verbeterde efficiëntie en tijdsbesparing. Bijvoorbeeld, door middel van geautomatiseerd voorraadbeheer kunnen bedrijven nauwkeurig bijhouden welke assets ze hebben, waar ze zich bevinden en wanneer onderhoud nodig is.

Productiviteit: Geavanceerde technologie kan de productiviteit van werknemers verhogen door hen in staat te stellen taken sneller en gemakkelijker uit te voeren. Of het nu gaat om krachtige computers, geavanceerde softwaretools of communicatiesystemen, leasing stelt bedrijven in staat om hun medewerkers uit te rusten met de juiste technologie om hun werk effectiever te doen.

Toegang tot de nieuwste innovaties: Technologie evolueert snel en het kan kostbaar zijn om voortdurend te investeren in nieuwe apparatuur en software. Door gebruik te maken van leasingoplossingen kunnen bedrijven gemakkelijk upgraden naar de nieuwste versies en profiteren van de nieuwste innovaties zonder grote kapitaalinvesteringen.

Risicobeperking: Met leasingoplossingen hoeft u zich geen zorgen te maken over verouderde technologie of het risico van waardevermindering. Na afloop van het leasecontract kunt u eenvoudig upgraden naar nieuwe technologieën zonder dat u met ongebruikte of verouderde assets blijft zitten.

Kostenbeheersing: Leasing stelt bedrijven in staat om de kosten beter te beheersen door maandelijkse leasebetalingen in hun budget op te nemen. Dit maakt het gemakkelijker om de kosten van technologische infrastructuur nauwkeurig te plannen en voorspelbaarheid te creëren.

Conclusie

Het gebruik van geavanceerde technologie is essentieel voor moderne bedrijven die willen groeien en concurrerend willen blijven. Met leasingoplossingen hebben bedrijven toegang tot de nieuwste technologische ontwikkelingen zonder grote kapitaalinvesteringen. Het optimaliseren van asset management-processen, het verhogen van efficiëntie en productiviteit, en het verminderen van risico’s zijn slechts enkele van de voordelen die bedrijven kunnen ervaren door gebruik te maken van leasingoplossingen voor geavanceerde technologie.

Eenvoudig proces

Eenvoudig proces: Tijdbesparende en Efficiënte Leasingoplossingen

Een van de grote voordelen van leasingoplossingen is het eenvoudige proces dat ermee gepaard gaat. Voor bedrijven die snel willen groeien of hun activiteiten willen moderniseren met nieuwe technologieën of productielijnen, kan dit een waardevolle tijds- en kostenefficiëntie bieden.

In tegenstelling tot traditionele financieringsmethoden, zoals leningen, vereist leasing vaak minder papierwerk en juridische documentatie. Het proces is gestroomlijnd en efficiënt, waardoor bedrijven snel toegang krijgen tot de benodigde bedrijfsmiddelen zonder lange wachttijden.

Het eenvoudige leaseproces begint meestal met het selecteren van de gewenste activa en het bepalen van de leasevoorwaarden die het beste bij uw bedrijf passen. Vervolgens wordt er een leaseovereenkomst opgesteld, waarin alle relevante details worden vastgelegd, zoals de duur van het leasecontract, betalingsstructuren en eventuele aanvullende services.

Zodra de overeenkomst is ondertekend, kunt u direct gebruikmaken van het geleasde activum. Dit betekent dat u geen tijd hoeft te besteden aan lange onderhandelingen over prijzen, complexe goedkeuringsprocessen of uitgebreide administratieve procedures. Het eenvoudige proces stelt u in staat om snel te handelen en uw bedrijfsactiviteiten voort te zetten zonder vertraging.

Bovendien biedt het eenvoudige leaseproces bedrijven de mogelijkheid om flexibel te blijven. Als uw bedrijf groeit of verandert, kunt u gemakkelijk uw leaseovereenkomst aanpassen aan uw nieuwe behoeften. Dit geeft u de vrijheid om uw activiteiten aan te passen aan de marktvraag en snel in te spelen op nieuwe kansen.

Kortom, het eenvoudige proces van leasingoplossingen is een belangrijk voordeel voor bedrijven die snel willen groeien of moderniseren. Door het verminderen van papierwerk en juridische rompslomp, bespaart u waardevolle tijd en middelen die anders zouden worden besteed aan administratieve taken. Met leasing kunt u zich richten op uw kernactiviteiten en uw bedrijf naar nieuwe hoogten brengen zonder onnodige vertragingen.

Hogere rendement op investering (ROI)

Hogere rendement op investering (ROI) met Leasingoplossingen

Een van de voordelen van leasingoplossingen voor bedrijven is het potentieel voor een hoger rendement op investering (ROI). In vergelijking met traditionele aankopen, waarbij het volledige bedrag upfront moet worden betaald, kunnen bedrijven profiteren van leasing door middel van lage maandelijkse betalingstermijnen.

Door te kiezen voor leasing in plaats van directe aankoop, behouden bedrijven hun liquide middelen en kunnen ze deze gebruiken voor andere essentiële zakelijke behoeften. Dit betekent dat er meer kapitaal beschikbaar is om te investeren in groei, marketingactiviteiten of het aantrekken van nieuw talent.

Bovendien biedt leasing ook de mogelijkheid om te profiteren van de operationele efficiëntie en kostenbesparingen die gepaard gaan met het gebruik van moderne apparatuur en technologie. Door te leasen kunnen bedrijven up-to-date blijven met de nieuwste apparatuur zonder grote initiële investeringen. Dit kan leiden tot verbeterde productiviteit, hogere klanttevredenheid en uiteindelijk een hogere ROI.

Daarnaast biedt leasing ook flexibiliteit in termen van contractduur en leasevoorwaarden. Bedrijven kunnen de leaseperiode aanpassen aan hun specifieke behoeften en budget. Dit stelt hen in staat om hun investering af te stemmen op de verwachte opbrengsten en ervoor te zorgen dat ze optimaal gebruik maken van de geleasde activa gedurende de looptijd van het contract.

Het hogere rendement op investering dat bedrijven kunnen behalen met leasingoplossingen is een belangrijk voordeel dat niet over het hoofd mag worden gezien. Door gebruik te maken van leasing kunnen bedrijven hun financiële middelen effectiever inzetten en tegelijkertijd profiteren van de nieuwste technologieën en apparatuur. Dit resulteert in een verbeterde concurrentiepositie, groei en uiteindelijk een hogere ROI.

Kortom, leasingoplossingen bieden bedrijven de mogelijkheid om hun rendement op investering te verhogen door middel van lage maandelijkse betalingstermijnen, flexibiliteit en toegang tot moderne apparatuur. Het is een strategische keuze die bedrijven kan helpen om hun financiële doelen te bereiken en succesvol te groeien in een competitieve zakelijke omgeving.

Hoge kosten

Hoge kosten: Leasen kan duurder zijn dan kopen

Leasingoplossingen bieden veel voordelen voor bedrijven, maar het is ook belangrijk om de mogelijke nadelen in overweging te nemen. Een van de belangrijkste nadelen van leasing is dat het vaak duurder kan zijn dan het direct kopen van een product, vooral als u de leaseovereenkomst vroegtijdig beëindigt.

Bij het leasen van een product betaalt u periodieke leasebetalingen gedurende een bepaalde periode. Deze betalingen kunnen op de lange termijn oplopen en resulteren in hogere totale kosten in vergelijking met de aanschaf van het product. Bovendien kunnen er extra kosten verbonden zijn aan leasing, zoals administratiekosten, verzekeringskosten en onderhoudskosten.

Een ander aspect dat de kosten kan verhogen, is het vroegtijdig beëindigen van de leaseovereenkomst. Als u om welke reden dan ook besluit om de leaseovereenkomst voortijdig te beëindigen, kunt u te maken krijgen met boetes en extra kosten. Deze kosten kunnen aanzienlijk zijn en uw bedrijf financieel belasten.

Het is belangrijk om bij het overwegen van leasingoplossingen zorgvuldig te plannen en rekening te houden met alle financiële aspecten. Het vergelijken van de totale kosten van leasing met de kosten van directe aanschaf kan helpen bij het nemen van een weloverwogen beslissing.

Daarnaast is het raadzaam om goed naar de leasevoorwaarden te kijken en eventuele verborgen kosten of clausules te identificeren. Zo kunt u beter begrijpen welke financiële verplichtingen er zijn en hoe deze van invloed kunnen zijn op uw bedrijfsbudget.

Conclusie

Hoewel leasingoplossingen veel voordelen bieden, is het belangrijk om rekening te houden met de mogelijke nadelen, zoals de hogere kosten in vergelijking met directe aanschaf. Het is essentieel om de totale kosten van leasing zorgvuldig te evalueren en af te wegen tegen de voordelen en behoeften van uw bedrijf. Door een weloverwogen beslissing te nemen, kunt u ervoor zorgen dat leasing een kosteneffectieve keuze is voor uw bedrijf.

Gebonden aan bepaalde tijd

Gebonden aan bepaalde tijd: de beperkingen van leasingoplossingen

Leasingoplossingen bieden tal van voordelen voor bedrijven, maar het is ook belangrijk om op de hoogte te zijn van mogelijke nadelen. Een van de nadelen van leasingoplossingen is dat je gebonden bent aan een bepaalde looptijd waar je niet onderuit kunt komen.

Wanneer je een leasecontract aangaat, stem je in met specifieke voorwaarden en een vastgestelde periode waarin je het geleasde activum zult gebruiken. Dit kan variëren van enkele maanden tot meerdere jaren, afhankelijk van het type activum en het contract dat je hebt afgesloten.

Deze verplichte looptijd kan een uitdaging vormen als jouw bedrijf te maken krijgt met onverwachte veranderingen of als je behoefte hebt aan meer flexibiliteit. Als jouw zakelijke behoeften veranderen of als er zich onvoorziene omstandigheden voordoen, kan het moeilijk zijn om onder het leasecontract uit te komen zonder financiële consequenties.

Daarnaast kan de looptijd van het leasecontract ook invloed hebben op jouw vermogen om te profiteren van nieuwe technologische ontwikkelingen. Als jouw bedrijf afhankelijk is van snel evoluerende technologieën, kan het zijn dat je na verloop van tijd behoefte hebt aan nieuwere apparatuur of software. In dit geval kan de vaste looptijd van een leasecontract beperkend zijn omdat je niet gemakkelijk kunt upgraden naar de nieuwste versie zonder extra kosten.

Het is daarom essentieel om bij het aangaan van een leasecontract goed na te denken over de looptijd en de flexibiliteit van het contract. Zorg ervoor dat je de behoeften van jouw bedrijf op korte en lange termijn in overweging neemt. Als je verwacht dat er veranderingen zullen plaatsvinden, is het wellicht verstandig om te onderhandelen over een kortere looptijd of flexibelere voorwaarden.

Kortom, hoewel leasingoplossingen veel voordelen bieden, is het belangrijk om rekening te houden met de beperkingen van een vaste looptijd. Zorg ervoor dat je een weloverwogen beslissing neemt en dat je de voor- en nadelen zorgvuldig afweegt voordat je een leasecontract aangaat. Op die manier kun je ervoor zorgen dat leasingoplossingen echt aansluiten bij de behoeften en doelstellingen van jouw bedrijf.

Geen eigendom

Geen eigendom: Een nadeel van leasingoplossingen

Leasingoplossingen bieden vele voordelen voor bedrijven, maar het is ook belangrijk om rekening te houden met mogelijke nadelen. Een van deze nadelen is het feit dat je geen eigenaar bent van het geleasde product. Dit betekent dat je geen recht hebt op eventuele verhogingen in waarde.

Wanneer je ervoor kiest om een product te leasen, betaal je periodieke leasebetalingen gedurende een bepaalde periode. Aan het einde van de leaseperiode geef je het product terug aan de leasingmaatschappij. Omdat je geen eigenaar bent, heb je geen recht op eventuele waardestijgingen die zich kunnen voordoen tijdens de leaseperiode.

Dit kan met name een nadeel zijn als het geleasde product een hoge waardestijging heeft, zoals bijvoorbeeld bij bepaalde voertuigen of onroerend goed. In dit geval zou je als eigenaar kunnen profiteren van de waardestijging door het product te verkopen of te behouden. Met leasing ben je echter niet in staat om deze potentiële winst te realiseren.

Het ontbreken van eigendom kan ook invloed hebben op andere aspecten, zoals fiscale voordelen en afschrijvingen. In sommige gevallen kunnen bedrijven fiscale voordelen behalen door activa op hun balans te hebben staan en afschrijvingen toe te passen. Met leasingoplossingen ben je niet in staat om deze voordelen te benutten, omdat je geen juridisch eigenaar bent.

Het is belangrijk om dit nadeel af te wegen tegen de voordelen van leasingoplossingen. Als het behoud van liquiditeit, flexibiliteit en gemak voor jouw bedrijf prioriteit hebben, kan leasing nog steeds een aantrekkelijke optie zijn. Het is echter verstandig om alle aspecten zorgvuldig te overwegen en eventueel advies in te winnen bij een financieel adviseur om de beste beslissing voor jouw bedrijf te nemen.

Kortom, het ontbreken van eigendom is een potentieel nadeel van leasingoplossingen. Hoewel je geen recht hebt op eventuele waardestijgingen, biedt leasing nog steeds voordelen op het gebied van flexibiliteit en liquiditeitsbehoud. Het is belangrijk om alle aspecten zorgvuldig af te wegen voordat je besluit of leasing de juiste keuze is voor jouw bedrijf.

Beperkt gebruik

Beperkt gebruik: Een Overweging bij Leasingoplossingen

Leasingoplossingen bieden bedrijven tal van voordelen, maar het is ook belangrijk om rekening te houden met mogelijke nadelen. Een van de nadelen van leasingoplossingen is de beperkingen die vaak gepaard gaan met het gebruik van het geleasde product. Deze beperkingen kunnen problematisch zijn als jouw bedrijfactiviteit vereist dat het product op een specifieke manier wordt gebruikt of naar andere locaties wordt verplaatst.

Bij het aangaan van een leasecontract is het essentieel om de voorwaarden zorgvuldig te lezen en te begrijpen. In sommige gevallen kan de leasingmaatschappij beperkingen opleggen met betrekking tot hoe het geleasde product mag worden gebruikt. Dit kan variëren van beperkingen op het aantal uren dat het product wordt gebruikt, tot specifieke activiteiten waarvoor het niet mag worden ingezet.

Daarnaast kan er ook sprake zijn van beperkingen met betrekking tot de verplaatsing van het geleasde product naar andere locaties. Als jouw bedrijfsactiviteit vereist dat je regelmatig naar verschillende locaties reist, kan dit een obstakel vormen. In sommige gevallen kan dit leiden tot extra kosten of zelfs contractbreuk als je zonder toestemming wijzigingen aanbrengt in de locatie waar het geleasde product zich bevindt.

Het is belangrijk om deze beperkingen in overweging te nemen en ervoor te zorgen dat ze aansluiten bij de behoeften en plannen van jouw bedrijf. Als de beperkingen te restrictief zijn en niet passen bij jouw bedrijfsactiviteit, kan het verstandiger zijn om alternatieve financieringsmogelijkheden te overwegen of zelfs te kiezen voor de aankoop van het product.

Het is altijd raadzaam om advies in te winnen bij een leasingexpert of juridisch adviseur voordat je een leasecontract ondertekent. Zij kunnen je helpen de voorwaarden volledig te begrijpen en eventuele beperkingen te identificeren die mogelijk problematisch kunnen zijn voor jouw bedrijf.

Hoewel leasingoplossingen veel voordelen bieden, is het belangrijk om ook de mogelijke nadelen in overweging te nemen. Beperkingen met betrekking tot het gebruik en de verplaatsing van het geleasde product kunnen een uitdaging vormen voor bepaalde bedrijfsactiviteiten. Door grondig onderzoek te doen en professioneel advies in te winnen, kun je ervoor zorgen dat leasingoplossingen passen bij jouw specifieke zakelijke behoeften en doelstellingen.