Flexibele Financiële Oplossingen: Ontdek de Voordelen van een Lening van 2000 Euro

Lening van 2000 euro – Financiële Flexibiliteit binnen Handbereik

Een lening van 2000 euro kan een handige financiële oplossing zijn voor verschillende situaties. Of u nu onverwachte kosten moet dekken, een dringende aankoop moet doen of uw persoonlijke projecten wilt realiseren, deze lening biedt u de nodige flexibiliteit en ademruimte.

Waarom een lening van 2000 euro?

Met een lening van 2000 euro kunt u snel en eenvoudig toegang krijgen tot extra financiële middelen zonder dat u grote bedragen hoeft te lenen. Het stelt u in staat om specifieke behoeften te vervullen zonder uw budget te zwaar te belasten.

Flexibele Terugbetalingsmogelijkheden

Veel kredietverstrekkers bieden flexibele terugbetalingsvoorwaarden voor leningen van 2000 euro. Dit betekent dat u de lening kunt afstemmen op uw financiële situatie en het geleende bedrag in termijnen kunt terugbetalen die passen bij uw budget.

Vereisten voor het verkrijgen van een lening van 2000 euro

Om in aanmerking te komen voor een lening van 2000 euro, dient u doorgaans aan bepaalde criteria te voldoen, zoals een stabiele bron van inkomsten en een goede kredietgeschiedenis. Het is belangrijk om de voorwaarden en vereisten van de kredietverstrekker zorgvuldig door te nemen voordat u een aanvraag indient.

Verantwoord Lenen

Het is essentieel om verantwoordelijk om te gaan met leningen, inclusief leningen van 2000 euro. Zorg ervoor dat u zich bewust bent van de kosten, rentetarieven en terugbetalingsvoorwaarden voordat u akkoord gaat met de lening. Maak een realistische terugbetalingsplanning en houd rekening met uw financiële situatie op lange termijn.

Kortom, een lening van 2000 euro kan een nuttige financiële tool zijn om uw doelen te bereiken en onvoorziene uitgaven op te vangen. Zorg ervoor dat u goed geïnformeerd bent voordat u besluit om deze stap te zetten en zoek naar een betrouwbare kredietverstrekker die transparante voorwaarden biedt.

8 Essentiële Tips voor het Lenen van 2000 Euro

- Vergelijk rentetarieven van verschillende kredietverstrekkers.

- Let op bijkomende kosten zoals administratiekosten en verzekeringen.

- Controleer de looptijd van de lening en kies een termijn die bij je financiële situatie past.

- Wees voorzichtig met het afsluiten van extra producten zoals creditcards in combinatie met de lening.

- Lees altijd goed de voorwaarden van de lening door voordat je akkoord gaat.

- Zorg ervoor dat je maandelijkse aflossingen binnen je budget vallen om financiële problemen te voorkomen.

- Overweeg om een aflossingsplan op te stellen om sneller schuldenvrij te zijn.

- Raadpleeg indien nodig een financieel adviseur voor persoonlijk advies.

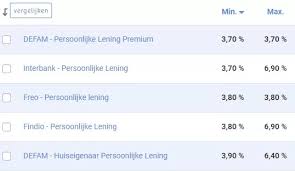

Vergelijk rentetarieven van verschillende kredietverstrekkers.

Een belangrijke tip bij het overwegen van een lening van 2000 euro is om de rentetarieven van verschillende kredietverstrekkers te vergelijken. Door verschillende aanbiedingen te onderzoeken en de rentevoeten te vergelijken, kunt u een beter inzicht krijgen in de totale kosten van de lening en de financiële impact op lange termijn. Het vergelijken van rentetarieven stelt u in staat om een weloverwogen beslissing te nemen en de meest gunstige leningsoptie te kiezen die past bij uw financiële behoeften en mogelijkheden.

Let op bijkomende kosten zoals administratiekosten en verzekeringen.

Let bij het aanvragen van een lening van 2000 euro op bijkomende kosten zoals administratiekosten en verzekeringen. Deze extra kosten kunnen invloed hebben op het totale bedrag dat u uiteindelijk moet terugbetalen. Het is belangrijk om transparantie te eisen over alle mogelijke kosten die gepaard gaan met de lening, zodat u een weloverwogen beslissing kunt nemen en niet voor onverwachte verrassingen komt te staan.

Controleer de looptijd van de lening en kies een termijn die bij je financiële situatie past.

Het is van essentieel belang om de looptijd van de lening te controleren en een termijn te kiezen die aansluit bij je financiële situatie wanneer je een lening van 2000 euro overweegt. Door een passende termijn te selecteren, kun je ervoor zorgen dat de maandelijkse aflossingen haalbaar zijn en niet te zwaar drukken op je budget. Het is verstandig om realistisch te zijn over je terugbetalingscapaciteit en een termijn te kiezen die comfortabel is, zodat je de lening succesvol kunt terugbetalen zonder financiële stress te ervaren.

Wees voorzichtig met het afsluiten van extra producten zoals creditcards in combinatie met de lening.

Het is belangrijk om voorzichtig te zijn bij het afsluiten van extra producten zoals creditcards in combinatie met een lening van 2000 euro. Hoewel het verleidelijk kan zijn om extra financiële middelen tot uw beschikking te hebben, kunnen deze extra producten leiden tot hogere kosten en meer financiële verplichtingen. Wees bewust van de mogelijke gevolgen en zorg ervoor dat u een weloverwogen beslissing neemt die past bij uw financiële situatie en doelen op lange termijn.

Lees altijd goed de voorwaarden van de lening door voordat je akkoord gaat.

Het is van essentieel belang om altijd grondig de voorwaarden van de lening door te lezen voordat u akkoord gaat. Door de voorwaarden zorgvuldig te bestuderen, krijgt u inzicht in de kosten, rentetarieven en terugbetalingsvoorwaarden die aan de lening zijn verbonden. Op die manier kunt u een weloverwogen beslissing nemen en ervoor zorgen dat de lening van 2000 euro aansluit bij uw financiële situatie en behoeften. Het naleven van deze stap helpt u om verantwoordelijk te lenen en onaangename verrassingen in de toekomst te voorkomen.

Zorg ervoor dat je maandelijkse aflossingen binnen je budget vallen om financiële problemen te voorkomen.

Het is van cruciaal belang om ervoor te zorgen dat je maandelijkse aflossingen voor een lening van 2000 euro binnen je budget vallen om financiële problemen te voorkomen. Door realistisch te zijn over wat je maandelijks kunt terugbetalen, vermijd je overmatige financiële druk en riskeer je geen betalingsachterstanden. Het is verstandig om een gedegen budgetplan op te stellen en de lening afstemmen op je financiële mogelijkheden, zodat je de lening op een verantwoorde manier kunt terugbetalen en je financiële stabiliteit behoudt.

Overweeg om een aflossingsplan op te stellen om sneller schuldenvrij te zijn.

Overweeg om een aflossingsplan op te stellen bij het afsluiten van een lening van 2000 euro, zodat u sneller schuldenvrij kunt zijn. Door een gestructureerd plan te maken voor het terugbetalen van de lening, kunt u uw financiële lasten beter beheren en doelgericht werken aan het aflossen van de schuld. Het opstellen van een aflossingsplan helpt u om overzicht te houden, eventuele extra kosten te minimaliseren en op lange termijn financiële stabiliteit te bereiken.

Raadpleeg indien nodig een financieel adviseur voor persoonlijk advies.

Het is verstandig om, indien nodig, een financieel adviseur te raadplegen voor persoonlijk advies met betrekking tot een lening van 2000 euro. Een financieel adviseur kan u helpen bij het beoordelen van uw financiële situatie, het begrijpen van de mogelijke gevolgen van de lening en het maken van weloverwogen beslissingen die aansluiten bij uw specifieke behoeften en doelen. Het advies van een professional kan u helpen om verantwoordelijk te lenen en eventuele risico’s te minimaliseren.