Krediet op Afbetaling: Financiële Flexibiliteit binnen Handbereik

In ons dagelijks leven worden we vaak geconfronteerd met onverwachte uitgaven of financiële behoeften die niet altijd gemakkelijk te financieren zijn. Of het nu gaat om het vervangen van een kapotte wasmachine, het betalen van medische kosten of het realiseren van een lang gekoesterde droomreis, soms hebben we extra financiële middelen nodig om deze doelen te bereiken. Dit is waar krediet op afbetaling van pas komt.

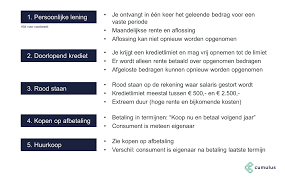

Krediet op afbetaling is een populaire vorm van lening die individuen in staat stelt om een specifiek bedrag te lenen en dit terug te betalen in maandelijkse termijnen over een vooraf bepaalde periode. Het biedt financiële flexibiliteit en stelt mensen in staat om hun doelen te bereiken zonder directe druk op hun budget.

Een van de belangrijkste voordelen van krediet op afbetaling is de snelle toegang tot geld. In tegenstelling tot andere vormen van leningen, zoals hypotheken of autoleningen, vereist krediet op afbetaling meestal geen uitgebreide documentatie of lange goedkeuringsprocessen. Dit betekent dat u snel kunt beschikken over het benodigde geld, waardoor u onmiddellijk kunt reageren op uw financiële behoeften.

Een ander voordeel is de flexibele terugbetalingsmogelijkheden. Bij krediet op afbetaling kunt u vaak zelf de looptijd van de lening bepalen, afhankelijk van uw financiële situatie en uw vermogen om maandelijkse betalingen te doen. Dit geeft u de vrijheid om een termijn te kiezen die het beste past bij uw budget en uw persoonlijke voorkeuren.

Bovendien zijn de rentetarieven voor krediet op afbetaling doorgaans redelijk en concurrerend. Dit betekent dat u niet overmatig wordt belast met hoge kosten, waardoor u de lening op een betaalbare manier kunt terugbetalen. Het is echter belangrijk om altijd de voorwaarden en rentetarieven van verschillende aanbieders te vergelijken voordat u een beslissing neemt.

Het is echter ook belangrijk om verantwoordelijk om te gaan met krediet op afbetaling. Het kan verleidelijk zijn om meer te lenen dan nodig is of meer uit te geven dan u zich kunt veroorloven. Het is essentieel om realistisch te blijven over uw financiële mogelijkheden en alleen geld te lenen wat u daadwerkelijk nodig heeft.

Bij het zoeken naar een kredietverstrekker voor krediet op afbetaling is het belangrijk om betrouwbare en gerenommeerde instellingen te selecteren. Kies voor een kredietverstrekker die transparant is over hun voorwaarden, kosten en rentetarieven, zodat u geen verrassingen tegenkomt tijdens het terugbetalingsproces.

Kortom, krediet op afbetaling biedt een waardevolle financiële oplossing voor mensen die behoefte hebben aan extra geld om hun doelen te bereiken. Het biedt flexibiliteit, snelle toegang tot financiering en redelijke rentetarieven. Echter, het is belangrijk om verantwoordelijk te lenen en alleen geld te lenen wat u daadwerkelijk nodig heeft. Met de juiste aanpak kan krediet op afbetaling u helpen uw financiële doelen te bereiken zonder uw budget uit balans te brengen.

9 Tips voor verstandig krediet op afbetaling

- Wees bewust van je financiële situatie

- Vergelijk verschillende aanbieders

- Leen alleen wat je nodig hebt

- Controleer de totale kostprijs

- Wees realistisch over de looptijd

- Maak betalingen op tijd

- Overweeg verzekeringen

- Lees de contractvoorwaarden zorgvuldig

- Vraag om advies indien nodig

Wees bewust van je financiële situatie

Wees bewust van je financiële situatie: Een essentiële tip bij krediet op afbetaling

Krediet op afbetaling kan een handige financiële tool zijn om uw doelen te bereiken en onverwachte uitgaven te dekken. Het stelt u in staat om direct toegang te krijgen tot het benodigde geld en het terug te betalen in maandelijkse termijnen. Maar voordat u besluit een krediet op afbetaling aan te gaan, is het essentieel om bewust te zijn van uw financiële situatie.

Het is belangrijk om een grondige evaluatie van uw inkomsten en uitgaven te maken voordat u een lening afsluit. Begrijp hoeveel geld er maandelijks binnenkomt en hoeveel er wordt besteed aan vaste lasten, zoals huur of hypotheek, nutsvoorzieningen, boodschappen en andere verplichtingen. Dit geeft u een duidelijk beeld van hoeveel ruimte u heeft voor extra maandelijkse betalingen.

Daarnaast is het cruciaal om uw financiële doelen en prioriteiten helder voor ogen te hebben. Stel uzelf de vraag: waarom heb ik dit krediet op afbetaling nodig? Is het voor een dringende behoefte of voor iets wat ik echt wil? Door deze vragen eerlijk te beantwoorden, kunt u bepalen of het lenen van geld de beste keuze is in uw specifieke situatie.

Bovendien is het belangrijk om realistisch te blijven over uw terugbetalingsvermogen. Overweeg of u comfortabel kunt leven met de extra maandelijkse betalingen die gepaard gaan met het krediet op afbetaling. Het is verstandig om een lening te kiezen met een looptijd en maandelijkse aflossingen die passen bij uw financiële mogelijkheden, zodat u niet in de problemen komt.

Een andere belangrijke factor om rekening mee te houden is uw kredietwaardigheid. Uw kredietgeschiedenis en score spelen een rol bij het verkrijgen van een lening en kunnen van invloed zijn op de rentetarieven die u aangeboden krijgt. Het is raadzaam om uw kredietrapport regelmatig te controleren en eventuele fouten of negatieve informatie aan te pakken voordat u een lening aanvraagt.

Kortom, wees bewust van uw financiële situatie voordat u besluit een krediet op afbetaling aan te gaan. Begrijp uw inkomsten, uitgaven, doelen en prioriteiten om ervoor te zorgen dat het lenen van geld de juiste keuze is voor u. Door realistisch te blijven over uw terugbetalingsvermogen en rekening te houden met uw kredietwaardigheid, kunt u genieten van de voordelen van krediet op afbetaling zonder in financiële problemen te komen.

Vergelijk verschillende aanbieders

Een belangrijke tip bij het overwegen van krediet op afbetaling is om verschillende aanbieders te vergelijken voordat u een beslissing neemt. Het vergelijken van verschillende kredietverstrekkers stelt u in staat om de beste voorwaarden, rentetarieven en flexibiliteit te vinden die passen bij uw financiële situatie.

Elke kredietverstrekker hanteert zijn eigen voorwaarden en tarieven, dus het loont de moeite om een beetje onderzoek te doen voordat u zich committeert aan een bepaalde lening. Door offertes en voorwaarden van verschillende aanbieders te vergelijken, krijgt u een beter beeld van wat er beschikbaar is en kunt u de beste keuze maken op basis van uw behoeften.

Bij het vergelijken van aanbieders is het belangrijk om niet alleen naar de rentetarieven te kijken, maar ook naar andere factoren zoals de looptijd van de lening, eventuele extra kosten of boetes, en de flexibiliteit bij het aanpassen van de maandelijkse betalingen. Deze factoren kunnen allemaal invloed hebben op hoe betaalbaar en geschikt een lening voor u is.

Daarnaast is het ook verstandig om recensies en ervaringen van andere klanten te raadplegen. Dit kan u helpen inzicht te krijgen in de betrouwbaarheid en klantenservice van een kredietverstrekker. Het is altijd goed om te weten hoe anderen hun ervaring met een bepaalde aanbieder hebben beleefd voordat u met hen in zee gaat.

Het vergelijken van verschillende aanbieders van krediet op afbetaling kan u helpen om de beste deal te vinden die past bij uw financiële behoeften en doelen. Het kost misschien wat tijd en moeite, maar het kan uiteindelijk leiden tot aanzienlijke besparingen en een betere leningervaring.

Dus voordat u zich vastlegt op een kredietverstrekker, neem de tijd om verschillende aanbieders te vergelijken. Dit stelt u in staat om de meest gunstige voorwaarden en tarieven te vinden, zodat u met vertrouwen kunt genieten van de voordelen van krediet op afbetaling.

Leen alleen wat je nodig hebt

Krediet op afbetaling kan een handige financiële oplossing zijn wanneer u extra geld nodig heeft. Het biedt flexibiliteit en gemak bij het financieren van uw doelen. Echter, het is belangrijk om verantwoordelijk te lenen en alleen te lenen wat u daadwerkelijk nodig heeft.

Het kan verleidelijk zijn om meer geld te lenen dan nodig is, vooral wanneer de mogelijkheid bestaat. Maar onthoud dat een lening altijd moet worden terugbetaald, inclusief rente en eventuele bijkomende kosten. Door alleen te lenen wat u echt nodig heeft, minimaliseert u de financiële last op lange termijn.

Voordat u beslist hoeveel u wilt lenen, is het verstandig om uw behoeften en budget zorgvuldig te evalueren. Maak een realistische schatting van het bedrag dat u daadwerkelijk nodig heeft om uw doel te bereiken. Dit kan bijvoorbeeld het aankoopbedrag zijn van een specifiek item of de kosten voor een bepaald project.

Door alleen het benodigde bedrag te lenen, houdt u uw maandelijkse aflossingen betaalbaar en voorkomt u onnodige financiële stress. Bovendien helpt dit ook om uw kredietwaardigheid positief te beïnvloeden, omdat geldverstrekkers kijken naar de verhouding tussen uw schuldenlast en inkomen.

Het is belangrijk om realistisch te blijven over wat u zich kunt veroorloven om maandelijks terug te betalen. Overweeg uw huidige financiële situatie en uw toekomstige verplichtingen. Stel uzelf de vraag of u comfortabel kunt leven met de maandelijkse aflossingen zonder dat dit uw andere financiële verplichtingen in gevaar brengt.

Bij het aanvragen van een krediet op afbetaling, zorg ervoor dat u duidelijk communiceert met de kredietverstrekker over het bedrag dat u wilt lenen. Wees niet bang om vragen te stellen en vraag om advies indien nodig. Een betrouwbare kredietverstrekker zal u begeleiden bij het maken van weloverwogen beslissingen en zal ervoor zorgen dat uw lening aansluit bij uw behoeften.

Onthoud, leen alleen wat je nodig hebt. Dit is een belangrijke tip om verstandig om te gaan met krediet op afbetaling. Door alleen te lenen wat u daadwerkelijk nodig heeft, kunt u financieel stabiel blijven en uw doelen bereiken zonder onnodige schuldenlast.

Controleer de totale kostprijs

Krediet op Afbetaling: Controleer de Totale Kostprijs

Wanneer u overweegt om een krediet op afbetaling aan te vragen, is het van essentieel belang om de totale kostprijs van de lening zorgvuldig te controleren. Het is verleidelijk om alleen naar het maandelijkse aflossingsbedrag te kijken, maar het is belangrijk om verder te kijken dan dat.

De totale kostprijs van een krediet op afbetaling omvat niet alleen het geleende bedrag, maar ook de rente en eventuele bijkomende kosten. Deze kunnen variëren afhankelijk van de kredietverstrekker en de specifieke voorwaarden van de lening. Het is daarom cruciaal om verschillende aanbieders te vergelijken voordat u een beslissing neemt.

Door de totale kostprijs te controleren, krijgt u een beter beeld van hoeveel u daadwerkelijk betaalt voor het geleende geld. Dit stelt u in staat om een weloverwogen beslissing te nemen en ervoor te zorgen dat u niet meer betaalt dan nodig is. Het kan ook helpen bij het identificeren van verborgen kosten of ongunstige voorwaarden die mogelijk niet direct duidelijk zijn.

Een handige manier om de totale kostprijs van verschillende kredieten op afbetaling te vergelijken, is door gebruik te maken van een online leningcalculator. Met deze tool kunt u eenvoudig verschillende scenario’s berekenen en zien hoeveel u in totaal zult betalen over de looptijd van de lening. Dit geeft u een duidelijk beeld van welk krediet het meest kosteneffectief is.

Het is ook raadzaam om de algemene voorwaarden van de lening zorgvuldig door te nemen voordat u akkoord gaat. Let op eventuele verborgen kosten, boetes bij vervroegde aflossing of andere beperkingen die van invloed kunnen zijn op uw financiële situatie. Door volledig geïnformeerd te zijn, kunt u onaangename verrassingen vermijden en de juiste keuze maken.

Kortom, bij het overwegen van een krediet op afbetaling is het cruciaal om de totale kostprijs te controleren. Door verschillende aanbieders te vergelijken en gebruik te maken van een leningcalculator, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u niet meer betaalt dan nodig is. Neem de tijd om de algemene voorwaarden grondig door te lezen en wees alert op eventuele verborgen kosten. Met deze aanpak kunt u financieel verantwoord lenen en uw doelen bereiken zonder onnodige financiële lasten.

Wees realistisch over de looptijd

Wees realistisch over de looptijd van uw krediet op afbetaling

Wanneer u een krediet op afbetaling overweegt, is het belangrijk om realistisch te zijn over de looptijd van de lening. De looptijd verwijst naar de periode waarin u de lening volledig moet terugbetalen. Het is cruciaal om een termijn te kiezen die past bij uw financiële situatie en uw vermogen om maandelijkse betalingen te doen.

Het kan verleidelijk zijn om een langere looptijd te kiezen, omdat dit resulteert in lagere maandelijkse betalingen. Echter, het verlengen van de looptijd kan leiden tot hogere totale kosten voor de lening door de accumulatie van rente over een langere periode. Het is belangrijk om zorgvuldig af te wegen wat voor u het meest haalbaar en betaalbaar is.

Een kortere looptijd kan aantrekkelijk zijn omdat u sneller schuldenvrij bent en minder rente betaalt. Echter, dit betekent dat uw maandelijkse betalingen hoger zullen zijn. U moet ervoor zorgen dat u deze hogere bedragen kunt dragen zonder uw financiële stabiliteit in gevaar te brengen.

Het is ook belangrijk om rekening te houden met eventuele veranderingen in uw financiële situatie in de toekomst. Als u bijvoorbeeld verwacht dat uw inkomen zal stijgen of dat er grote uitgaven aan zullen komen, kunt u overwegen om een kortere looptijd te kiezen zodat u sneller van de lening af bent voordat deze veranderingen plaatsvinden.

Het is verstandig om verschillende scenario’s te overwegen en uw budget zorgvuldig te analyseren voordat u een beslissing neemt over de looptijd van uw krediet op afbetaling. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat u een weloverwogen keuze maakt.

Kortom, wees realistisch bij het bepalen van de looptijd van uw krediet op afbetaling. Overweeg zorgvuldig wat financieel haalbaar en betaalbaar is voor u. Het vinden van de juiste balans tussen een redelijke looptijd en maandelijkse betalingen die binnen uw budget passen, zal ervoor zorgen dat u de lening succesvol kunt terugbetalen zonder onnodige financiële stress.

Maak betalingen op tijd

Maak betalingen op tijd: Een Cruciale Stap bij Krediet op Afbetaling

Wanneer u besluit om gebruik te maken van krediet op afbetaling, is het essentieel om verantwoordelijk en tijdig uw betalingen te doen. Het nakomen van uw maandelijkse verplichtingen is een cruciale stap om financiële stabiliteit te behouden en negatieve gevolgen te voorkomen.

Het op tijd voldoen van uw betalingen heeft verschillende voordelen. Ten eerste helpt het u om uw kredietwaardigheid op te bouwen of te behouden. Kredietverstrekkers beoordelen vaak uw betalingsgeschiedenis bij het nemen van beslissingen over toekomstige leningen of andere financiële transacties. Door consequent uw betalingen op tijd te doen, laat u zien dat u een betrouwbare klant bent en verhoogt u uw kansen op gunstige voorwaarden bij toekomstige leningen.

Bovendien kan het niet tijdig voldoen aan uw betalingsverplichtingen leiden tot extra kosten, zoals boetes of verhoogde rentetarieven. Deze extra kosten kunnen de totale kosten van de lening aanzienlijk verhogen en kunnen een negatieve invloed hebben op uw financiële situatie. Door ervoor te zorgen dat u altijd uw betalingen op tijd doet, kunt u deze onnodige kosten vermijden en uzelf beschermen tegen financiële stress.

Het is belangrijk om de vervaldatum van elke betaling in de gaten te houden en ervoor te zorgen dat u voldoende geld beschikbaar heeft om de betaling te doen. Het kan handig zijn om een herinnering in te stellen op uw telefoon of een automatische incasso in te stellen, zodat u nooit een betaling mist. Door proactief te zijn en uw betalingen op tijd te doen, kunt u uw financiële leven soepeler laten verlopen.

Als u merkt dat u het moeilijk vindt om uw betalingen op tijd te doen, is het belangrijk om contact op te nemen met uw kredietverstrekker. Soms kunnen zij flexibiliteit bieden door bijvoorbeeld de betalingsdatum aan te passen of een tijdelijke regeling te treffen. Het is altijd beter om open en eerlijk te communiceren over eventuele uitdagingen die u ondervindt, zodat er samen naar een oplossing gezocht kan worden.

Kortom, het maken van betalingen op tijd is een cruciale stap bij krediet op afbetaling. Het helpt u uw kredietwaardigheid op te bouwen, beschermt u tegen extra kosten en zorgt voor financiële stabiliteit. Door verantwoordelijkheid te nemen voor uw financiële verplichtingen en ervoor te zorgen dat u altijd uw betalingen op tijd doet, kunt u genieten van de voordelen van krediet op afbetaling zonder onnodige stress of extra kosten.

Overweeg verzekeringen

Krediet op Afbetaling: Overweeg Verzekeringen voor Extra Gemoedsrust

Wanneer u een krediet op afbetaling afsluit, is het belangrijk om niet alleen naar de lening zelf te kijken, maar ook naar eventuele verzekeringsopties die beschikbaar zijn. Het overwegen van verzekeringen kan u extra gemoedsrust bieden en u beschermen tegen onvoorziene omstandigheden die uw vermogen om de lening terug te betalen kunnen beïnvloeden.

Een van de meest voorkomende verzekeringsopties bij krediet op afbetaling is een overlijdensverzekering. Deze verzekering zorgt ervoor dat in het geval van uw overlijden tijdens de looptijd van de lening, het uitstaande saldo wordt kwijtgescholden. Dit betekent dat uw nabestaanden niet belast worden met de financiële last van uw lening.

Een andere mogelijke verzekering is een arbeidsongeschiktheidsverzekering. Deze verzekering biedt bescherming als u door ziekte of letsel arbeidsongeschikt wordt en daardoor niet in staat bent om uw maandelijkse betalingen te doen. In geval van arbeidsongeschiktheid kan deze verzekering ervoor zorgen dat de lening wordt betaald gedurende de periode waarin u niet kunt werken.

Het is belangrijk om te benadrukken dat het afsluiten van een verzekering bij krediet op afbetaling optioneel is en dat u vrij bent om te beslissen of dit voor u nodig is. Het hangt af van uw persoonlijke situatie, financiële stabiliteit en risicobereidheid. Het is echter altijd verstandig om de verschillende opties te overwegen en de voorwaarden van de verzekeringen zorgvuldig te bestuderen voordat u een beslissing neemt.

Bij het overwegen van verzekeringen bij krediet op afbetaling is het ook belangrijk om rekening te houden met de kosten. Verzekeringspremies kunnen de totale kosten van uw lening verhogen. Zorg ervoor dat u de premies begrijpt en dat deze passen binnen uw budget.

Het afsluiten van een verzekering bij krediet op afbetaling kan extra gemoedsrust bieden, wetende dat u beschermd bent tegen onvoorziene omstandigheden die uw vermogen om de lening terug te betalen kunnen beïnvloeden. Het kan u en uw dierbaren beschermen tegen financiële lasten in geval van overlijden of arbeidsongeschiktheid. Neem echter altijd de tijd om goed geïnformeerd te worden over de voorwaarden en kosten voordat u een beslissing neemt.

Onthoud dat het raadplegen van een financieel adviseur of expert in verzekeringen nuttig kan zijn bij het maken van weloverwogen keuzes met betrekking tot verzekeringen bij krediet op afbetaling.

Lees de contractvoorwaarden zorgvuldig

Krediet op Afbetaling: Lees de Contractvoorwaarden Zorgvuldig

Wanneer u overweegt om een krediet op afbetaling aan te gaan, is het van groot belang om de contractvoorwaarden zorgvuldig door te nemen voordat u uw handtekening plaatst. Het kan misschien verleidelijk zijn om snel akkoord te gaan met de lening, maar het is essentieel om een goed begrip te hebben van alle voorwaarden en verplichtingen die eraan verbonden zijn.

Het contract bevat belangrijke informatie over onder andere de rentevoet, de looptijd van de lening, eventuele bijkomende kosten en boetes bij wanbetaling. Door deze voorwaarden zorgvuldig door te nemen, kunt u een beter inzicht krijgen in hoeveel u in totaal zult terugbetalen en wat uw maandelijkse verplichtingen zullen zijn.

Het is ook belangrijk om aandacht te besteden aan eventuele extra diensten of verzekeringen die worden aangeboden bij het krediet op afbetaling. Hoewel deze optioneel kunnen zijn, kunnen ze extra kosten met zich meebrengen. Zorg ervoor dat u begrijpt wat deze diensten inhouden voordat u ermee akkoord gaat.

Als u vragen heeft over bepaalde clausules of als er iets niet duidelijk is in het contract, aarzel dan niet om contact op te nemen met de kredietverstrekker. Het is belangrijk dat u volledig begrijpt wat u ondertekent voordat u zich committeert aan de lening.

Het lezen van de contractvoorwaarden zorgvuldig kan u helpen om weloverwogen financiële beslissingen te nemen en onaangename verrassingen te voorkomen. Het is een belangrijke stap om ervoor te zorgen dat het krediet op afbetaling past bij uw financiële situatie en doelen.

Onthoud dat het altijd verstandig is om meerdere aanbieders te vergelijken voordat u een definitieve keuze maakt. Door verschillende offertes en contractvoorwaarden te vergelijken, kunt u de beste optie vinden die past bij uw behoeften en financiële mogelijkheden.

Kortom, neem de tijd om de contractvoorwaarden zorgvuldig door te nemen voordat u een krediet op afbetaling aangaat. Dit zal u helpen om volledig geïnformeerd te zijn over uw verplichtingen en zal bijdragen aan een beter begrip van de lening. Met deze kennis kunt u weloverwogen beslissingen nemen en financiële gemoedsrust bereiken.

Vraag om advies indien nodig

Krediet op Afbetaling: Vraag om Advies indien Nodig

Het verkrijgen van krediet op afbetaling kan een handige manier zijn om uw financiële doelen te bereiken. Het stelt u in staat om snel toegang te krijgen tot extra geld en flexibele terugbetalingsmogelijkheden te hebben. Echter, voordat u een lening afsluit, is het belangrijk om goed geïnformeerd te zijn en indien nodig advies in te winnen.

Het lenen van geld is een grote financiële beslissing die gevolgen kan hebben voor uw budget op de lange termijn. Daarom is het verstandig om uw opties zorgvuldig te overwegen voordat u zich vastlegt op een bepaalde kredietverstrekker of leningsovereenkomst.

Als u niet zeker weet welk type krediet het beste bij uw behoeften past, kunt u altijd advies vragen aan een financieel adviseur of een professional op het gebied van kredietverlening. Zij kunnen u helpen bij het begrijpen van de verschillende opties die beschikbaar zijn en kunnen u adviseren over welke lening het beste past bij uw financiële situatie.

Bovendien kunnen zij u ook helpen bij het analyseren van de voorwaarden en rentetarieven die worden aangeboden door verschillende kredietverstrekkers. Dit stelt u in staat om een weloverwogen beslissing te nemen en ervoor te zorgen dat u niet onnodig hoge kosten betaalt.

Daarnaast is het belangrijk om uw eigen financiële situatie grondig te evalueren voordat u een lening afsluit. Zorg ervoor dat u een realistisch beeld heeft van uw inkomsten, uitgaven en betalingsverplichtingen. Op deze manier kunt u bepalen hoeveel geld u kunt lenen en welke maandelijkse aflossingen haalbaar zijn binnen uw budget.

Tot slot, wees voorzichtig met het aangaan van meerdere leningen tegelijkertijd. Het kan verleidelijk zijn om meerdere kredieten op afbetaling te hebben, maar dit kan leiden tot een overbelasting van uw financiën en een hogere totale schuldlast.

Kortom, vraag om advies indien nodig wanneer u overweegt om krediet op afbetaling aan te vragen. Een deskundige kan u helpen bij het begrijpen van de verschillende opties en kan advies geven dat is afgestemd op uw specifieke situatie. Door goed geïnformeerd te zijn, kunt u de beste beslissing nemen en ervoor zorgen dat krediet op afbetaling past bij uw financiële doelen zonder onnodige risico’s.